Deterioro Aplicacion practica de la NIC 36

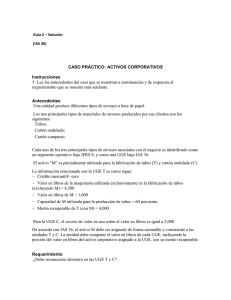

Anuncio

Octubre 2012 Actualización contable Deterioro: Aplicación práctica de la NIC 36 Descripción La aplicación práctica de la NIC 36 sigue presentando un reto para las entidades. Este artículo pretende aclarar algunas de estas complejidades y ofrece guías de resolución a los problemas más comunes. Deterioro: Aplicación práctica de la NIC 36 Preparado por Hildur Eir Jónsdóttir Introducción La Norma Internacional de Contabilidad (NIC) 36 establece los procedimientos que una empresa tiene que seguir para asegurar que sus activos no se encuentran sobrevalorados con respecto al valor que se espera recuperar de los mismos, bien a través de su uso o de su venta. Aunque los principios generales de la NIC 36 están claros, la aplicación práctica de la norma sigue presentando un reto para las entidades, que han destacado múltiples problemas a raíz de las incertidumbres económicas que se viven en los últimos años. Este artículo pretende aclarar algunas de las complejidades de la aplicación práctica de la NIC 36 y ofrece guías de resolución a los problemas más comunes que experimentan todo tipo de entidades en los diferentes sectores de actividad que componen nuestro tejido empresarial. Resumen ejecutivo En resumen, los principales aspectos que se tratan en detalle en este artículo son los siguientes: • Análisis del deterioro al cierre de cada periodo contable. Se tiene que analizar al final de cada periodo contable el deterioro de todos los activos, incluyendo los fondos de comercio y los activos intangibles, si existen indicios de que los mismos puedan haber sufrido una pérdida de valor. Si se produjeran cambios en las circunstancias entre la fecha del último análisis de deterioro y la fecha concreta de cierre contable que puedan dar lugar a indicios de deterioro, será necesario efectuar más de un análisis de deterioro cada año. • Importancia de la capitalización bursátil como indicador de potencial deterioro. En los últimos años se han producido situaciones en las que las entidades cotizan por debajo de su valor patrimonial. Aunque este hecho no significa necesariamente que la empresa deba provisionar sus activos para cubrir la diferencia, sí se genera la necesidad de efectuar un análisis completo de deterioro. • Asignación y reasignación de los fondos de comercio a las diferentes unidades generadoras de efectivo (UGEs). El adquiriente asigna el fondo de comercio generado en una combinación de negocios a aquella o aquellas de sus UGEs que se espera se beneficien de las sinergias de la operación de adquisición. Si con posterioridad se revisa la estructura de UGEs o se vende parte del negocio, la NIC 36 exige que el fondo de comercio sea reasignado a las unidades afectadas en base a sus valores relativos. • Implicaciones en el deterioro del fondo de comercio de los impuestos diferidos de pasivo registrados en una combinación de negocios. El registro de impuestos diferidos de pasivo asociados a revalorizaciones de activos adquiridos en una combinación de negocios puede causar un aparente deterioro del fondo de comercio de la operación de manera inmediata y tiene importantes implicaciones en los análisis a realizar en los ejercicios siguientes. 2 Actualización contable Octubre 2012 Análisis del deterioro al cierre de cada periodo contable ¿Cuándo es necesario realizar un test de deterioro? El valor recuperable de los activos individuales y de las UGEs se tiene que analizar a efectos de un potencial deterioro: • Cuando existe un indicio de que el activo o UGE pueda estar deteriorado. Las empresas tienen que evaluar obligatoriamente si existen indicios de un potencial deterioro al cierre de cada periodo contable. La única excepción a esta regla se da en aquellos casos en los que los análisis previos del deterioro pusieran de manifiesto un gran margen entre el valor contable del activo y su valor recuperable y que, además, nada indique que dicho margen se pueda haber reducido de manera sustancial desde la fecha del último análisis. • Al menos anualmente si el activo en cuestión es, o la UGE incluye, un activo intangible de vida útil indefinida o que aún no está en disposición de ser utilizado. Adicionalmente, se debe analizar el deterioro de los activos de estas características cada vez que se presenten indicios de su potencial deterioro. • El deterioro de los fondos de comercio asignados a una UGE o grupo de ellas se analiza al menos anualmente. Existe una excepción limitada a este principio en el caso de las combinaciones de negocios que se produzcan en el periodo y al cierre del ejercicio la empresa no haya finalizado su proceso de asignación del fondo de comercio a las diferentes UGEs. La NIC 36 no exige que la empresa realice una asignación temporal para analizar el deterioro de manera provisional, sino que permite que sencillamente se ofrezcan desgloses sobre el importe pendiente de asignación. No obstante, la empresa debe tener buenos motivos para no haber finalizado la asignación, especialmente en aquellos casos en los que existan indicios claros de deterioro, ya que muchas veces sería sencillo finalizar una asignación fiable y llevar a cabo los análisis de deterioro pertinentes. El test anual de deterioro Cuando la NIC 36 exige un análisis anual de los fondos de comercio y de ciertos activos intangibles, es aceptable realizar dicho análisis en cualquier momento del periodo contable, siempre que se haga de manera consistente en el tiempo, es decir, se fije una fecha de análisis anual de deterioro. Incluso se pueden analizar diferentes UGEs o grupos de ellas en diferentes momentos del ejercicio. En base a esto, muchas empresas analizan cada año el potencial deterioro de sus fondos de comercio en un momento intermedio del año. No obstante, en tiempos de incertidumbre económica y gran volatilidad podría ser necesario repetir los análisis de deterioro al cierre del ejercicio si se produjeran indicios adicionales de deterioro con posterioridad al momento del análisis anual. Un análisis completo del deterioro en base a proyecciones del negocio, debidamente aprobadas por la dirección, es un proceso costoso y, en ocasiones, los datos detallados actualizados no están disponibles. Por ello, muchas empresas consideran suficiente limitar el nuevo análisis del deterioro al cierre del ejercicio a una actualización del análisis anual, efectuado en una fecha intermedia, en base a ajustes que recojan los cambios producidos desde entonces. Adicionalmente, al analizar el potencial deterioro de un grupo de UGEs a las que se haya asignado un fondo de comercio, podrían ponerse de manifiesto indicios de deterioro de otros activos o UGEs concretos dentro del grupo. Dado que la NIC 36 exige que antes del análisis de deterioro de un fondo de comercio se analice y registre cualquier deterioro de un activo individual o UGE, en la práctica será necesario llevar a cabo los diferentes análisis de deterioro en el mismo momento fijado para el análisis anual del deterioro de los fondos de comercio. Importancia de la capitalización bursátil como indicador de potencial deterioro La identificación de indicios de deterioro es un paso clave en el proceso de evaluación del deterioro, ya que marcará la necesidad o no de realizar un análisis completo de deterioro. La NIC 36 ofrece una guía de análisis en base a ejemplos de indicadores, tanto internos como externos, aunque resalta de manera clara que no se trata de una lista cerrada, sino que cada empresa debe definir los indicadores relevantes para sus activos. Uno de los ejemplos explícitos de indicadores externos es cuando el valor patrimonial de la empresa excede de su valor de capitalización bursátil. El valor de una empresa en bolsa es un indicador poderoso ya que, si es inferior al valor contable de la misma, indiscutiblemente sugiere que el mercado considera que el negocio está sobrevalorado. No obstante, es igualmente cierto que Actualización contable Octubre 2012 3 a la hora de invertir, los inversores del mercado tienen en cuenta no sólo el potencial retorno a recibir del negocio concreto, sino otros múltiples factores más o menos ajenos a la propia empresa. A modo de ejemplo, los inversores pueden tener dudas de que la empresa sea capaz de reembolsar completamente su deuda financiera o una crisis global puede haber afectado de manera generalizada a las bolsas. Por tanto, una capitalización bursátil inferior al valor contable de la empresa no llevará de manera automática al registro de una pérdida por deterioro. Ejemplo: Una entidad, que opera cadenas de tiendas en Europa, adquiere mediante una combinación de negocios una nueva cadena de 20 tiendas. La adquisición conlleva el registro de un fondo de comercio significativo. Cada una de las tiendas, que se distribuyen 8 en España, 8 en Reino Unido y 4 en Francia, representa una UGE independiente. Los segmentos operativos de la entidad se corresponden con los diferentes países en los que opera. La respuesta de la empresa a este indicador de deterioro dependerá en gran medida de los hechos y las circunstancias de cada caso. En general no se podrá evitar un análisis completo de deterioro, pero el valor de muchos activos, UGEs y fondos de comercio no será sensible a la variable de la capitalización bursátil. Análisis: La NIC 36 no exige una conciliación formal entre el valor bursátil y el valor contable de la empresa, entendiéndose respectivamente como valor razonable de venta y valor en uso. Sin embargo, las entidades deben entender los motivos subyacentes y considerar si los estados financieros incluyen los desgloses pertinentes sobre los factores que puedan causar deterioro en el futuro. Por ejemplo, si la dirección monitoriza el fondo de comercio a nivel de país, se sumará el fondo de comercio asociado a las 8 tiendas de España a cualquier fondo de comercio preexistente en el segmento de España. El deterioro del fondo de comercio acumulado se analizará a efectos de deterioro en relación al importe recuperable de todas las tiendas de dicho país, sean de la cadena que sean. El fondo de comercio relacionado con las tiendas en Reino Unido y Francia se analizaría de la misma manera. Asignación y reasignación de los fondos de comercio a las diferentes unidades generadoras de efectivo (UGEs) Sin embargo, si la dirección tiene intención de monitorizar el fondo de comercio a nivel de la adquisición de la nueva cadena (es decir, mediante análisis de las 20 tiendas adquiridas), la limitación respecto a los segmentos incluida en la NIC 36 haría necesario llevar a cabo tres análisis separados de las tiendas de España, Reino Unido y Francia de manera independiente (con sus fondos de comercio asignados incluidos). El fondo de comercio resultante de una combinación de negocios se asigna a todas aquellas UGEs del adquiriente que se prevea se van a beneficiar de las sinergias de la adquisición. Este ejercicio es independiente de la asignación de otros activos y pasivos adquiridos a las diferentes UGEs. La NIC 36 reconoce que, en ocasiones, no hay manera de asignar objetivamente el fondo de comercio a una única UGE y por ello permite la asignación global a un grupo de unidades generadoras de efectivo. No obstante, dicha asignación debe limitarse a los grupos de UGEs que: • Representen el nivel más bajo al que la dirección de la empresa monitorice el fondo de comercio a efectos internos. • No superen, en ningún caso, un segmento operativo según se definen en el párrafo 5 de la NIIF 8 los segmentos operativos antes de su agrupación. El hecho de que cada una de las tiendas sea una UGE independiente no es relevante, ya que la asignación del fondo de comercio adquirido a efectos de análisis de deterioro se basará en la manera que tiene la dirección de monitorizar el mismo. ¿Qué ocurre con la asignación del fondo de comercio cuando se produce una reorganización o una venta de parte del negocio? Hay muchos motivos por los cuales una empresa decide reorganizar su negocio. Se producen crecimientos, contracciones, compras, ventas, cambios tecnológicos y búsquedas de eficiencia. En muchas reorganizaciones empresariales se produce un cambio en la estructura de las UGEs (a las que previamente se había asignado un fondo de comercio) o incluso se vende una parte de un grupo de UGEs. En ambos casos, la manera de reasignar los fondos de comercio es similar. La NIC 36 exige que el fondo de comercio se reasigne en base a los valores relativos de las unidades afectadas, es decir, de las UGEs reorganizadas o de las operaciones vendidas. 4 Actualización contable Octubre 2012 • Si la reorganización conlleva que la UGE o grupo de UGEs se reasignen a otras UGEs, el fondo de comercio se tiene que reasignar en base al valor relativo de las partes que se integran. • Si la reorganización conlleva la venta de ciertas operaciones, el fondo de comercio se reasigna, en base a valores relativos, entre la parte vendida (reduciendo el resultado de la venta) y la proporción de la UGE que se retiene. En ambos casos se emplea el método de valores relativos salvo que la empresa pueda demostrar que algún otro método refleja mejor el importe del fondo de comercio correspondiente a las unidades reorganizadas o vendidas. Ejemplo: Una empresa vende un negocio que es parte de una UGE por 100 unidades monetarias (u.m.). Hay un fondo de comercio de 60 u.m. asignado a la UGE en cuestión. Análisis: El fondo de comercio asignado a la UGE no se puede identificar ni ser asociado de manera objetiva con activos a un nivel más bajo que la propia UGE. El importe recuperable de la porción retenida de la UGE es de 300 u.m. Dado que el fondo de comercio no se puede asignar a un nivel inferior al de la propia UGE, la parte del mismo a dar de baja en la venta se estima en base a los valores relativos de, por un lado, la parte vendida de la UGE y, por otro lado, la parte retenida. Por tanto, el 25% del fondo de comercio asignado en primera instancia a la UGE, es decir 15 u.m. se da de baja como parte de la venta1. 1 Asumiendo que la empresa no puede demostrar que otro método refleja mejor el importe del fondo de comercio correspondiente a la parte vendida. ¿Qué significa el valor relativo? La norma no ofrece detalles sobre el significado del concepto de valor relativo. En este sentido, no exige que se aplique una metodología de “valor de venta menos costes necesarios para la misma”. No obstante, parece lógico que la empresa tenga que llevar a cabo algún tipo de proceso de valoración sobre la parte retenida en la reorganización ya que, claramente, los valores de la parte vendida y la parte retenida deben ser comparables. La aplicación potencial de “valor en uso” daría aproximadamente el mismo resultado en el caso de la parte vendida, pero podría ser muy diferente en el caso de la parte retenida. Debería haber maneras razonables de estimar el valor relativo en base a prácticas sectoriales habituales y otras variables de negocio como, por ejemplo, múltiplos, beneficios, ventas u otros indicadores principales del negocio. ¿Cuándo se podría aplicar una medida alternativa al valor relativo? El IASB contempló una circunstancia en la que se aplica una medida alternativa al valor relativo en el caso de una venta. Se trata de un caso en el que se adquiere un negocio que se integra con una UGE existente (que previamente no incluía fondo de comercio) para, inmediatamente después, vender una parte de la UGE combinada que se encuentra en pérdidas. En este caso, podría ser razonable asumir que la parte vendida no lleva asociada fondo de comercio tanto si el negocio en pérdidas vendido formaba parte de la UGE antes o sólo después de la combinación de negocios que da lugar al fondo del comercio. Pueden darse otras instancias en las que resulte razonable aplicar medidas alternativas al valor relativo, aunque siempre debe mediar la adecuada justificación de la medición del fondo de comercio correspondiente a los activos vendidos. Una medición en base a información detallada podría indicar que el fondo de comercio estaba inadecuadamente asignado en el pasado cuando se consideraba que no existía evidencia objetiva para asignarlo a un nivel de activos o UGEs más bajo. Es importante resaltar que este proceso resulta independiente del proceso de análisis de deterioro de fondo de comercio. Eso significa, por ejemplo, que no es relevante si la parte retenida de las operaciones puede soportar la totalidad del fondo de comercio o no. Implicaciones en el deterioro del fondo de comercio de los impuestos diferidos de pasivo registrados en una combinación de negocios La NIC 12 - Impuesto sobre las ganancias exige que en una combinación de negocios se registren impuestos diferidos asociados a cualquier diferencia temporaria que se genere en relación a los activos y pasivos adquiridos, con excepción del fondo de comercio adquirido. Esto puede generar el registro de un importe superior de fondo de comercio y da lugar a una pregunta sobre cómo se debe analizar el deterioro del fondo de comercio resultante. Actualización contable Octubre 2012 5 Ejemplo: La empresa A adquiere la empresa B por un importe total de 100 u.m. en una combinación de negocios. El tipo impositivo es del 40%. El detalle de valores razonable y las bases fiscales de los diferentes activos adquiridos es el siguiente: Valor razonable Base fiscal Marca 60 0 Otros activos netos identificables 20 15 El ejemplo supone que la empresa A no tendrá derecho a deducciones fiscales relacionadas con el fondo de comercio o la marca, como suele ser el caso de valoraciones de activos que surgen en cuentas consolidadas, lo cual dará lugar al siguiente detalle de asignación del precio de adquisición: Valor atribuido Marca 60 Otros activos netos identificables 20 Impuesto diferido de pasivo Fondo de comercio El ejemplo adjunto abre la cuestión de si se debe registrar de manera inmediata un deterioro del fondo de comercio de la adquisición por 26 u.m. No parece que sea la intención de la NIC 36 crear deterioros el “día uno”, sino que sería más razonable deducir los impuestos diferidos de pasivo del importe del fondo de comercio a efectos de analizar su deterioro de manera que no se genere una pérdida inmediata. No obstante, esto tendrá igualmente implicaciones en análisis posteriores. Si se asume que la marca tiene una vida útil definida y, por tanto, será amortizada sistemáticamente, el impuesto diferido de pasivo se irá reduciendo a medida que se produzca la depreciación del activo. El efecto en la cuenta de resultados (un gasto neto de 36 u.m. equivalente a 60 u.m. menos 24 u.m.) será el mismo que si la amortización hubiese sido deducible a efectos fiscales. Aunque la tendencia del impuesto diferido de pasivo sea decreciente en la vida útil de la marca, el fondo de comercio generado no se verá afectado. Eso no dará automáticamente lugar a un deterioro del fondo de comercio, sino que dependerá de las circunstancias concretas de la empresa, la manera de asignar el fondo de comercio a las diferentes UGEs (pudiendo ser que algunas de ellas se hubieran adquirido antes de la combinación) y los resultados esperados de dichas UGEs. (26) 46 Análisis: El valor razonable de los activos adquiridos, sin tener en consideración el impuesto diferido de pasivo, asciende a 126 u.m. mientras que el coste de la filial es de sólo 100 u.m. Claramente, una parte del fondo de comercio (26 u.m.) surge exclusivamente del reconocimiento de los impuestos diferidos de pasivo que, sin embargo, la NIC 36 indica que se deben excluir de las proyecciones futuras de flujos de caja a efectos de estimar el valor en uso. 6 Actualización contable Octubre 2012 Ernst & Young Ernst & Young pone a su disposición esta publicación en la que informamos sobre las novedades contables habidas tanto en las Normas Internacionales de Información Financiera (NIIF) como en la normativa española (PGC). Si necesita cualquier información adicional se puede poner en contacto con los profesionales de Ernst & Young encargados de la elaboración de esta publicación. Juan José Salas Herrera Socio Responsable del IFRS Desk de España Teléfono de contacto: 915 727 767 E-mail: juanjose.salasherrera@es.ey.com Assurance | Tax | Transactions | Advisory Acerca de Ernst & Young Ernst & Young es una firma líder mundial en servicios profesionales de auditoría, de asesoramiento fiscal y legal, transacciones y consultoría. Nuestros 167.000 profesionales comparten en todo el mundo una única escala de valores y un firme compromiso con la calidad. Contribuimos a afianzar el potencial de nuestra gente, nuestros clientes y otros grandes colectivos. Ernst & Young marca la diferencia. Ernst & Young es una organización mundial constituida por firmas miembros de Ernst & Young Global Limited, cada una de las cuales es una entidad legal independiente. Ernst & Young Global Limited, registrada en Reino Unido, es una compañía limitada que no presta servicios a clientes. Para más información, le invitamos a visitar www.ey.com Hildur Eir Jónsdóttir Socia del IFRS Desk Teléfono de contacto: 915 727 306 E-mail: hildureir.jonsdottir@es.ey.com Anne Dubost Gerente del IFRS Desk Teléfono de contacto: 915 727 306 E-mail: anne.dubost@es.ey.com Marcos J. Barbado Orellana Gerente del Grupo de Práctica Profesional Teléfono de contacto: 915 727 955 E-mail: marcos.barbadoorellana@es.ey.com www.ey.com/es © 2012 Ernst & Young S.L. Todos los derechos reservados. SP1211-41I ED 0814 Esta publicación ofrece sólo una visión orientativa de la materia tratada. Este documento no constituye por sí solo un asesoramiento jurídico, fiscal, empresarial, económicocontable o de índole similar. Ernst & Young declina cualquier responsabilidad por cualquier reclamación, acción o demanda a raíz de la información en él contenida. 32 Actualización contable Octubre 2012