El Régimen de Depósito Fiscal, una Opción a Considerar

Anuncio

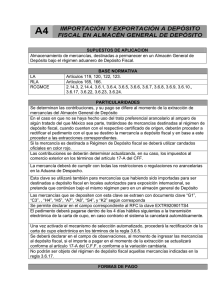

7 de abril de 2005 Núm. 5 Vicepresidencia de desarrollo y Capacitación Profesional Comisión de Comercio Exterior “EL RÉGIMEN DE DEPÓSITO FISCAL, UNA OPCIÓN A CONSIDERAR” La legislación aduanera mexicana contempla una serie de posibilidades para introducir o extraer mercancías nacionales o extranjeras de acuerdo a condiciones específicas y situaciones particulares, estas posibilidades son conocidas como Regímenes Aduaneros. C.P.C. Manuel C. Gutiérrez García Presidente C.P.C. José Besil Bardawil Vicepresidente de Desarrollo y Capacitación Profesional C.P. Juan Francisco Fernández Andrea Director Ejecutivo Comisión de Comercio Exterior Lic. Mario Echagaray Govea Presidente Lic. Carlos Aguirre Cárdenas Vicepresidente Lic. Rafael Delgado Alarcón Secretario Lic. Daniel Amézquita Díaz Lic. Marcos Carrasco Menchaca Lic. Francisco Cortina Velarde Lic. Carlos Espinosa Berecochea Lic. Jaime H. Galicia Briceño Lic. Alejandro García Seimandi Lic. Balam Lamoglia Riquelme C.P. José López del Castillo C.P. Christian Natera Niño de Rivera C.P. Fernando G. Sánchez Morales C.P. Adrián Vázquez Benítez C.P. Mario H. Venegas Cubero Algunos de ellos son más conocidos que otros, puesto que son los que se utilizan de manera frecuente, como por ejemplo, los regímenes temporales y definitivos, en sus modalidades de importación y exportación. Existen otros regímenes aduaneros que son de reciente creación por lo que no se conoce su funcionamiento, así como sus beneficios prácticos y económicos, por lo que son utilizados únicamente por industrias especializadas. Por otra parte, encontramos en la legislación aduanera desde hace mucho tiempo, un régimen aduanero que tiene una serie de bondades y facilidades tanto prácticas como financieras que se denomina “Depósito Fiscal”. Este régimen, resulta atractivo para aquéllas personas que no quieren descapitalizarse con el pago inmediato de impuestos al comercio exterior, ya que, por ejemplo, en una importación definitiva, se deben de cubrir la totalidad de las contribuciones para internar al país sus productos. A diferencia del régimen definitivo de importación, en el depósito fiscal, se pueden internar al país la totalidad de las mercancías, sin necesidad de pagar las contribuciones, puesto que según la Ley Aduanera, estas se determinan, pero no se pagan. 2 Lo anterior, no significa que se encuentran exentas de pago, ya que si bien es cierto, no se pagan en ese momento las contribuciones, es debido a que los productos serán ingresados a un almacén general de depósito en donde quedan en resguardo y responsabilidad fiscal de este último. Esta circunstancia referente a la internación sin el pago inmediato de contribuciones, es desde nuestro punto de vista, lo que resulta más atractivo del Depósito Fiscal, puesto que una vez ingresada la mercancía a ese lugar, las personas las pueden extraer, pagando hasta entonces las contribuciones causadas, con lo cual pueden “financiarse” del pago de las contribuciones. Este denominado financiamiento para el ejemplo en cuestión, pudiera ser utilizado de la siguiente forma: El comerciante ingresa las mercancías a depósito, ofrece y vende el producto, recibe el pago incluyendo las contribuciones, y de dicho monto cubre los impuestos, para extraerlas del depósito fiscal, con lo cual no tiene inventarios físicos ni tiene que descapitalizarse como en el caso de las importaciones definitivas. Adicionalmente, podrá realizar la entrega inmediata de las mercancías, puesto que se encuentran ya en territorio nacional. Vale la pena mencionar, que las mercancías que son introducidas a depósito fiscal, pueden ser enajenadas en dichos lugares a terceras personas, así como pueden permanecer en ese lugar por un tiempo ilimitado, cubriendo los gastos de almacenaje al almacén general de depósito, pues de no hacerlo pasarán a propiedad del fisco federal, previa notificación a los propietarios. De igual forma, dicho régimen aduanero, permite la posibilidad de que sea un extranjero o cualquier empresa quienes introduzcan mercancías al régimen de depósito fiscal y que sea una tercera la que finalmente realice la extracción, previo pago de contribuciones y cumplimiento de las regulaciones o restricciones no arancelarias. Dentro de dichas facilidades, inclusive se encuentra la posibilidad de que la empresa que pretenda realizar la extracción de las mercancías, utilice su propio agente aduanal y no aquél que realizó la operación a depósito fiscal, con lo cual, el contribuyente puede tener mayor confianza y menor costo por los servicios del despacho aduanero. 3 Adicionalmente, existen antecedentes de algunas empresas utilizan bodegas o almacenes propios para almacenar sus mercancías, para lo cual, acuerdan con los almacenes generales de depósito, para que éstos habiliten dichos lugares y soliciten la aprobación y autorización de las autoridades hacendarias. La anterior situación, puede resultar atractiva y más competitiva en costos, ya que resultaría más barato esta modalidad, que la mantener las mercancías en otro tipo de recintos fiscales o fiscalizados, ya que al encontrarse colindantes a una aduana o ubicados en la frontera, resultan ser más caros en sus tarifas. Ahora bien, las características y condiciones que establece la legislación aduanera para la utilización del régimen de Depósito Fiscal, son relativamente simples y sin demasiadas complicaciones, valiendo la pena señalar, que se trata de pasos y trámites que son realizados únicamente por los agentes aduanales. En este sentido, tenemos que la legislación aduanera señala en que consiste el referido régimen, motivo por el cual, a continuación se indican los puntos que consideran más trascendentes de los artículos 119 y 120 de la Ley Aduanera, así como de otras disposiciones legales que regulan la materia. En primer término, lo más destacado del artículo 119 de la Ley Aduanera, consistiría a nuestro juicio en lo siguiente: “…El régimen de Depósito Fiscal consiste en el almacenamiento de mercancías de procedencia extranjera o nacional en almacenes generales de depósito que puedan prestar este servicio en los términos de la Ley General de Organizaciones y Actividades Auxiliares del Crédito y además sean autorizados para ello por las autoridades aduaneras. El régimen de Depósito Fiscal se efectúa una vez determinados los impuestos al comercio exterior, así como las cuotas compensatorias. … Los almacenes generales de depósito que cuenten con la autorización a que se refiere el párrafo anterior, deberán cumplir en cada local en 4 que mantengan las mercancías en Depósito Fiscal, con los siguientes requisitos: … II. Deberán contar con equipo de cómputo y de transmisión de datos que permita su enlace con el de la Secretaría, así como llevar un registro permanente y simultáneo de las operaciones de mercancías en Depósito Fiscal, en el momento en que se tengan por recibidas o sean retiradas, mismo que deberá vincularse electrónicamente con la dependencia mencionada. … Para destinar las mercancías al régimen de Depósito Fiscal será necesario cumplir en la aduana de despacho con las regulaciones y restricciones no arancelarias aplicables a este régimen, así como acompañar el pedimento con la Carta de Cupo. Dicha carta se expedirá por el almacén general de depósito… ... Se entenderá que las mercancías se encuentran bajo la custodia, conservación y responsabilidad del almacén general de depósito en el que quedarán almacenadas bajo el régimen de Depósito Fiscal, desde el momento en que éste expida la Carta de Cupo mediante la cual acepta almacenar la mercancía. Debiendo transmitir la Carta de Cupo mediante su sistema electrónico al del Servicio de Administración Tributaria, informando los datos del agente o apoderado aduanal que promoverá el despacho…”. Por su parte, el artículo 120 de la Ley Aduanera, dispone: “…Las mercancías en Depósito Fiscal podrán retirarse del lugar de almacenamiento para: l. Importarse definitivamente, procedencia extranjera. si son de II. Exportarse definitivamente, procedencia nacional. si son de 5 III. Retornarse al extranjero las de esa procedencia o reincorporarse al mercado las de origen nacional, cuando los beneficiarios se desistan de este régimen. IV. Importarse temporalmente por maquiladoras o por empresas con programas de exportación autorizados por la Secretaría de Comercio y Fomento Industrial. Las mercancías podrán retirarse total o parcialmente para su importación o exportación, pagando previamente los impuestos al comercio exterior y el derecho de trámite aduanero, para lo cual deberán optar al momento del ingreso de la mercancía al Depósito Fiscal, si la determinación del importe a pagar se actualizará en los términos del artículo 17-A del Código Fiscal de la Federación o conforme a la variación cambiaria que hubiere tenido el peso frente al dólar de los Estados Unidos de América, durante el periodo comprendido entre la entrada de las mercancías al territorio nacional de conformidad con lo establecido en el artículo 56 de esta Ley, o al almacén en el caso de exportaciones, y su retiro del mismo; así como pagar previamente las demás contribuciones y cuotas compensatorias que, en su caso, correspondan. Los almacenes generales de depósito recibirán las contribuciones y cuotas compensatorias que se causen por la importación y exportación definitiva de las mercancías que tengan en Depósito Fiscal y estarán obligados a enterarlas en las oficinas autorizadas, al día siguiente a aquél en que las reciban…”. Ahora bien, la Resolución Miscelánea de Comercio Exterior vigente dispone en su Regla 3.6.4., lo siguiente: Para destinar mercancías al régimen de Depósito Fiscal en un almacén general de depósito, se deberá efectuar la transmisión 6 electrónica de la Carta de Cupo, de conformidad con el siguiente procedimiento: 1. El almacén general de depósito autorizado deberá transmitir electrónicamente al SAAI los siguientes datos: a) Folio de la Carta de Cupo y local del almacén general de depósito en el que se mantendrán las mercancías bajo el régimen de Depósito Fiscal. b) Nombre y RFC del importador. c) Número de patente o autorización, así como el RFC del agente o apoderado aduanal que promoverá el despacho. d) Clave de la aduana de despacho. e) Clave de la aduana de circunscripción. f) Descripción comercial de la mercancía. g) Unidades de medida de comercialización. h) Cantidad de las mercancías. 2. El SAAI transmitirá al almacén depósito, el acuse electrónico. general de 3. El SAAI transmitirá a la aduana de despacho, la información de la Carta de Cupo. 4. El almacén transmitirá al agente la Carta de Cupo. 5. El agente deberá asentar el folio de la Carta de Cupo en el pedimento respectivo y transmitirlo a la aduana de despacho. 6. El pedimento se deberá pagar dentro de los 4 días siguientes a la transmisión electrónica de las cartas de cupo. 7. Concluido el despacho aduanero, el SAAI transmitirá electrónicamente, el pedimento respectivo al almacén general de depósito que haya expedido la Carta de Cupo. Cabe señalar, que adicionalmente a dichos preceptos legales, existe un documento interno utilizado por las autoridades aduaneras denominado “Manual de Operación Aduanera”, en donde se señalan 7 los procedimientos que deben seguir las aduanas del país, respecto del despacho de mercancías sujetas a dicho régimen aduanero. Así las cosas, tenemos que el régimen de Depósito Fiscal es aquél, mediante el cual residentes en territorio nacional y extranjeros ingresan mercancías nacionales o extranjeras a un Almacén General de Depósito para efectos de importarlas en forma temporal o definitiva, o bien, , exportarlas previo cumplimiento de las regulaciones o restricciones no arancelarias (v.g. etiquetado o permisos), una vez ingresadas, pueden hacer extracciones parciales previo pago de las contribuciones y cuotas compensatorias, en su caso. Se recuerda que para acceder a dicho régimen, es indispensable que antes de ingresar las mercancías a un Almacén General de Depósito, se cuente con una autorización de ingreso denominada “Carta de Cupo”, la cual es en sí una aceptación que realiza el almacén en cuestión, manifestando que tiene capacidad para resguardar los productos, así como una aceptación de las responsabilidades inherentes a la guarda y custodia de los mismos, tanto hacia el importador, como ante las autoridades hacendarias. Por lo tanto, tenemos que el primer paso que deben hacer las personas que quieran utilizar el régimen de depósito fiscal, es contar con una carta de cupo emitida por un almacén general de depósito autorizado por la Secretaría de Hacienda. Una vez obtenida la carta de cupo, deberán entregarla a su agente aduanal junto con la factura comercial, así como de los documentos que comprueben el cumplimiento en materia de regulaciones y restricciones no arancelarias, para efectos de que éste realice el pedimento bajo el régimen de depósito fiscal, con la clave de pedimento A4, y envíe la información de la referida carta de cupo, para que se valide si los datos son fidedignos y se obtenga la firma electrónica (autorización de las autoridades aduaneras). Ingresadas a depósito fiscal la totalidad de las mercancías, las personas pueden realizar operaciones de extracción parciales, siendo importante comentar que automáticamente se hará el descargo de las unidades extraídas y quedará el saldo para operaciones subsecuentes e ilimitadas hasta agotar el remanente. 8 Cabe mencionar, que precisamente por las facilidades y beneficios de dicho régimen aduanero, éste fue utilizado en el pasado para la comisión de varios fraudes comerciales y contrabandos técnicos. Ante ello, las autoridades fiscales a finales de la década de los noventa, incrementaron de manera exagerada las condiciones para su utilización, empero, debido a las voces de varios sectores productivos del país, la Secretaría de Hacienda, cambio su política de restricción, a una política de facilitación, sin perder el control y la fiscalización, ya que en la actualidad existe con los almacenes generales de depósito, intercambio de datos y conectividad en tiempo real. Este cambio fundamental de la política fiscalizadora, se insiste, se debió a la implementación de la conectividad en línea de las operaciones y expediciones de las denominadas cartas de cupo electrónicas, con lo cual se termina por completo con la clonación y falsificación de los referidos documentos. Lo anterior, solo se menciona para efectos históricos y con el ánimo de desmitificar aquéllas creencias de que la utilización del régimen de depósito fiscal, trae aparejado una serie de complicaciones y fiscalizaciones excesivas por parte de las autoridades aduaneras del país. Ahora bien, como un dato a considerar es importante que se conozca que en la utilización de este régimen aduanero, las posibilidades de errores en el despacho aduanero son prácticamente inexistentes, puesto que las personas reciben la carta de cupo con anterioridad al despacho aduanero y pueden cotejar los datos tanto de su razón social, como de la cantidad y características cualitativas y cuantitativas de las mercancías. Inclusive, recordemos que las contribuciones son determinadas, por lo que no existe omisión de contribuciones, salvo de mercancía excedente no contemplada en la factura comercial, señalando que el agente aduanero antes del despacho puede revisar las mercancías para cerciorarse de su cantidad y clase. A pesar esta afirmación, en el sentido de que en el régimen de depósito fiscal no se omiten contribuciones, existen algunas aduanas y autoridades fiscalizadoras, que erróneamente inician procedimientos 9 administrativos en materia aduanera, bajo el argumento de omisión de contribuciones. Sin embargo, sobre este respecto, existe una tesis del Tribunal Federal de Justicia Fiscal y Administrativa con el siguiente rubro: INFRACCION PREVISTA EN EL ARTICULO 176, FRACCION I, DE LA LEY ADUANERA, NO SE TIPIFICA EN EL REGIMEN DE DEPOSITO FISCAL. De conformidad con los artículos 119 y 120 de la Ley Aduanera, el régimen de Depósito Fiscal consiste en el almacenamiento de mercancías nacionales o extranjeras, en almacenes generales de depósito autorizados para ello, las cuales pueden retirarse para importarse o exportarse definitivamente, retornarse al extranjero o reincorporarse al mercado nacional o importarse temporalmente por empresas maquiladoras. Por su parte, el artículo 176, fracción I, de la Ley Aduanera, dispone que comete las infracciones relacionadas con la importación o exportación, quien extraiga o introduzca mercancías a territorio nacional, omitiendo el pago total o parcial de impuestos al comercio exterior y de cuotas compensatorias. Ahora bien, para que se surta la hipótesis normativa del numeral invocado, es presupuesto necesario la introducción o extracción de mercancías, lo cual no acontece en el régimen de Depósito Fiscal, ya que en dicho régimen puede o no llevarse a cabo la importación o exportación, según sea el caso, esto es, que en el Depósito Fiscal no se entiende como forzosa la importación o exportación de las mercancías sometidas a tal régimen, puesto que el mismo no implica la introducción o extracción de las mismas a territorio nacional, por lo que no se surte el supuesto infractor previsto en el artículo 176, fracción I, de la Ley Aduanera. Por lo anterior, si una aduana determina una sanción por la supuesta comisión de dicha infracción en mercancías sometidas bajo el régimen de Depósito Fiscal, la sanción viola lo dispuesto por los artículos 14 y 16 Constitucionales, y 38, fracción III, del Código Fiscal de la Federación, al no tipificarse dicha infracción y al carecer de la motivación que requiere 10 todo acto de autoridad, en virtud de que los hechos en que se motiva la misma, no se realizaron y se apreciaron de manera distinta, puesto que las multas administrativas, al ser análogas a las penales, deben cumplir con lo dispuesto en el articulo 14 en cita, ya que debe aplicarse de manera estricta la disposición de la Ley y que resulta ilegal adecuar la imposición por analogía o mayoría de razón, siendo un hecho imperativo que tenga que estar perfectamente tipificada la conducta que se sanciona. Juicio No. 2242/99-04-02-4.-Sentencia de la Segunda Sala Regional de Occidente, de 11 de mayo del 2000, aprobada por unanimidad de votos.Magistrado Instructor: Julio Manuel Antonio Tinajero Guerrero.-Secretario: Lic. Irineo Lizárraga Velarde. Para solventar dichos errores, actualmente existen criterios de la Administración General de Aduanas respecto de datos inexactos en la Carta de Cupo, destacando que errores en los campos relativos al Registro Federal de Contribuyentes, domicilio del importador y/o exportador, así como el campo de descripción comercial de la mercancía, actualizan en términos de dichos criterios, las causales de embargo contenidas en el artículo 151 de la Ley Aduanera, por lo que a contrario sensu, debemos entender que todos los demás errores pueden ser perfectamente corregidos. Para finalizar, basta decir fiscal, es hoy en día, uno aduaneras, por lo que se dentro de sus operaciones que la utilización del régimen de depósito de los más confiables para las autoridades sugiere considerarlo como una posibilidad comerciales. COLEGIO DE CONTADORES PÚBLICOS DE MÉXICO. Presidente: CPC Manuel C. Gutiérrez García. El Material aquí reproducido es propiedad del CCPM, queda estrictamente prohibida su reproducción total o parcial sin previa autorización por escrito. © DERECHOS RESERVADOS Prohibida su reproducción total o parcial. 11