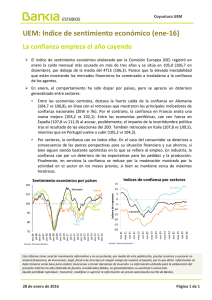

la crisis del euro. una reflexión sobre las políticas de austeridad y el

Anuncio