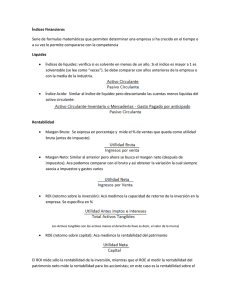

Curso de análisis de balances

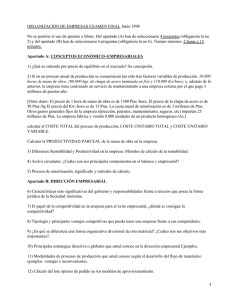

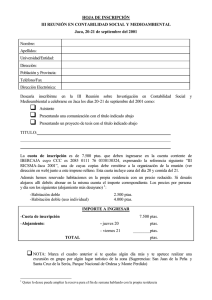

Anuncio