El capital fijo

Anuncio

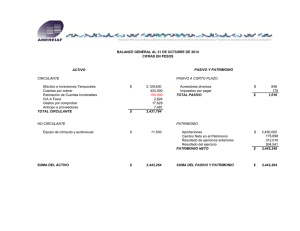

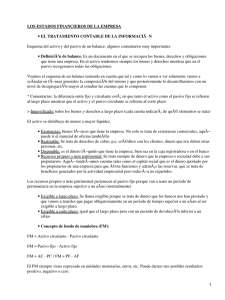

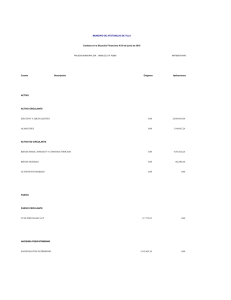

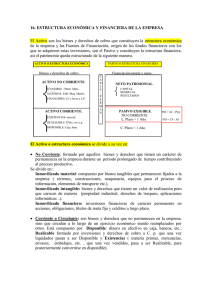

FINANCIACIÓN Estabilidad financiera en las empresas inmobiliarias El capital fijo Autor: TAPIA POYATO, Cándido. Economista y auditor. (candidotapia@hotmail.com). Título: El capital fijo. Fuente: Directivos Construcción nº 169, pág. 26. Julio/Agosto 2004. Resumen: ¿Cuál es el tratamiento más adecuado a situaciones excepcionales que, no por ello, no dejan de presentarse con cierta frecuencia?. La reflexión a esta cuestión es uno de los objetivos que aborda el presente artículo. Según el autor del mismo, hay dos supuestos que suelen darse con asiduidad en las empresas inmobiliarias: la construcción de edificios para uso propio o para su explotación económica y la tenencia de bienes no afectos a la explotación. En el primer caso, se puede desvirtuar el cálculo del capital CC mínimo necesario para financiar el ciclo de explotación si, durante la ejecución material de esos edificios, se mantienen como existencias en el AC. Por eso, deben separarse del resto de las existencias e incluirlas en el AF desde el momento en el que se sabe cuál es su destino. En el segundo supuesto, además de ser del AF, deben considerarse como recursos financieros por su valor de realización para, en caso de necesidad, poder atender sus obligaciones de pago. Descriptores: Financiación/ Inmobiliario. Las empresas se encuentran en equilibrio financiero cuando hay una adecuada correspondencia entre la naturaleza de la inversión y su financiación. Éste se entiende por adecuado cuando el capital circulante de la empresa es, al menos, igual al capital circulante mínimo que necesita y los recursos generados por la actividad ordinaria suficientes para cubrir las obligaciones anuales del pasivo fijo exigible o créditos de financiamiento. Con el presente artículo completamos el publicado en el n.º 167, de mayo, en el que hablábamos del capital circulante. En el artículo “Algunas reflexiones sobre el análisis del circulante en las empresas inmobiliarias” publicado en Directivos Construcción nº 167 del pasado mes de mayo, insistíamos en la importancia de ordenar adecuadamente las masas patrimoniales del balance en función del fin que se persiga. Si queremos hacer una comparación con otras firmas del sector tendremos que ajustarnos al modelo oficial en el que se publican las cuentas anuales, que no es otro que el del Plan General de Contabilidad (PGC); pero si queremos medir el grado de equilibrio financiero tendremos que hacerlo de tal manera que pongamos en correspondencia las masas circulantes y fijas atendiendo al criterio del ciclo de explotación de la empresa a través del cual realiza su actividad. Ello nos permitirá ver de manera clara si existe una adecuada correspondencia entre la naturaleza de la inversión y su financiación. Así, por ejemplo, si nos fijamos en las cuentas de clientes, el PGC los incluye en el Activo Circulante (AC) si tienen un plazo de realización no supe- Directivos Construcción • 26 rior a un año y en el Inmovilizado si es mayor, mientras que las existencias, que como los clientes son elementos esenciales del ciclo de explotación y pueden tener un plazo de realización o almacenamiento superior a un año, las incluye en todos los casos en el AC. Es más, elementos que no tienen nada que ver con el ciclo de explotación, como podrían ser ciertas inversiones financieras que, por tener un vencimiento inferior al año, las incluye en el AC. Parece claro, por tanto, que el criterio del PGC para definir el AC y el Inmovilizado no es homogéneo. El criterio que los define es, como ya hemos dicho, el del ciclo de explotación, de tal manera que éste es la expresión dinámica del circulante y viceversa; es decir, el circulante la expresión estática del ciclo de explotación. Si dicho ciclo consiste en la compra a los proveedores de las mercancías o materias primas, la fabricación del producto terminado si es una empresa de transformación, la venta de dichos productos a los clientes y su cobro, Nº 169 • Julio/Agosto de 2004 Ciclo de Explotación y Circulante en las empresas inmobiliarias PMM = 1.051 días Compra de suelo Construcción Edificios terminados P1 = 266 días P2 = 696 días Venta P3 = 68 días Plazo medio de pago del suelo, de ejecución de obra y otros gastos = 797 días Cobro P4 = 21 días PMM - 797 = 254 días O lo que es igual: Inversión en AC = 22.316 u.m. Consumo de suelo = 13.245 u.m. Coste de construcción y otros gastos = 9.071 u.m. Financiación del PC = 16.930 u.m. Financiación de CC. = 5.386 u.m. Cuadro 1 serán del circulante todos los elementos que permiten realizar dicho proceso. Es decir, los proveedores, las existencias, los clientes y todos los demás elementos que se precisan para que se realice este ciclo como, por ejemplo, la mano de obra, los materiales auxiliares, etc. De acuerdo con esto, entendemos que en el AC deben encuadrarse los elementos del ciclo de explotación y los vinculados al mismo, siendo el resto elementos del Activo Fijo (AF). Respecto del pasivo sucede lo mismo. Mientras que el PGC separa el pasivo exigible en corto (hasta un año) y en largo plazo (más de un año), no vemos su similitud con el Pasivo Circulante (PC), también denominado créditos de funcionamiento, ni con el Pasivo Fijo (PF) y, por consiguiente, su correspondencia con el AC y el AF, por lo que, al igual que en el activo, será necesario, también, aplicar el criterio del ciclo de explotación para asignar los elementos del pasivo al circulante y al fijo y no el del vencimiento como hace el PGC. Nº 169 • Julio/Agosto de 2004 En este sentido, serán del PC todos lo elementos que financian el ciclo de explotación y el resto lo serán del PF. Veamos esquemáticamente esta vinculación entre el ciclo de explotación y el circulante en las empresas inmobiliarias en el ejemplo de nuestro anterior artículo (Cuadro 1). Como podemos apreciar, este criterio de ordenación del activo y del pasivo del balance adquiere mayor re- levancia en las empresas inmobiliarias por tener un PMM muy largo en comparación con otras actividades y tener a las entidades de crédito como los principales financiadores del mismo. Definido cuál es criterio que debemos seguir para ordenar adecuadamente el balance desde el punto de vista de su análisis financiero, la agrupación y confrontación de la estructura económica y la financiera sería el Cuadro 2. Ciclo de explotación y circulante de las empresas inmobiliarias Activo Pasivo Circulante Circulante Capital circulante No exigible Capital fijo Fijo Fijo Exigible Cuadro 2 www.directivosconstruccion.es 27 • Directivos Construcción A la vista del esquema, sería igual decir que el Capital Fijo (CF) es la parte del AF financiada por el PF no exigible o Recursos Propios, que decir que es la parte de estos recursos que financian al AF. Cuantitativamente es igual, pero conceptualmente no, ya que el CF, al igual que el CC, es un concepto financiero y, por tanto, de pasivo y no activo, por lo que la definición correcta de CF es la segunda, es decir, la parte del PF no exigible que financia el AF. De igual manera, el CC es la parte del PF que financia el AC. De acuerdo con estas definiciones, no tiene sentido, ni siquiera cuantitativamente, hablar de un CF o de un CC negativo. O hay CF o no la hay. O hay CC o no lo hay. Ello implica que el PF exigible será menor o igual que el AF y que el PC será menor o igual que el AC. De lo dicho se desprende que el CF es la diferencia entre el AF y el PF exigible o créditos de financiamiento y el CC la diferencia entre el PF y el AF o entre el AC y el PC. Volviendo al ejemplo del artículo anterior, veamos cuál es valor del CF y sus variaciones: Ahora bien, igual que en el análisis que hacíamos del CC en el anterior artículo, en el caso del CF también habrá que preguntarse si, una vez calculado, este es suficiente o no, incluso si es excesivo y no se están aprovechando las posibilidades de la financiación ajena. Relativizarlo tampoco nos aclara gran cosa ya que el cociente PF exigible/AF, lo único que nos indica es el número de u.m. de PF exigible por cada u.m. de AF y que este índice sea superior, igual o inferior al ratio medio del sector o al de otras empresas de volumen similar, tampoco nos aclara si en las masas fijas existe o no equilibrio financiero. En realidad, del análisis del CF lo que nos interesa es si los recursos ajenos que financian el AF pueden ser devueltos a su vencimiento. Mientras que el PC se reembolsa con las ventas, el PF exigible se amortiza con los recursos generados por la empresa. Como estos recursos pueden acumular resultados procedentes de actividades no recurrentes, lo lógico será tomar como recursos los generados por la actividad ordinaria. Año Año “n” “n+1” Activo fijo 4.700 4.800 – PF exigible 1.100 1.000 CF 3.600 3.800 = Rtdo. actividades ordinarias + Amortizaciones = Recursos generados – Impuestos – Dividendos – Amortización préstamo inmovilizado – Inversión en inmovilizado material + Cobro cto. empresas del grupo = Superávit AUMENTOS Adquisición de Inmov. Material Dotación de amortizac. Cobro de créditos a empresas del grupo Amortización préstamos Financiación Inmovilizado 1.800 50 1.850 630 50 100 350 250 470 Cuadro 4 ! Variaciones 350 – – 100 450 – 450 DISMINUCIONES – 50 200 – 250 200 450 Cuadro 3 Directivos Construcción • 28 De igual manera, podemos encontrarnos con créditos bancarios cuyo destino ha sido la financiación del inmovilizado y que figuran en rúbrica de “Acreedores a corto plazo” lo que podría interpretarse que se amortizan con las ventas en lugar de con los recursos generados. Si así se consideran, y no se reclasifican en la masa patrimonial correspondiente de acuerdo con el criterio del ciclo de explotación, las conclusiones sobre el nivel de equilibrio fiU.M. ! CF Aumento del CF Si nos detenemos en lo anterior vemos la importancia de ordenar el balance siguiendo el criterio del ciclo de explotación. Imaginemos que estamos ante un balance ordenado según modelo del PGC en el que figuran créditos bancarios a largo plazo que corresponden a los préstamos hipotecarios al promotor para la financiación de promociones; es decir, préstamos subrogables. Como no se especifica su destino y, además, figuran en el capítulo de “Acreedores a largo plazo”, son, en principio, obligaciones a rembolsar con los recursos generados, cuando en realidad lo son con las ventas de la promoción. nanciero de la empresa pueden ser totalmente erróneas. Veamos si en nuestro ejemplo los recursos generados por las actividades ordinarias durante el año “n+1” son suficientes para atender las obligaciones anuales del PF exigible (Cuadro 4). Nº 169 • Julio/Agosto de 2004 En principio, durante el año “n+1” la actividad ordinaria de la empresa ha generado recursos suficientes para atender las obligaciones de su PF exigible, de tal manera que su capacidad de endeudamiento para inversiones en AF dependerá de la progresión que tengan en los próximos ejercicios su generación de recursos. Ahora bien, mientras que a lo largo de la vida de la empresa los recursos generados y la tesorería generada tienden a ser iguales, individualmente tomados los ejercicios económicos no suelen coincidir, por lo que para esos años en los que existan desfases de tesorería respecto de las amortizaciones del PF exigible, aunque los recursos generados sean suficientes, la empresa debe contar con los medios financieros suficientes para cubrir dichos desfases. De no ser así, tendrá que recurrir a la refinanciación del PF exigible o la aportación de fondos propios y, en definitiva, de CF. En efecto, en nuestro ejemplo la tesorería generada por las actividades ordinarias durante el ejercicio “n+1” fue (Cuadro 5). ORÍGENES U.M. Cobro por venta de edificios construidos + Saldo inicial de clientes + Venta de edificios construidos – Saldo final de clientes Total orígenes 9.400 450 9.600 650 9.400 APLICACIONES U.M. Pagos por compra de suelo + S. inicial préstamos financ. suelo + Compra de suelo – S. final préstamos financ. suelo Pagos por obras realizadas por terceros + S. inicial préstamos subrogables + Obras realizadas por terceros – S. final préstamos subrogables Pagos por gastos + De personal + De explotación + Financieros Total aplicaciones Superavit de tesorería Total 4.900 1.900 5.500 2.500 3.300 11.400 6.000 14.100 1.050 350 100 600 9.250 150 9.400 Cuadro 5 Comparándola con la cuenta de resultados tendremos: Por tanto, en el año “n+1” el déficit de tesorería ha sido de: RECURSOS TESORERÍA ORÍGENES GENERADOS GENERADA Tesorería generada por la actividad ordinaria Cobro amortización cto.a empresas grupo Total orígenes Déficit de tesorería Ventas de edificios – Coste edificios vendidos = Margen sobre ventas – Gastos de personal – Amortizaciones – Otros gastos de explotación = Rtdo de explotación – Gastos financieros = Rtdo act. Ordinarias 9.600 6.700 2.900 350 50 100 2.400 600 1.800 9.400 8.200 1.200 350 100 750 600 150 Cuadro 6 U.M. APLICACIONES 150 200 350 780 1.130 U.M. Pago de impuestos Pago de dividendos Amortización préstamo financ. inmovilizado Compra de inmovilizado material Total aplicaciones 630 50 100 350 1.130 Cuadro 7 En este caso, como recoge el cuadro 7, las 780 u.m. de déficit de tesorería han sido cubiertas con el descuento de fectos (500 u.m.) y la cuenta de crédito (280 u.m.). En definitiva, la empresa tiene capacidad suficiente para pagar a su Nº 169 • Julio/Agosto de 2004 vencimiento las obligaciones del pasivo del fijo y cuenta, además, con los recursos financieros necesarios para atender los desfases que se pueden producir entre los recursos generados por la actividad ordinaria y la tesorería que sea generada por ésta. www.directivosconstruccion.es 29 • Directivos Construcción PARTICULARIDADES Se trata de reflexionar sobre cuál sería el tratamiento más adecuado a situaciones excepcionales que, no por ello, no dejan de presentarse con cierta frecuencia. En este sentido, creemos que hay dos supuestos que suelen darse con asiduidad en las empresas inmobiliarias que son: ! La construcción de edificios para uso propio o para su explotación económica. ! La tenencia de bienes no afectos a la explotación. Una empresa se encuentra en equilibrio financiero cuando existe una adecuada correspondencia entre la naturaleza de la inversión y su financiación Al ser la actividad principal de las empresas inmobiliarias la promoción y venta de edificios a terceros, la construcción de estos para uso propio o para su alquiler puede desvirtuar el cálculo del CC mínimo necesario para la financiación del ciclo de explotación si, durante la ejecución material de tales edificios, los mantenemos como existencias en el AC. Por tal motivo creemos que deben separarse del resto de las existencias e incluirlas en el AF desde el mismo momento en el que se sabe cual es el destino de las mismas, bien sean de suelo, de obras en curso o de edificios terminados. De igual manera, su financiación también habrá que considerarla como del PF. El otro supuesto es el de tener bienes no afectos a la explotación. En tal caso, además de ser del AF, deben considerarse como recursos financieros por su valor de realización para, en caso de necesidad, poder atender sus obligaciones de pago, ya que al no estar afectos a la explotación su venta no interrumpe ni trastorna la actividad económica de la empresa. CONCLUSIÓN A la vista de lo expuesto tanto en éste como en nuestro anterior artículo podemos concluir diciendo que una empresa se encuentra en equilibrio fi- Directivos Construcción • 30 nanciero cuando existe una adecuada correspondencia entre la naturaleza de la inversión y su financiación, entendiendo por adecuada cuando el CC de la empresa es, al menos, igual al CC mínimo que necesita y los recursos generados por la actividad ordinaria suficientes para cubrir las obligaciones anuales del PF exigible o créditos de financiamiento. Según esto, ¿podría estar en situación de equilibrio financiero una empresa que carece de CC y CF? La respuesta es afirmativa siempre que: – El plazo medio de pago a los proveedores sea igual o superior al periodo medio de maduración de la empresa (plazo medio de almacenamiento de las existencias y, en su caso, de fabricación del producto terminado y el plazo medio de cobro a los clientes). – El cash-flow anual de las actividades ordinarias sea igual o superior a las amortizaciones anuales del PF exigible y, además, cuente con los recursos necesarios para atender los posibles desfases entre los recursos generados y la tesorería generada. Ahora bien, para llegar a estas conclusiones es imprescindible ordenar las masas patrimoniales del balance siguiendo el criterio del ciclo explotación expuesto. Los ratios tradicionales que relacionan las masas activas y pasivas entre sí y entre ellas son de utilidad para comparar empresas con la media del sector, con las de tamaño similar en cuanto a volumen de facturación, total balance, número de empleados, etc., pero no miden el grado de equilibrio financiero. Entendemos que es el nivel de CC y de recursos generados por la actividad recurrente de la empresa los que determinan el nivel de estabilidad financiera. """ Nº 169 • Julio/Agosto de 2004