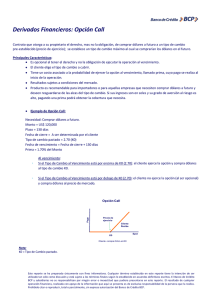

Mercado de derivados financieros: Futuros y opciones

Anuncio