Sur Economico 17 - Universidad Piloto de Colombia

Anuncio

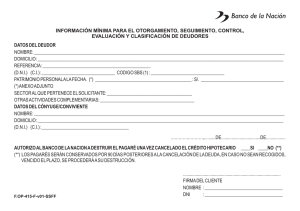

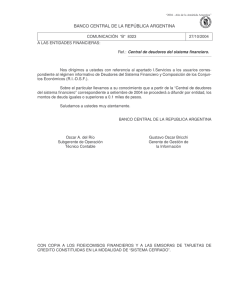

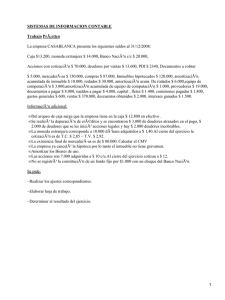

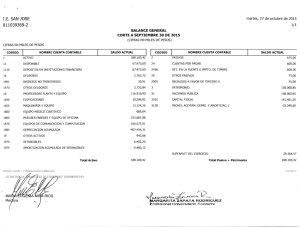

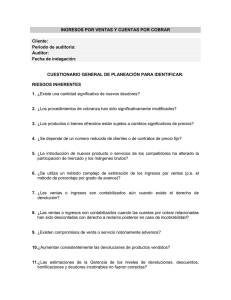

REVISTA DE LA CARRERA DE INGENIERÍA ECONÓMICA Y DE NEGOCIOS DE LA FACULTAD DE CIENCIAS EMPRESARIALES 17- 2014/ PERÚ EN ESTE NÚMERO MEDIDAS PARA ENFRENTAR LA DESACELERACIÓN DE LA ECONOMÍA PERUANA Contenido 04 07 09 11 pag. pag. JEFE DEL ESTADO ANUNCIA PAQUETE DE MEDIDAS PARA PROMOVER INVERSIÓN ONU SEÑALA QUE POLÍTICA SOCIAL INCIDE EN LA REDUCCIÓN DE LA POBREZA EN PERÚ EXPORTACIÓN DE SERVICIOS pag. SI NO APRENDES A SUFRIR ESTÁS PERDIDO pag. SUR ECONÓMICO Director: Colaboradores: 2 Iván Rivarola Ganoza Jose Dueñas Sanchez Rafael Zavala Fredy Sánchez Cárdenas Moisés Novoa Vargas Jhovanny Ingaruca García #17 sugerencias, aportes y comentarios, escríbenos a: irivarola@cientifica.edu.pe jingarucaga@cientifica.edu.pe Editorial La Desaceleración de la Economía: El Alto Costo de la Desconfianza Los especialistas lo vienen advirtiendo hace ya un tiempo: el freno en el crecimiento de nuestra economía, se debe principalmente a la fuerte retracción de la inversión privada. Recientemente, el Presidente de la República, ha insistido que la desaceleración económica se debe al contexto internacional, los analistas, contrariamente, establecen que la “permisología” y las demás trabas burocráticas, están jugando, en contra de los inversionistas. El reconocido economista Jorge González Izquierdo, quien nos visitara en dos oportunidades en nuestra casa de estudios, manifiesta que la desaceleración que experimenta la economía peruana, se debe principalmente, a la fuerte retracción de la inversión privada, que en el primer trimestre de este año creció 1.6%, cuando el año 2012, fue de 14%. La desaceleración, señores, tiene sabor peruano, problemas en el frente interno. Al mencionado factor, González Izquierdo, agrega que le siguen en orden de importancia la mediana desaceleración del consumo privado, que ha pasado del 6.1% del 2012 al 5.1%, a lo anterior, le debemos agregar el retroceso evidente en las exportaciones peruanas. Bien lo expresa el economista Alejandro Indacochea, que es evidente que existe una responsabilidad del gobierno, al no haberse preocupado en generar confianza entre los inversionistas, con una serie de señales contradictorias que nuestros gobernantes han ido poniendo en el camino y que han mermado la tan frágil confianza empresarial. Frente a esta situación el BCRP insiste en el desarrollo de una política expansiva, frente al anuncio del Presidente Ollanta de eliminar los excesos en cuanto a permisos y trámites para las empresas privadas, para así palear y viabilizar la desaceleración en la inversión. Frente a esta situación, es importante resaltar las medidas que el BCRP viene implementando, que permita palear la fuerte desaceleración en la inversión; a que nos referimos: cambios en la tasa de interés de referencia, herramienta de política monetaria que permite sondear el horizonte de liquidez de la economía y con éste, a la inflación. Cabe resaltar que el rango meta inflacionario estimado por el BCRP se encuentra entre el 2.53.0% anual para el 2014, de acuerdo a la síntesis del Reporte de Inflación del ente emisor. Por otro lado, la reducción de la tasa de encaje en moneda nacional de 12% a 11,5%, permitirá inyectar alrededor de S/. 500 millones a la economía y que entrará en vigencia desde julio próximo. Es evidente que existe mucha preocupación, según información reciente, el MEF implementará medidas anti desaceleración, impactando en aquellos sectores del PBI relacionados directamente al crecimiento, influenciando en variables tan sensibles de la economía, como los precios, el empleo, el consumo, entre otros. Lo anterior no basta, si no va acompañado de una política orientada a dar confianza tanto a los inversionistas, como a los consumidores, quienes somos responsables del 60% del PBI interno peruano. Es evidente que el factor confianza es muy sensible y difícil de recomponer, una vez que por esfuerzos propios se pierden. Lo que nuestro mandatario deberá hacer, es dar explicaciones a la nación de lo que puede y qué no puede hacer, en lo que falta de su gobierno, camino difícil, el de restablecer la confianza, debido a que es un gobierno que le cuesta tomar decisiones. Con este panorama, les damos la bienvenida a una nueva edición de la Revista Sur Económico, editada por la Carrera de Ingeniería Económica y de Negocios de la Universidad Científica del Sur. Iván Rivarola Ganoza, Director de la Carrera de Ingeniería Económica y de Negocios Director de la Dirección de Extensión Universitaria 3 Economía SERÁ PRESENTADO AL CONGRESO EN LOS PRÓXIMOS DÍAS JEFE DEL ESTADO ANUNCIA PAQUETE DE MEDIDAS PARA PROMOVER INVERSIÓN País inicia una nueva etapa con modificaciones al sistema tributario, simplificación de trámites, entre otras. Un paquete de medidas que permitirán impulsar el crecimiento económico y las inversiones de pequeñas, medianas y grandes empresas presentará el Poder Ejecutivo al Parlamento Nacional en los próximos días. Así lo anunció anoche el presidente Ollanta Humala durante la ceremonia por el 118° aniversario de la Sociedad Nacional de Industrias (SNI) y el Día de la Industria Nacional. Durante su discurso, manifestó que este grupo de medidas, que beneficiará a todos los peruanos, constituye “una nueva etapa” dentro de las reformas impulsadas por el Gobierno para agilizar las inversiones. Tres frentes Tras recordar que se emitieron paquetes de normas en mayo, julio y diciembre del año pasado, que se sumaron a otras normas aprobadas en el último año y medio, “aún existe una serie de limitaciones para que la inversión privada se ejecute a la velocidad que necesitamos los peruanos”. Precisó que las nuevas medidas, abordadas ayer en la sesión número 215 del Consejo de Ministros, estarán centradas en tres frentes. El primero está referido a modificaciones al sistema tributario para reducir costos de transacción y darle predictibilidad al contribuyente. El segundo está relacionado con el impulso a la inversión en sectores que son generadores de crecimiento y empleo, como minería, hidrocarburos, telecomunicaciones, entre otros. Detalló que el tercer frente es la reducción de sobrecostos de la economía, por medio de la simplificación de trámites, procedimientos exigibles al sector privado y la eliminación de incentivos perversos en la aplicación de sanciones. Contrataciones Además, dijo, se modificará la Ley de Contrataciones del Estado para que los procesos de contrataciones sean más rápidos y eficientes. Con ello, también se buscará crear incentivos para la competencia y reducir los riesgos de fraude y la corrupción. Adicionalmente, las medidas propuestas incluyen modificaciones a la Ley de Seguridad y Salud en el Trabajo. “Estos cambios generarán menores costos para las empresas y 4 “La mejor manera de defender nuestra economía es tener un Plan de Diversificación Productiva”. La cifra 16% del PBI es aportado por el sector industrial y representa el 11% de la PEA ocupada a escala nacional. menores incentivos para la informalidad, y, a la vez, mantendrán el nivel efectivo de protección de la salud y seguridad para el trabajador. Es decir, cambios con los cuales todos, trabajadores, empresarios y el país en general, ganaremos.” Subrayó que todas estas medidas permitirán reducir las trabas burocráticas y agilizar la inversión privada, tarea que no es exclusiva del Gobierno, pues requiere del compromiso del sector empresarial en general. “La aprobación y éxito de estas medidas redundará en beneficio de todos los peruanos. Por eso estoy seguro de que las agrupaciones políticas, con presencia en el Congreso, actuarán con la celeridad debida y apoyarán este conjunto de reformas.” El Dignatario añadió: “Me informan, por ejemplo, que se acaba de aprobar en el Congreso la Ley de Antenas para mejorar las telecomunicaciones. Ese es un buen paso. El país necesita del trabajo y del aporte de todos”. Enfatizó que “todos juntos, de la mano, podremos avanzar por ese país que soñamos para nuestros hijos y para las futuras generaciones”. Despegue Al inicio de su discurso, el Mandatario recordó que el sector minero-energético es el principal motor que ha impulsado nuestra economía en los últimos 25 años, “pero el Perú enfrenta y enfrentará en el futuro esta situación de menores precios en el mercado internacional”. “La mejor manera de defender a largo plazo nuestra economía de los vaivenes de la economía mundial y de defender el empleo de los peruanos y las peruanas es tener un Plan de Diversificación Productiva.” Acentuó que nuestra estructura productiva no ha evolucionado acorde a las potencialidades del país. “Esto hace que nuestra economía siga siendo vulnerable a factores externos. Necesitamos construir los nuevos motores, para consolidar el despegue y el desarrollo del Perú.” El Presidente saludó a la SNI por sus 118 años de vida institucional, y destacó el rol protagónico que cumple en el desarrollo económico del país. Nuevos motores El titular del Ministerio de la Producción (Produce), Piero Ghezzi, sostuvo que el Plan de Diversificación Productiva no significa restarle importancia a la minería. “No se trata de quitar motores, sino de añadirle motores a la economía […] Con ese propósito es vital que el Gobierno, el sector privado y la ciudadanía trabajemos coordinadamente.” Agregó que tampoco plantea abandonar las políticas económicas “que nos hicieron tanto bien”, pero – aclaró– estas “tienen que sofisticarse”. Por su parte, el presidente de la SNI, Luis Salazar, refirió que para que nuestra economía siga creciendo a tasas altas, el país no debe seguir dependiendo de la exportación de productos primarios, que están sujetos a la fluctuación de los precios internacionales. “Los países que apostaron por el desarrollo de su manufactura, buscando ser más competitivos, han logrado un crecimiento más rápido.” Asimismo, dijo, es necesario promover la competitividad en los diferentes sectores económicos. “Impulsar de forma conjunta a la minería, industria, pesca, agroindustria, servicios, turismo, entre otros. Por ello, el plan de diversificación es un muy buen primer paso.” Recalcó que su ejecución no depende solo de Produce, sino que también se necesita de un trabajo conjunto de autoridades y sectores involucrados. Viaje El pleno del Congreso autorizó el viaje del Dignatario a Santa Cruz de la Sierra, Bolivia, para participar en la Cumbre Extraordinaria de Jefas y Jefes de Estado y de Gobierno del Grupo de los 77 más China (G-77). La autorización le permite ausentarse del país los días 14 y 15 de junio, de acuerdo con el pedido tramitado ante el Parlamento por el Poder Ejecutivo. El Ejecutivo resalta que Bolivia es “un país con el que nos une una relación histórica de amistad” e indica que en la Cumbre habrá “un sustantivo diálogo sobre temas de interés multilateral”. Fuente: Diario El Peruano 5 Economía En agosto recién se verán los efectos de la reducción del encaje legal Corto plazo. Medida tendría impacto solo si la percepción de los agentes financieros sobre la economía es buena. En agosto recién se podría constatar que la medida del Banco Central de Reserva (BCR), de reducir en la tasa de encaje en soles de 12% a 11,5 %, tuvo un impacto en la economía de acuerdo con especialistas consultados por La República. En la víspera el ente emisor apuntó que esta reducción del encaje en moneda nacional, que entrará en vigencia desde julio, permitiría inyectar alrededor de S/. 500 millones a la economía nacional que viene siendo golpeada por el contexto internacional. El economista Armando Mendoza explicó que al reducir el encaje lo que se hace es liberar dinero para que pueda ser utilizado por los bancos, lo cual incrementará su oferta de crédito a la población. No obstante, anotó que esta medida solo tendrá efecto si la percepción de los agentes financieros sobre la marcha de la economía es favorable y, de ser así, veríamos un primer impacto a mediados del próximo trimestre, es decir, en agosto. Según Carlos Casas, ex viceministro de Economía, la reducción de la tasa de encaje tendrá un efecto inmediato porque los bancos van a querer prestar más dinero; sin embargo, habría que observar si existe interés de la gente en tomar créditos, cosa que no sucedería si las expectativas son malas a causa de una desaceleración económica. “Además, el BCR tiene la posibilidad de jugar con la tasa de interés de referencia, pero sería el último instrumento que movería”, anotó. Las claves Ritmo. Los préstamos al sector privado en soles crecieron a un ritmo anual de 24,1% a abril 2014. En dólares lo hicieron en 3,4%. Liquidez. Desde junio del 2013 hasta abril de este año el BCRP ha liberado liquidez por casi S/. 8.500 millones, lo que ha permitido atender la mayor demanda de los agentes económicos por financiamiento en nuevos soles. por: Carlos Bessombes B. 6 Responsabilidad Social ONU señala que política social incide en la reducción de la pobreza en Perú Rebeca Arias, coordinadora residente de Naciones Unidas en Perú, señaló que la política social aplicada en el país, a través de la estrategia “incluir para crecer”, ha incidido en la reducción de la pobreza y la desigualdad. Manifestó que ven el avance de manera positiva, “ya que el país ha continuado sus esfuerzos para seguir reduciendo la pobreza de manera sostenida. Creemos que mediante esta estrategia y los programas en el ámbito social, la reducción continuará”. Agregó que cuando los niveles de pobreza son altos, la reducción es más significativa. A medida que la pobreza disminuya, los logros tienden a ser menos acelerados en términos estadísticos. Indicó que “a medida que se va avanzando es más difícil llegar a poblaciones donde se encuentra el núcleo duro de la pobreza, por eso es importante continuar los esfuerzos que se están haciendo desde el Gobierno”. Arias considera que el desafío peruano radica en lograr que las familias que dejaron la pobreza no regresen a ella, sobre todo en zonas rurales, debido a malas cosechas por desastres naturales. Refirió que “los logros alcanzados deben mantenerse, que las poblaciones sigan fortaleciéndose y no se queden en calidad de vulnerables. Es importante entonces facilitar oportunidades para que tengan empleos de calidad”. 7 Responsabilidad Social Unión Europea señala que reducción de pobreza evidencia preocupación por distribuir crecimiento Irene Horejs, embajadora de la Unión Europea (UE) en Perú, señaló que la reducción de la pobreza en nuestro país, evidencia la preocupación política por la distribución del crecimiento económico. “Debemos felicitar a Perú por las políticas implementadas y los resultados que se han obtenido, creo que se nota el impacto de la preocupación política por la distribución del crecimiento y por la inclusión social”. Asimismo, indicó que la UE participó en programas destinados a lograr la inclusión social, como el de nutrición infantil ‘Europan’, que se lleva a cabo en las regiones más pobres del país. Expresó que “estos programas han aportado sobre todo en los servicios que el Estado tiene que brindar a los pobres y sus familias, es decir, que en una escuela rural haya materiales de clase y que en un centro de salud en un pueblo remoto, haya personal que atienda a la gente”. Refirió que esta política ayudó a centrar la atención de gobiernos regionales, debido a que en esas zonas es donde más importancia tiene estos programas. Opinó que “el país puede estar orgulloso en esto, y al mismo tiempo decir que hay muchos retos por delante, porque sigue habiendo pobreza, exclusión e informalidad. Es necesario seguir trabajando en esa línea”. 8 Management & Negocios EXPORTACIÓN DE SERVICIOS Por: José Dueñas Sánchez, Funcionario de Negocios Internacionales del Banco de Comercio En los últimos años el incremento del sector Exportación de servicios ha crecido mejorando la competitividad de las empresas potenciales exportadoras y empresas exportadoras, dotándolas de capacidades de gestión exportadora, herramientas y elementos de diferenciación para su incursión, desarrollo y consolidación en su proceso de internacionalización. Los campos en donde mayor se ha crecido son salud, software y turismo. Ciudades como Tacna, han visto incrementarse el flujo de visitantes chilenos para la atención médica. Las exportaciones de servicios de consultoría a diferencia de otros bienes, son bienes intangibles. En el ámbito local tenemos algunos ejemplos: conferencias, cirugías, postgrados en el exterior, obras de ingeniería realizadas por contratistas de otro país. Cualquiera que sea su valor agregado constituye el sector más importante y dinámico de los países. La consultoría de empresas es un servicio profesional que puede ser interno o externo, uno de los objetivos es de ayudar a las empresas a resolver problemas prácticos y orientarse a mayores resultados de una empresa a otra La consultoría es un servicio consultivo contratando a los asesores con total responsabilidad por la calidad de su consejero. La globalización y las tecnologías han abierto posibilidades de consumo, reduciendo costos a través del outsorcing y del teletrabajo, los cambios de la economía mundial han sido encaminados hacia la adaptabilidad y el crecimiento.. El Perú cuenta desde Enero 2011 con una Ley de Fomento a la Exportación de Servicios, la misma que es de interés nacional y como tal es una herramienta para aprovechar los TLC. En ese campo las consultoras empresariales han crecido. Si bien es cierto las empresas consultoras se han incrementado (outsourcing) en estos años y sus servicios se han diversificado a otros países, aún existe campo para seguir creciendo. 9 Management Liderazgo & Negocios Dentro del Plan Operativo de Exportación de Servicios, la estrategia es convertir al sector servicios en una fuente de nueva oferta exportable, competitiva y con valor agregado, para ello las políticas se concentran en tres puntos: 1. Mejorar y crear condiciones de competitividad. 2. Fortalecer e impulsar la institucionalidad. 3. Desarrollar la oferta exportable y acceso a los mercados internacionales. La economía peruana continúa en expansión y con ello sectores como la consultoría han visto la oportunidad de crecer en otros mercados como Argentina, Bolivia, Ecuador, Colombia, Venezuela y Centro América. Las empresas exportadoras de servicios cuentan con estándares internacionales de calidad asegurando una buena oferta exportable. La exportación de servicios es el suministro de un servicio de las empresas a través de las siguientes modalidades de prestación: Comercio Transfronterizo = servicio que se provee desde el territorio nacional hacia el territorio de otro país Consumo Extranjero = cuando el consumidor se desplaza y compra el bien en el territorio nacional Presencia Comercial = cuando el proveedor domiciliado en el territorio nacional establece una sucursal o establecimiento permanente en el territorio de otro país para brindar un servicio Presencia de personas Físicas = es el desplazamientos de personas físicas domiciliadas en el territorio nacional a otro país para suministrar un servicio. El Perú puede convertirse en exportador de servicios y muy bien puede convertirse en un motor de crecimiento y desarrollo, generando millones de divisas para el país. Existe aun mucho por hacer en este campo de exportación donde editoriales, empresas de producción de películas de animación, franquicias, entre otros están por despegar. Los gremios tienen la palabra para difundir más los beneficios y ventajas de la importancia de la exportación de servicios. 10 Liderazgo Si no aprendes a sufrir estás perdido Por: Rafael zavala Gerente General de Laborum Después de varias lunas hice las paces con migo mismo y vuelvo a escribir, y lo hago con uno de mis temas preferidos, compañero fiel, amigo y testigo de varios de mis días: el sufrimiento. Pero esta vez, no quiero hablar del sufrimiento, harto de ello, prefiero dedicarle mi tiempo a cómo salir de él. Y la verdad es que yo todavía no he aprendido, o mejor dicho, me falta mucho pan por rebanar, sin embargo, a través de personas admirables, podemos inspirarnos para luchar por salir adelante. El hacerlo así me ayudó mucho. Leía una entrevista a Juan Oiarzabal, el primer alpinista en “coronar” los 14 ocho miles (montes de más de 8 mil metros) a puro pulmón, sin necesidad de llevar aire, y decía: “El factor ambición, tener hambre de llegar es importante. También la preparación previa que hayas desarrollado antes, pero lo más crítico es la capacidad de sufrimiento. Si no has aprendido a sufrir, si no te has endurecido en situaciones extremas, estás perdido”. (PAL FACE) Cuando le preguntaron sobre ¿Qué placer le llevaba a escalar? respondió sorprendido: ¿Placer? Ninguno, lo hago por el sufrimiento. En el fondo los alpinistas son profesionales del sufrimiento. Alguno pudiera pensar que son masoquistas o locos, pero es indudable que si estuvieran “cuerdos” como los demás, si no tuvieran el coraje de forzar sus límites físicos y mentales, no serían lo que son. Cumplir compromisos ¿En qué estás luchando? Si no luchas, no tienes fuerza para pedir a otros. En un momento del viaje conceptualizamos el error como un fracaso y es entonces cuando nos cuidamos mucho de hacerlo y afectamos nuestra capacidad de aprendizaje. Necesitamos hacer las paces con el error, con el riesgo. Porque el error nos paraliza, porque están cosidas nuestras emociones negativas. Diferencia entre el error y el fracaso: El error es un bache, una equivocación, una circunstancia. El fracaso es lo que haces con el error, el canal en el que se decodifica esa circunstancia Hoy en día la innovación y la creatividad son Hot Topics, pero, ¿cabe hablar de ello, cabe innovar si no hay errores, si no los manejamos sin aprender? Y qué mejor citar a Jollien: “He aprendido más de la gente discapacitada, de las personas que viven en los márgenes de la sociedad, de los que han sido golpeados y heridos, que de los listos y prudentes. A través de su crecimiento, aceptación y entrega, la gente herida me ha enseñado que debo aceptar mi debilidad y no pretender ser siempre fuerte y capaz. Las personas discapacitadas me han mostrado mi propia discapacidad, los discapacitados que todos somos. Me han recordado que todo todos somos débiles, que todos moriremos alguna vez.” 11 Liderazgo José Carreras, con un cáncer a cuestas, decía: “Quería saber lo que me esperaba. Confieso que me daba miedo siquiera pensar en ello. Intenté controlar el pánico creciente diciéndome una y otra vez: debes pasar por este infierno, no hay otra salida. Si quieres curarte, este es el precio a pagar. Ahora mismo es horrible, pero cuando haya acabado, todo te parecerá maravilloso”. Se percibe claramente que no se engaña a sí mismo, no racionaliza en absoluto. Ha contado uno a uno los peldaños de la escalera que tiene que subir y le parece tan insalvable que cobra fuerzas en un diálogo interior, marcado por mensajes tan positivos que lindan con la insolencia. Hay dos tipos de personas, a los primeros a excepción de aquellos que son capaces de rescatar y proteger al niño que todos acuñan en su interior, bombardeados y acosados por la posibilidad de equivocarse, tienden a pecar por defecto, la cautela y el control excesivo les atenazan. Los segundos, salvo aquellos que crezcan hiperprotegidos y anestesiados, tienen a pecar pos exceso. En su discurrir hay que ponerles quitamiedos, ruedas de goma y colchones porque les gusta vivir cerca del precipicio. Ahí les espera el error, con él mantienen una relación fluida y llevadera, no les pesa como una piedra en la mochila ¿Qué nos pasa a los que tenemos vértigo, los que sufrimos miedo a las alturas? Miramos para abajo, temblamos y nos caemos. El miedo a caer nos hace caer. “He encontrado en mi carrera, escribe Snow, que la reducción del miedo ha contribuido más a mis éxitos deportivos que al desarrollo propio del talento. Ciertamente tenemos que cultivar nuestras habilidades, pero al final es la voz de la duda la que las destruye. Todos tenemos dos personalidades distintas, uno crítico y uno campeón. Ignorar al crítico y escuchar al campeón es esencial para vivir”. Randy Snow: “A un alcohólico se le dirá que debe dejar de beber. Es malo para su salud. Pero él no necesita que le digan eso, ya lo sabe, lleva vomitando todo el día. No necesita que nadie le recuerde y eche en cara la ley, él conoce bien la norma. Lo que requiere dramáticamente es encontrar a alguien que le de fortaleza, motivación y sed para vivir. No porque le digas a alguien que deje de robar te va a obedecer. Se necesita fortaleza, estar vinculado a alguien que te transmita coraje, paz, amistad y amor para dejar de robar, de beber, de tomar drogas o de no caer en la depresión”. Mar Cogollos decía: “Recuerdo que pensar y ayudar a los demás me ayudó muchísimo en mi recuperación. Tenían que levantarse e ir al gimnasio por la mañana. Les urgía a que se arreglaran, que se peinaran, que se siguieran sintiendo mujeres, la vida continua. A veces asumía más un papel de psicólogo, de amigo que de paciente. Allí había gente muy lastimada, me entregué lo que pude a ella. Cuando abandoné el hospital una persona me dijo “Que no te miren con pena sino con admiración, y eso solo va a depender de ti”. ¿Qué nos pasa a los que tenemos vértigo, los que sufrimos miedo a las alturas? Miramos para abajo, temblamos y nos caemos. El miedo a caer nos hace caer. 12 Entrevista “El objetivo es bueno, pero la medidas llegan tarde” Juan Mendoza, Director de la maestría en Economía de la Universidad del Pacífico. ¿Qué le parece el paquete de estímulo anunciado por el ministro Castillo? El objetivo lo comparto. Hay bastantes señales de que la economía se está desacelerando rápidamente, incluso posibilidades de que de je de crecer. El objetivo es bueno, pero creo que es tarde porque se han estado presentando señales claras desde el segundo semestre del 2013. ¿La desaceleración de las economías viene por causas puramente externas? Entre las razones de la desaceleración, al menos la mitad, es atribuible a temas externos, es decir, a la caída de los precios internacionales (de los minerales). Entonces, ¿la otra mitad responde a temas internos? Lo que sí es atribuible al estado es la demora en responder, porque no es sorpresa que esto iba a ocurrir. Los precios han venido cayendo sostenidamente durante los últimos 18 meses. Además, está el retraso en los proyectos mineros, con los que podríamos haber soportado mejor dicha caída. ¿Cuánto nos cuestan estos “deslices” del Gobierno? Con el profesor Bruno Seminario hemos hecho un cálculo. En el 2012 y 2013 el crecimiento del PBI ha sido 1.2 puntos menos; directamente por esta demora. Es decir, en lugar de crecer 5.6% hubiéramos crecido 6.8%. ¿Qué política sería más eficaz? Más que aumentar el gasto, creo que se deberían bajar impuestos porque subir el gasto tiene poca efectividad. Se anuncia (aumento de) los gastos, pero con las trabas se vuelve inefectivo. ¿Cuál debe ser el paso más importante? Se tiene que cumplir con destrabar la inversión minera, que se anunció en mayo del año pasado y no ha tenido ningún resultado concreto hasta ahora. Estamos desperdiciando una oportunidad de precios todavía históricamente altos, y esos ingresos no pueden ser compensados por otros sectores. Hay un límite de cuánto puede hacer la política de estabilización. 13 Investigación “El efecto de la Política Económica en los Ratios de Riesgo de Crédito del Sistema Bancario Peruano entre los años 2002 y 2011” por: Fredy Edwinn Sánchez Cárdenas Ing. Economista de la Universidad Científica del Sur DESCRIPCIÓN DE LA REALIDAD PROBLEMÁTICA El presente artículo busca evaluar la posibilidad de un efecto inverso y significativo en términos econométricos de la política fiscal en los Ratios de Riesgo de Crédito (RRC) diferenciado por tipo de producto bancario y moneda. A su vez también se busca la posibilidad de un efecto directo y significativo en términos econométricos de la política monetaria en los Ratios de Riesgo de Crédito diferenciado por tipo de producto bancario y moneda. Para ello, esta investigación se enmarca en un análisis econométrico de largo plazo, en la economía peruana entre los años 2002 y 2011. JUSTIFICACIÓN DE LA INVESTIGACIÓN En los últimos años los economistas, la banca y entidades supervisoras han considerado relevante el estudio a profundidad del Ratio de Riesgo de Crédito, ya que la desmesurada desregulación del sistema financiero norteamericano en el gobierno de George W. Bush 1, en opinión de muchos expertos en materia financiera, ha conllevado a la mayor crisis económica mundial aún más fuerte que la vivida en los años 30, pues dicha desregulación permitió que los bancos subestimaran los efectos del incremento del Ratio de Riesgo de Crédito, lo cual generó la reciente burbuja inmobiliaria, las altas tasas de endeudamiento y la comercialización de bonos sub-prime. Complementariamente a estos hechos, a raíz de la crisis económica de finales del año 2008, las centrales de riesgos y empresas calificadoras como Standard & Poor´s y Moodys, han sido objeto de críticas al encontrarse pruebas de la negociación por la calificación que se asignaban a los bancos, los cuales quebraron cuando sinceraron sus estados financieros. Cabe mencionar, que existe poca literatura sobre investigaciones empíricas en el Perú que explique la dinámica del Ratio de Riesgo de Crédito (RRC)2, desconociéndose la métrica que existe entre esta variable y las principales variables económicas a nivel macroeconómico. No se ha encontrado alguna investigación que trate sobre un posible impacto de la política económica sobre el RRC teniéndose en cuenta las siguientes conjeturas: que ante una política fiscal expansiva y orientada a la generación de stocks de capital como 1. Según críticos economistas fue causante de la última crisis económica mundial, haciendo oídos sordos a diversos académicos como Nouriel Roubini, quien advertían las consecuencias de no dar importancia necesaria al riesgo de crédito hipotecario. 2. En adelante RRC 14 infraestructura para el hogar, carreteras, comisarías, hospitales, expansión y saneamiento de puertos, se estaría 3 generando condiciones para que los prestatarios en los diferentes sectores económicos se vean beneficiados de manera directa económicamente, lo que minimizaría las externalidades negativas que causan el retraso o el no pago de los créditos, por otro lado la política monetaria al reducir la tasa de referencia, podría estar causando expectativas para mayores inversiones, un futuro ciclo expansivo de la economía que incrementaría los empleos y el salario, lo que a la larga propiciaría una mayor probabilidad de cumplimiento de los créditos. Estos hechos descritos anteriormente demandan desarrollar una investigación que realice una revisión de los últimos estudios relacionados con el Ratio de Riesgo de Crédito en el Perú, su relación con el sistema financiero y con la economía real, así como dar a conocer su comportamiento, determinantes, su relación con la política económica y posibles impactos negativos en la economía real al no contar con una adecuada y responsable gestión de este ratio. MARCO LEGAL El presente estudio toma como referencia el marco normativo de la Superintendencia de Banca, Seguros y AFP referente a los tipos de créditos y el cálculo de las provisiones crediticias, las cuales sirven para determinar la cantidad monetaria que los bancos estarían dejando de cobrar (perdiendo) por el default crediticio incurrido por los prestatarios. En base a ello se elaboran los Ratios de Riesgo de Crédito, que nos permitirán contrastar la hipótesis propuesta en este trabajo de investigación. 4 El 28 de mayo del 2003 la Superintendencia de Banca, Seguros y AFP (SBS), emitió su resolución 808-2003 , en la cual reglamenta la forma de evaluación y clasificación del deudor y los parámetros para la exigencia de provisiones a los bancos del sistema financiero peruano. En su capítulo primero este reglamento indica que los créditos se clasifican en cuatro tipos, siendo estos los créditos comerciales, micro empresarial, de consumo e hipotecario, los cuales se diferencian bajo el criterio de uso del préstamo, monto otorgado y persona jurídica que solicita el préstamo. Seguidamente en su capítulo segundo la SBS define las clasificación de riesgo a los que están expuestos los prestatarios, indicando que el deudor puede estar dentro de 5 clasificaciones siendo estas NORMAL, CON PROBLEMA POTENCIAL (CPP), DEFICIENTE, DUDOSO Y PÉRDIDA. A continuación se muestra la asignación de categoría de riesgo según días de atraso en el pago y tipo de crédito. 3.Representado por los prestatarios en los cuatro tipo de producto bancario: Crédito Comercial, Microempresario, de Consumo e Hipotecario. 4.Reglamento para la Evaluación y clasificación del deudor y la exigencia de provisiones, Resolución N° 808-2003, Lima 28 de mayo del 2003. 15 Investigación Cabe indicar que la operatividad de los bancos permite retirar de su cartera de créditos a los préstamos que se encuentran en estado de PÉRDIDA, ello les permite dejar de provisionar por dichos créditos, minimizando la cantidad de los recursos financieros destinados a este requerimiento normativo, con fines preventivos, generando un incremento de las utilidades por intermediación financiera. Esta operatividad no es impedida 5 por la SBS pero fue recientemente normada bajo el Reglamento Integral de Riesgo y posteriormente bajo 6 el Reglamento de Gestión de Riesgo de Crédito y se aplica a discreción de los bancos, lo cual refleja la disposición de los bancos a asumir las pérdidas financieras ocasionadas, por el incumplimiento del pago de los préstamos por parte de los prestatarios. Este comportamiento de los bancos se encuentra en línea con lo establecido por El Acuerdo de Capital de BASILEA 7; por lo que se asume que los bancos mantienen restricciones y controles que permiten minimizar el riesgo de pérdida, dado que incurrir en ello reduce sus utilidades. En su tercer capítulo la norma indica que existen dos clases de provisiones, siendo estas las genéricas que los bancos constituyen de manera preventiva, y específicas que son constituidas en relación a los créditos directos e indirectos. A continuación se presentan los porcentajes aplicados al saldo deudor de los préstamos otorgados, saldo proporcional al que están obligados los bancos a provisionar. Cabe indicar que la norma muestra tres grupos de porcentajes para cada tipo de crédito, señalándose que la aplicación de uno de los tres porcentajes depende del tipo de garantía presentada por el deudor. En esta investigación solo se ha considerado la información de provisiones genéricas publicada por la SBS y la aplicación de los porcentajes de la tabla 1, bajo el supuesto de que no existen garantías preferidas, lo cual ha servido de insumo para la elaboración del Ratio de Riesgo de Crédito. Finalmente, el capítulo cuarto de la normativa trata sobre el proceso de revisión de la clasificación de los deudores y de la comunicación a la superintendencia, describiendo temas de cobertura, presentación de la información del deudor, operaciones refinanciadas, reestructuradas, entre otros, incluyéndose como anexo el cálculo de las provisiones pro-cíclicas, las cuales no son materia de la presente investigación. Cabe indicar que con resolución N° 11356-2008 la cual entró en vigencia el 1 de julio de 2010, la SBS modifica las definiciones de los créditos otorgados por el sistema financiero diferenciando a los créditos como corporativos, a grandes empresas, a medianas empresas, a pequeñas empresas, micro-empresarial, consumo revolvente, consumo no revolventes e hipotecarios. A su vez este reglamento modifica los días de atraso con los que se determina la categoría de riesgo de crédito como los porcentajes a considerar en el cálculo de las provisiones generales entre los temas más relevantes. 5.Reglamento de Gestión Integral de Riesgos, Resolución SBS Nº 37-2008, Lima 10 de enero del 2008. 6. Reglamento de Gestión de Riesgos de Crédito, Resolución SBS Nº 3780-2011, Lima 31 de marzo del 2011, Pág. 12. 7. Ciudad Suiza. 16 CARACTERÍSTICAS DE LOS DEUDORES POR TIPO DE CRÉDITO EN EL SISTEMA BANCARIO En el presente subíndice se mostrará algunas de las variaciones que experimentó la cartera de créditos (deudores) entre septiembre del año 2002 y septiembre del año 2011. Distribución de los tipos de crédito: En el periodo de estudio que va desde diciembre del año 2002 a septiembre del años 2011 el saldo de créditos presenta una sostenida tendencia al alza, además se observa que a partir del año 2006 el saldo de créditos en el Perú otorgados por el sistema bancario, experimentó un acelerado incremento de 154.92% entre diciembre del 2006 y septiembre del año 2011, pasando de 47,645 a 121,456 millones de nuevos soles entre dichas fechas. Entre los tipos de crédito que experimentaron mayor crecimiento se encuentran el crédito microempresarial y el de consumo con una variación de 1,384% y 504% respectivamente, seguidos del crédito hipotecario con una variación de 355% y en un menor incremento se encontró el crédito comercial que solo experimentó un incremento de 138% entre diciembre del 2002 y septiembre del año 2011. 17 Investigación Se puede observar con claridad que en diciembre del 2009 el saldo total de los créditos otorgados por el sistema bancario experimentó un estancamiento, ello a causa de la reciente crisis financiera mundial, la cual impactó negativamente en el sector exportador y contrayendo la inversión privada nacional y extranjera, por lo que entre diciembre del año 2008 y el 2009 el saldo de los créditos comerciales, microempresario e hipotecario solo variaron 0.21%, 2.03% y 7.81% respectivamente, en el caso de los créditos de consumo este se contrajo en 0.11%. En el cuadro anterior se observa que la composición de la cartera de créditos cambia significativamente, siendo los créditos comerciales los que descendieron en 20.72% entre diciembre del 2002 y septiembre del año 2011, sin embargo el tipo de crédito que experimentó un mayor incremento en la composición del portafolio de créditos del sistema bancario fue el crédito a microempresas aumentando su participación en 8.26% entre diciembre del 2002 y septiembre del año 2011. Dado que entre junio y julio del año 2010 cambió la definición de los tipos de créditos por norma de la SBS, se presenta el análisis de los dos periodos por separado. En septiembre del 2002 el sistema bancario poseía 29,851 millones de nuevos soles en créditos comerciales experimentando un incremento de 99.88% a junio del 2010, sin embargo su participación en la cartera total del sistema bancario descendió en 17% entre ese rango de tiempo. A su vez en los créditos hipotecarios representaban el 10% de la cartera total de créditos correspondiente a 765 millones de nuevos soles en septiembre del año 2002 experimentando en los próximos ocho años una variación de 242.92% incrementando su participación en 4% en la cartera total, llegando a 13,781 millones de soles en junio del año 2010. En cuanto a los créditos de consumo, estos tenían en septiembre del 2002 un monto de 3,333 millones de nuevos soles representado el 9% del total de créditos otorgados por el sistema bancario, experimentando a junio del 2010 una variación de 416.84% duplicando para dicha fecha su participación en el portafolio de créditos del sistema bancario llegando a 17,229 millones de nuevos soles. Finalmente en septiembre del 2002, los créditos microempresarios sumaban un monto de 4,018 millones de nuevos soles y representaban el 2% del total de colocaciones, a junio del 2010 este tipo. de crédito se había incrementado en 242.92% triplicando su participación en la cartera total de créditos a esa fecha llegando a 6,147 millones de nuevo soles. Fuente SBS, Elaboración propia 18 Deudores por tipo de crédito: En el mercado financiero peruano la cantidad de deudores que existen por tipo de crédito es muy asimétrica, por ejemplo el mayor monto en créditos se encuentra concentrado en los deudores que solicitan créditos comerciales, sin embargo estos representan el menor número de deudores en la cartera de créditos, a diciembre del 2002 estos eran 63,366 deudores pasando a 130,941 a septiembre del 2011 correspondiente al 2.49% 8 del total de prestatarios en el sistema bancario. Respecto a la cantidad de deudores de créditos hipotecarios a diciembre del 2002 estos eran 48,716 deudores pasando a 149,295 en septiembre del 2011 representando el 2.83%9 del total de deudores, representando el segundo grupo con la menor cantidad de deudores. En cuanto a la cantidad de deudores de créditos microempresarios, estos fueron 194,097 deudores 10 en diciembre del 2002 pasando a ser 536,469 en septiembre del 2011 representando el 10.18% del total de los prestatarios del sistema bancario. Finalmente, la mayor cantidad de deudores en el sistema bancario peruano está concentrado en los prestatarios que poseen créditos de consumo, habiendo sido 1, 186,111 deudores en 11 diciembre del 2002, pasando a ser 4, 451,577 deudores en septiembre del 2011 representando el 84.50% del total de los prestatarios. Cabe mencionar que a pesar de que los deudores de créditos comerciales son favorecidos por asignárseles las tasas de interés más bajas entre los cuatro productos, ante un fuerte shock externo negativo estarían exponiendo la fortaleza del sistema bancario peruano, puesto que estos deudores concentran alrededor del 56% de los activos de todo el sistema, por lo que un incremento de Default crediticio en este segmento causaría serios problemas de liquidez en los bancos, lo que posteriormente repercutiría de forma negativa en el RRC, inversión, consumo y ahorro en nuestro país. 8.El 2.49% de deudores con créditos comerciales concentra el 56% (créditos Corporativos, grandes y medianas empresas) del total de la cartera de créditos a septiembre del 2011. 9.El 2.83% de deudores con créditos hipotecarios concentra el 15% del total de la cartera de créditos septiembre del 2011. 10. El 10.18% de deudores con créditos microempresarios concentra el 11% (créditos a micro y pequeñas empresas) del total de la cartera de créditos a septiembre del 2011. 11. El 84.50% de deudores con créditos de consumo concentra el 18% (créditos revolvente y no revolvente) del total de la cartera de créditos a septiembre del 2011. 19 Investigación RESULTADOS DE LA ESTIMACIÓN ECONOMÉTRICA Las ecuaciones simultaneas fueron estimadas mediante el Método de Estimador de Regresiones Aparentemente no Relacionadas (RANS o SUR) dado que cada ecuación de comportamiento se encuentran identificadas por orden y rango, mientras que la solución del modelo se realizó mediante la simulación de tipo determinística y dinámica y a su vez se hizo uso de la solución algorítmica Gauss-Seidel, obteniéndose en conjunto la distribución normal global de los residuos provenientes de las ecuaciones estimadas, dando como resultado un estadístico Jarque-Bera de 20.67% como probabilidad de normalidad en los residuos que componen el sistema de ecuaciones, pero a su vez se obtuvo una fuerte presencia de autocorrelación debido a que muchas de las variables poseen una misma tendencia y una fuerte correlación en un modelo de ecuaciones simultáneas. En el presente modelo de ecuaciones simultaneas, se ha visto conveniente iniciar con la solución de las ecuaciones de Ratio de Riesgo de Crédito de los diferentes productos crediticios, posteriormente se estiman las ecuaciones de tasas de interés y finalmente las ecuaciones de los tipos de créditos, ello asumiendo que el sistema posee en principio una dirección lineal, pero luego es retroalimentado por los resultados de los agregados macroeconómicos que impactan por medio de la variación anual del PBI en los RRC. Resultados de las Betas de las variables de política económica en las funciones de ratios de riesgo de crédito: Es importante mencionar que las propensiones marginales de la política fiscal como monetaria, representados por los Betas obtenidos en la regresión de los RRC serían los siguientes: 20 Lo que indica en el caso de la inversión pública acumulada, que por cada 10 mil millones de soles en inversión se generaría una reducción de 1.88% del RRCCON MN, mientras que el RRCCOM MN solo se reduciría en 0.64%. Es decir un mayor efecto del gasto en inversión pública se vería en los ratios de riesgo de crédito en las personas con préstamos micro empresarial e hipotecario en nuevos soles. A su vez el incremento de inversión pública también afectaría a los ratios de riesgo de créditos en dólares, tal es así el caso de RRCOM ME y RRCMICR ya que ambos se reducirían en 2.45% y 3.92% al realizarse un aumento en 10 mil millones de soles en la inversión pública. En el caso del RRCCOM ME, este no debería considerarse en una modelación de efectos de política fiscal, dado que el resultado contradice la racionalidad económica, mientras que el RRCHIPOT ME no posee Beta, pues la inversión pública es no significativa estadísticamente para considerarse como variable explicativa. En el caso del impacto de la política monetaria, al incrementarse esta en un punto porcentual, solo tendría que tomarse en cuenta los efectos sobre el RRCCOM MN en cual aumentaría en 0.75%, en el RRCHIPOT MN incrementándose en 0.07%, en el RRCCOM ME que aumentaría 0.33% y finalmente en el RRCHIPOT SE ME que se incrementaría en 0.01% y en todas ellas se generaría la reducción en dichas cuantías al contraerse la tasa de referencia en un punto porcentual, dada la relación directa entre las variables endógenas y exógenas. Los efectos en las cuatro restantes variables endógenas no debería considerarse en una modelación de efectos de la política monetaria, dado que los signos de los Betas indicarían que la relación entre la variable endógena y exógena no guarda la racionalidad económica adecuada. CONCLUSIONES Los resultados del modelo econométrico propuesto confirman que la política fiscal mediante la inversión pública causa de manera significativa la reducción de los RRC de casi todos los tipos de créditos y en ambas monedas, a excepción del RRC comercial en ME, el cual indica una relación directa entre ambas variables. A su vez, los coeficientes estimados en las ecuaciones de comportamiento, demuestran que la política fiscal genera efectos diferenciados sobre los ratios de riesgo de crédito, de tal forma que la inversión pública reduce en mayor medida a los RRC microempresarial e hipotecario y en una menor medida a los RRC de consumo y comercial, así como existe evidencia que demuestra, que la inversión pública reduce en mayor medida a los RRC en MN que a los en ME. Por otro lado, existe evidencia de que la política monetaria a través de la tasa de interés de referencia en términos generales no causa un efecto a nivel en los RRC, dado que en su direccionalidad de los impactos obtenidos (definido por los signos de los coeficientes de regresión en el modelo econométrico) no cumplen con la racionalidad económica, pues indican una relación inversa entre ambas variables, habiéndose esperado que sea en todos los casos directa, a su vez existen evidencias de que la tasa de interés de referencia no es estrictamente una variable exógena en las ecuaciones de comportamiento de los RRC. La única ecuación de comportamiento de los RRC que puede contener a la tasa de interés de referencia como variable explicativa es la hipotecaria en MN, ya que cumple con la exogeneidad débil, prueba de causalidad y posee una relación directa y significativa. Los prestatarios de créditos (en nuevos soles y dólares) que poseen el mayor riesgo de no pago entre septiembre del año 2002 y 2011, serían aquellos que poseen créditos de consumo, seguido de los prestatarios con créditos microempresariales. Entre los prestatarios que poseen menor riesgo de no pago serían aquellos que poseen créditos comerciales, mientras que el riesgo de no pago más bajo entre los cuatros productos crediticios lo poseen los prestatarios de créditos hipotecario. Los coeficientes de la tasa de crecimiento del PBI poseen una relación inversa y significativa respecto a los RRC a excepción de los coeficientes que relacionan a la tasa de crecimiento del PBI y el RRC de consumo en MN y el RRC hipotecario en ME. Mediante la simulación de la reducción en un punto porcentual de los RRC en el modelo econométrico, se llegó a la conclusión de que la variación de los ratios de riesgo de crédito, si bien generan los efectos esperados (una relación inversa) en los agregados macroeconómicos como el consumo, la inversión y balanza comercial, estos efectos no son relevantes nominalmente, lo que indicaría que ante una nueva crisis en el sector financiero por el incremento del default de los créditos en el Perú, semejante al ya vivido entre los años 2009 y 2011, el sector real de la economía no se vería afectada en grandes proporciones, dado que la magnitud de los impactos de los ratios de riesgo de crédito sobre el PBI y otros agregados es nominalmente insignificante. Los resultados econométricos permiten aseverar que la política fiscal genera resultados beneficiosos para la economía peruana, no solo en el sector real, sino también al sector financiero, minimizando los ratios de riesgo de crédito. 21 Sur en Cifras SUR ENCIFRAS El 61 % Para el 44% El 38% 51% Cree que se enfría la economía, o sea que el ritmo de la economía se está deteniendo, según encuesta nacional de Pulso Perú de junio. Los impuestos subir no deben Quieren que los ricos paguen más. de los jóvenes no quiere que los tributos suban. EL39% Considera que los sindicatos son importantes para proteger los derechos de los trabajadores, por lo que el Estado debe financiarlos. 55% Considera que para este año 2014, sus ingresos serán iguales a los que tuvo el año 2013. 50% 69% 22 Considera que no podrá ahorrar dinero para el año 2014. De electores no reelegiría a sus autoridades en comicios de octubre próximo. Desde la CIEN RSU: LA ENTREVISTA Estamos aquí con uno de nuestros alumnos UCSUR para saber qué es lo que opina sobre las actividades de Responsabilidad Social Universitaria. -¿Cuál es tu nombre? -Mi nombre es Miguel Emilio Miranda Quezada. -¿En qué Facultad estás? -En la Facultad de Medicina Veterinaria y Zootecnia. -Y dime, ¿cómo así entraste a Responsabilidad Social Universitaria (RSU), aquí en la UCSUR? -Bueno, un día, regresando a casa, mi compañera Paola Alessi me preguntó “¿vas a ir a la reunión?” y yo no sabía a qué se refería, pensaba que era sobre el TEA, que es una organización dentro de la Facultad, y luego me di cuenta que estaba en una reunión justo para ver lo del día de Navidad de Llanavilla. -Y la actividad que mencionas, ¿en qué consistió? -Consistió en recopilar regalos a través de las donaciones hechas por los alumnos, administrativos y profesores, para poder entregarlos a los niños del Colegio “Santa Rosa de Llanavilla” el día 14 de Diciembre, en el Evento de Navidad que organizó la Coordinación de RSU. -Y cómo te sentiste en esa actividad? -Bueno, en esa actividad me sentí muy entusiasmado porque iba a apoyar a una Institución que iba a recaudar, no dinero, sino sonrisas y devolverle a la comunidad un poco de alegría. -Y tú sientes que, como futuro veterinario, puedes apoyar y hacer algo más por la comunidad, ahora que eres parte de la Red de RSU? -Claro que sí, porque muchas personas, cuando llegan a asentarse en un lugar completamente nuevo y desconocido, al inicio no hay luz, agua ni teléfono, entonces la única seguridad son los perros, que cuidan a las personas, usualmente estos animales se llegan a multiplicar…cuando las personas siguen creciendo, salen de ese estatus de clase baja y aún mantienen a esos animales y bueno, considero que una campaña de esterilización, puede ayudar en sanidad animal, que muchas veces repercute en la salud humana. Se puede hacer, enfocando en mi carrera. 23 Desde la CIEN -Además de lo que mencionas de Llanavilla, de la actividad de Navidad, ¿han hecho algo más? -Sí, se han hecho salidas para que haya más compenetración entre los integrantes de RSU, porque cuando hay reuniones, los chicos están callados, usualmente no hay participación colectiva porque no todos se conocen… -Imagino que debes haber hecho amigos de otras facultades en la Red RSU. -Sí, he hecho amigos de otras facultades, como Ing. Económica, Biología Marina, y de Ing. Ambiental. -Y que les dirías a los chicos que aún no se han inscrito en la Red RSU, ¿qué les recomendarías? -Les recomendaría que ingresen, no tanto por algún beneficio académico, porque por el momento no lo hay, quizás lo haya en el futuro, pero más que todo, es porque uno, usualmente cuando uno está en la universidad, lamentablemente los profesores caen en el error de parametrar a sus alumnos, en eso de que “el conocimiento de su profesión es lo único que existe”, y cuando se gradúan, no conocen los otros ámbitos (un veterinario tradicional se graduaba y no sabía cómo administrar una clínica veterinaria propia, porque no sabía nada de administración). Ahora, dentro de la currícula, se han incluido cursos tales que, si los alumnos quieren tener su propia empresa, puedan hacerlo sin tropiezos. Considero que, si hacemos una red de amigos, una red colectiva, podamos, en el futuro, cuando se presente algún percance, tengamos a un amigo que nos pueda asesorar o aconsejar en su especialidad. La idea es integrar no sólo a las facultades sino a la universidad en sí, de modo que los alumnos puedan, por lo menos, estar enterados de lo que hacen las otras facultades. -Ok, Miguel, muchas gracias por tu tiempo. Que sigan los éxitos en tu Carrera y en tu paso por la Red RSU. 24 HUMOECONÓMICO 25 HUMOECONÓMICO 26 INGENIERÍA ECONÓMICA Y DE NEGOCIOS La ingeniería Económica y de Negocios forma profesionales innovadores, emprendedores, socialmente responsables y competentes en la generación de nuevos negocios y proyectos en el ámbito local e internacional. Además, integra herramientas de gestión económico - financieras y administrativas, dentro de una amplia gama de posibilidades a nivel ejecutivo y gerencial. Nuestros profesionales están capacitados para integrar lo conocimientos de las ciencias económicas, administrativas y de la ingeniería financiera, aplicados en la actividad económica de las organizaciones. CAMPO LABORAL Por su formación los Ingenieros Economistas de la Universidad Científica del Sur están preparados para desempeñarse tanto en los sectores público como privado, en áreas de la gestión organizacional, el análisis y planeamiento financiero, en bancos y financieras, a cargo de la dirección de empresas, en la gestión financiera de proyectos en servicios de consultoría y en la conducción de sus propias empresas, en el ámbito local e internacional. La carrera cuenta con los siguientes beneficios: Alto índice de empleabilidad, Misiones universitarias al exterior e interior del país, horarios flexibles para las personas que trabajan y convalidaciones a través de convenios con institutos de educación superior 27 29 33 REVISTA DE LA CARRERA DE INGENIERÍA ECONÓMICA Y DE NEGOCIOS DE LA FACULTAD DE CIENCIAS EMPRESARIALES