La transmisión de las sanciones fiscales a los herederos

Anuncio

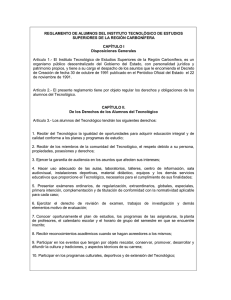

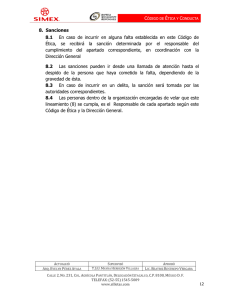

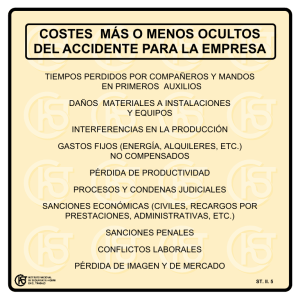

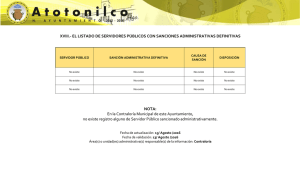

LA TRANSMISION DE LAS SANCIONES FISCALES A LOS HEREDEROS A NDRÉS V ALLE B ILLINGHURST El presente artículo tiene como propósito fundamental hacer llegar a sus lectores algunas reflexiones en torno a la transmisibilidad a los herederos de las sanciones fiscales de carácter pecuniario (recargos y multas) impuestas en vida al causante, por el incumplimiento de normas tributarias. Para su desarrollo nos hemos permitido asumir como válidas determinadas premisas, cuya demostración escapa a los alcances de este trabajo, pero que se encuentran sólidamente fundamentadas en la doctrina del Derecho Tributario Penal. Un principio básico del Derecho Penal es que las sanciones penales son de carácter netamente personal. Como una consecuencia de ello, éstas se extinguen con la muerte del infractor, no transmitiéndose a sus herederos. En materia tributaria, la aplicación del principio enunciado no es tan estricta. Mucho se discute a nivel de doctrina con respecto a si la muerte del infractor extingue las sanciones fiscales que le han sido impuestas. Consideramos este asunto realmente interesante y creemos que antes de analizar nuestro derecho positivo es preciso estudiar el problema dentro de una esfera doctrinaria. Para ello conviene mencionar que por su naturaleza y contenido las sanciones fiscales pueden revestir un carácter resarcitorio y un carácter represivo. Las primeras (recargos), tienen por objeto compensar al Estado por el retardo u omisión en el pago del tributo; mientras que las segundas (multas) tienen como fin primordial castigar a los infractores por actos contrarios a las normas tributarias. Nosotros vamos a afrontar este discutido tema asumiendo la segunda característica, puesto que si se acepta que con la muerte del infractor no se extingue la sanción represiva, con mayor razón habrá que concluir que tal extinción tampoco ocurre cuando la sanción es de carácter resarcitorio. Quienes sostienen la aplicación del principio de la personalidad de las sanciones fiscales, nutridos obviamente de un espíritu penalista, argumentan su posición en que si la finalidad de la sanción fiscal es reprimir al infractor y éste fallece, la causa de és- 33 ta ha desaparecido, motivo por el cual su imposición carece de sentido. Agregan que los herederos no pueden ser responsables por actos que contravinieron normas tributarias, no cometidos por ellos. Admitir su transmisibilidad significaría que los herederos tuvieran que hacer suya una culpa que les es ajena. Aquellos que opinan en favor de la transmisibilidad de las sanciones fiscales a los herederos y por ende su no extinción con la muerte del infractor, no niegan el carácter represivo de éstas, pero van más allá y sostienen que sin perjuicio del contenido punitivo, las sanciones fiscales tienen consecuencias esencialmente patrimoniales. Partiendo de esta afirmación señalan que la imposición de sanciones lleva consigo la afectación directa de los bienes y la acción persecutoria sobre ellos, lo cual pone de manifiesto que la efectividad de las sanciones es absolutamente separable del contribuyente. Agregan que la imposición de una pena de carácter pecuniario hace nacer un crédito en favor del Estado, que conlleva una disminución en el patrimonio del fallecido. Ahora bien, como quiera que este patrimonio gozó de un enriquecimiento ilícito, resulta lógico condenar a aquel titular del patrimonio incrementado irregularmente; esto es, al o a los herederos del infractor. Finalmente, refutan a quienes sostienen que la transmisión de la deuda por sanciones implica que la pena se esté pagando por alguien que no fue infractor en la medida que es el patrimonio del infractor y no el de los herederos el que se ve disminuido. 34 De manera ilustrativa diremos que el Modelo de Código Tributario para América Latina, no obstante reconocer el carácter personal de la responsabilidad por infracciones tributarias, en el inciso 1 del artículo 76º señala que las acciones y sanciones por infracciones tributarias se extinguen por la muerte del infractor, sin que esto importe la extinción de la acción y de la sanción contra los coautores, cómplices y encubridores, no obstante la cual subsistirá la responsabilidad por las multas aplicadas cuyas decisiones hubieran quedado firmes o pasado en autoridad de cosa juzgada. Nuestro Código Tributario, parte de la premisa que la responsabilidad por infracciones tributarias es personal. Así, el artículo l49º de dicho dispositivo legal, señala que no son transmisibles las deudas provenientes de infracciones tributarias por su naturaleza personal. Dentro de este orden de ideas, el artículo 151º del ya citado Código Tributario, establece que las sanciones por infracciones tributarias se extinguen por la muerte del infractor. Distinto es el caso de transmisión a los herederos de la obligación tributaria principal, es decir aquella que se origina al producirse el hecho imponible y que implica el pago del tributo, hipótesis en la que de acuerdo a lo dispuesto por el artículo 17º del cuerpo legal indicado, la obligación tributaria se transmite a los herederos o sucesores a título universal hasta el límite del valor de los bienes o derechos que reciban. Podemos observar que el Código Tributario peruano se acoge a aquella corriente que aboga por la intrasmisi- bilidad de las sanciones a los herederos del infractor. Desde una óptica conceptual, pensamos que las sanciones fiscales en tanto hayan sido impuestas mediante resolución firme no deben extinguirse con la muerte del infractor. Basamos nuestra afirmación en los siguientes fundamentos: a. Las sanciones fiscales si bien tienen un contenido represivo, tienen consecuencias sustancialmente patrimoniales. b. La imposición de una sanción fiscal mediante resolución firme significa que el infractor se ha visto castigado en su patrimonio, aun cuando no se haya pagado el monto de la pena pecuniaria, puesto que ya existe un crédito exigible en favor del Fisco y una deuda en el pasivo del imputado. c. La muerte del infractor no determina que la sanción fiscal ya impuesta pierda su carácter represivo, por cuanto como hemos visto, tal represión se produjo al momento de imponerse la sanción. d. Extinguir la sanción ya impuesta significa volver a incrementar el patrimonio del infractor, ahora en poder de sus herederos, generándose un beneficio sin sustento en favor de estos últimos. e. Por consiguiente la sanción fiscal impuesta, cuyas consecuencias patrimoniales han sido concretadas no debe quedar sin efecto a la muerte del infractor. Hemos de hacer una distinción muy importante entre la sanción fiscal ya impuesta y el derecho del Fisco a im- ponerla. En el primer caso, pensamos que no debe extinguirse por las razones expuestas. Sin embargo, bajo el segundo somos de opinión que dada la naturaleza represiva de la sanción fiscal, el derecho para imponerla deja de tener sentido al morir el infractor, pues no se puede castigar a un muerto. Además es preciso que el imputado tenga expedito su derecho a la defensa, en el entendimiento que es él quien únicamente puede justificar su incumplimiento y producida su muerte no podría defenderse. En lo concerniente al ordenamiento jurídico peruano, cabe tener presente que si bien las sanciones fiscales tienen matices represivos, poseen además, como ya lo hemos visto, características patrimoniales, y en cualquier caso le son aplicables los argumentos anteriormente expuestos, sobre la transmisibilidad a los herederos de las sanciones fiscales. Refuerza aún más nuestra posición la norma contenida en el artículo 166º del Código Tributario que prescribe lo siguiente: “No habrá lugar a reparación civil en los delitos tributarios cuando la Administración Fiscal haya hecho e f e c tiv o s lo s tr ib u to s y s a n c io nes administrativas correspondientes que son independientes de la sanción penal a que este título se refiere”. De este precepto se desprende en forma clara que las sanciones fiscales -administrativas en terminología del Código Tributario- sustituyen a la reparación civil que podría exigir el Fisco por la comisión de una infracción 35 en su contra. Esto implica que el propio legislador peruano ha conferido carácter, o cuando menos efectos patrimoniales, a las sanciones fiscales. Ahora bien, si tenemos en cuenta que la reparación civil tiene un contenido y constituye un derecho “patrimonial”, por naturaleza transmisible a los herederos del responsable, resulta evidente que en aplicación del aforismo “donde existe la misma razón existe el mismo derecho”, las sanciones . 36 fiscales ya impuestas por el Estado deben ser transmitidas a los herederos. Finalmente, debemos manifestar que estando próxima la expedición de un decreto legislativo mediante el cual se establecerá la indexación de las sanciones fiscales de carácter pecuniario, la conclusión expuesta en este artículo se aplica al monto de la sanción indexada, pues en este caso lo accesorio debe seguir la suerte de lo principal.