CÓMO CONSEGUIR COBRAR LA EXPORTACIÓN (Caixa

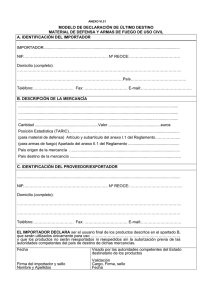

Anuncio

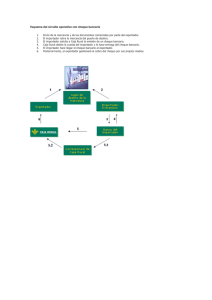

EXPORTAR CON SEGURIDAD ¿CÓMO CONSEGUIR COBRAR LA EXPORTACIÓN? Toda operación comercial entraña un riesgo de cobro, pero éste debe ser minimizado. Salvo raras ocasiones, no podemos pensar en pedir un pago por adelantado. Una posición muy estricta puede hacerle perder la oportunidad de exportar. Por el contrario una posición blanda le coloca en riesgo de impago. Lógicamente los intereses del importador y del exportador se contraponen en el momento de optar por uno u otro medio de pago. El exportador pretenderá cobrar sus ventas de forma inmediata y si es posible al embarcar la mercancía. El importador pretenderá pagarlo una vez la haya recibido y haya comprobado que es correcta. En cualquier caso el exportador, que es el que corre el riego del impago, tiene que tener en cuenta diferentes factores, como la solvencia y seriedad del importador, las experiencias anteriores con el mismo, si las tiene, así como el mercado destino, importe de la operación e incluso la situación políticoeconómica del país comprador. LOS MEDIOS DE PAGO MÁS UTILIZADOS De forma muy resumida podemos simplificarlo en tres opciones: - Medios voluntaristas de pago decididos por el comprador (cheque personal, bancario, orden de pago simple o documentario) - Remesa Documentaria - Crédito documentario Vamos a comentar también las Garantías Internacionales, que no son un medio de pago, pero si nos ayudan a garantizar el cobro de la exportación. 1. LAS FÓRMULAS QUE DEPENDEN DE LA VOLUNTAD DE PAGO DEL IMPORTADOR Sea el medio utilizado un cheque personal, cheque bancario o incluso una orden de pago documentaria, siempre depende de que el importador decida aceptar la mercancía y recibirla y en consecuencia proceder al pago posterior. El riesgo para el exportador es excesivo, y solo puede hacerse así cuando exista una gran confianza en el comprador y se tenga una gran seguridad en cuanto a su solvencia y honestidad profesional. 2. LA REMESA DOCUMENTARIA (DOCUMENTARY COLLECTION) El exportador envía sus instrucciones de remesa junto con documentos necesarios (factura, documentos de transporte, etc.) a su banco. Estos documentos junto con las instrucciones son enviados al banco del importador (banco pagador). Los documentos son entregados al importador por medio del banco Area Extranjero Caixa Popular 1 pagador señalado, bien contra el pago, o bien contra la aceptación de una letra de cambio pagadera en una determinada fecha, son documentos contra aceptación en este caso. La responsabilidad del banco es limitada puesto que solo actúan como intermediarios de sus respectivos clientes ejecutando sus instrucciones. Los bancos solo deben revisar que los documentos son los que corresponden a las instrucciones de la remesa y deben informar inmediatamente en el caso de que alguno de ellos este incompleto. La utilización de la remesa documentaría puede tener mas sentido en los casos de transporte marítimo ya que el documento marítimo del bill of lading confiere la propiedad de la mercancía y sin él no puede retirarse la mercancía del puerto. El riesgo para el exportador sigue siendo que el importador no retire los documentos y en consecuencia no se proceda al pago. Aunque solo en el caso de remesas contra pago, sí tiene la garantía de no haber perdido la propiedad de la mercancía hasta que la remesa haya sido pagada. En el caso de remesas contra aceptación, esta garantía también la ha perdido. Por tanto, la remesa documentaria implica un grado de confianza entre las partes y solo en este caso debe ser utilizada 3. EL CRÉDITO DOCUMENTARIO El crédito documentario es el contrato en el que se plasman las condiciones que han pactado el exportador y el importador. El crédito documentario se inicia cuando el importador solicita a su banco la apertura, siempre debe ser el banco del importador el que apertura el crédito, y las comunicaciones deben recibirse mediante sistema SWIFT. El banco emisor del crédito estará obligado al pago, independientemente de la situación económica del importador Para que el exportador no pierda la garantía bancaria que le ofrece el crédito documentario, los documentos deben cumplir todas las condiciones y requisitos que aparecen en el condicionado del crédito. Las condiciones de los créditos se pueden modificar, siempre que estén de acuerdo ambas partes, pero la modificación la debe solicitar el ordenante (importador) nunca el exportador. Lo mismo ocurre con la confirmación sólo la puede solicitar el importador, el exportador no la puede solicitar directamente a su banco Por naturaleza todos los créditos documentarios son irrevocables, esto significa que no puede ser cancelado o modificado en ningún momento por el banco emisor sin el consentimiento del propio beneficiario. Confirmado. Que el banco notificador o un tercer banco confirma el crédito documentario abierto por el banco emisor y será este banco el que pagará el crédito si los documentos se presentan conformes. Una vez que el crédito ha sido abierto por el banco importador, el banco del exportador lo recibe y lo notifica al exportador, éste debe revisar todas las condiciones del crédito para comprobar que las condiciones que aparecen son las que pactó con el importador. : Area Extranjero Caixa Popular 2 RECOMENDACIONES PARA EL EXPORTADOR - No acepte sin confirmar un crédito abierto por un banco o por un país en dificultades - Exija que el vencimiento del crédito tenga la suficiente amplitud como para preparar la mercancía, embalarla etc sin grandes agobios - No acepte que le exijan documentos inusuales o de difícil obtención - Exija que el crédito sea utilizable en las cajas de un banco español. - No permita ningún tipo de ambigüedad en el texto del crédito - Sea profundamente escrupuloso en la preparación de los documentos, con el fin de no tener problemas de cobro. - Compruebe que no existen pequeños defectos en los documentos. Cualquiera de ellos puede llegar a ser suficiente para no pagar el crédito. - Revise exhaustivamente el condicionado con el fin de que si una condición no la puede cumplir, el importador realice la modificación de crédito 4. GARANTIAS INTERNACIONALES Una garantía podría equipararse a un aval emitido por el banco del importador, por lo que, en caso de que el importador no efectúe su obligación de pago, será el banco quien pague en su nombre, contra la presentación de documentación previamente establecida en el texto de la garantía. Hay garantías de diversos tipos, según la finalidad para la que vayan a utilizarse. Garantía de pago: se utilizan cuando se quiere asegurar el cobro de una venta de bienes o prestación de servicios. Garantía de pago anticipado: para asegurar al beneficiario la devolución de los anticipos a cuenta de un contrato en el supuesto de que el mismo no se lleve a cabo o se incumpla alguno de sus términos. Se emiten antes de realizar el pago a cuenta y se supedita su entrada en vigor al momento en que se realice el pago o reciba el cobro, justificadamente. El importe de la garantía coincide con el del pago anticipado o a cuenta. Sólo en este caso, la garantía la emitiría el banco del exportador. Garantía de licitación: se utilizan para poder acceder a ofertas de organismos públicos o privados (concesión de obras públicas, suministros de mercancías, prestación de servicios). Cuando existe un concurso de adjudicación de contrato (ya sea de suministros de bienes o de construcción) se solicita una garantía a los licitantes. El fin de la misma es garantizar que los concursantes no se retiren ni modifiquen su oferta hasta la adjudicación del contrato. En caso contrario, el beneficiario de la garantía quedaría cubierto por los posibles gastos ocasionados en el examen de las ofertas recibidas. El importe suele ser de hasta un 10% del valor de la oferta y el plazo habitual se limita a la fecha prevista de la adjudicación, pudiendo ser prorrogada en caso de ser necesario (por ampliación del plazo de licitación). Garantía de mantenimiento: en las ventas de máquinas y bienes de equipo, una vez entregada la mercancía puede que se establezca un período de tiempo durante el cual el suministrador es Area Extranjero Caixa Popular 3 responsable de su buen funcionamiento. Para cubrir este período se requieren este tipo de garantías que cubren al comprador de posibles defectos o fallos en la obra o el equipo adquirido, así como el incumplimiento del contrato de mantenimiento del mismo por parte del vendedor. Se mantiene vigente hasta que se termina el período de mantenimiento acordado (6 meses, 1 ó 2 años) o hasta que la obra o el equipo se aceptan por el comprador definitivamente. Garantía de Cumplimiento / Performance bond / Garantía de funcionamiento: se requieren para prevenir los daños o perjuicios ocasionados por el incumplimiento de las obligaciones contractuales hasta la fecha establecida. Su finalidad es asegurar un pago al comprador para el caso de que el vendedor incumpla con sus obligaciones contractuales, bien en la forma o bien en el tiempo. Su importe habitualmente se fija en un 10% del valor del contrato, aunque puede oscilar entre un 5 y un 20%. Dado que su función es asegurar los intereses del comprador, de forma que reciba exactamente lo acordado contractualmente, este tipo de garantía puede ser complementaria al crédito documentario, en cuanto que este último asegura el cobro al vendedor. Su contenido puede establecerse bien respecto a la entrega de la mercancía según las condiciones acordadas; o bien hacerse extensivo a otros condicionantes como instalación o reparación durante el período de garantía. Area Extranjero Caixa Popular 4