NOU REGLAMENT DE FACTURACIÓ

Anuncio

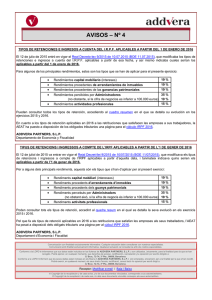

REFORMA FISCAL (Projectes de Llei aprovats al Congrés el 20 de novembre de 2014, pendents de publicació al BOE) IMPOST SOBRE LA RENDA DE LES PERSONES FÍSIQUES Rendiments del treball Rendiments del capital Des de l’1-8-2014 tributen les indemnitzacions per acomiadament de més de 180.000 €. S’estableix una reducció fixa de 2.000 euros, que pot incrementar-se en el cas de discapacitats en actiu, mobilitat geogràfica i rendiments inferiors a 14.450 €. Es fixa una única reducció del 60% en l’arrendament d’habitatges. Se suprimeix l’exempció de 1.500 € dels dividends. Es modifica la tributació de la distribució de la prima d’emissió. S’elimina la compensació fiscal d’alguns productes financers contractats abans del 20-1-2006. Plans d’Estalvi 5: aquesta nova figura tindrà exempts els seus rendiments, per aportacions màximes de 5.000 € anuals, i sempre que es mantingui la inversió durant 5 anys. Rendiments d’activitats econòmiques Mòduls: es redueixen els límits quantitatius i les activitats que s’hi poden acollir. Estimació directa normal: es modifiquen les taules d’amortització i es limiten les despeses per atencions a clients i proveïdors a l’1% de la xifra de negocis. Estimació directa simplificada: les despeses de difícil justificació no podran superar els 2.000 € anuals. Desapareix la reducció per creació d’ocupació del 20% del rendiment net. Guanys patrimonials Es mantenen els coeficients reductors per transmissions inferiors a 400.000 €. Desapareixen els coeficients de correcció monetària aplicables a béns immobles. S’exclouen de tributació els guanys generats per majors de 65 anys sempre que es reinverteixi l’import obtingut en la constitució d’una renda vitalícia i fins al límit de 240.000 €. S’eximeixen de tributació alguns supòsits de dacions en pagament d’habitatges. Els guanys patrimonials de menys d’un any tributaran novament a la base de l’estalvi. Plans de pensions L’aportació màxima amb dret a reducció serà de 8.000€ anuals. S’inclou un nou supòsit de rescat, un cop passats 10 anys des de l’aportació. S’estableixen uns terminis específics de rescat per qui s’hagi jubilat abans de l’1-1-2015. Tipus impositiu Escala general estatal: el tipus mínim serà del 20% al 2015 i del 19% al 2016 i el tipus màxim del 47% al 2015 i del 45% al 2016. Escala de l’estalvi: serà del 20%, 22% i 24% al 2015 i del 19%, 21% i 23% al 2016. Reduccions Deduccions La reducció per irregularitat passa del 40% al 30%, amb certes limitacions. S’eleven els mínims personal i familiars. Desapareix la deducció per arrendament de l’habitatge habitual, excepte pels contractes anteriors a 1-1-2015. Es creen unes deduccions per famílies nombroses i/o persones amb discapacitat a càrrec, que podran cobrar-se per endavant. Retencions Rendiments del treball dels administradors: 37% al 2015 i 35% al 2016. En empreses amb xifra de negocis inferior a 100.000 €: 20% al 2015 i 19% al 2016. Cursos i conferències: 19% al 2015 i 18% al 2016. Professionals: 19% al 2015 i 18% al 2016. Des del 5-7-2014, la retenció passa al 15% per a professionals amb facturacions inferiors als 15.000 €. Rendiments del capital i guanys patrimonials: 20% al 2015 i 19% al 2016. Davant d’aquests importants canvis normatius, consulti’ns quin és el millor exercici fiscal per: vendre o donar immobles, accions, ..., distribuir dividends o prima d’emissió, arrendar l’habitatge habitual, constituir estalvis a termini, rescatar productes financers o plans de pensions, ... IMPOST SOBRE SOCIETATS Tipus impositiu El tipus general del 30% es redueix al 28% al 2015 i al 25% al 2016. Es crea una reserva de capitalització, per a totes les empreses, que permetrà reduir la base imposable en el 10% de l’increment dels fons propis de l’exercici. Particularitats per a les empreses de reduïda dimensió: Despeses deduïbles A partir del 2016, passen a tributar per tota la seva base imposable al 25%. Desapareix el tipus reduït del 20% per a micropimes. Les de nova creació, tributaran al 15% durant el primer període de base imposable positiva i el següent. Es crea la reserva d’anivellació de bases imposables negatives, que permetrà minorar la base imposable en un 10%. Aquest import es compensarà amb les bases imposables negatives dels propers 5 exercicis. Només seran despesa fiscal les pèrdues per deteriorament d’existències i de crèdits impagats. Les despeses financeres inferiors a 1 milió d’euros seran deduïbles en tot cas, quan la xifra superi aquest llindar operarà la limitació del 30% del benefici operatiu. Se simplifiquen les taules d’amortització i desapareixen els coeficients de correcció monetària. La remuneració dels préstecs participatius entre empreses del grup tindrà la consideració de dividend i serà fiscalment no deduïble pel pagador. Es limita la despesa fiscal per atencions a clients i proveïdors a l’1% de la xifra de negocis. Deduccions Societats: patrimonials, professionals i civils. Per inversió: només es mantenen la deducció d’I+D+i i la de creació d’ocupació. Se substitueix la deducció per doble imposició interna per un règim d’exempció dels rendiments quan la participació en empreses és superior al 5%. En les societats patrimonials, l’arrendament serà activitat econòmica quan es contracti una persona a jornada completa (no cal disposar d’un local). A partir del 2015, els socis de societats professionals (metges, arquitectes, advocats, ...) que cotitzin al règim d’autònoms o assimilat, hauran d’emetre factura a la societat per percebre la seva remuneració. Per tant, el soci s’haurà de donar d’alta com a professional a hisenda i complir amb les seves obligacions fiscals i comptables. A partir del 2016, les societats civils amb activitat empresarial tributaran a l’IS i no a l’IRPF. Compensació bases imposables Es limita la compensació de bases imposables negatives al 60% al 2016 i al 70% al 2017. El límit temporal de 18 anys passa a ser indefinit. L’Administració podrà comprovar la generació de les bases negatives durant 10 anys. Estem a la seva disposició per assessorar-lo sobre l’exercici fiscal més idoni per deduir el deteriorament d’actius, transmetre immobles i altres elements patrimonials amb benefici, cobrar dividends, reduir el capital social, ... així com per planificar el possible trasllat d’ingressos al 2015 i l’avançament de despeses al 2014. IMPOST SOBRE EL VALOR AFEGIT Tipus impositiu i exempcions El tipus aplicable a les flors i plantes ornamentals passa del 21% al 10%. El tipus dels equips mèdics, aparells i productes sanitaris passa al 21%. Estarà exempt el servei d’atenció a menors en menjadors escolars i el servei de guarderia fora de l’horari ordinari quan siguin prestats per tercers. Inversió del subjecte passiu Es crea un nou supòsit en operacions de venda de telèfons mòbils, ordinadors portàtils, tabletes digitals, ... sota determinats requisits. En la renúncia a l’exempció d’operacions immobiliàries, se suprimeix el requisit que l’adquirent tingui dret a la deducció total de l’IVA, podent estar en prorrata. Modificació de la base imposable S’amplia el termini a dos mesos en el cas de concurs de creditors. Les pimes hi podran optar als 6 mesos o a l’any. Si vostè vol adquirir un immoble i està en prorrata, contacti amb nosaltres. Maria Cortina Arderiu Economista Sòcia Directora Àrea Fiscal Comptable i Mercantil Novembre 2014 REFORMA FISCAL (Proyectos de Ley aprobados en el Congreso el 20 de noviembre de 2014, pendientes de publicación en el BOE) IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS Rendimientos del trabajo Rendimientos del capital Desde el 1-8-2014 tributan las indemnizaciones por despido de más de 180.000 €. Se establece una reducción fija de 2.000 euros, que puede incrementarse en el caso de discapacitados en activo, movilidad geográfica y rendimientos inferiores a 14.450 €. Se fija una única reducción del 60% en el arrendamiento de viviendas. Se suprime la exención de 1.500 € de los dividendos. Se modifica la tributación de la distribución de la prima de emisión. Se elimina la compensación fiscal de productos financieros contratados antes de 20-1-2006. Planes de Ahorro 5: esta nueva figura tendrá exentos sus rendimientos, por aportaciones máximas de 5.000 € anuales, y siempre que se mantenga la inversión durante 5 años. Rendimentos de actividades económicas Módulos: se reducen los límites cuantitativos y las actividades que se pueden acoger. Estimación directa normal: se modifican las tablas de amortización y se limitan los gastos por atenciones a clientes y proveedores al 1% de la cifra de negocios. Estimación directa simplificada: los gastos de difícil justificación no podrán superar los 2.000 € anuales. Desaparece la reducción por creación de ocupación del 20% del rendimiento neto. Ganancias patrimoniales Se mantienen los coeficientes reductores por transmisiones inferiores a 400.000 €. Desaparecen los coeficientes de corrección monetaria aplicables a bienes inmuebles. Se excluyen de tributación las ganancias generadas por mayores de 65 años siempre que se reinvierta el importe obtenido en una renta vitalicia y hasta el límite de 240.000 €. Se eximen de tributación algunos supuestos de daciones en pago de viviendas. Las ganancias patrimoniales de menos de un año tributarán de nuevo en la base del ahorro. Planes de pensiones La aportación máxima con derecho a reducción será de 8.000 € anuales. Se incluye un nuevo supuesto de rescate, una vez transcurridos 10 años desde la aportación. Se fijan unos plazos específicos de rescate para los jubilados antes de 1-1-2015. Tipo impositivo Escala general estatal: el tipo mínimo será del 20% en 2015 y del 19% en 2016 y el tipo máximo del 47% en 2015 y del 45% en 2016. Escala del ahorro: será del 20%, 22% y 24% en 2015 y del 19%, 21% y 23% en 2016. Reducciones Deducciones La reducción por irregularidad pasa del 40% al 30%, con ciertas limitaciones. Se aumentan los mínimos personal y familiares. Desaparece la deducción por arrendamiento de la vivienda habitual, excepto para los contratos anteriores a 1-1-2015. Se crean unas deducciones para familias numerosas y/o personas con discapacidad a cargo, que podrán cobrarse anticipadamente. Retenciones Rendimientos del trabajo de los administradores: 37% en 2015 y 35% en 2016. En empresas con cifra de negocios inferior a 100.000 €: 20% en 2015 y 19% en 2016. Cursos y conferencias: 19% en 2015 y 18% en 2016. Profesionales: 19% en 2015 y 18% en 2016. Desde el 5-7-2014, la retención pasa al 15% para profesionales con facturaciones inferiores a los 15.000 €. Rendimientos del capital y ganancias patrimoniales: 20% en 2015 y 19% en 2016. Ante estos importantes cambios normativos, consúltenos cuál es el mejor ejercicio fiscal para: vender o donar inmuebles, acciones, ..., distribuir dividendos o prima de emisión, arrendar la vivienda habitual, constituir ahorros a plazo, rescatar productos financieros o planes de pensiones, ... IMPUESTO SOBRE SOCIEDADES Tipo impositivo El tipo general del 30% se reduce al 28% en 2015 y al 25% en 2016. Se crea una reserva de capitalización, para todas las empresas, que permitirá reducir la base imponible en el 10% del incremento de los fondos propios del ejercicio. Particularidades para las empresas de reducida dimensión: Gastos deducibles A partir de 2016, pasan a tributar por toda su base imponible al 25%. Desaparece el tipo reducido del 20% para micropymes. Las de nueva creación, tributarán al 15% durante el primer período de base imponible positiva y el siguiente. Se crea la reserva de nivelación de bases imponibles negativas, que permitirá reducir la base imponible en un 10%. Este importe se compensará con las bases imponibles negativas de los próximos 5 ejercicios. Únicamente serán gasto fiscal las pérdidas por deterioro de existencias y de créditos impagados. Los gastos financieros inferiores a 1 millón de euros serán deducibles en todo caso, cuando la cifra supere este umbral operará la limitación del 30% del beneficio operativo. Se simplifican las tablas de amortización y desaparecen los coeficientes de corrección monetaria. La remuneración de los préstamos participativos entre empresas del grupo se considerará dividendo y será fiscalmente no deducible para el pagador. Se limita el gasto fiscal por atenciones a clientes y proveedores al 1% de la cifra de negocios. Deducciones Sociedades: patrimoniales, profesionales y civiles Por inversión: sólo se mantienen la deducción de I+D+i y la de creación de empleo. Se sustituye la deducción por doble imposición interna por un régimen de exención de los rendimientos cuando la participación en empresas es superior al 5%. En las sociedades patrimoniales, el arrendamiento será actividad económica cuando se contrate una persona a jornada completa (no es necesario disponer de un local). A partir de 2015, los socios de sociedades profesionales (médicos, arquitectos, abogados, ...) que coticen en el régimen de autónomos o asimilado, deberán emitir factura a la sociedad para percibir su remuneración. Por tanto, el socio deberá darse de alta como profesional en hacienda y cumplir con sus obligaciones fiscales y contables. A partir de 2016, las sociedades civiles con actividad empresarial tributarán en el IS y no en el IRPF. Compensación bases imponibles Se limita la compensación de bases imponibles negativas al 60% para el 2016 y al 70% para el 2017. El límite temporal de 18 años pasa a ser indefinido. La Administración podrá comprobar la generación de las bases negativas durante 10 años. Estamos a su disposición para asesorarle sobre el ejercicio fiscal más idóneo para deducir el deterioro de activos, transmitir inmuebles y otros elementos patrimoniales con beneficio, cobrar dividendos, reducir el capital social, ... así como para planificar el posible traslado de ingresos al 2015 y el adelanto de gastos al 2014. IMPUESTO SOBRE EL VALOR AÑADIDO Tipo impositivo y exenciones El tipo aplicable a las flores y plantas ornamentales pasa del 21% al 10%. El tipo de los equipos médicos, aparatos y productos sanitarios pasa al 21%. Estará exento el servicio de atención a menores en comedores escolares y el servicio de guardería fuera del horario ordinario cuando se presten por terceros. Inversión del sujeto pasivo Modificación de base imponible Se crea un nuevo supuesto en operaciones de venta de teléfonos móviles, ordenadores portátiles, tabletas digitales, ... bajo determinados requisitos. En la renuncia a la exención de operaciones inmobiliarias, se suprime el requisito de que el adquirente tenga derecho a la deducción total del IVA, pudiendo estar en prorrata. Se amplía el plazo a dos meses en el caso de concurso de acreedores. Las pymes podrán optar pasados los 6 meses o un año. Si usted quiere adquirir un inmueble y está en prorrata, contacte con nosotros. Maria Cortina Arderiu Economista Socia Directora Área Fiscal Contable y Mercantil Noviembre 2014

![[Video] Contrainfos 15](http://s2.studylib.es/store/data/003576404_1-988edfe98c377955d4fbcb326279c83b-300x300.png)