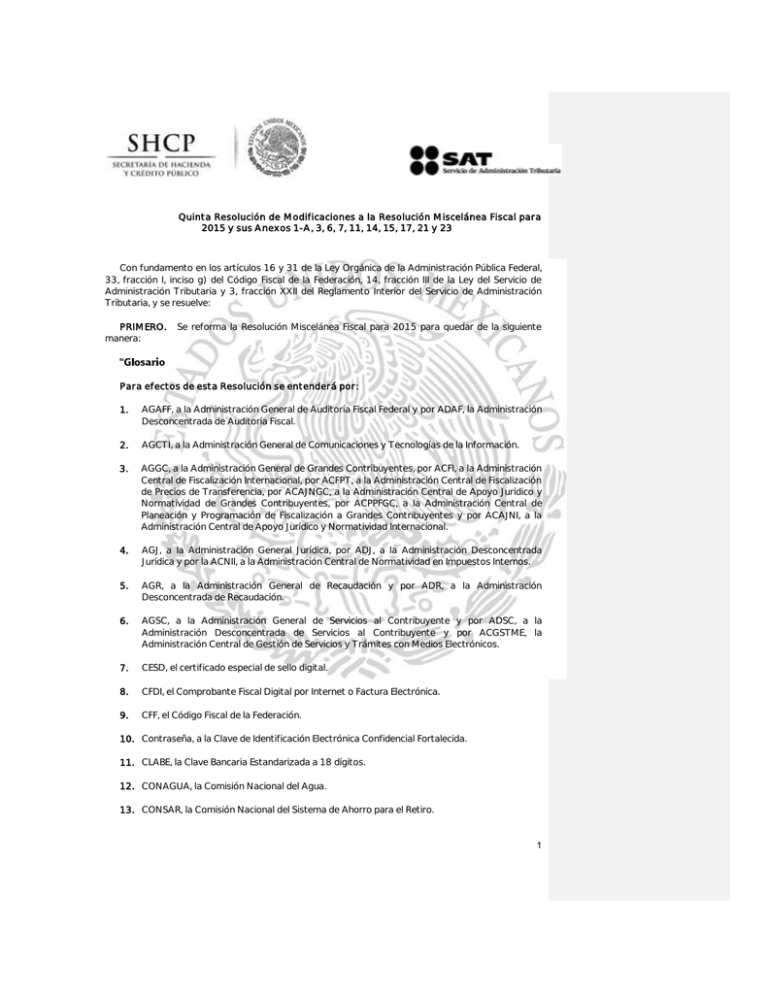

1 Quinta Resolución de Modificaciones a la Resolución

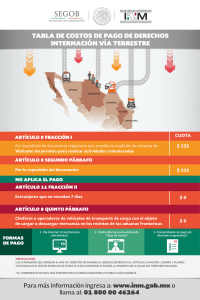

Anuncio