Modifican la determinación de Pagos a Cuenta del Impuesto a la

Anuncio

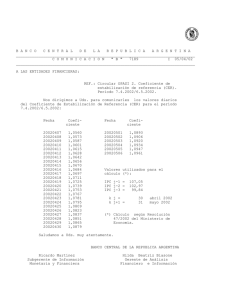

CONTÁCTENOS KPMG EN PERU Lima, 27 de agosto del 2012 Circular Nº 249 Modifican la determinación de Pagos a Cuenta del Impuesto a la Renta de Tercera Categoría y adecuan el Reglamento de la LIR mediante Decreto Supremo No. 155-2012-EF Como recordaremos, mediante el Decreto Legislativo No. 1120 se modificó el artículo 85° de la Ley del IR (LIR) referido a la determinación de los pagos a cuenta de rentas de tercera categoría. Por lo tanto, ello implicaba la necesaria adecuación del Reglamento de la LIR a esta modificatoria, razón por la cual, con fecha 23 de agosto del presente año ha sido publicado el Decreto Supremo No. 155-2012-EF, mediante el cual se modifica el artículo 54° del Reglamento de la LIR.. Con la finalidad de sistematizar el tratamiento de los pagos a cuenta, desarrollaremos el referido Decreto Supremo de la mano con la modificatoria a la LIR. 1.- Objeto de la modificatoria Se ha modificado el denominado sistema de pagos a cuenta del Impuesto a la Renta (IR), regulado en el artículo 85° de la LIR, estableciéndose básicamente la disminución de 2% a 1.5% para los pagos de los contribuyentes que hayan iniciado actividades en el ejercicio o hayan tenido pérdidas en el ejercicio pasado (sistema de porcentaje), estableciéndose un pago mínimo, en cualquier caso, de 1.5% de los ingresos brutos en el mes, salvo que se modifique o suspenda la cuota. Asimismo, se ha modificado la oportunidad de la determinación del sistema de pago a cuenta así como la oportunidad de modificación o suspensión del coeficiente o porcentaje. 2.- Tratamiento general de pagos a cuenta Con la reforma los contribuyentes ya no tendrán la obligación de determinar un sistema a inicios del ejercicio, sino que mes a mes deberán optar por el pago a cuenta que resulte mayor de comparar aquel determinado conforme al sistema del coeficiente (cuya determinación no se ha modificado) o del porcentaje (ahora 1.5% y ya no 2%). La forma de determinar el coeficiente de enero y febrero, y de marzo a diciembre no ha variado. De esta forma, el pago a cuenta mínimo será de 1.5%, por lo menos hasta el pago a cuenta de mayo en que es posible la modificación del sistema (así también para los pagos a cuenta de agosto), e inclusive la suspensión del pago. De esta forma, pagarán en función al 1.5% aquellos contribuyentes que no tengan impuesto calculado en el ejercicio anterior (marzo a diciembre) o el precedente al anterior (enero y febrero), ya sea porque obtuvieron pérdida o recién inicien actividades; así como aquellos contribuyentes que teniendo un coeficiente, éste resulte menor al 1.5%, por lo que se aplicará el pago a cuenta mínimo. En tal sentido, el nuevo pago a cuenta impacta negativamente en aquellos contribuyentes que al tener un bajo coeficiente, ahora se verán en la obligación de incrementar su carga tributaria hasta el 1.5% como mínimo en función a la nueva disposición. 3.- Modificación o suspensión de pagos a cuenta La modificación tiene un efecto preocupante si se toma en cuenta que la oportunidad en que se puede modificar el sistema de pagos a cuenta o suspender los mismos ha variado, no pudiendo ya ejercerse desde el pago a cuenta de enero como era antes de la reforma, sino únicamente a partir de los pagos a cuenta de mayo o agosto. Esto podrá gener un riesgo financiero que, evidentemente, tendrá un fuerte impacto en el flujo de caja de aquellas empresas que pretendían suspender pagos a cuenta en enero, y ahora tendrán que pagar obligatoriamente anticipos entre enero y abril, pudiendo recién suspender sus pagos (o modificar su coeficiente) en mayo. Recordemos que antes de la reforma, el inciso a) del artículo 85° de la LIR establecía la opción de modificar el coeficiente aplicable en la determinación de los pagos a cuenta en función a los resultados que arrojaba el balance del primer semestre (al 30 de junio). El nuevo coeficiente era aplicable sobre las cuotas de los pago a cuenta aún no vencidas. De igual manera, los contribuyentes que se encontraban bajo el sistema de 2% (porque habían tenido pérdida el ejercicio anterior o recién habían iniciado actividades) podían modificar el porcentaje en función del balance acumulado al 31 de enero o al 30 de junio. Con la reforma se establece que los contribuyentes cuyo coeficiente determinado sobre la base de los resultados del ejercicio anterior fuese menor a 0.0150 o aquellos que no tuvieran renta imponible en el ejercicio anterior, pueden optar con efectuar sus pagos a cuenta (modificar o suspender) de acuerdo a lo siguiente: A. Los contribuyentes que realicen sus pagos a cuenta mensuales en base al 1.5% (sistema de porcentaje), y deseen efectuar su modificatoria, deben seguir las siguientes disposiciones: - - - - - Pueden realizar la modificación a partir del pago a cuenta de mayo, conforme a los resultados que arroje el Estado de Ganancias y Pérdidas al 30 de abril. El nuevo coeficiente surge de dividir el monto del impuesto calculado entre los ingresos netos que resulten de dicho estado financiero. El nuevo coeficiente se compara con el que se hubiera obtenido con los resultados del ejercicio anterior, es decir, el de la declaración jurada anual, debiendo aplicarse el que resulte mayor (esto no es aplicable a los contribuyentes que recién hayan iniciado actividades en el ejercicio). Si no hubiese impuesto calculado al 30 de abril, se aplicará el coeficiente determinado conforme al ejercicio anterior. Si también en éste se hubiese obtenido pérdida tributaria deberán suspenderse los pagos a cuenta, sin perjuicio de su obligación de presentar las respectivas declaraciones juradas mensuales. Los contribuyentes que hubiesen aplicado la modificación o suspensión a mayo (de mayo a junio), deberán presentar el estado de ganancias y pérdidas al 31 de julio, de acuerdo a lo dispuesto en el siguiente ítem. B. Los contribuyentes, con independencia de si están pagando el 1.5% u otro coeficiente, podrán modificar la cuota de sus pagos a cuenta desde el mes de agosto siguiendo las siguientes disposiciones: - - - - Determinarán la nueva cuota sobre la base de calcular el coeficiente a partir de los resultados arrojados por el estado de ganancias y pérdidas al 31 de julio, el cual deberá ser presentado según los plazos y formas que establezca SUNAT. Aplicarán el coeficiente a partir de agosto y hasta diciembre. Si el estado financiero arroja pérdida al 31 de julio se deberán suspender los pagos a cuenta, sin perjuicio de su obligación de presentar las respectivas declaraciones juradas mensuales. De no presentar la declaración jurada conteniendo referido estado financiero aplicarán el tratamiento general (aplicación del mayor monto que resulte de la comparación de aplicar el coeficiente según los resultados del ejercicio anterior o el 1.5% a los ingresos netos del mes correspondiente) hasta que sea presentado. Efectuada la regularización, el coeficiente resultante se aplicará únicamente a los pagos a cuenta de agosto a diciembre que no hubieran vencido. Tómese en cuenta que si bien para establecer el coeficiente sobre la base de los resultados que arrojen los estados de ganancias y pérdidas al 30 de abril o al 31 de julio, se deberá determinar el impuesto calculado, a fin de establecerlo se deberá aplicar la tasa del impuesto correspondiente sobre la renta imponible. Asimismo, para determinar la renta imponible los contribuyentes que tuvieran pérdidas tributarias arrastrables acumuladas al ejercicio anterior podrán deducirlas de la renta neta resultante de los estados de ganancias y pérdidas de la siguiente forma: - Será deducible 4/12 (al 30 de abril) o 7/12 (al 31 de julio) del monto de la pérdida si se hubiera optado por su compensación de acuerdo al inciso a) del artículo 50° de la LIR (sistema A, límite de 4 años para el arrastre). - Será deducible 4/12 (al 30 de abril) o 7/12 (al 31 de julio) del monto de la pérdida, pero sólo hasta el límite del 50% de la renta neta según el estado financiero, si se hubiese optado por la compensación según el inciso b) del artículo 50° de la LIR (sistema B de compensación sin límite de tiempo pero hasta el 50%). En cualquier caso, la norma modificatoria señala la obligación a cargo de los contribuyentes de presentar la declaración jurada anual del IR, de corresponder, así como los estados de ganancias y pérdidas respectivos, a fin de aplicar la cuota modificada o la suspensión de sus pagos a cuenta (la forma, plazo y condiciones de estas obligaciones será determinada por SUNAT). Asimismo, se estableció que los contribuyentes no podrán tener deudas pendientes con el fisco por los pagos a cuenta de los meses de enero a abril del ejercicio a la fecha que se ejerza la opción de aplicar el coeficiente que resulte del estado de ganancias y pérdidas al 30 de abril. Para los contribuyentes que no hubieran cumplido con presentar la DJ anual del impuesto, la SUNAT podrá determinar de oficio los pagos a cuenta aplicando el 1.5% a los ingresos del mes. 4.- Tratamiento de los pagos a cuenta de agosto de 2012 La norma establece que los cambios comentados serán aplicables desde el pago a cuenta del mes de agosto de 2012. Sin embargo, se señala que en caso el balance acumulado al 30 de junio del 2012 se hubiese presentado antes de la entrada en vigencia de estas disposiciones, es decir, hasta la fecha de vencimiento del pago a cuenta del mes de julio 2012, entonces se podrá suspender o se seguirá aplicando el coeficiente determinado conforme a los resultados que arroje dicho estado financiero durante el resto del ejercicio gravable del 2012 (de julio a diciembre). De otro lado, en forma excepcional se ha establecido que a afectos de modificar o suspender los pagos a cuenta a partir de agosto conforme a lo establecido en los cambios indicados, se realizará presentando el balance de estados de ganancias y pérdidas al 30 de junio, y no al 31 de julio como se había indicado. En ese sentido, para determinar el impuesto calculado sobre el resultado arrojado por dicho estado financiero al 30 junio de 2012, se podrá deducir de la renta neta según el estado financiero la pérdida tributaria arrastrable acumulada al ejercicio anterior en base a: - - Será deducible 6/12 del monto de la pérdida si se hubiera optado por su compensación de acuerdo al inciso a) del artículo 50° de la LIR. Será deducible 6/12 del monto de la pérdida, pero sólo hasta el límite del 50% de la renta neta según el estado financiero, si se hubiese optado por la compensación según el inciso b) del artículo 50° de la LIR. La aplicación del coeficiente determinado al 30 de junio de 2012 se efectuará a partir de los pagos a cuenta de los meses de agosto a diciembre de 2012 que no hubiesen vencido a la fecha de presentación de la declaración jurada que contenga el estado de ganancias y pérdidas a dicha fecha (siempre y cuando también haya cumplido con presentar la declaración anual del IR que contenga el estado de ganancias y pérdidas al cierre del ejercicio 2011). Este último requisito no es exigible a los contribuyentes que hubiesen iniciado actividades en 2012. Si el estado financiero al 30 de junio de 2012 arroja pérdida y no impuesto calculado, se suspenderán los de sus pagos a cuenta hasta diciembre de 2012, sin perjuicio de su obligación de presentar las respectivas declaraciones juradas mensuales. 5.- Reglas especiales - Los sujetos que habiendo estado comprendidos en el Régimen Especial del IR o el Régimen Único Simplificado, que se encuentren obligados a pasar al Régimen General del IR, deberán determinar sus pagos a cuenta bajo el sistema de porcentaje (1.5%) dado que no han tenido impuesto en el ejercicio anterior. - Los contribuyentes comprendidos en la Ley de Promoción de la Inversión en la Amazonía, la Ley de Promoción del Sector Agrario o la Ley de Promoción y Desarrollo de la Acuicultura efectuarán sus pagos a cuenta conforme las normas comentadas. Sin embargo, a fin de establecer la cuota conforme al sistema del coeficiente, determinarán el monto del impuesto calculado en función a la tasa del IR prevista en cada una de sus normas promocionales. Asimismo, a fin de determinar la cuota en función al sistema del porcentaje se aplicarán las siguientes tasas: o o Si está comprendido en la Ley de Promoción de la Inversión en la Amazonía, aplicará el 0.3% para determinar sus pagos a cuenta siempre que estén sujetos a la tasa del IR del 5%; mientras que aplicarán un porcentaje de 0.5% si la tasa del IR a la que están sujetos es 10%. Si está comprendido en la Ley de Promoción del Sector Agrario o de Promoción y Desarrollo de la Acuicultura aplicarán a los ingresos netos del mes un porcentaje de 0.8%. - En el caso de los pagos a cuenta de sociedades, entidades y contratos de colaboración empresarial, se atribuirán resultados a las personas jurídicas o naturales que las integren o a las partes contratantes, según corresponda al cierre del ejercicio o al término del contrato. - Para los pagos a cuenta en caso de reorganización de sociedades o empresas: o o correspondiente. En este último caso deberá determinar el coeficiente aplicable dividiendo la suma de los impuestos calculados entre la suma de los ingresos netos de la sociedades incorporadas que hubieran tenido renta imponible en el ejercicio anterior o precedente al anterior, según corresponda. Si ninguna sociedad incorporada hubiera tenido impuesto calculado en dichos ejercicios, la sociedad incorporante abonará como pago a cuenta del impuesto, la cuota que resulte de aplicar el 1.5% sobre los ingresos netos del mes. Para el supuesto de fusión por absorción será el absorbente al que le corresponda pagar el anticipo, aplicando el mayor monto que resulte de la comparación de aplicar el coeficiente según los resultados del ejercicio anterior o el 1.5% a los ingresos netos del mes correspondiente. Para el supuesto de fusión por incorporación será la sociedad incorporante la encargada, aplicando también el mayor monto que resulte de la comparación de aplicar el coeficiente según los resultados del ejercicio anterior o el 1.5% a los ingresos netos del mes - En el caso de escisiones o reorganizaciones simples que constituyan una nueva sociedad, la determinación del pago a cuenta se realizara aplicando el 1.5% a los ingresos del mes. - En la enajenación de bienes a plazos, la atribución de ingresos mensuales se efectuará en base a las cuotas convenidas. Vigencia El Decreto Legislativo N° 1120 entró en vigencia a partir del pago a cuenta de agosto de 2012, mientras que el Decreto Supremo No. 155-2012-EF que modifica el Reglamento entró en vigencia el día 24 de Agosto del año en curso. ___________ Esta circular se ha elaborado con el único propósito de poner en conocimiento de forma general y breve los aspectos más saltantes de las normas que se comentan; en consecuencia, no debe ser utilizada como fuente de consejo profesional. Para mayor información contactar a: Javier Luque Bustamante: jluque@kpmg.com Javier Caiña Vela: jcaina@kpmg.com © 2012 Grellaud y Luque Abogados S. Civil de R. L., sociedad civil peruana de responsabilidad limitada y firma miembro de la red de firmas miembro independientes de KPMG afiliadas a KPMG International Cooperative (\"KPMG International\"), una entidad suiza. Derechos reservados. Declaración de Privacidad en Línea de KPMG y Cláusula Exonerativa de Responsabilidad Av. Javier Prado Oeste 203, San Isidro, Lima, 27, Perú -Teléfono: (511) 611-3000 Fax: (511) 441-1033 Email: tax&legalperu@kpmg.com Website: http://www.kpmg.com/pe