Descripción general de los hechos gravados básicos.

Anuncio

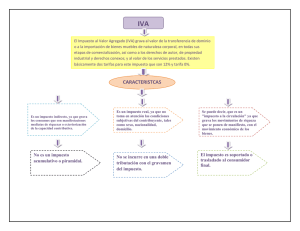

Descripción general de los hechos gravados básicos En términos generales el hecho gravado puede definirse como aquel acontecimiento o circunstancia de consecuencias jurídicas o económicas que, por mandato de la ley, da origen a la obligación tributaria. Dicho acontecimiento o circunstancia es definido por cada ley tributaria para los efectos particulares de cada una de ellas. Así, los hechos gravados son los contemplados expresamente en la ley, los hechos no gravados son todos los demás, no reconocidos en la ley. El hecho gravado básico en el Impuesto a la Renta es el incremento de patrimonio. En el IVA hay dos hechos gravados básicos: las Ventas y los Servicios. La ley equipara a estos hechos gravados básicos, otras operaciones gravadas con IVA. Además, existen los hechos gravados pero exentos de la obligación tributaria principal de pago de impuesto, pero afectos a las demás obligaciones tributarias accesorias, y/o que pagan otros impuestos; y los ingresos no constitutivos de renta, que en principio están liberados de todas las obligaciones tributarias principales y accesorias. Se señalan los aspectos generales del concepto de hecho gravado, en el caso de la Ley sobre Impuesto a la Renta y en el Impuesto a las Ventas y Servicios (IVA), por estimarse que dichas leyes regulan materia de común ocurrencia. I. Régimen constitucional El principio de la legalidad en materia tributaria está contemplado en el artículo 63, n° 14), en relación al artículo 65, inciso 2°, ambas disposiciones de la Constitución Política 1. Dichas normas disponen que es el legislador quien debe establecer los tributos en sus aspectos generales y fundamentales. Sólo la ley puede establecer tributos, correspondiéndole definir cuáles son los supuestos y los elementos de la relación tributaria, siendo el hecho gravado, uno de ellos. II. Ley sobre Impuesto a la Renta El artículo 2, n° 1, de la Ley sobre Impuesto a la Renta 2, define “renta”, como “los ingresos que constituyan utilidades o beneficios que rinda una cosa o actividad y todos los beneficios, utilidades e incrementos de patrimonio que se perciban o devenguen, cualquiera que sea su naturaleza, origen o denominación.”. Por ende, si no existe ingreso, beneficio o utilidad no cabe la posibilidad de hablar tributariamente de “renta”3. . A partir de los elementos de la definición, es posible señalar sintéticamente el objeto sobre el cual recaerán los denominados Impuestos a la Renta: • Ingresos: Constituyen renta los “ingresos”, es decir, la incorporación de ciertos bienes al patrimonio de una persona natural o jurídica. 1 Disponible en: http://bcn.cl/1lzdy (Agosto, 2014). Disponible en: http://bcn.cl/1lzpv (Agosto, 2014). 3 Se trata de una conclusión lógica, derivada del texto normativo. En el mismo sentido, Jorge Escobar Ruiz, abogado consejero del Consejo de Defensa del Estado (CDE), en Aspectos Tributarios de las Indemnizaciones de Perjuicios.”. Disponible en: http://bcn.cl/1mwl8 (Agosto, 2014). 2 Biblioteca del Congreso Nacional. Juan Pablo Cavada Herrera, Asesoría Técnica Parlamentaria. jcavada@bcn.cl, anexo 1873. 28/08/2014. 2 • • Utilidades, beneficios e incrementos de patrimonio: No todos los ingresos son renta, sino que es necesario que “constituyan utilidades o beneficios”, es decir que su incorporación traiga como consecuencia un mejoramiento de la situación económica y patrimonial de una persona, sin importar su naturaleza, origen o denominación. Provenientes de una “cosa” o “actividad”: Las rentas pueden ser generadas por el capital o el trabajo4. Por tanto, el concepto tributario de “renta” incluye el “incremento patrimonial”, por lo que para que exista “renta” es necesaria la adquisición de bienes o el aprovechamiento de servicios que puedan ser consumidos, utilizados o invertidos sin reducción del patrimonio base del beneficiario. La definición es objetiva. Es decir, para ella es irrelevante la presencia de “ánimo de lucro” por parte del contribuyente, para la configuración del hecho gravado. De la definición legal, pareciese ser que cualquier beneficio respecto del cual una persona tenga la calidad de titular sería finalmente parte del hecho gravado. Sin embargo, aun concurriendo estas circunstancias, en algunos casos se exime de sus alcances a ciertos ingresos. Así, el artículo 17º de la Ley sobre Impuesto a la Renta establece un catálogo no taxativo pero amplio de ingresos que por ley, se estima no constituyen rentas, y no existe en ellos hecho gravado, son los denominados “ingresos no renta”, para excluir, en principio, su afectación a los impuestos establecidos en la Ley mencionada. No debe confundirse Ingreso No Renta con Renta Exenta. El primero no está afecto a la obligación tributaria principal de declaración y pago del impuesto, ni a las obligaciones tributarias accesorias, tales como declaración, retención, recargo, declaraciones juradas, etc., por lo que no es un Hecho Gravado. Por el contrario, las rentas exentas de impuestos son las gravadas por la Ley sobre Impuesto a la Renta, pero exentas de uno o más impuestos, y están afectas a las demás obligaciones tributarias accesorias, como por ejemplo, informar, declaraciones juradas, retenciones, incluirlas en las bases imponibles de otros impuestos, etc. La Ley sobre Impuesto a la Renta, entre otras leyes, especifica hipótesis concretas o especiales, comprendidas bajo el concepto de hecho gravado por uno más de sus impuestos. III. Impuesto al Valor Agregado (IVA) El IVA tiene por objeto gravar el valor que se va agregando al precio de venta de bienes y servicios en cada etapa de su comercialización. Se calcula restando al Débito Fiscal del mes (el IVA que se agrega a las ventas), el Crédito Fiscal correspondiente (que es el IVA que los proveedores agregaron a nuestras compras, o soportado en nuestras compras) De la definición legal, pareciese ser que cualquier beneficio respecto del cual una persona tenga la calidad de titular sería finalmente parte del hecho gravado5. En el IVA hay dos hechos gravados básicos: El Hecho Gravado Básico de Ventas y el Hecho Gravado Básico de Servicios. Además, la ley equipara a ellos, otras operaciones que quedan gravadas con IVA. 4 Jorge Escobar Ruiz, Op. Cit. Sintetizado a partir de “El Impuesto al Valor Agregado (IVA)”. Cid, Martí. Servicio Contable para PYMES. Analizado, resulta ser coincidente con la normativa tributaria aplicable. Disponible en: http://www.cidmarti.cl/iva.htm (Agosto, 2014). 5 3 a. Hecho Gravado Básico de Ventas 6: Es todo acto, independientemente del nombre que le den las partes, que sirva para transferir a título oneroso (no gratuito) bienes corporales muebles efectuado por un vendedor. La ley incorpora, además, como hecho gravado básico la actividad de la construcción. La transferencia debe realizarse dentro del territorio nacional. La ley equipara varios otros hechos al hecho gravado básico de ventas dejándolos gravados con IVA7. Por ejemplo: Las importaciones, los aportes que vendedores hacen de los bienes de su giro a otras empresas, los retiros de bienes del giro que hacen los dueños o socios de las empresas, la entrega gratuita de bienes destinados a fines de publicidad y otros. Cualquiera de estos hechos que se produzcan, pese a no ser ventas, quedan gravados con IVA. b. Hecho Gravado Básico de Servicios8. Es la prestación que una persona realiza por la que percibe cualquier forma de remuneración siempre que corresponda a actividades de la Industria, el Comercio o lo Servicios en que predomine el elemento capital por sobre el elemento trabajo personal. Es decir, hay una persona que realiza una prestación en favor de otra, por la que se percibe una remuneración. El servicio debe prestarse o utilizarse en Chile. Cuando se dice que el servicio debe corresponder a actividades de la Industria y el Comercio, se excluyen del IVA, los servicios personales, como los de profesionales y otras ocupaciones lucrativas. Igual que en el caso de las ventas, la ley equipara a este hecho básico de servicios, distintos otros hechos9. Por ejemplo: Arrendamiento y otras formas de cesión de bienes inmuebles amoblados o con instalaciones. Arrendamiento y otras formas de cesión de bienes muebles. Estacionamientos de automóviles y otros. 6 Ibídem. Ibídem. 8 Ibídem. 9 Ibídem. 7