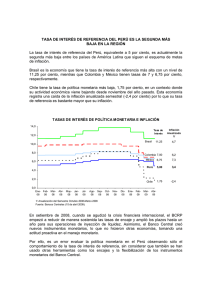

Evolución Económica

Anuncio