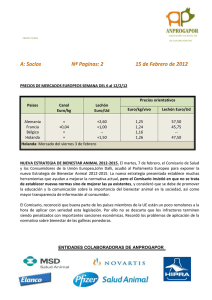

producción de carne en canal de

Anuncio