on·point

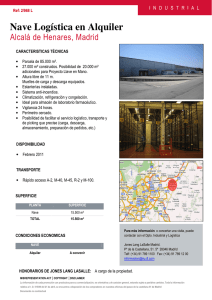

Anuncio

on·point 2º trimestre 2009 2nd Quarter 2009 Informe del Mercado de Oficinas de Madrid y Barcelona / Madrid and Barcelona Office Market Report Informe del Mercado de Oficinas Madrid y Barcelona 2º trimestre 2009 Office Market Report Madrid & Barcelona 2nd Quarter 2009 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Contexto Económico PIB 3,1 3,6 4,0 3,8 3,7 3,6 3,8 3,5 2,7 1,8 0,9 2,1 1,8 Q2 04 Q3 04 1,6 Q4 04 1,3 1,4 Q1 05 1,7 Q2 05 Q3 05 1,9 Q4 05 2,4 Q1 06 2,9 2,8 Q2 06 Q3 06 3,3 3,2 Q4 06 Q1 07 España Contexto Económico Las previsiones del Fondo Monetario Internacional (FMI) para España son las menos halagüeñas de todos los grandes países. El FMI pronostica que el Producto Interior Bruto (PIB) caerá un 4% en 2009 y una caída de un 0,8% en 2010. Todas las “economías avanzadas” que señala el Fondo mejoran, menos España y Francia que se mantienen igual. La segunda de las grandes potencias que más acusará la crisis el año que viene será Alemania (-0,6%, cuatro décimas mejor que en las previsiones de abril). Le seguirá Italia, con una caída del 0,1%, recuperando tres décimas. Precisamente Alemania e Italia también experimentarán en 2009 recesiones más profundas de lo previsto, con recortes del PIB del 5,1% y el 6,2%, respectivamente. Pero suavizarán la caída en 2010. 2,5 2,6 Q2 07 2,7 Q3 07 Q4 07 1,4 2,1 Q1 08 Q2 08 0,6 Q3 08 -0,7 -1 -1,9 -1,5 -3 -4,6 Q4 08 Q1 09 Q2 09 F uente: INE Juni o 2009 Zon a Euro décima menos que la registrada en mayo. La variación mensual del índice general es del 0,4% mientras que el Índice de Precios de Consumo Armonizado (IPCA) sitúa su tasa anual en el –1,0%, con lo que disminuye una décima respecto al mes anterior. Al contrario que pasa con España, el mensaje del FMI para el resto del mundo es, en general, positivo. La crisis se comerá este año un 1,4% del PIB del planeta, pero el año que viene se prevé un crecimiento del 2,5%. El FMI también pone el foco en América Latina opinando que la recesión será más profunda este año que lo anticipado, principalmente por la caída del comercio internacional, lo que hará que el PIB de la región se reduzca un 2,6%. Respecto al Euríbor, el indicador más utilizado en España para el cálculo de hipotecas, registró a mediados de Julio un mínimo histórico intradía al cotizar en el 1,395%, lo que sitúa la media mensual en el 1,4%, la más baja de sus diez años de historia. La recesión eliminará un 2,6% del PIB de Estados Unidos este año, pero para 2010, en lugar de mantenerse en la cuerda floja con un crecimiento nulo, el PIB de EEUU se alzará un 0,8%. Con este descenso, el Euríbor suma ya 28 sesiones consecutivas de rebajas. De hecho, en los últimos doce meses, el indicador ha perdido casi cuatro puntos porcentuales, al pasar del máximo que alcanzó en julio del año pasado, con un 5,393%, al 1,441% actual. Respecto al IPC en España, la tasa de variación interanual del mes de junio disminuye una décima y se sitúa en el –1,0%, mientras que la tasa anual de la inflación subyacente es del 0,8%, una IPC y Tipos de Interés 4, 79 6 5, 28 4, 37 4,18 5 3,73 3,7 3,6 3,1 4 2, 83 2 4, 2 2,9 2,6 3 4,6 2, 89 2, 99 2, 53 2,09 2,40 1,41 2, 14 1 1,4 1,30 -0, 1 0 Q4 02 Q1 04 Q2 05 EURIBOR 3 Meses Q3 06 Q4 07 IPC Q1 09 F uente: INE Juni o 2009 4 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Oficinas Madrid Madrid por Zonas Madrid por Zonas 1er trimestre 2º trimestre 22,57% € /m²/ mes CBD S ecundaria P eri feria S atelit e 22,00 - 34,00 15,00 - 24,00 € /m²/ mes 20,00 - 31,50 13,50 - 22,00 8,88% 11,00 - 22,00 10,00 - 20,00 8,00 - 13,50 7,50 - 12,50 5,97% Stock Total 14.256.845 m² Stock Total 14.278.726 m² 3,01% Rivas Va ciamadri d Tasa de Disponibilidad 6,38 % Los precios La oferta La demanda Fruto del desequilibrio existente entre oferta y demanda, la presión sobre los precios continúa en una línea similar a la de anteriores trimestres. Como podemos comprobar por los datos mostrados en este informe, los precios bajan prácticamente en todas las áreas, tanto los máximos como los mínimos establecidos, si bien el descenso del CBD es algo menor que el que percibimos en el primer trimestre del año. Asimismo, los propietarios siguen ofreciendo grandes ventajas a los arrendatarios en periodos de carencia de rentas u otro tipo de ayudas para favorecer la contratación. En este trimestre hemos notado un fuerte incremento de la oferta disponible (en torno al 14%) y desafortunadamente, gran parte de este aumento corresponde a la reducción de espacio que han efectuado muchas compañías en los edificios que ocupan. Entendemos que esta tendencia se mantendrá como hemos advertido en anteriores informes durante unos meses más, fundamentalmente por la nueva oferta que se va incorporando al mercado y que no descenderá de forma consistente hasta el próximo año. Sigue habiendo una ausencia notable de demanda de gran tamaño, si bien estamos empezando a notar una ligera mejoría en este aspecto, aunque esta tipología de demanda se esta caracterizando por tardar mucho tiempo en establecer acuerdos para sus nuevos arrendamientos. Contratación por trimestres En ´000 m² En '000 m² 1.000 350 900 846 841 300 800 700 250 600 500 200 457 435 150 400 300 Las demandas pequeñas y medianas se mantienen estables y siguen representando la parte mayoritaria del total del mercado. Estamos notando no obstante, que muchos proyectos se están ralentizando e incluso desarrollando por fases, por lo que determinar la oferta futura que puede salir en los próximos trimestres al mercado es muy complejo, y se pueden notar diferencias importantes entre las cifras previstas entre un trimestre y otro. Contratación por años 220 100 200 115 100 53 61 50 0 0 1991 Alquiler 1993 1995 1997 Pre-alquiler 1999 2001 2003 Ocupacion Propia 2005 2007 2009 Acc High-Tech Fuente: Jones Lang LaS alle 2ºt rim 2009 5 Tasa de Disponibilidad 7,56% 4Q2006 1Q 2007 2Q 2007 3Q2007 4Q2007 1Q2008 2Q 2008 3Q2008 4Q2008 1Q2009 2Q2009 Alqui ler Pre-alquiler Ocupacion Propia High-Tech Fuent e: Jones Lang LaS alle 2ºt ri m 2009 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Oferta Futura Renta Prime y disponiblidad En '00 0 m² 1.800 € / m²/me s 3 0,6 5 15 ,03 3 9,07 24,7 5 34 ,5 En ´000 m² 45 40 34 31,5 500 107 9,563 91 0 78 5 5 00 586 618 874 10 200 1.141 400 1.067 15 632 20 600 300 800 250 160 300 224 350 25 298 30 1.000 1.208 1.200 1.222 400 1.552 35 1.41 1 1.400 71 9 40 4 09 1.600 0 450 363 301 200 167 159 150 78 100 5 50 0 0 4Q1991 4Q1993 4Q1995 4Q1997 4Q1999 4Q2001 4Q2003 4Q2005 4Q2007 1Q2009 Disp onibilid ad 276 6 Ren ta Prime F uent e: Jones Lang LaS al le 2ºtrim 2009 7 8 9 Terminaciones Especu lativo Pre- alqu iler L lave en Mano 10 11 Ocup acion Prop ia High-Tech F uent e: Jones Lang LaS alle 2ºt ri m 2009 La contratación Tendencias Ha mejorado ligeramente con respecto al primer trimestre del año con un 10% de contratación adicional. Es obvio que se seguirá manteniendo el ajuste en las rentas en los próximos meses, si bien este será diferente en función de la disponibilidad de cada zona y de la tipología de los edificios. El volumen de operaciones ha crecido ligeramente, asimismo la operación de mayor tamaño ha aumentado respecto al trimestre anterior. Pese a ello, todavía seguimos lejos de las cifras de los años precedentes para este mismo periodo del año, y aun resulta algo prematuro confirmar si esto es un cambio de tendencia que se debería consolidar en los próximos trimestres o se trata de un hecho coyuntural. Operaciones en Madrid del último trimestre La contratación es muy probable que se mantenga estable con una cierta mejoría en la última parte del año, aunque creemos que no evolucionará de manera decididamente positiva hasta el 2010. Alcañiz, 26 4.750 m² Como indicamos en el anterior informe, la desocupación seguirá creciendo por lo menos hasta el primer trimestre de 2010, donde entendemos que se pueda empezar una tendencia de estabilización. Santa Leonor, 65 3.820 m² Disponibilidad y Contratación por Zonas High-T ech 22% High-T ech 19% CBD 20% CBD 28% Secundaria 8% Operación asesorada por JLL. Pantoja, 14 - 2.500 m² Satelite 6% Sat elite 20% Perif eria 30% Secun daria 17% Periferia 30% Total: 61.139 m² Total: 1.376.941 m² Fuent e: Jones Lang LaS alle 2ºt ri m 2009 Fuente: Jones Lang LaSall e 2ºtrim 2009 P.E. Cerro de los Gamos 2.556 m² 10 6 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Inversión Madrid Demanda Rentabilidad Prime en ciudades europeas La mayoría de los inversores continúan demandando productos ubicados en las mejores zonas de Madrid y del CBD. Todos ellos ven que existe producto de cierta calidad que, en otros momentos de mercado, no tendrían opción de adquirir y por tanto están dispuestos a hacer ofertas a rentabilidades más ajustadas. En cualquier caso, esta situación se da principalmente con los inversores privados. No obstante, se observa como ciertos inversores institucionales, tanto nacionales como internacionales, están mucho más activos e incluso interesándose por edificios de mayor volumen ubicados en periferia y carteras de varios activos, por lo que no descartamos que se cierren varias operaciones de este tipo antes de final de año. Además, varios de los fondos extranjeros que han permanecido cerrados en los últimos meses vuelven a estar activos, mirando oportunidades e incluso haciendo ofertas, por lo que la última parte del año puede llegar a ser muy dinámica si los vendedores aceptan los precios que se corresponden con las condiciones actuales de mercado. Oferta Durante los últimos meses hemos visto como la oferta de edificios de oficinas en el mercado ha aumentado considerablemente. Además muchos de estos productos se están comercializando a través de consultoras, lo que está ayudando de manera muy significativa a que las posibilidades de cerrar la operación aumenten. Los sale & leaseback siguen siendo protagonistas del mercado, tal y como hemos visto en los casos del Banco Pastor y Caixa Catalunya, que han vendido sus respectivas sedes en la calle M a dr id 6 ,2 5 Barc elo n a 6 ,2 5 6 ,7 0 Ro tt e rd am 6 ,3 0 Am st e rd am F ran kf u rt 6 ,0 0 London 6 ,0 0 6 ,1 0 Ham b u rg 6 ,2 5 Pa ris 5 ,3 5 M ila n 0 1 Recoletos. Asimismo, y de forma regular, continúan apareciendo en el mercado oportunidades de edificios de gran calidad situados en las mejores zonas de Madrid, como ha sido el caso de Serrano 73, y que continúan despertando el interés de un número razonable de inversores y que previsiblemente se seguirán vendiendo, siempre y cuando los precios y la situación arrendaticia sean atractivos. Además en este trimestre hemos visto como algunos fondos y grandes corporaciones han puesto a la venta carteras de activos. Rentabilidades Por primera vez desde 2007 las rentabilidades en Prime no han aumentado en este trimestre por lo que se mantienen estables en el 6,25%. Los motivos que nos llevan a mantener las rentabilidades son: que los inversores se están centrando en activos situados en las principales calles del CBD de Madrid - Serrano, Paseo de la Castellana y Paseo de Madrid Barcelona 4.500 4. 064 4.000 3.685 3.457 3.500 3.000 2.579 2.753 2.500 2.000 2.115 1.853 1.500 892 1.000 500 0 02 03 04 05 06 07 08 09 Ac Fuent e: Jones Lang LaSal le 2ºtrim 2009 7 3 4 5 6 7 8 Fuente: Jones Lang LaSalle 2ºtrim 2009 Volumen de Inversión total En mill € 2 En % Recoletos – y en los que están dispuestos a comprar a precios más ajustados con el objetivo de adquirir activos que en otros momentos de mercado no estarán en el mercado que la mayoría de las operaciones se hayan cerrado en inmuebles situados en el CBD, en edificios representativos y con contratos de arrendamiento a largo plazo que los edificios que se han vendido han despertado mucho interés en el mercado y han recibido varias ofertas de inversores, lo que está produciendo, de momento, una presión de los precios a la baja. En cualquier caso somos conscientes de que esta situación se da exclusivamente en las mejores oportunidades de la zona prime y con operaciones inferiores a 50 millones de euros y que podría no durar demasiado tiempo. No obstante, consideramos que esta situación está más enfocada a los requerimientos de los inversores institucionales y que, los grandes protagonistas de lo que va de año, los inversores privados, están en disposición de asumir rentabilidades más ajustadas – hemos visto alguna operación por debajo del 6% - para transacciones de volúmenes inferiores 40 millones de euros. En cambio la situación de las rentabilidades en ciertas zonas periféricas es bastante diferente y, aunque no hay muchas operaciones que sirvan como referencia, los inversores dispuestos a entrar en estos mercados van a exigir retornos muy altos – no inferiores al 7,5% - debido a la continua bajada de rentas, el aumento de la disponibilidad y la escasa contratación existente. On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Volumen de inversión acumulada Rentabilidad Madrid Prime por enorigen ciudades deleuropeas vendedor y origen del comprador Selección de Operadores 17% 20% 80% Extranjero Mixto 83% Nacional Total general Extranjero Nacional Mixto Total : 405 Millones € Total : 405 Millones € F uent e: Jones Lang LaS alle 2ºt ri m 2009 Fuente: Jones Lang LaS alle 2ºt rim 2009 Edificio Serrano 73 4.242m² + 89 plazas Transacciones Continúa la tendencia del trimestre pasado y se mantiene el ritmo de compraventas cerradas. En este contexto, pensamos que los inversores se han dado cuenta que hay oportunidades muy interesantes en el mercado –teniendo en consideración su ubicación, calidad del inmueble y situación arrendaticia– y que en otros momentos de mercado no podrían llegar a adquirir. Sin duda que dos de las operaciones más representativas del mercado han sido: la venta que ha realizado Standard Life del edificio Serrano 73 a un inversor privado español y en la que Jones Lang LaSalle ha asesorado al comprador. Se trata de un edificio muy representativo, moderno, con una superficie construida de 6.773 m2 y que actualmente está ocupado por Fortis Bank con un contrato a largo plazo. Las principales razones que nos llevan a pensar esto son: tenemos conocimiento de varias operaciones de edificios que se cerrarán en las próximas semanas, antes del mes de Agosto, y alguna otra que lo hará nada más volver de vacaciones Edificio Hewlett-Packard C/ Vicente Aleixandre 1 P. E. Las Rozas 9.500 m2 + 400 plazas hay algunas carteras de activos, propiedad de fondos o grandes corporaciones, que previsiblemente se cerrarán después de verano ya sea en su totalidad o al menos en una parte importante los fondos extranjeros cada vez están más activos en el mercado y poco a poco ven que los vendedores se acercan a los retornos y precios que esperan por sus inversiones. Además ciertos fondos que llevan meses cerrados estarán en condiciones de analizar oportunidades de invertir a partir de Septiembre. la venta, en sale & leaseback, que Banco Pastor ha realizado de su sede en el Paseo de Recoletos 19 a la familia Garcia Baquero. El volumen de la operación, más de 50 millones de euros, la ha situado como la mayor del trimestre y la rentabilidad ha supuesto un 6,25%. También cabe destacar la compraventa que ha realizado el fondo Orion Capital Managers en el edificio Hewlett-Packard de Las Rozas. El vendedor ha sido el fondo nacional Banif, y supone la primera operación que se realiza en todo el año en un edificio situado en la periferia de Madrid. Edificio Banco Pastor Paseo de Recoletos 19 7.713 m² + 95 plazas Ciclo de rentas a corto plazo Stuttgart Dusseldorf, R ome Buda pes t, Luxembourg Edinbur gh, Lisbon, Prague Amster dam , Hambur g Barc elona , Bucha rest, Copenhagen, Istanbul, Milan, Munich Athe ns, Fra nkfurt, Helsink i, Lyon, Ma drid Oslo, Stockholm B erlin, Dublin Rental Growth Slowing Rents Fall ing Paris Brussels, St. Peter sburg London West End, London City , Mos cow Kiev Tendencias Tal y como vemos el mercado de inversión, pensamos que de aquí a final de año continuarán cerrándose transacciones y que incluso el volumen de inversión podría crecer en los próximos meses. Rental Growth Accelerati ng Rents Bottoming Out War saw Not e • This diag ram illustr ate s whe re Jone s La ng L aSalle e stima te each pr im e office ma rke t is with in its in dividu al r enta l cycle as a t en d o f Jun e 20 09 • M ar kets c an m ove ar oun d th e clo ck at diffe ren t sp eed s an d d irectio ns • The diag ram is a con venie nt m et hod of co mp arin g t he r elat ive p osition of ma rkets in th eir ren tal cyc le Source: Jones Lang LaSalle IP, July 2009 • The ir po sition is no t ne cessa rily r epr esen tative of in vestm en t or de velop men t m arke t p rosp ects. • The ir po sition re fers to Pr ime Fa ce Re ntal Va lues 8 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Oficinas Barcelona Barcelona por Zonas 1er trimestre 2º trimestre €/m²/ mes €/m²/ mes 16,00 - 22,50 16,00 - 23,50 16,32% 13,50 - 18,50 S ant Just Desvern S ant Joan Despi 14,00 - 19,50 11,00 - 20,50 11,00 - 20,00 A v d a. D i a go n al - 13,50 8,00 - 14,00 8,50 Baricentro P.T. Vallés Sant Cugat 5,28% Ronda de Dalt Stock Total 5.473.135 m² Stock Total 5.533.962 m² 4,33% Mas Blau 10,58% Tasa de Disponibilidad 8,50% Zona Franca Tasa de Disponibilidad 8,95% P rime CBD Secundaria Periferia Fuent e: Jones Lang LaSal le 2º Trim 2009 Los precios Como ya se preveía y como consecuencia de la situación general de la economía, las rentas de oficinas en Barcelona continúan su descenso por cuarto trimestre consecutivo desde verano del 2008. La presión del crecimiento de la oferta y una demanda que, pese a aumentar este trimestre respecto al anterior, continúa mostrando menor actividad que la media de los últimos años, contribuyen a esta tendencia descendente en las rentas. Este segundo trimestre de 2009 el descenso medio ha sido de 3,85%, en línea con los trimestres anteriores. En la zona Prime la bajada ha sido del 4,26%, acumulando un descenso en lo que llevamos de año de 10,26%, situando la renta Prime en 22,5 €/m²/mes. La oferta La tasa media de disponibilidad ha aumentado este trimestre del 8,51% al 8,95%. En todas las zonas ha ascendido ligeramente menos en la zona Prime Contratación por años Durante este segundo trimestre del año se han producido 75 operaciones aproximadamente, un 50% más que el trimestre anterior. Cabe destacar que de éstas, 21 operaciones han sido mayor de 1.000 m², muy por encima de la media de los últimos trimestres, tal vez provocado por la flexibilidad que muchos propietarios han empezado a mostrar. Además, desde hace un año no se producía en Barcelona ningún pre-alquiler y este trimestre hemos visto de nuevo una operación de este tipo, concretamente un llaves en mano para la empresa de publicidad Bassat Ogilvy en 22@ de 5.458 m². En cuanto al tipo de operaciones, el 77% de la superficie contratada ha sido en alquiler y el 23% en venta. La zona de Periferia ha sido donde mayor contratación se ha producido, con un 30% de la superficie contratada, seguida de Secundaria con un 28%. Contratación por trimestres En ´00 0 m² En ´000 m² 500 150 413 400 389 408 358 314 300 La demanda donde ha descendido medio punto hasta situarse en el 4,33%, debido principalmente a la contratación de espacios en edificios como Diagonal 640 o Diagonal 579-587. Este trimestre se han entregado en Barcelona 60.827 m² de oficinas, el 27% destinado a ocupación propia (como la sede de ECA y JOMAS en Sant Cugat) y el 73% en comercialización (Avda. Diagonal 67- UA13 o el edificio Europa en Sant Cugat). A partir de este momento, quedan por entregar en el 2009 más de 180.000 m² de oficinas en Barcelona, el 50% en la nueva zona de negocios de Gran Via Sur, el 16% en la zona del 22@, el 31% en Periferia (mayoritariamente Sant Cugat) y sólo el 3% en centro ciudad. Proyectos tan emblemáticos como Torre Realia BCN en Plaza Europa y propiedad de Realia o Distrito 38 en el Paseo de la Zona Franca propiedad de Gesmadrid verán la luz el próximo trimestre, aunque muchas empresas ya han empezado a interesarse por ambos proyectos. 100 281 238 61 200 50 96 100 0 0 02 03 Alquiler 04 05 06 Pre-alquiler 07 08 09 (Acumulado) Venta Fuente: Jones Lang LaSalle 2º Trim 2009 9 Q3 06 Q 4 06 Q 1 07 Q2 07 Alquiler Q 3 07 Q4 07 Q 1 08 Pre-alquiler Q2 08 Q 3 08 Q4 08 Q1 09 Q2 09 Venta Fuente: Jones Lang LaSall e 2º Trim 2009 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Oferta Futura Renta Prime y disponiblidad En '000 m² € / m²/mes 600 27 500 26 25 400 24 300 En ´000 m² 250 230 183 200 150 176 133 128 118 23 100 200 22 100 0 21 50 20 0 Q1 06 Q2 06 Q3 06 Q4 06 Q1 07 Q2 07 Q3 07 Q4 07 Q1 08 Q2 08 Q3 08 Q4 08 Q1 09 Q2 09 Disponibilidad 2.006 2. 007 2.008 2.009 2.010 2011 Renta Prime Terminaciones Fuente: Jones Lang LaSalle 2º T rim 2009 Especulativo Ocupacion Propia Fuente: Jones Lang LaS alle 2º Trim 2009 La Contratación El volumen de contratación alcanzado durante este segundo trimestre de 2009 ha sido de 61.400 m², un 75% más que el trimestre anterior y un 22% menos que el mismo trimestre del año anterior. En lo que llevamos de año, el volumen de contratación acumulado asciende a 95.500 m², un 44% menos que el primer semestre de 2008. Entre las operaciones más destacadas de este trimestre se encuentran, además del pre-alquiler de Bassat Ogilvy de 5.458 m² en 22@, el alquiler de 2.018 m² en Enric Granados 33 por parte de la Generalitat de Cataluña o el alquiler de 1.000 m² en el edificio Interface en 22@ por parte de la Agencia Catalana de Consumo, las tres operaciones intermediadas por Jones Lang LaSalle. Tendencias actual. Sin duda, durante este segundo trimestre del año, han aumentado las concesiones por parte del propietario, sobre todo carencias o soluciones imaginativas que contribuyen a aligerar la renta, tanto para nuevos inquilinos como para las renegociaciones en curso. Todas estas medidas han hecho que muchas compañías se planteen un traslado, ya sea para ampliar o reducir espacio, ya que ven una oportunidad de ahorro de costes además de mejora de sus instalaciones actuales. Operaciones en Barcelona del último trimestre 5.458 m² (Alquiler). 22@Business Park Operación asesorada por Jones Lang LaSalle Para muchas de ellas, es la oportunidad de situarse en un inmueble de oficinas representativo con plantas mucho más eficientes a unas rentas atractivas. De esta manera, se están cerrando y se cerrarán en un futuro negociaciones satisfactorias para ambas partes, tanto para el propietario como para el inquilino. 2.018 m² (Alquiler) Enric Granados 33 Operación asesorada por Jones Lang LaSalle Parece que los propietarios se están mostrando más flexibles, tal y como pedían las compañías para poder estudiar un traslado en un momento como el Disponibilidad y Contratación por Zonas Prime 7% Prim e 20% CBD 23% CBD 22% Periferia 40% Secundaria 31% Periphe ry 30% Secon dary 27% Total: 495.051 m² Total: 61.346 m² Fuente: Jones Lang LaSalle 2º T ri m 2009 Fuent e: Jones Lang LaSall e 2º Trim 2009 1.000 m² (Alquiler) Interface Building (22@) Operación asesorada por Jones Lang LaSalle 10 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Inversión Barcelona La demanda Este trimestre los inversores privados han sido los grandes protagonistas. El 100% de las operaciones realizadas han sido compras por parte de inversores privados y familiy offices. El parámetro clave para estos compradores ha sido la repercusión a la que han adquirido los inmuebles. La repercusión de compra en activos de menor volumen y muy bien ubicados está primando más que la rentabilidad. Rentabilidades mínimas En % 7 6 5 4 3 2 1 0 La prioridad por parte de los inversores sigue siendo la compra de activos en rentabilidad, con inquilinos solventes y de primer nivel y con contratos de larga duración, aunque en ubicaciones muy céntricas los inversores locales están dispuestos a asumir parte del riesgo de comercialización, siempre y cuando el precio del activo sea el adecuado. En este sentido los inversores están reflejando en sus ofertas precios que tienen presente las correcciones de renta de los próximos trimestres. La mayoría de fondos internacionales siguen estando activos y prevemos que los fondos de mayor volumen que cerraron en 2008 empiecen a abrir a partir del próximo trimestre. Por el contrario, los fondos nacionales continúan estando inactivos y sin previsión de apertura. Hay que destacar que los fondos core están centrados en la búsqueda de activos en centro ciudad, mientras que los fondos oportunistas están analizando operaciones fuera de Barcelona, únicas ubicaciones en que los retornos cumplen los parámetros de este tipo de fondos. 01 02 03 04 Mad rid 05 06 2T 08 3T 08 4T 08 1T 09 2T 09 Bo no s a 10 año s Fuent e: Jones Lang LaSal le 2ºtrim 2009 y B anco de España * Bono a 10 años: Juni o 2009 La oferta Las transacciones Pese al incremento de activos en rentabilidad en el mercado de Barcelona, la mayoría de éstos continúan teniendo precios alejados de las rentabilidades que están dispuestos a pagar los inversores. Si el objetivo es la venta, los precios sin duda deberán ajustarse. El volumen de inversión en edificios de oficinas en Barcelona alcanzó este segundo trimestre del año los 121 millones de euros. La cifra acumulada para el primer semestre del año asciende a 303 mill de euros, un 25% menos que el primer semestre del año anterior. De este volumen, el 43% corresponde a operaciones sale & leaseback, el 32% a adjudicaciones por parte de entidades financieras y el 25% restante a operaciones de inversión tradicional. Entre la oferta disponible actualmente existe un número importante de edificios vacíos en venta, aunque la mayoría de ellos se encuentran ubicados en zonas secundaria y Periferia. Por el momento, en Barcelona no se ha puesto en venta la oportunidad de inversión que cumpla con todos los requisitos que los inversores están solicitando, es decir, inmueble en centro ciudad, de reciente construcción y excelente calidad, arrendado a empresas solventes y con contratos mínimos de 5 años de obligado cumplimiento. Por otro lado, hay que destacar que hasta la fecha las oportunidades de inversión de sale & leaseback están siendo la mayoría en periferia. Respecto al suelo terciario, estamos observando un importante descenso en precios debido a la falta de financiación para su compra. Ciertamente, aquellos propietarios con disponibilidad de liquidez están encontrando ofertas realmente interesantes en ubicaciones que hace dos años tenían precios mucho más elevados. 11 07 Barc elon a Concretamente este trimestre se han realizado un total de 7 operaciones cuyo importe medio es inferior a los 20 millones de euros, aunque hay que tener en cuenta que dos de estos activos formaban parte de un único paquete. Las operaciones más significativas de este segundo trimestre han sido la venta de Paseo de Gracia 28 y Fontanella 5 por parte de Caixa Catalunya a Caboel y la venta de Josep Tarradellas 38 a la Familia Fossati. On·Point Informe del Mercado de Oficinas de Madrid y Barcelona Volumen de inversión acumulada Madrid por origen del vendedor y origen del comprador 10% 27% 73% 90% Extranjero Nacional M ixto Extranjero Nacional Total : 303,5 Millones € Total : 184,5 Millones € Fuente: Jones Lang LaSalle 2ºt rim 2009 Fuent e: Jones Lang LaSal le 2ºtrim 2009 Mixto Las rentabilidades Tendencias Las rentabilidades para los edificios de oficinas en Barcelona se han mantenido estables este trimestre, a excepción de la Periferia, donde han aumentado ligeramente. Las rentabilidades mínimas de los edificios en Prime se sitúan en el 6,25% para los mejores edificios. En el CBD las rentabilidades se encuentran entre el 6,50%-7,00% y en la zona Secundaria oscilan entre 6,75%-7,25%. Periferia continúa una tendencia alcista situándose en 7,50%-8,25%. En lo que llevamos de año se han cerrado en Barcelona un total de 10 operaciones de inversión en edificios de oficinas. En este sentido, se confirma el interés por operar en este mercado pese a que los volumenes transaccionados han sido inferiores a los de años anteriores. De todos modos, actualmente varias operaciones en rentabilidad de importante volumen están siendo analizadas por los inversores y prevemos que contribuirán a ampliar de forma sustancial la cifra de inversión de este último trimestre y animarán el mercado en la segunda mitad del año. Hay que destacar que para volúmenes inferiores a 30 millones de euros, las rentabilidades Prime se sitúan en cifras inferiores al 6%. La explicación reside en que los inversores que analizan estas oportunidades son privados locales, que conocen muy bien el mercado de Barcelona y que no sólo analizan la rentabilidad en su toma de decisiones sino que toman sus decisiones teniendo muy presente la repercusión. En este sentido hay unos niveles de repercusión mínimos para el prime de Barcelona, que los inversores locales tienen bien identificados. Selección de Operadores Plaza Cataluña 5 DEKA compra a BBVA Por otro lado, para operaciones con volúmenes superiores a 80 millones de euros las rentabilidades se ajustarían ligeramente a la alza debido al descuento por volumen que solicitarían los fondos que pueden estudiar este tipo de operaciones. 12 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Economic context GDP. Gross Domestic Product 3.6 3.1 2.1 1.8 Q2 04 Q3 04 1.6 Q4 04 1.3 1.4 Q1 05 Q2 05 1.7 Q3 05 1.9 Q4 05 4.0 3.8 3.7 3.6 2.4 Q1 06 2.9 2.8 Q2 06 Q3 06 3.3 3.2 Q4 06 Economic Context 2.5 2.6 Q1 07 Spain 3.8 3.5 Q2 07 2.7 2.7 Q3 07 2.1 Q4 07 Q1 08 1.8 0.9 1.4 0.6 -0.7 Q2 08 Q3 08 -4.6 Q4 08 Q1 09 Q2 09 annual rate of the harmonised index of consumer prices (HIPC) was at -1.0%, one-tenth lower than the previous month. The Euribor, which is the most widelyused index in Spain for calculating mortgages, hit a record mid-session low in mid-July, trading at 1.395%. This drove the monthly average to 1.4%, the lowest of its ten-year history. As a result, the Euribor has now closed down for 28 consecutive sessions. In fact, over the last 12 months, the index has lost almost four percentage points, falling from a high of 5.393% last July to its current 1.441%. The IMF also focuses its attention on Latin America. It is expected that the recession will be deeper than expected in the region this year, mainly due to the drop in international trade, which will cause GDP to fall by 2.6%. The recession will also cause a 2.6% decline in GDP in the US. In 2010, however, rather than just holding out with 0% growth, the US's GDP will increase by 0.8%. Germany will be the second major power most affected by the crisis next year (0.6%, which is 0.4 percentage points better than was forecast in April). Italy follows, falling 0.1%, an improvement of 0.3 percentage points. It will also be Germany and Italy who suffer more severe recessions than expected in 2009, with GDP shrinking 5.1% and 6.2% respectively. The decline in 2010, however, will not be as steep for these two. -3 S ource: I NE June 2009 Eu ro Z one Unlike its forecast for Spain, the IMF has given a generally positive outlook for the rest of the world. The crisis will cause a decline in global GDP of 1.4% this year, but growth of 2.5% is expected next year. The IMF's economic outlook for Spain is the least encouraging of the forecasts for any of the world's major countries. The IMF forecasts that the Gross Domestic Product (GDP) will drop 4% in 2009 and 0.8% in 2010. All the “advanced economies” mentioned by the IMF are expected to grow with the exception of Spain and France, where the latter is expected to remain stable. -1 -1.9 -1.5 With regard to the Spanish RPI, the yearon-year rate for June fell one-tenth to 1.0%, while underlying inflation was 0.8%, one-tenth less than reported in May. The index's monthly percentage change was 0.4% in June, whilst the Interest Rates vs. CPI 4. 79 6 5. 28 4. 37 4.18 5 3.73 3.7 3.6 3.1 4 3 2. 83 2 4. 2 2.9 2.6 4.6 2. 89 2. 99 2. 53 2.09 2.40 1.41 2. 14 1 1.4 1.30 -0. 1 0 Q4 02 Q1 04 Q2 05 EURIBOR 3 Meses Q3 06 Q4 07 CPI Q1 09 Sou rce: INE June 2009 14 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Madrid Offices Madrid Office Submarkets Madrid Office Submarkets 2nd Q 1 Q st 22,57% CBD € /sqm/ month € /sqm/ month S econdary P eri phery S atellit e 22,00 - 34,00 15,00 - 24,00 20,00 - 31,50 13,50 - 22,00 8,88% 11,00 - 22,00 10,00 - 20,00 8,00 - 13,50 7,50 - 12,50 5,97% Total Stock 14.256.845 sqm Total Stock 14.278.726 sqm 3,01% Rivas Va ciamadri d Vacancy Rate 6,38 % Rental levels Supply Demand As a consequence of the current imbalance between supply and demand, pressure on rentals has continued in line with previous quarters. As this report shows, maximum and minimum rental levels have fallen in practically all areas, although the decrease in the CBD has been slightly less significant than in the first quarter. Owners are continuing to offer significant incentives to tenants through rent-free periods and other solutions to try and promote take-up. This quarter we have noticed a significant increase in available space (around 14%) which unfortunately is mainly attributable to the office downsizing effected by many companies. There is still a notable lack of demand for large spaces, although we are beginning to see a slight improvement. However, this kind of demand is presently characterised by the fact that establishing agreements for new rentals takes a long time. Demand for small and mediumsized spaces has remained stable and continues to represent the main part of the total market value. As we have indicated in previous reports, it is our understanding that this upward trend in vacancy rates will continue for a few more months. This is principally due to newly built office space coming on to the market, which will not show a consistent decrease until next year. We are noticing, however, that many projects are being postponed and even developed in phases, which makes it very difficult to determine the supply that may come onto the market in the coming quarters. Take up by years Take up by Quarters En ´000 m² En '000 m² 1,000 350 900 846 841 300 800 700 250 600 500 200 457 435 150 400 300 220 100 200 115 100 53 61 50 0 0 1991 Letting 1993 1995 1997 Pre-letting 1999 2001 2003 2005 Own occupation 2007 2009 Acc High-Tech S ource: Jones Lang LaSalle 2 Q 2009 15 Vacancy Rate 7,56% 4Q2006 1Q 2007 2Q 2007 3Q2007 4Q2007 1Q2008 2Q 2008 3Q2008 4Q2008 1Q2009 2Q2009 Letti ng Pre-letting Own occupation High-Tech Source: Jones Lang LaSalle 2Q 2009 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Prime Rent and Vacancy me Rent and Vacancy Future Supply En '00 0 m² 1,800 € / m²/me s 3 0.6 5 15 .03 3 9.07 24,7 5 34 .5 45 40 34 31.5 En ´000 m² 500 1,600 40 1,400 35 400 1,200 30 350 1,000 25 300 450 363 301 800 20 600 15 400 10 100 5 50 0 0 107 9.563 91 0 78 5 5 00 586 874 1,141 1,067 632 300 160 224 298 618 1,208 1,222 1,552 1,41 1 71 9 4 09 200 200 0 167 159 150 78 6 4Q1991 4Q1993 4Q1995 4Q1997 4Q1999 4Q2001 4Q2003 4Q2005 4Q2007 1Q2009 Vacancy 276 250 Prime yield Co mplet io ns 7 Specu lative 8 9 Ow n occu pation 10 Pre- letting 11 Key High-Tech S ource: Jones Lang LaS alle 2ºt rim 2009 Take-up Trends Take-up has improved slightly quarter on quarter, showing an increase of just over 10%. The volume of transactions has grown slightly and the quarter's largest transaction was greater than the largest transaction in Q1. Despite this, we are a long way off the figures achieved in previous years for this period and it is still too early to say whether this is a change in trend which will continue over coming quarters, or whether it is merely circumstancial. Clearly, there will continue to be adjustments in rental levels over the coming months, although these will vary according to availability in the different areas and to the type of building. It is very likely that take-up will remain stable with some improvement at the end of the year, although we don't expect any serious progress to take place until 2010. As we indicated in our previous report, the vacancy rate will continue to grow at least until the first quarter of 2010, at which point we expect a period of stabilisation to begin. Main Transactions in Madrid Alcañiz, 26 4.750 sqm Santa Leonor, 65 3.820 sqm Vacancy and Take up by Submarkets High-T ech 22% High-T ech 19% CBD 20% CBD 28% Secondary 8% Transaction asset by JLL. Pantoja, 14 - 2.500 sqm Satellite 6% satellite 20% Perip hery 30% Secon dary 17% Periphery 30% Total: 1.376.941 sqm S ource: Jones Lang LaSalle 2ºtrim 2009 Total: 61.139 sqm Fuente: Jones Lang LaS alle 2ºt rim 2009 P.E. Cerro de los Gamos 2.556 sqm 16 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Madrid Investment Demand Prime Yields in major european cities The majority of investors are still looking for properties located in the best parts of Madrid and in the CBD. They are all aware that quality properties are available which would not usually be on the market and are therefore prepared to make offers at more adjusted yields. This is the current situation with private investors, in any case. M a dr id 6 .2 5 Barc elo n a 6 .2 5 6 .7 0 Ro tt e rd am 6 .3 0 Am st e rd am F ran kf u rt 6 .0 0 London 6 .0 0 6 .1 0 Ham b u rg Nonetheless, it is clear that certain national and international institutional investors are far more active, even showing interest in larger buildings in peripheral areas and portfolios of multiple assets, so there is a chance that several transactions of this type could take place before the end of the year. Additionally, many of the foreign investment funds which have been inactive in recent months have become active again, investigating opportunities and even making offers, so the last part of this year could turn out to be very dynamic if sellers accept prices which are in line with current market conditions. 6 .2 5 Pa ris 5 .3 5 M ila n 0 1 2 attract the attention of a reasonable number of investors. Provided that rental levels and the rental situation are attractive, these are likely to continue to sell. Some funds and large corporations have also put property portfolios up for sale this quarter. Yield levels Supply The supply of office buildings on the market has increased considerably over recent months. Many of these spaces are being marketed by consultancy firms, which is significantly increasing chances of closing transactions. Sale & leaseback deals are still playing a major role in the market, as demonstrated in the cases of Banco Pastor and Caixa Catalunya, both of which have sold their headquarters in Calle Recoletos. Opportunities for high-quality buildings have also continued to come up in the best areas of Madrid, as was the case with Serrano 73, and these continue to This quarter, for the first time since 2007, prime yield levels have not risen, instead remaining stable at 6.25% The reasons for which yield levels have remained stable are as follows: investors are focusing on assets in the main streets of the Madrid CBD Serrano, Paseo de la Castellana and Paseo de Recoletos - and on those for which they are prepared to pay adjusted prices in order to acquire properties which would not be on the market at any other time the fact that most transactions have taken place for noteworthy buildings located in the CBD on long-term leases Total Investment Volume Madrid In mill € 3,685 3,457 3,500 2,579 2,753 2,500 2,000 2,115 1,853 1,500 892 1,000 500 0 02 17 03 04 05 06 07 08 5 6 7 8 the buildings which have sold have provoked significant interest in the market and various offers have been received from investors, which, for the moment, is pushing down sale prices We are aware that this is only the case for the best opportunities in the prime area and for transactions under €50 million and that the situation may not last long. Nonetheless, we feel that this situation applies mostly to the requirements of institutional investors and that private investors, who have been the main players this year, are prepared to take on more adjusted yield levels - we have seen some levels at less than 6% for transactions involving less than €40 million. Yield levels in certain peripheral zones, however, are somewhat different and although there are not many transaction to use as points of reference, the investors who are prepared to enter these markets will expect very high returns - no less than 7.5% - given the continued drop in rental levels, the increase in the vacancy rate and the very low take-up rate. There has been no change in the trend from last quarter, with sales maintaining an even pace. 4, 064 4,000 4 Transactions Barcelona 4,500 3,000 3 In % 09 Ac We believe that investors have realised that there are very interesting opportunities on the market - bearing in mind location, property quality and rental situation - which could not be found at any other time. On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Madrid accumulated investment volume by vendor and purchaser origin Main transactions 17% 20% 80% 83% Foreigner National Mixed Total Foreigner Total : 405 Mill. € The sale of Serrano 73 by Standard Life to a private Spanish investor, in which Jones Lang LaSalle advised the buyer. This is a modern, landmark building with 6,773 m2 of built floor space which is currently occupied by Fortis Bank on a long-term lease. Mixed Serrano 73 4.242 m² + 89 parking spaces Total : 405 Mill. € S ource: Jones Lang LaS alle 2ºt ri m 2009 S ource: Jones Lang LaSalle 2ºt rim 2009 Two of the transactions which best exemplify the market are the following: National foreign funds are becoming more and more active in the market and sellers are beginning to get closer to the returns and prices they expect on their investments. Additionally, some funds which have been closed for months will be in a position to analyse opportunities and invest as of September. Hewlett-Packard. Vicente Aleixandre, 1 P. E. Las Rozas 9.500 m2 + 400 parking spaces The sale & leaseback of Banco Pastor's headquarters at Paseo de Recoletos 19 to the Garcia Baquero family. At more than €50 million, this was the quarter's largest transaction, and yield levels were 6.25%. It is also worth mentioning the transaction carried out by the Orion Capital Managers fund for the Hewlett-Packard building in Las Rozas. The seller was the domestic fund Banif and it was the only transaction so far this year to take place for a building in Madrid's peripheral area. Banco Pastor building Paseo de Recoletos 19 7.713 sqm + 95 parking spaces Trends Based on our view of the investments market, we expect deal completions to continue until the end of the year. Over the next few months we may even see an increase in investment volume. Short term rental cycle Stuttgart Dusseldorf, R ome Buda pes t, Luxembourg Edinbur gh, Lisbon, Prague Amster dam , Hambur g Barc elona , Bucha rest, Copenhagen, Istanbul, Milan, Munich The main reasons for these expectations are as follows: we know of a number of transactions which are due to close over the next few weeks (before August) and another which will close immediately after the summer holidays there are certain asset portfolios, belonging to funds or large corporations, which may be transacted before the summer, either in full or for the main part Athe ns, Fra nkfurt, Helsink i, Lyon, Ma drid Oslo, Stockholm B erlin, Dublin Rental Growth Slowing Rents Fall ing Paris Brussels, St. Peter sburg London West End, London City , Mos cow Kiev Rental Growth Accelerati ng Rents Bottoming Out War saw Not e • This diag ram illustr ate s whe re Jone s La ng L aSalle e stima te each pr im e office ma rke t is with in its in dividu al r enta l cycle as a t en d o f Jun e 20 09 • M ar kets c an m ove ar oun d th e clo ck at diffe ren t sp eed s an d d irectio ns • The diag ram is a con venie nt m et hod of co mp arin g t he r elat ive p osition of ma rkets in th eir ren tal cyc le Source: Jones Lang LaSalle IP, July 2009 • The ir po sition is no t ne cessa rily r epr esen tative of in vestm en t or de velop men t m arke t p rosp ects. • The ir po sition re fers to Pr ime Fa ce Re ntal Va lues 18 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Barcelona Offices Barcelona Office Barcelona Submarkets Office Submarkets 2nd Q 1st Q € /sqm/ month Baricentro P.T. Vallés Sant Cugat €/sqm/ month 16,00 - 22,50 16,00 - 23,50 16,32% 13,50 - 18,50 S ant Just Desvern S ant Joan Despi 14,00 - 19,50 11,00 - 20,50 11,00 - 20,00 A v d a. D i a go n al 8,00 - 13,50 8,50 - 14,00 5,28% Ronda de Dalt Total Stock 5.473.135 sqm Total Stock 5.533.962 sqm 4,33% Mas Blau 10,58% Vacancy rate 8,50% Zona Franca Vacancy rate 8,95% P rime CBD Secondary Periphery Source: Jones Lang LaSal le 2º Q 2009 Rental levels Demand to 4.33%. This is mainly due to the takeup of office space in buildings such as Diagonal 640 and Diagonal 579-587. As predicted, as a consequence of the general economic situation, office rental levels in Barcelona have fallen for the fourth consecutive quarter since summer 2008. The pressure caused by an increase in supply and a level of demand which, despite having increased quarter on quarter, continues to reflect less activity than the average for recent years, have contributed to this downward trend in rental levels. Approximately 75 transactions have taken place this quarter, up 50% compared to the previous quarter. It is worth highlighting that of these transactions, 21 involved surfaces greater than 1,000 m², far higher than the average for recent quarters, which may have been caused by the recent increase in owner flexibility. 60,827 m² of office space has been handed over in Barcelona this quarter, 27% of which was for owner-occupancy (such as the ECA and JOMAS headquarters in Sant Cugat) and 73% intermediated (such as Avda. Diagonal 67- UA13 or the Europa building in Sant Cugat) There is 180,000 m² of office space in Barcelona still to be handed over in 2009, 50% of which is in the new business area in Gran Via Sur, 16% in the 22@ district, 31% in the peripheral area (mainly Sant Cugat) and just 3% in the city centre. Landmark projects such as the Torre Realia BCN in Plaza Europa (owned by Realia) and Distrito 38 in Paseo de la Zona Franca (owned by Gesmadrid) will be completed in the coming quarter, although a number of companies have already shown an interest in both projects. Rental levels fell by 3.85% on average this quarter, which is in line with previous quarters. In the prime area rental levels fell by 4.26%, bringing the total decline for the year to date to 10.26% and situating prime rents at €22.50/m²/month. Supply The average vacancy rate has grown this quarter from 8.51% to 8.95%. The rate rose slightly everywhere except in the prime area, where it dropped half a point This quarter has also seen the first prelet deal in Barcelona since a year ago, namely a 5,458 m² turnkey transaction for the advertising company Bassat Ogilvy in 22@. With regard to transaction types, 77% were rentals and 23% sales. Most transactions were concentrated in the periphery, with 30% of the take-up, followed by the secondary area with 28%. Take up by years Take up by Quarters En ´00 0 m² En ´000 m² 500 150 413 400 389 408 358 314 300 100 281 238 61 200 50 96 100 0 0 02 03 Letting 19 04 05 Pre-letting 06 07 08 Sale 09 (Accumulated) Q3 06 Q 4 06 Q1 07 Q2 07 Letting Q 3 07 Q4 07 Q 1 08 Pre-let ting Q2 08 Q 3 08 Q4 08 Q1 09 Q 2 09 Sale Source: Jones Lang LaS al le 2º Q 2009 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Future Supply Prime Rent and Vacancy En '000 m² € / m² /mes En ´000 m² 600 27 500 26 250 400 25 200 24 150 230 183 118 300 23 200 176 133 128 100 22 100 21 0 50 0 20 2,006 Q1 06 Q2 06 Q3 06 Q4 06 Q1 07 Q2 07 Q3 07 Q4 07 Q1 08 Q2 08 Q3 08 Q4 08 Q1 09 Q2 09 Vacancy Prime Yield Completions Source: Jones Lang LaS al le 2º Q 2009 2, 007 2,008 2,009 Speculative 2,010 2011 Own Occupation Source: Jones Lang LaSall e 2º Q 2009 Take-up Trends Take-up totalled 61,400 m² during the second quarter of 2009, up 75% quarter on quarter and down 22% year on year. In the year to date, accumulated take-up totals 95,500 m², which is 44% less than in the first half of 2008. Property owners are proving to be more flexible, as requested by companies, in order to allow them to consider relocation even in times like these. Owners have undoubtedly made more concessions this quarter, mostly using rent-free periods or other imaginative solutions to make rents more flexible, both for new tenants and for contracts under renegotiation. Aside from the pre-let of 5,458 m² by Bassat Ogilvy in 22@, noteworthy transactions this quarter include the rental of 2,018 m² in Enric Granados 33 by the Generalitat de Cataluña (Catalan regional government) and the rental of 1,000 m² in the Interface building in 22@ by the Catalan Consumer Agency, all advised by Jones Lang LaSalle. Main transactions in Barcelona 5.458 sqm (Lease) 22@Business Park Advised by Jones Lang LaSalle This has encouraged many companies to consider relocation, whether that be to larger or smaller premises, as they see an opportunity to cut costs at the same time as improving facilities. For many companies this is an opportunity to move to more efficient office space in landmark buildings at very attractive rental levels. As a result, satisfactory deals both for owners and tenants are being completed, and will continue to be completed in the future. 2.018 sqm (Lease) Enric Granados 33 Advised by Jones Lang LaSalle Vacancy and Take up by Submarkets Prime 7% Prim e 20% CBD 23% CBD 22% Periphery 40% Secondary 31% Periphe ry 30% Secon dary 27% Total: 495.051 sqm Total: 61.346 m² S ource: Jones Lang LaS alle 2º Q 2009 Fuente: Jones Lang LaSalle 2º T ri m 2009 1.000 sqm (Lease) Interface Building (22@) Advised by Jones Lang LaSalle 20 On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Barcelona Investment Demand Prime Yields Private investors have been the main players this quarter. 100% of the transactions have been carried out by private investors and family offices. The key parameter for these buyers was the price per m² at which they bought the properties. The price per m² of smaller, very well-located assets is becoming more of a priority than yield levels. Investors are still focusing on rental asset purchases, with high-quality, creditworthy tenants on long-term leases, although in very central areas local investors are prepared to take on some marketing risk, provided the asset price is appropriate. Investors are, in this respect, making offers with prices which take into account the likely rent corrections over the coming quarters. The majority of international funds are still active, and we expect large funds which closed in 2008 will begin to reopen as of next quarter. Domestic investment funds, on the other hand, remain inactive and are not predicted to reopen. It is worth mentioning that core funds are focusing on finding assets in the city centre, whilst opportunity funds are reviewing potential deals outside of Barcelona, the only locations where returns fulfil the requirements of these funds. In % 7 6 5 4 3 2 1 0 01 02 03 04 Madrid 05 06 2T 08 3T 08 4T 08 1T 09 2T 09 10 years b on d yield s Source: Jones Lang LaSalle 2ºQ 2009 and B anco de España *Ten year bonds: June 2009 Supply Transactions Despite the increase in rental assets in the Barcelona market, the prices of the majority of these are still a long way from the yield levels investors are prepared to pay. If the aim is to sell, there will, without doubt, have to be an adjustment in price levels. The investment volume for office buildings in Barcelona reached €121 million in the second quarter. The total investment volume for the first half of the year is €303 million, a fall of 25% year on year. Of this volume, 43% corresponds to sale & leaseback transactions, 32% to allocations by financial institutions and the remaining 25% to traditional investment. There are currently a significant number of vacant buildings for sale, although the majority of these are in secondary and peripheral areas. Up to now no investment opportunity fulfilling all of the investors' requirements has been put up for sale. Investors want properties in the city centre, recently built and of excellent quality, leased to creditworthy businesses with obligatory leases of at least 5 years. It ought to be noted, however, that up to now sale & leaseback investment opportunities have been found mainly in peripheral areas. With regard to commercial land, there has been a significant fall in prices, due to the lack of financing available for purchase. Those owners who do have available liquidity are finding very interesting opportunities in areas which, two years ago, would have been much more expensive. 21 07 Barcelo na A total of 7 transactions with an average value of less than €20 million have taken place this quarter, although it should be borne in mind that two of these assets were part of the same package. The second quarter's most notable transactions were the sale of Paseo de Gracia 28 and Fontanella 5 by Caixa Catalunya to Caboel and of Josep Tarradellas 38 to the Fossati family. On·Point Madrid and Barcelona Offices Market Report. 2ºTrim/Q. 2009 Barcelona Accumulated Investment Volume by Vendor and Purchaser Origin 10% 27% 73% 90% Foreigner National Mixed Foreigner National Mixed Total : 184,5 Mill. € Total : 303,5 Mill. € S ource: Jones Lang LaSalle 2º Q 2009 25 Yield levels Trends Yield levels for office buildings in Barcelona remained stable this quarter, except in peripheral areas where they rose slightly. Minimum yield levels for buildings in the prime area are currently at around 6.25% for the best buildings. In the CBD, yield levels are between 6.5% and 7% and in the secondary area they fluctuate between 6.75% and 7.25%. Yields in peripheral areas are showing an upward trend and currently lie at 7.5%-8.25%. So far this year 10 office building investment transactions have been finalised in Barcelona. It is therefore clear that, despite there having been fewer transactions than in previous years, there is still interest in operating in this market. In any case, investors are currently reviewing a number of sizeable income property transactions and we expect that these will help to substantially increase investment figures relative to this quarter and stimulate the market in the second half of the year. It should be noted that for investments of less than €30 million, prime yield levels are lower than 6%. The reason for this is that the investors who analyse these opportunities are private local investors, who know the Barcelona market very well and who not only analyse yields when making decisions but also take into account the price per m². There are minimum price per m² levels for Barcelona's prime area, which local investors have clearly identified. Main Transactions Plaza Cataluña 5 DEKA buying to BBVA Yield levels for transactions of over 80 million, on the other hand, would be slightly higher, due to the high-volume discount requested by the funds interested in this kind of transaction. 22 On·Point Informe del Mercado de Oficinas de Madrid y Barcelona E D I F I C I O S E M B L E M Á T I C O S E N C O M E R C I A L I Z A C I Ó N Madrid Barcelona Avenida de América 115 Parque Empresarial fachada A-2 50.682 m² de oficinas distribuidos en 5 edificios Plantas diáfanas y modulables a partir de 2.000 m² Torre Realia BCN Edificio emblemático en Plaza Europa. Casi 30.000 m² de oficinas en 22 plantas Plantas diáfanas y modulables de más de 1.300 m² Tripark Business Sense José Echegaray 6, Parque Empresarial de las Rozas 32.427 m² de oficinas distribuidos en 3 edifcios Plantas diáfanas y modulables a partir de 2.460 m² Edificio Meridian Edificio de oficinas situado junto Av. Meridiana 24.000 m² de oficinas en 18 plantas Plantas diáfanas y modulables de 1.350 m² Torre Sacyr - Paseo de la Castellana, 259 Única torre con hotel en el 4 Torres Business Area 21.389 m² de oficinas en las 17 plantas superiores Plantas diáfanas y modulables de 1.258 m² cada una Distrito 38 Parque empresarial urbano en Paseo de la Zona Franca Dos inmuebles de 16.300 m² y 10.300 m² Plantas diáfanas hasta 3.500 m² 23 M Á S P R O D U C T O D I S P O N I B L E E N W W W . J O N E S L A N G L A S A L L E . E S OFICINAS INVERSION El equipo de Agencia Oficinas & Tenant Representation presta servicios tanto a propietarios como a usuarios, en las modalidades de alquiler, venta y adquisición de inmuebles de oficinas en Madrid y Barcelona. El equipo de Capital Markets ofrece asesoría e implantación estratégica en ventas, adquisiciones, ventas de activos empresariales, captación de fondos, deuda estructurada y principal, sociedades conjuntas, fusiones y adquisiciones y vehículos de inversión indirecta. Nuestro conocimiento de la oferta disponible y futura, de las diferentes tipologías de edificios y las soluciones más exitosas a nivel comercial, nos permite asesorar de una forma más eficiente y garantizar los mejores resultados, alcanzando una media del 90 % de éxito en las comercializaciones que nos dan en exclusiva. Agencia Oficinas Madrid ha comercializado 446.458 m² durante los últimos 3 años, asesorando más de 275 operaciones de venta y/o alquiler. Durante el 2008 ha comercializado en exclusiva más de 250.000 m². Agencia Oficinas Barcelona ha comercializado 115.010 m² en los últimos 3 años, asesorando más de 160 operaciones de venta y/o alquiler. En 2008 ha comercializado en exclusiva más de 140.000 m². Fruto de nuestro trabajo, en los últimos 10 años, hemos sido la primera consultora en m² comercializados en el mercado de Madrid y durante el 2009 seguimos participando regularmente en las operaciones más relevantes del mercado. Nuestro equipo de Barcelona también se ha situado en los últimos años entre las consultoras con mayor cuota de mercado, afianzando esa posición en este 1er Semestre de 2009, donde ha sido líder con una cuota de mercado del 29%. Los servicios que presta el departamento de oficinas son: Intermediación en la comercialización de oficinas en Alquiler y Venta. Análisis comercial del inmueble. Marketing inmobiliario a propietarios. Identificación y selección de inquilinos. Representación de Inquilinos, asesoramiento en procesos de búsqueda de nuevas sedes. Reagrupación de sedes. Renegociación de contratos y actualización de rentas de mercado. Elaboración de estrategias inmobiliarias, para maximizar rentabilidades o ahorro de costes. Cuenta con más de 250 profesionales en 17 países y con cobertura de toda Europa. Nuestro enfoque pan-Europeo nos permite proporcionar altos estándares de servicio de una manera consistente apoyados por uno de los equipos de Research más respetados del sector, el equipo de Capital Markets trabaja para las mejores compañías internacionales. Desde el año 2000 ha intermediado transacciones por valor de más de 80 billones de euros . Entre los servicios del equipo de Mercados de Capitales Europeos, destacan: Ventas de activos: Líderes en la venta de activos individuales y carteras, apoyamos a nuestros clientes en todas las fases del ciclo de venta, desde el due dilligence previo hasta el cierre de la operación, pasando por las campañas de comercialización, las negociaciones y el apoyo en la fase de due dilligence. Adquisiciones de activos: Representamos a los clientes en todas las fases del proceso de compra de activos individuales y carteras, desde la consultoría basada en estudios sobre sectores y ubicaciones hasta la selección de la superficie, el due dilligence y la adquisición. Acerca de Jones Lang LaSalle Jones Lang LaSalle (NYSE: JLL), compañía de servicios financieros y profesionales especializada en el sector inmobiliario. Ofrece servicios integrados a través de equipos de expertos en todo el mundo a clientes que buscan potenciar el valor de sus operaciones a través de la propiedad, el alquiler o la inversión en inmuebles. Con unos ingresos mundiales de 2.700 millones de dólares en 2008, Jones Lang LaSalle atiende las necesidades de sus clientes en 60 países a través de una red de 750 oficinas en todo el mundo, incluidas 180 sedes corporativas. La compañía es líder del sector en servicios corporativos de gestión patrimonial y facilities management, gracias a una cartera de inmuebles en gestión de más de 120 millones de m² en todo el mundo. LaSalle Investment Management, el negocio de gestión de inversiones de Jones Lang LaSalle, es uno de los más grandes y diversificados del mundo en el sector inmobiliario y cuenta con más de 41.000 millones de dólares en activos. Con presencia en España desde 1.987 y con alrededor de 260 empleados con perfiles multidisciplinares y de alta cualificación, la actividad de Jones Lang LaSalle se centra en los mercados de Oficinas, Industrial, Retail, Residencial y Hoteles, atendidos todos ellos por equipos con vocación de pleno entendimiento con el cliente y que desempeñan su trabajo conforme a las máximas garantías de ética empresarial. Contactos Oficinas Madrid y Barcelona Contactos Inversión Madrid y Barcelona Diana Pardo Directora Oficinas Madrid diana.pardo@eu.jll.com Jorge Sena Director Capital Markets Madrid jorge.sena@eu.jll.com José Miguel Setién Director Producto Oficinas Madrid jose-miguel.setien@eu.jll.com Xavier Cotet Director Adjunto de Capital Markets Barcelona xavier.cotet@eu.jll.com Elena Torres Co-directora Oficinas Barcelona elena.torres@eu.jll.com Roser Rodriguez Co-directora Oficinas Barcelona roser.rodriguez@eu.jll.com Oficinas de Jones Lang LaSalle en España Madrid Pº de la Castellana, 51- 5ª 28046 Madrid Tel: 91 789 11 00 Fax: 91 789 12 00 Barcelona Pº de Gracia 11, esc A, 4ª 08007 Barcelona Tel.: 93 318 53 53 Fax: 93 301 29 99 Valencia Av. Aragón, 30 -14ª desp. f-1 Edif. Europa 46021 Valencia. Tel.: 96 353 06 07 Fax: 96 353 05 56 Sevilla S. Fco. Javier, 20, 3ª 41018 Sevilla Tel.: 95 493 46 00 Fax: 95 493 46 23 www.joneslanglasalle.es This publication is the sole property of Jones Lang LaSalle IP, Inc. and must not be copied, reproduced or transmitted in any form or by any means, either in whole or in part, without the prior written consent of Jones Lang LaSalle IP, Inc. The information contained in this publication has been obtained from sources generally regarded to be reliable. However, no representation is made, or warranty given, in respect of the accuracy of this information. We would like to be informed of any inaccuracies so that we may correct them. Jones Lang LaSalle does not accept any liability in negligence or otherwise for any loss or damage suffered by any party resulting from reliance on this publication.