El arancel específico al calzado: una decisión controversial y con

Anuncio

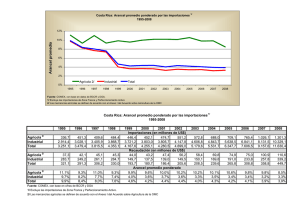

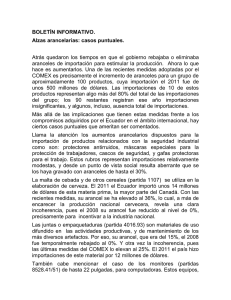

El arancel específico al calzado: una decisión controversial y con muchos daños colaterales (Notas de la Presidencia Nacional de FENALCO, 5 de febrero de 2013) El arancel es un impuesto que se aplica en el comercio exterior para encarecer el precio de las mercaderías en el mercado de destino. Se gravan las mercancías que se importan, a fin de proteger a las similares que se fabrican en el país. El arancel puede asumir múltiples formas. A continuación se describen las más usuales. AD VALOREM El arancel ad valorem se emplea en la mayoría de las tarifas de importación y se expresa en términos porcentuales del valor en aduana de la mercadería. Este impuesto de importación se calcula con base en el valor de la factura, el cual debe determinarse conforme a las normas internacionales en el Acuerdo sobre Valoración en Aduana de la Organización Mundial de Comercio (OMC). En ese acuerdo se define que el valor de aduana es el valor de un bien objeto de transacción comercial, por lo que la base gravable para el cobro del impuesto de importación es el precio pagado o por pagar que se consigna en la factura. ARANCEL ESPECÍFICO El arancel específico se expresa en términos monetarios por unidad de medida; por ejemplo: US$ 5.00 por metro de tela; US$ 150.00 por cabeza de ganado. No se toman en consideración ni precios ni calidades: sólo cuenta la unidad de medida. ARANCEL MIXTO El arancel mixto es una combinación de los dos anteriores; por ejemplo: 5% ad valorem más US$ 1.00 por metro de tela. INTENTOS ANTERIORES En 2005 la DIAN dictó la primera de varias resoluciones por las que se establecían precios indicativos para ciertos productos, incluidos determinados textiles, confecciones y calzados clasificables en los capítulos 50 a 64 del SA y procedentes de Panamá, China y otros países. A mediados de 2005 Colombia también introdujo una medida por la que se exigía que los textiles, confecciones y calzados en cuestión originarios o procedentes de Panamá y China entrasen únicamente por el aeropuerto de Bogotá o el puerto marítimo de Barranquilla.1 Según las autoridades esta medida era necesaria para disminuir el contrabando y la subfacturación. Estas dos 1 Resoluciones Nº 05796 de 7 de julio de 2005, Nº 12.465 de 21 de diciembre de 2005 y Nº 06691 de 22 de junio de 2006. medidas fueron objeto de protesta y ello motivó la firma de un Protocolo de Cooperación Aduanera entre Colombia y Panamá para prevenir las infracciones aduaneras en ambos países. Sin embargo, en 2007 Colombia nuevamente introdujo precios indicativos para los textiles, confecciones y calzado provenientes de cualquier origen, excepto de aquellos países con los que Colombia hubiera suscrito acuerdos de libre comercio. Colombia también introdujo restricciones portuarias a la importación de textiles, confecciones y calzados procedentes de la Zona de Libre de Colón (ZLC) y Panamá. A raíz de estas medidas, en 2007 Panamá solicitó la celebración de consultas con Colombia, iniciándose un proceso de solución de diferencias en la OMC. Las medidas fueron desaprobadas por la OMC y Colombia tuvo que derogarlas. Colombia informó a la OMC que en 2009 derogó las medidas que restringían el ingreso de productos provenientes de Panamá a las aduanas de Bogotá y Barranquilla, autorizó el levante de las mercancías aún cuando existieran dudas sobre el valor declarado y estableció mecanismos para garantizar el cumplimiento de los tributos aduaneros con posterioridad a la controversia sobre el valor2; y de que en 2010 estableció un nuevo sistema de control de riesgo en las aduanas para cumplir con el dictamen de la OMC. El nuevo sistema buscaba identificar los riesgos y establecer la forma de contrarrestarlos o prevenirlos. Para este fin, las operaciones de alto riesgo serían inspeccionadas y se implementarían mecanismos de monitoreo. En valoración aduanera, el sistema identifica entre otros, la distorsión del valor de las mercancías importadas de forma independiente o asociada con otras situaciones irregulares durante el proceso de importación. Como se puede observar, se han hecho múltiples intentos para proteger a la producción nacional. La pregunta es por qué estos no han resultado del todo exitosos, y ahora se intenta elevar los costos de las importaciones legales, lo que nos parece una decisión equivocada, y hasta tomada en caliente. Medidas de salvaguardia La legislación nacional colombiana sobre salvaguardias figura en el Decreto Nº 152 de 1998, el cual autoriza la aplicación de medidas de salvaguardia cuando las importaciones de cierto producto han aumentado de forma importante y se realizan en condiciones tales que causan o amenazan causar un daño grave a la rama de producción nacional que produce productos similares o directamente competidores. Las medidas se aplican a la totalidad de las importaciones del producto investigado independientemente de su origen. Conforme a lo dispuesto por el Acuerdo 2 Resolución Nº 13.518 de 11 de diciembre de 2009 de la DIAN (documento de la OMC WT/DSB/M/279 de 31 de marzo de 2010). sobre Salvaguardias de la OMC, la aplicación de una medida de salvaguardia general consiste preferentemente en imponer un gravamen arancelario durante un período que no puede exceder de cuatro años, incluido el período de cualquier medida provisional; cuando se prorrogue, el período total de aplicación no puede exceder de ocho años. La legislación colombiana dispone que, en caso de adoptarse una medida por un período inicial mayor de tres años, se realizará, a mitad del período de aplicación, un examen para decidir si es necesario mantener la medida. De la misma manera, existe la obligación de hacer una evaluación del programa de ajuste. Además está vigente la norma sobre salvaguardias establecida en el Decreto Nº 1.480 de 2005, que regula la aplicación de medidas de salvaguardia a las importaciones de productos originarios de la República Popular China, previstas en el Protocolo de Adhesión de la República Popular China y en el informe del Grupo de Trabajo de la OMC. De conformidad con este decreto, la medida a aplicarse consistirá de manera preferente en un aumento del gravamen arancelario vigente, una restricción de carácter cuantitativo o cualquiera otra medida tendiente al retiro de concesiones o a la limitación de las importaciones. Esta medida se puede aplicar hasta por cuatro años, incluida la prórroga, que podrá ser por un año. Un problema con los aranceles específicos es que puede minar la competitividad a los exportadores y hacer más difícil el acceso a los países que no disponen de acuerdos comerciales. La Revista Historia Crítica, editada por Uniandes, en su edición No. 14, contiene una investigación de Sylvia Beatriz Díaz sobre la evolución del comercio exterior colombiano en el siglo XX. Describe cómo en las primeras décadas del siglo pasado el régimen impositivo se sustentaba bajo aranceles de tipo específico y no ad-valorem. “A lo largo de las primeras dos décadas del siglo se dio un intenso debate acerca del tipo de arancel óptimo y más benéfico para la población en general. Los aranceles de tipo específico se consideraban inequitativos y perjudiciales para los grupos de la población de bajos ingresos; como lo anotaba el Ministro de Hacienda en 1909, Tomás Eastman, «...los derechos de importación de las telas blancas de algodón, ordinarias, que consumen las clases pobres de la población, soportan un gravamen de $0,51 por kg, y las telas de seda, destinadas al consumo de las clases acomodadas, pagan $2,55 por kg. A primera vista parece que es muy considerable la diferencia de impuesto en contra de los artículos considerados como de lujo; pero si se atiende al peso de las telas indicadas, se viene en conocimiento de que el gravamen es a menudo aproximadamente igual, y en muchos casos resulta más alto el de los géneros de algodón; lo cual significa que están más gravadas las clases menesterosas que las clases ricas». De esta manera, se violaba el principio de igualdad y equidad vertical, puesto que estos aranceles no se establecían teniendo en cuenta que algunos individuos se encuentran en mejores condiciones que otros para el pago de impuestos, además de que se estaban gravando en mayor medida a las clases pobres que a las ricas”, sostiene la investigadora. Agrega que los aranceles de tipo específico o mixto no fomentaba la equidad, por las características de los bienes que eran gravados, los cuales eran en su mayoría bienes de consumo popular y no de lujo. “De esta manera, primero no se estaba gravando a los individuos de acuerdo a su capacidad de pago, la cual no puede medirse por lo que cada uno consuma. En segundo lugar, al gravar bienes de consumo para la satisfacción de necesidades urgentes (como podían serlo el algodón en rama y las hilazas para confeccionar la ropa, el azúcar y el arroz), se estaba gravando hasta el último límite a las clases menos favorecidas y de paso se dejaba sin gravar una parte considerable de las rentas de las clases más pudientes”. Estas reflexiones son útiles para la discusión actual. Consideramos que colocarle aranceles específicos o mixtos a las importaciones de textiles, ropa y calzado no es la mejor opción para proteger a las industrias locales. Las consecuencias de dicha medida serán: 1. Aumentará el contrabando de dichos bienes, tanto el abierto como el técnico. 2. Subirán los precios al consumidor final. 3. Probablemente habrá retaliaciones por parte de los países afectados. 4. Puede afectarse igualmente el empleo en el comercio. 5. Se encarecerán los costos de producción de firmas confeccionistas, muchas de las cuales son exportadoras, asunto especialmente grave debido a la revaluación del dólar. 6. Se abre la compuerta para que numerosas industrias pidan el mismo tratamiento proteccionista. 7. En caso de registrarse una disminución en las importaciones de las partidas arancelarias encarecidas, ello podría acentuar la caída del dólar. 8. En el sector de la confección cada día se impone más y más el concepto de moda. Al encarecerse las confecciones, ello inducirá a ciertas capas de la sociedad a comprar la ropa y lencería en el exterior. 9. Debido a los mayores controles aduaneros, el proceso de nacionalización de las mercancías aumentará, con todas las consecuencias que ello conlleva. 10. Imponer un arancel mixto al calzado (el ad valorem más el específico de 5 dólares), empeora la distribución del ingreso, como quiera que golpea con mucha intensidad a las familias de bajos ingresos.