Informe Sector Manufacturing Argentina N14

Anuncio

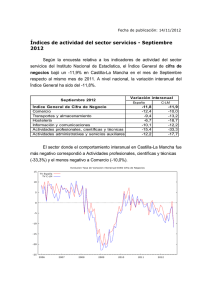

Informe Sector Manufacturing Argentina Moderación en la caída de la industria Manufactura Informe del Sector N° 14, julio 2015 Contenidos 1.Introducción 5 2. Contexto macroeconómico y político 7 a. El marco internacional 7 b.Argentina 8 3. Manufacturing en Argentina 11 a. La actualidad de la industria 11 b.Sectores 21 i. Automotriz 21 1. Fabricantes de automotores locales 22 2. Autopartistas 27 ii. Químicos 30 iii. Cemento 34 iv. Papel y cartón 38 v. Acero y aluminio 41 Informe Sector Manufacturing Argentina Número 14 3 4 1. Introducción Estimados Amigos: Con esta nueva edición del “Informe Sector Manufacturing”, preparada por el Departamento de Economía de Deloitte Argentina con la participación de Luis Secco como consultor externo, y Martín Apaz, como especialista interno, continuamos con la serie de publicaciones semestrales que buscan dar información a los sectores económicos argentinos y a inversores extranjeros sobre la marcha, indicadores y tendencias de la industria. Esperamos que esta herramienta les sea útil y quedamos a su disposición para poder asistirlos en la implementación de sus decisiones de negocios. Un muy cordial saludo. Claudio Giaimo Socio Líder de la Industria de Manufactura de Deloitte LATCO Informe Sector Manufacturing Argentina Número 14 5 6 2. Contexto macroeconómico y político a. El marco internacional La hora de las reformas estructurales. Definitivamente, el contexto internacional ya no es lo que era para los países de Latinoamérica. En efecto, la desaceleración del crecimiento en China y la expectativa de un aumento de las tasas de interés en EE.UU. se combinaron para generar una caída en el precio de los commodities, un aumento del precio del dólar a nivel global y una reducción de los flujos de capitales hacia la región, con impacto negativo no trivial sobre la mayoría de las economías de América Latina. Frente a esto, no debería extrañarnos la marcada desaceleración en la tasa de crecimiento de Latinoamérica que se produjo durante los últimos años. Luego de crecer a un ritmo promedio anual de +4.2% entre 2004 y 2013, las economías de la región se expandieron, en promedio, sólo un +1.3% durante 2014. La tendencia a la desaceleración se profundizaría durante este año, con un crecimiento promedio esperado de sólo un +1.1%. De esta manera, y por primera vez en mucho tiempo, se espera que la tasa de expansión promedio de los países de Latinoamérica resulte en el corto plazo inferior a la tasa de crecimiento promedio de los países desarrollados (+1.6% vs +2.4%, respectivamente para el período 2015/16). La buena noticia es que, a pesar de la desaceleración económica que acabamos de describir, los fundamentos macroeconómicos de la mayoría de los países de la región se mantienen sólidos. Ciertamente, en términos de reservas internacionales, deuda pública (en términos de stock y perfil de vencimientos) y condiciones sociales generales, la situación actual resulta claramente mucho más favorable de lo que era hace unos 10/12 años atrás. Sin embargo, y a pesar de ello, Latinoamérica enfrenta grandes desafíos en el corto/mediano plazo. Básicamente, porque la región necesita, no sólo por una cuestión económica, sino también política (no nos olvidemos que, en el marco de economías en vías de desarrollo, el estancamiento económico representa por lo general un caldo de cultivo para situaciones de inestabilidad política e institucional), volver a crecer a un ritmo acelerado lo más pronto posible. Y deberá intentar lograr dicho objetivo sin la “ayuda” del contexto internacional. Puesto de otra manera, la gran tarea que la mayoría de los países latinoamericanos tiene por delante es la de diseñar e implementar una estrategia de crecimiento económico que no se sustente principalmente en la dinámica de las variables internacionales. Por el contrario, dicha estrategia de crecimiento debe estar, de una vez por todas, sustentada en una mejora sistémica de los actuales niveles de productividad. Sólo una estrategia basada en mejoras continuas, generalizadas y sostenibles de productividad asegurará un sendero de crecimiento sustentable para la región en el mediano/largo plazo. El gran problema es que, en materia de productividad, América Latina sigue siendo una región "en desarrollo". En efecto, en términos de disponibilidad de mano de obra calificada, inversión en capital físico, nivel de infraestructura productiva, desarrollo de los mercados financieros, incentivos a la innovación y al desarrollo de habilidades tecnológicas, Latinoamérica tiene aún un largo camino por recorrer. Informe Sector Manufacturing Argentina Número 14 7 Si bien algunos países ya han comenzado a transitar el camino de las reformas estructurales necesarias para elevar los actuales niveles de productividad (y, por ende, de competitividad), lo cierto es que la reciente desaceleración del crecimiento económico ha dificultado (y, en algunos casos, hasta detenido) aquel necesario proceso de reformas. Cuando la economía crece menos (o deja de crecer por completo), las sociedades en general tienden a mostrarse reticentes a encarar o continuar procesos de cambios profundos con potencial impacto positivo en el mediano/largo plazo. En momentos de incertidumbre económica, el corto plazo manda y, como consecuencia lógica de esto, el mediano/largo plazo tiende a diluirse. Evitar que esto suceda es hoy el principal desafío para América Latina. La región necesita de manera impostergable una estrategia de crecimiento sustentada en las mejoras de los niveles de productividad. Teniendo en cuenta que el contexto internacional no va a recuperarse en el corto plazo, fracasar en la puesta en marcha de aquella estrategia podría significar el riesgo de quedar inmersos en una situación de muy bajo crecimiento económico por más tiempo del recomendable desde el punto de vista económico, político y social. b. Argentina La actividad económica sigue estancada. La actividad económica doméstica no ha detenido su caída y en los primeros cinco meses del año exhibió –según cálculos privados, elaborados por Orlando Ferreres– una baja promedio de -0.2% respecto de igual período de 2014 (cuando la economía había se había contraído -1.1%). Tras hilvanar doce caídas interanuales consecutivas entre marzo-14 y febrero-15, la tendencia negativa parecería haberse acabado dado que desde marzo de este año la economía exhibe tasas positivas de crecimiento (aunque todavía muy débiles). La industria, en terreno negativo. La producción manufacturera cerró 2014 con una contracción promedio de -5.2% respecto al año anterior (+0.4% en 2013), según la información que elabora y publica la Fundación de Investigaciones Económicas Latinoamericanas (FIEL), al tiempo que no ha presentado mejoras durante los primeros meses del corriente año (la actividad industrial registró una caída interanual promedio de -3.6% durante enero-15/mayo-15). 8 El retroceso registrado ocurre como consecuencia del impacto de la menor demanda interna y externa sobre todas las ramas manufactureras. Por un lado, y desde el punto de vista local, la ralentización del consumo privado (más allá que algunos ítems están creciendo, gracias al fuerte estímulo oficial durante la temporada de elecciones) tiene un impacto directo en los sectores productores orientados al mercado interno, a lo que se suman los límites aduaneros impuestos por el Gobierno, que dificultan la llegada de insumos necesarios en el proceso productivo. Por otro lado, y en el frente externo, la reducción de la competitividad de los productos industriales de exportación y la desaceleración en el crecimiento de los principales socios comerciales de Argentina (especialmente Brasil) también han tenido un papel trascendente en este sentido. El aumento de los precios se desacelera, pero sigue relativamente alto. A pesar del menor dinamismo en términos de actividad económica, el ritmo de avance de los precios internos sigue siendo relativamente elevado. Si bien la variación interanual de los precios internos exhibe una marcada desaceleración en los primeros meses del año, esto ocurre como consecuencia de la elevada base de comparación existente (la inflación registrada se situó por encima del +4.0% mensual durante el 1er trimestre de 2014). Así, durante enero-15/junio-15, y según las estimaciones no oficiales (que publica mensualmente la Comisión de Libertad de Expresión de la Cámara de Diputados de la Nación), se registró una suba promedio mensual inferior a +2.0% y una tasa de incremento interanual cercana al +31.0%. Para lo que resta de 2015, la mayoría de los pronósticos da cuenta de una inflación minorista que se ubicaría en niveles inferiores a los de 2014, en torno al +25%/+30% en la comparación diciembre/diciembre. Tensa calma en el mercado cambiario. Luego de varias semanas en las que el mercado cambiario se mantuvo relativamente tranquilo, el precio del dólar blue mostró un “salto” recientemente tras la oficialización de las fórmulas presidenciales definitivas que competirán en los próximos comicios, el fuerte aumento de la cantidad de pesos en circulación y el acercamiento de las mencionadas elecciones. Así, mientras en la plaza oficial el dólar cerró junio-15 en AR$/USD9.05 (+43.0% vs diciembre-13, pero sólo +5.7% vs diciembre-14), en el mercado paralelo el dólar se cotizó en AR$/USD12.93 (+34.0% y -1.4%, respectivamente). Las tareas que quedan para el nuevo Gobierno. La próxima administración, sea quien sea el que gane las elecciones, deberá lidiar con temas no triviales, viejos conocidos para la Argentina, como un gasto público que se ubica en niveles récord en términos históricos, una estructura de precios relativos desequilibrada y un nivel de competitividad externa bajo. La próxima administración, sea quien sea el que gane las elecciones, deberá lidiar con temas no triviales, viejos conocidos para la Argentina Mientras tanto, en el escenario económico no se esperan grandes cambios. En este sentido, el PBI real permanecerá estancado durante 2015, mientras que, y como se mencionara anteriormente, la tasa de aumento de los precios se mantendría elevada (aunque por debajo de la observada en 2014). Informe Sector Manufacturing Argentina Número 14 9 10 3. Manufacturing en Argentina a. La actualidad de la Industria Según el Estimador Mensual Industrial (EMI, elaborado por el INDEC), la industria argentina mostró un retroceso anual de -2.5% en 2014, y cerró así su tercer año consecutivo de mala performance (tras las caídas anotadas en 2012 y 2013, de -1.2% y -0.2%, respectivamente). En los primeros meses del 2015, en tanto, el panorama no ha resultado muy distinto. Durante el 1er trimestre del año, la industria exhibió un nuevo retroceso en términos interanuales de -2.0%, y más recientemente tampoco ha presentado signos de mejora, –aunque se aprecian contracciones más leves–. Así, el desempeño de la actividad fabril continúa siendo pobre, a pesar de que algunos rubros han comenzado a mostrar ciertas mejoras o, al menos, una moderación en la retracción. Los datos de abril-15 y mayo-15 (cuando se registraron caídas interanuales de -1.5% y -0.9%) resultan insuficientes para empezar a pensar en una tibia recuperación de la actividad industrial, que acumula una baja de -1.6% durante los primeros cinco meses del año. Actividad Industrial - EMI Var. % a/a 1.0 0.0 -0.2 En % -1.0 -1.8 -2.1 -2.0 -1.9 -2.0 -2.5 -3.0 -3.1 -3.2 -3.2 IT-14 IIT-14 IS-14 -4.0 2013 IIIT-14 IVT-14 IIS-14 2014 IT-15 Fuente: INDEC Informe Sector Manufacturing Argentina Número 14 11 Si se considera la serie sin estacionalidad, y aun cuando la industria ha alternado caídas y expansiones mensuales desde mediados de 2013, la industria acumula un retroceso de -6.9% entre marzo-13 y mayo-15 (-3.1% en términos anualizados). Actividad Industrial - EMI Serie sin estacionalidad - Índice 2006=100 145.0 138.3 Dic - 11 135.0 Mar - 13 Índice 2006=100 136.0 - 6.9% - 3.1% anualizado 127.0 117.0 Ene - 08 118.0 125.7 May - 15 125.8 May - 12 +26.0% 109.0 108.7 Mar - 09 Fuente: INDEC 12 oct-15 feb-15 jun-14 oct-13 feb-13 jun-12 oct-11 feb-11 jun-10 oct-09 feb-09 jun-08 oct-07 feb-07 100.0 La información privada, por su parte, evidenció un comportamiento de la producción manufacturera durante el año pasado incluso más negativo que el que mostraron los registros oficiales. En efecto, la industria cerró 2014 con una contracción promedio de -5.2% respecto al año anterior, según los datos del Índice de Producción Industrial (IPI, confeccionado por FIEL). Este retroceso no sólo representó la mayor baja anual desde 2002 –de acuerdo con los relevamientos no oficiales–, sino que además tuvo como particularidad que el 80% de los sectores en los que se desagrega el índice presentaron caídas respecto de los niveles de producción de 2013. Al igual que en el caso de la información difundida por el organismo estatal, la actividad fabril no ha presentado mejoras durante los primeros meses de 2015, y acumula una contracción de -3.6% en el período enero-15/ mayo-15. Actividad Industrial - IPI Var. % a/a 2.5 0.4 0.0 -1.0 -2.5 -3.6 En % -4.2 -5.2 -5.0 -5.8 -6.1 -6.8 -7.4 -7.5 -10.0 2013 IT-14 IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 Fuente: FIEL Informe Sector Manufacturing Argentina Número 14 13 La serie desestacionalizada del IPI muestra una dinámica similar a la del EMI, aunque en este caso el indicador habría alcanzado un mínimo en diciembre-14 –con una caída acumulada de -10.4% desde mayo-13 (-6.4% anualizado)–, momento a partir del cual se advierte una ligera recuperación. Actividad Industrial - IPI Serie sin estacionalidad - Índice 1993=100 175.0 170.6 Dic -11 166.0 169.4 May-13 160.9 Ene - 08 160.2 Sep-12 157.0 Índice 1993=100 - 10.4% - 6.4% anualizado 155.3 May-15 151.8 Dic -14 148.0 145.2 Jul - 07 139.0 +21.0% 134.2 Ene - 09 Fuente: FIEL Índice 1993=100 En cualquiera de los casos, ambas mediciones (sea que se considere el relevamiento oficial o la información privada) coinciden en situar a la industria en terreno negativo. El atraso cambiario, las restricciones para importar bienes intermedios, la desaceleración en el crecimiento de los principales socios comerciales de Argentina y una débil demanda interna y externa continúan afectando la performance de la actividad manufacturera. 14 Para este año, nada pareciera indicar que vaya a haber un punto de giro o quiebre en la producción industrial, al menos no en el corto plazo. La tendencia negativa continuaría durante 2015 debido a la persistencia de los factores mencionados anteriormente, aunque se moderaría ligeramente hasta marcar una retracción promedio de -2.5%. oct-15 feb-15 jun-14 oct-13 feb-13 jun-12 oct-11 feb-11 jun-10 oct-09 feb-09 jun-08 oct-07 feb-07 130.0 Performance sectorial Como ocurre desde hace un tiempo, la performance de cada una de las ramas de la industria manufacturera muestra un comportamiento particular. En efecto, al Actividad Industrial - EMI Var. % a/a 2012 2013 IT-14 analizar lo sucedido en los distintos sectores durante el 1er trimestre de 2015, se advierten tres grupos en materia de crecimiento. IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 Pond. Petróleo 2.6 -1.4 -6.6 8.7 0.8 -1.3 -0.0 -0.6 0.1 9.3 9.9 Minerales no metálicos 0.1 6.2 -1.7 0.5 -0.5 3.0 -0.9 1.0 0.3 7.4 4.1 14.3 Metalmecánica excl. automomotriz -1.6 -3.9 -2.5 -8.5 -5.8 6.8 -0.2 3.2 -1.1 7.4 Papel y cartón 0.1 -0.8 0.2 -3.2 -1.5 2.3 -1.5 0.4 -0.5 1.6 3.6 Alimentos y bebidas 1.0 -1.1 -0.6 3.2 1.3 2.4 2.4 2.4 1.9 -1.4 20.5 4.1 Caucho y plástico 1.8 -0.6 -7.5 -5.2 -6.3 -4.0 -3.5 -3.8 -5.0 -1.6 EMI Total -1.2 -0.2 -3.1 -3.2 -3.2 -1.8 -2.1 -1.9 -2.5 -2.0 - Químicos 2.9 -0.0 -5.6 5.6 -0.2 8.9 0.4 4.4 2.1 -2.4 16.3 11.0 Metales básicos -8.7 3.4 9.8 8.4 9.1 1.1 0.7 0.9 4.7 -4.2 Edición e impresión 0.3 -6.1 8.6 4.6 6.5 2.5 -1.6 0.5 3.4 -6.4 6.0 Tabaco 6.6 -5.1 -1.1 6.1 2.4 4.2 -4.8 -0.3 1.0 -9.6 0.8 Textiles 3.2 -0.8 7.4 -0.8 3.0 3.1 -8.1 -2.5 0.1 -11.7 2.2 Automotores -6.6 3.7 -14.5 -25.3 -20.5 -28.1 -14.8 -21.9 -21.2 -16.3 7.2 Fuente: INDEC. Informe Sector Manufacturing Argentina Número 14 15 En un primer segmento se sitúan los sectores más dinámicos de la industria, es decir, aquellos que se movieron en terreno positivo (representan alrededor del 31.9% del EMI). Aquí se ubican “Refinación del petróleo”, el de mejor performance con un avance anual de +9.3%, “Minerales no metálicos” y “Metalmecánica” –ambos con una suba de +7.4% en comparación con idéntico período de 2014– y “Papel y cartón” (que creció +1.6% interanual). encima de la del EMI promedio: “Alimentos y bebidas” con una baja de -1.4% y “Caucho y plástico” con una disminución de -1.6%, que representan el 24.6% del EMI. Finalmente, los restantes sectores (que representan el 43.5% del EMI) no sólo se situaron en terreno negativo, sino que además mostraron contracciones mayores a la industria en general. Así, “Químicos” retrocedió -2.4%, “Metales básicos” disminuyó -4.2%, “Edición e impresión” bajó -6.4%, “Tabaco” cayó -9.6%, “Textiles” se contrajo -11.7% y “Automotores” descendió -16.3%. Detrás de estos sectores se encuentran aquellas ramas de la industria con una performance negativa, pero por Actividad Industrial - EMI - Apertura Sectorial IT-15 - Var. % a/a 9.3 19.2 Petróleo Minerales no metálicos 7.4 Metalmecánica excl. automomotriz 7.4 1.6 Papel y cartón Alimentos y bebidas -1.4 Caucho y plástico -1.6 -2.0 EMI Total -2.4 Químicos -4.2 Metales básicos -6.4 Edición e impresión -9.6 Tabaco -11.7 Textiles Automotores -24.0 -16.3 -12.0 En % 0.0 12.0 Fuente: INDEC El proceso recesivo en el que se mantiene inmersa la actividad manufacturera (en su conjunto) golpea con distinta intensidad a cada sector, viéndose mayormente afectados aquellos que dependen de las importaciones 16 de insumos y aquellos que se encuentran alcanzados por el racionamiento de divisas y de materias básicas, claves en los procesos productivos. Utilización de la capacidad instalada (UCI) El uso promedio de la capacidad instalada en 2014 alcanzó a 70.8%, lo que representa una caída de -1.9 puntos porcentuales respecto del promedio de 2013 (72.8%). Tal y como sucede con el ritmo de crecimiento de la producción industrial, se trató de la tercera disminución anual consecutiva de la UCI. Los datos correspondientes al 1er trimestre de 2015, en tanto, dan cuenta de una utilización media de la capacidad de 66.2%, esto es -1.0 puntos porcentuales por debajo del registro promedio de enero-14/marzo-14 (67.2%). En la apertura sectorial, las variaciones estuvieron asociadas a lo sucedido en materia de producción. Así, los rubros con una utilización de la capacidad instalada relativamente alta (en relación al nivel general) fueron los que mayor crecimiento mostraron (expandiéndose a un ritmo mayor que el promedio de la industria), mientras que aquellos con un uso relativamente bajo registraron caídas en sus niveles de producción. “Refinación del petróleo” presentó la mayor UCI con un registro de 87.2% (ha logrado mantenerse ininterrumpidamente por encima del 80.0% en utilización de la capacidad en los últimos 12 años); lo siguieron “Minerales no metálicos” con 80.4%, “Papel y cartón” con 77.8%, “Metales básicos” con 73.0%, “Químicos” con 72.6%, “Edición e impresión” con 68.8% y “Caucho y plástico” con 68.0%, entre aquellos con UCI superior al promedio general. Por otro lado, el que evidenció la menor UCI fue “Automotores”, con un nivel de UCI de 41.9%, que estuvo seguido de “Metalmecánica” (54.6%), “Tabaco” (62.7%), “Textiles” (62.9%) y “Alimentos y bebidas” (65.4%). UCI - EMI por Sectores Promedio IT-15 - En % 87.2 Petróleo 80.4 Minerales no metálicos 77.8 Papel y cartón 73.0 Metales básicos 72.6 Químicos 68.8 Edición e impresión 68.0 Caucho y plástico 66.2 EMI Total 65.4 Alimentos y bebidas Textiles 62.9 Tabaco 62.7 54.6 Metalmecánica Automotores 40.0 41.9 50.0 60.0 70.0 80.0 90.0 En% Fuente: INDEC Informe Sector Manufacturing Argentina Número 14 17 De la comparación con los datos registrados en el 1er trimestre de 2014 surge que el rubro de mayor retroceso en términos de crecimiento de la producción fue, además, uno de los que experimentó mayor caída en su uso de la capacidad instalada (“Automotores”, que se contrajo -16.3%, alcanzó una UCI promedio de 41.9%, -8.1 puntos porcentuales por debajo del registro de enero-14/ marzo-14). En el otro extremo, “Refinación del petróleo” que creció +9.3% interanual en los primeros tres meses del año, presentó el mayor incremento en el nivel de UCI (+7.2 puntos porcentuales, hasta llegar a 87.2%). 18 De la comparación con los datos registrados en el 1er trimestre de 2014 surge que el rubro de mayor retroceso en términos de crecimiento de la producción fue, además, uno de los que experimentó mayor caída en su uso de la capacidad instalada Empleo industrial Según el INDEC, el nivel de obreros ocupados en la industria cayó -2.3% interanual en 2014. En los primeros meses de 2015, en tanto, la cantidad de obreros empleados en el sector industrial se redujo -1.9%, y de esta manera acumula seis períodos consecutivos de retroceso –desde el 4to trimestre de 2013, cuando inició la pendiente con una contracción de -0.4% anual–. El deterioro del empleo se produce en medio de una retracción de la actividad industrial que hilvana veintidós meses –si se siguen las estadísticas oficiales–. Los sectores que más sufrieron fueron la fabricación de productos de metal, la industria textil, la maderera y la electrónica. En paralelo con esta caída, el índice de horas trabajadas descendió -3.0% anual durante el año pasado, y anotó una caída de -1.1% en el 1er trimestre de 2015, también hilvanando seis períodos de datos negativos. Empleo en la Industria Manufacturera Var. % a/a 10.0 6.3 IVT 07 6.0 IIIT 07 5.5 IIT 10 5.0 3.2 IIIT 11 3.1 IT 12 0.0 -5.0 Obreros ocupados IT 15 IIT 14 IIIT 13 IVT 12 IT 12 IIT 11 IIIT 10 IT 09 IIT 08 IIIT 07 IVT 06 IT 06 - 2.8 - 4.4 IIIT 14 - 9.0 IIT 09 Horas trabajadas -10.0 - 1.1 - 1.9 IT 15 - 2.1 IT 13 - 4.6 IIIT 09 IVT 09 En % 1.6 Fuente: INDEC Informe Sector Manufacturing Argentina Número 14 19 En lo que respecta al índice salarial, según los datos oficiales, los salarios de los obreros tuvieron un incremento promedio anual de +28.4% en 2014 y aumentaron +33.3% en enero-15/marzo-15 respecto del primer cuarto del año pasado. Ahora bien, teniendo en cuenta una tasa inflacionaria en torno al +30%/+35% (de acuerdo con las mediciones no oficiales), las subas salariales se licúan rápidamente. En efecto, el poder de compra de los obreros cayó -7.2% en 2014, mientras que mostró una leve mejora de +0.9% interanual durante los primeros tres meses del año, producto de la reciente desaceleración de los precios minoristas. Ingreso Laboral Real en la Industria Manufacturera Salario real* por obrero - Var. % a/a 6.0 1.3 0.9 En % 0.0 -6.0 - 7.5 - 7.2 - 7.4 - 7.3 IT 14 IIT 14 IS 14 IIIT 14 - 6.7 - 7.0 - 7.2 IVT 14 IIS 14 2014 -12.0 2013 IT 15 * Deflactado por IPC no oficial Fuente: INDEC y Comisión de Libertad de Expresión de la Cámara de Diputados de la Nación El poder de compra de los obreros cayó -7.2% en 2014, mientras que mostró una leve mejora de +0.9% interanual durante los primeros tres meses del año, producto de la reciente desaceleración de los precios minoristas 20 b. Sectores i.Automotriz La actividad del sector automotriz –rubro que constituye la sexta rama de mayor importancia en la industria, en términos de su ponderación en el EMI1– continúa siendo la más afectada y sigue sin mostrar signos de recuperación. Aun cuando la caída interanual de la producción automotriz durante el último trimestre de 2014 fue menor a la exhibida en los trimestres inmediatamente anteriores, esto no logró atenuar demasiado la contracción sectorial en el acumulado del año. Así, la performance del rubro automóviles resultó negativa en 2014 y mostró una baja promedio de -21.2% anual. La caída general de la economía y la reducción de las ventas a Brasil son los principales factores detrás de la contracción del sector, aunque no los únicos. Las restricciones a las importaciones derivadas del cepo cambiario afectan notablemente la producción local de vehículos, sobre todo a partir de las escasas autorizaciones del Banco Central para el uso de divisas para la compra de autopartes en el extranjero. En lo que respecta al año actual, hasta el momento 2015 no presenta un panorama muy distinto al que se observó en 2014. Tras un 1er trimestre en el que se registró una caída de -16.3% interanual en los niveles producidos, en los meses más recientes la performance del rubro no ha podido abandonar la tendencia negativa en la que se encuentra hundida. Así, durante abril-15 y mayo-15 la producción automotriz local volvió a desplomarse, cayendo -20.7% y -15.7% respectivamente, y acumulando un retroceso de -17.2% en los primeros cinco meses de año en comparación con el mismo período del año anterior. Actividad Industrial - Automotores Var. % a/a 8.0 3.7 0.0 En % -8.0 -14.5 -14.8 -16.3 -16.0 -20.5 -21.9 -21.2 -25.3 -24.0 -28.1 -32.0 2013 IT-14 IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 Fuente: INDEC. La ponderación en el índice es de 7.2%. 1 Durante enero-15/mayo-15, la utilización de capacidad instalada del sector disminuyó -8.2 puntos porcentuales respecto de los primeros cinco meses de 2014, alcanzando un uso promedio de la capacidad de 43.7% (vs 51.9% en aquel entonces). Informe Sector Manufacturing Argentina Número 14 21 Fabricantes de automotores locales Durante 2014 las ventas domésticas de automotores cayeron -36.3% interanual (613,848 unidades vs 963,917 en 2013), según los datos de la Asociación de Fábricas de Automotores (ADEFA). Tras el magro desempeño de la primera mitad del año pasado, cuando se produjo una caída anual de las ventas de -33.8%, la actividad se desplomó todavía más en los seis meses siguientes, cuando registró una baja de -38.7%. En los meses más recientes, los datos dan cuenta de caídas menos pronunciadas que las que se observaron durante el año pasado, e incluso se han registrado algunas leves subas interanuales. En efecto, las ventas en el mercado interno acumulan una contracción de -10.3% en enero-15/mayo-15, en comparación con el retroceso observado en idéntico período de 2014, de -32.3%. La dinámica negativa también es evidente cuando se computa el efecto de los vehículos exportados. En este sentido, las ventas totales en 2014 (al mercado interno + exportaciones) alcanzaron las 971,595 unidades, -30.5% por debajo de las cantidades vendidas en 2013 (que totalizaron 1,397,212), mientras que en los primeros cinco meses de 2015 acumulan una caída de -15.8% interanual. Los envíos al extranjero cayeron -17.4% interanual (357,747 vs 433,295) en 2014, con descensos de -23.4% en el 1er semestre y de -11.1% en la segunda mitad del año. Por su parte, la performance de las ventas al exterior en los primeros meses de 2015 exhibe un comportamiento todavía más negativo, ya que las exportaciones acumulan una baja de -25.9% en comparación con lo observado en enero-14/mayo-14. Vale mencionar que las ventas al extranjero representaron un 48.1% de la producción total entre enero-15 y mayo-15. Respecto del destino principal de los envíos, el 79.9% de las ventas al exterior se dirigieron a Brasil, el mayor comprador de las exportaciones totales; por detrás, y con una participación mucho menor, se encuentran México (4.5%), Colombia (2.7%), Australia y Nueva Zelanda (2.7%) y Europa (2.1%). Automotores - Destino de las Exportaciones Acumulado 5 meses 2015 - En % 1.81.7 2.1 4.6 2.7 2.7 4.5 79.9 Fuente: ADEFA 22 Brasil Mexico Colombia Australia / Nueva Zelanda Europa África Chile Resto del Mundo Finalmente, y de acuerdo con los datos informados por ADEFA, durante 2014 la producción alcanzó las 617,329 unidades, -22.0% por debajo del registro correspondiente al año previo (791,007). La apertura por semestres muestra que la fabricación automotriz cayó con igual fuerza tanto en la primera como en la segunda mitad del año (-21.8% en enero-14/junio-14 y -22.1% en julio-14/diciembre-14). Según los datos más recientes, en tanto, durante los primeros cinco meses de 2015 la producción de automóviles acumula una caída de -17.9% interanual. Automotores - Producción y Ventas En miles de unidades 5 meses 2014 5 meses 2015 450.0 -15.8% 390.3 En miles de unidades 350.0 -17.9% 250.0 328.6 -10.3% 809.3 257.5 253.3 227.1 211.3 150.0 -25.9% 522.1 137.0 101.5 50.0 Producción Ventas Totales* Mercado Interno Exportaciones * Mercado interno + exportaciones. Fuente: ADEFA. Informe Sector Manufacturing Argentina Número 14 23 Industria Automotriz En unidades Ventas Producción Total Categoría A* Categoría B Al mercado interno Total Categoría A* Categoría B Total Exportaciones Total 2002 153,118 6,283 159,401 79,367 2,858 82,225 123,062 205,287 2003 160,583 9,039 169,622 148,634 7,007 155,641 108,072 263,713 2004 244,343 16,059 260,402 295,149 16,815 311,964 146,236 458,200 2005 299,205 20,550 319,755 377,751 24,584 402,335 181,581 583,916 2006 408,874 23,227 432,101 433,403 27,571 460,974 236,789 697,763 2007 513,232 31,415 544,647 534,709 30,222 564,931 316,410 881,341 2008 556,672 40,414 597,086 580,820 30,949 611,769 351,092 962,861 2009 498,550 14,374 512,924 470,062 17,080 487,142 322,495 809,637 2010 695,626 20,914 716,540 669,604 28,695 698,299 447,953 1,146,252 2011 804,415 24,356 828,771 845,580 37,770 883,350 506,715 1,390,065 2012 743,463 21,032 764,495 796,830 33,228 830,058 413,472 1,243,530 2013 764,161 26,846 791,007 924,128 39,789 963,917 433,295 1,397,212 2014 596,842 20,487 617,329 588,972 24,876 613,848 357,747 971,595 -21.9 -23.7 -22.0 -36.3 -37.5 -36.3 -17.4 -30.5 Var. % a/a 2014 vs 2013 ene-15 40,864 412 41,276 32,427 1,701 34,128 7,620 41,748 feb-15 44,041 1,441 45,482 42,348 1,726 44,074 24,223 68,297 mar-15 43,683 338 44,021 50,530 1,265 51,795 27,701 79,496 abr-15 47,017 361 47,378 43,729 1,455 45,184 20,461 65,645 may-15 44,608 324 44,932 50,216 1,698 51,914 21,543 73,457 -16.1 -68.1 -17.9 -10.2 -14.4 -10.3 -25.9 -15.8 Var. % a/a 5 m 2015 vs 5 m 2014 * Automóviles + Utilitarios. Fuente: ADEFA. En los meses más recientes, los datos dan cuenta de caídas menos pronunciadas que las que se observaron durante el año pasado, e incluso se han registrado algunas leves subas interanuales. En efecto, las ventas en el mercado interno acumulan una contracción de -10.3% en enero-15/mayo-15 24 Patentamientos Según registros de la Asociación de Concesionarios de Automotores de la República Argentina (ACARA), los patentamientos disminuyeron un -28.6% interanual en 2014, al sumar 683,485 unidades vs 956,884 vehículos cero kilómetro vendidos durante el año anterior (la cantidad comercializada durante 2013 fue récord para la industria automotriz argentina). La mayor caída la registró la categoría “Automóviles” (con una variación negativa de -31.1%), mientras que “Comercial pesado” exhibió una retracción de -24.0%. Las restantes categorías, “Otros pesados” y “Comercial liviano”, experimentaron bajas algo menores, de -18.9% y -17.3%, respectivamente. Siguiendo la tendencia de 2014, el mercado automotriz no ha mostrado resultados positivos en los primeros meses de 2015. En el acumulado de enero a mayo, la baja en los patentamientos llega a -21.3%, con 259,139 unidades patentadas frente a las 329,366 registradas en el mismo período de 2014. La apertura por categorías muestra un retroceso aún mayor al promedio en el rubro “Automóviles”, que exhibe una baja de -24.0% en los primeros cinco meses del año. Las proyecciones hacia delante tampoco son buenas: el sector proyecta que las ventas se ubicarían entre las 550,000 y 570,000 unidades en 2015. Automotores - Patentamientos por Categoría En miles de unidades 5 meses 2014 5 meses 2015 360.0 -21.3% 329.4 -24.0% 270.0 259.1 En miles de unidades 256.2 180.0 194.8 -12.5% 90.0 -13.0% 59.5 -4.3% 52.1 9.3 8.0 4.4 4.2 0.0 Automóviles Comercial liviano Comercial pesado Otros pesados Total Fuente: ACARA. Informe Sector Manufacturing Argentina Número 14 25 En cuanto a la distribución de los patentamientos entre automóviles de origen nacional e importado, hasta mayo-15 los primeros representaron el 44.8% del total (acumulando 116,199 unidades), mientras que los provenientes del extranjero alcanzaron el 55.2% restante (142,940 vehículos). En lo que respecta a la importancia relativa de cada distrito en el total de patentamientos, no hubo grandes cambios y la participación volvió a mantenerse casi inalterada, con los cinco primeros distritos representando, durante enero-15/mayo-15, el 63.7% del total (GBA 17.4%, resto de la Provincia de Buenos Aires 14.5%, CABA 13.7%, Córdoba 9.7% y Santa Fe 8.4%) frente a un 65.9% del total de patentamientos en enero-14/mayo-14. En cuanto a las mayores caídas interanuales durante el período bajo análisis, CABA experimentó una baja de -30.6%, seguida de La Rioja (-28.3%) y San Luis (-25.3%). Las marcas que lideraron los patentamientos durante enero-15/mayo-15 fueron Volkswagen (con un 16.3% del total), Renault (14.3%), Ford (13.6%), Fiat (13.1%) y Chevrolet (11.5%). Entre estas cinco empresas líderes, la de mayor caída interanual en patentamientos fue Renault (-46.4%), seguida por Fiat (-31.7%) y Ford (-12.5%). 26 Precios Durante 2014, y de acuerdo con el capítulo “Vehículos automotores, carrocerías y repuestos” del IPIM (Índice de Precios Internos Mayoristas, elaborado por el INDEC), la inflación interanual promedio del sector se ubicó en torno a +30.5% (vs +16.3% en 2013). En los primeros cinco meses de 2015, por su parte, los precios han desacelerado su ritmo de avance y registran una suba interanual de +20.5% en comparación con enero-14/ mayo-14. Los precios relevados en la subcategoría “Vehículos automotores”, por su parte, también presentan una tendencia a la desaceleración. Tras cerrar 2014 con un aumento medio de +33.6% interanual, la inflación del rubro se ha ralentizado y registra una suba anual de +24.0% en el período enero-15/mayo-15 (de acuerdo al último relevamiento, la suba fue de +21.4% interanual en el quinto mes de 2015). Autopartistas Precios De acuerdo con el rubro “Repuestos para automotores” del IPIM, luego de alcanzar un máximo de +28.6% interanual en julio-14, los precios de la categoría experimentaron cierta estabilidad y terminaron el año con un incremento promedio de +25.7% (vs +16.5% registrado en 2013). En los primeros meses de 2015, por su parte, la tendencia se ha revertido y los precios del sector se han estado desacelerando casi ininterrumpidamente: la variación interanual del IPIM del rubro fue de +11.9% en mayo-15. Comercio Exterior El sector ha resultado históricamente deficitario en términos de comercio exterior. El déficit comercial en autopartes en 2014 alcanzó los -USD6,645 M, y disminuyó -17.8% con relación a los -USD8,082 M en 2013, de acuerdo con los datos relevados por la Asociación de Fábricas Argentinas de Componentes (AFAC). Las exportaciones de autopartes cayeron -17.0% anual respecto al año anterior (USD2,185 M vs USD2,632 M) y las importaciones retrocedieron -17.6% (USD8,830 vs USD10,714 M). Automotores - Balanza Comercial de Autopartes En millones de USD 15,000 Saldo Comercial Exportaciones 10,714 Importaciones 10,000 8,830 1,208 1,144 2,632 2,185 0 548 1,956 426 -1,683 -1,530 3 meses 2015 -6,645 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 3 meses 2014 Fuente: AFAC. 2000 -8,082 -5,000 -10,000 2,231 -64 En millones de USD 5,000 Informe Sector Manufacturing Argentina Número 14 27 Como se mencionara previamente, la producción de vehículos cayó -22.0% en 2014, una disminución superior a la de las importaciones de autopartes. Por cada vehículo que se produjo el año pasado, se importaron autopartes por cerca de USD14,000. Cabe señalar que el coeficiente de importaciones de partes / producción de vehículos se había mantenido entre los USD10,000 y los USD11,000 entre 2003 y 2007, luego se estableció alrededor de USD13,000 entre 2011 y 2013 y alcanzó el récord durante el año pasado. Automotores - Producción de Automóviles vs Importación de Autopartes En millones de USD 1,000 12,000 10,781 2011 Producción de automóviles Importación de autopartes (Eje Sec.) 9,000 8,830 617 2014 500 5,339 513 2009 2,231 147 250 3,000 3 meses 2015 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 1,956 122 2000 0 6,000 3 meses 2014 En miles de unidades 829 0 Fuente: AFAC y ADEFA Durante 2014, el principal componente en materia de compras al exterior fue el de “Transmisión”, que representó un 23.4% de las importaciones totales de autopartes. En segundo lugar se ubicó “Componentes del motor” (15.9%), seguido de “Componentes eléctricos” (13.0%), “Carrocería y sus partes” (9.1%) y “Motores” (7.6%). “Transmisión”, el rubro que más ingresó al país, fue además el más vendido al mercado externo, con el 37.9% de las exportaciones totales. En segundo lugar se ubicaron los “Componentes del motor”, con una participación de 14.4%, seguidos de “Motores” (11.6%), 28 “Ruedas, neumáticos y cámaras” (9.3%) y “Carrocería y sus partes” (8.8%). El mayor déficit en el comercio de autopartes fue con Brasil. En 2014, los envíos a dicho país sumaron USD1,482 M (USD1,788 M en 2013), mientras que las compras efectuadas a nuestro principal socio comercial alcanzaron a USD3,277 M (después de los USD4,364 M de 2013), dando lugar a un déficit en 2014 de -USD1,796 M (vs -USD2,576 M del año anterior). El desequilibrio en autopartes con Brasil durante 2014 resultó equivalente al 26.9% del déficit sectorial. En millones de USD 7,794 597 2008 750 Automotores - Balanza Comercial de Autopartes con Brasil En millones de USD 6,000 Saldo Comercial Exportaciones 5,260 Importaciones 4,000 En millones de USD 3,277 1,482 1,603 2,000 426 396 882 377 736 256 0 -1,796 -506 -480 2014 3 M 2014 3 M 2015 27 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 -4,000 2002 -3,656 -2,000 Fuente: AFAC Según los datos más recientes, los envíos al exterior de autopartes alcanzaron a USD426 M en el 1er trimestre de 2015, con una disminución de -22.3% en relación a igual período de 2014. En este mismo período, las importaciones resultaron 12.3% menores a las de enero-14/marzo-14, alcanzando los USD1,956 M. De este manera, el déficit comercial de la industria autopartista durante los primeros tres meses del año totalizó en -USD1,530 M, una disminución anual de -9.1%. En el comercio con Brasil, las exportaciones cayeron -32.0% interanual durante los primeros tres meses de 2015 (desde USD377 M hasta USD256 M), mientras que las importaciones retrocedieron -16.6% en idéntico lapso (al pasar de USD882 M a USD736 M); de esta manera el saldo bilateral en autopartes con Brasil pasó de -USD506 M en el 1er trimestre de 2014 a -USD480 M en enero-15/marzo-15, una reducción del déficit de -5.1%. Informe Sector Manufacturing Argentina Número 14 29 ii. Químicos De acuerdo con la información difundida por el INDEC, el sector de productos químicos exhibió durante 2014 un avance de +2.1%, en contraste con el mal desempeño registrado durante 2013 (-0.1%). Según la apertura por semestres, la primera mitad del año pasado no fue buena y la actividad se redujo en -0.2%, mientras que durante la segunda parte ocurrió lo contrario, registrándose un avance de +4.4%. En contraste con la performance exhibida durante 2014, el rubro no continúo con la misma tendencia positiva durante los primeros meses del corriente año. Así, durante el 1er trimestre de 2015 se observó una contracción interanual de -2.4%, mientras que para los primeros cinco meses del año la caída acumulada alcanza a -0.1% comparado con enero-14/mayo-14. Actividad Industrial - Químicos Var. % a/a 9.0 8.9 6.0 5.6 4.4 En % 3.0 2.1 0.4 0.0 -0.2 - 0.1 -2.4 -3.0 -5.6 -6.0 2013 IT-14 IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 Fuente: INDEC. Según los datos difundidos por el INDEC, la utilización de la capacidad instalada aumentó durante 2014 en +0.4 puntos porcentuales, pasando de 75.5% en 2013 a 75.9% el año pasado. Por su parte, durante el 1er trimestre de 2015, ocurrió lo contrario y el uso de capacidad se redujo en -2.6 p.p. respecto de idéntico período de 2014, al pasar de 75.2% a 72.6%. La apertura por productos muestra buenos desempeños durante 2014 en prácticamente todos los subrubros que componen al sector. La mayor expansión la registró “Gases industriales”, con un avance anual de +11.2%, mientras que por detrás se situó “Detergentes 30 y Jabones”, con una expansión interanual de +2.9%. Respecto a los resultados obtenidos durante el período enero-15/marzo-15, todos los subsectores registraron una caída, a excepción únicamente de “Gases industriales”, que alcanzó un avance de +5.7% respecto al mismo período de 2014; el capítulo más castigado fue “Agroquímicos”, con una caída de -9.9% respecto al 1er trimestre del año pasado. Sector Químico Var. % a/a 2013 IT-14 IIT-14 1S-14 IIIT-14 Gases industriales 2.3 12.9 16.2 14.6 12.9 Prod. farmacéuticos 1.2 0.5 -4.1 -1.7 8.2 IVT-14 IIS-14 2014 IT-15 3.9 8.2 11.2 5.7 4.8 6.5 1.9 -0.5 Materias primas plásticas -2.3 3.3 2.9 3.1 10.9 -8.6 -0.0 1.6 -1.9 Detergentes y jabones -0.1 -1.9 3.1 0.6 8.0 2.7 5.4 2.9 -2.1 Químicos -0.1 -5.6 5.6 -0.2 8.9 0.4 4.4 2.1 -2.4 Prod. químicos básicos -7.7 0.5 -4.1 -1.7 11.8 1.4 5.8 1.8 -3.5 Agroquímicos 4.7 -10.5 11.9 -0.6 8.1 -5.4 0.5 -0.1 -9.9 Fuente: INDEC. Comercio Exterior De acuerdo a los datos publicados por el INDEC, y como desde hace ya varios años, la balanza comercial de la industria química continúa mostrándose deficitaria. Según los datos disponibles, durante 2014 las exportaciones de químicos registraron una caída de -1.1% interanual (USD5,707 M vs USD5,771 M en 2013). Las importaciones, por su parte, se redujeron un -2.7% (USD9,830 M vs USD10,108 M del año anterior). De esta manera, el déficit de la balanza comercial sectorial se redujo un -4.9%, alcanzando un saldo negativo de -USD4,123 (vs -USD4,337). Según los datos disponibles para los primeros tres meses de 2015, en el 1er trimestre se registró un déficit sectorial mayor al del mismo período del año previo. Esto se debe, principalmente, al fuerte deterioro que experimentaron las exportaciones, que se redujeron -23.1% al pasar de USD1,306 M durante enero-14/ marzo-14 a USD1,004 M en enero-15/marzo-15. Al mismo tiempo, se registró un aumento en las importaciones de +2.1% interanual (USD2,257 M vs USD2,210 M en el 1er trimestre de 2014). Como resultado, el déficit comercial sufrió una importante suba: la resultado negativo aumentó hasta -USD1,253 M, esto es +38.6% respecto del mismo período del año pasado. Químicos - Balanza Comercial En millones de USD 12,000 Saldo Comercial 9,830 Importaciones Exportaciones 9,000 5,707 En millones de USD 6,000 3,000 2,210 2,257 1,306 1,004 - 4,337 - 4,123 2010 - 4,068 -6,000 - 904 - 4,095 -3,000 - 3,600 0 2011 2012 2013 2014 IT-14 - 1,253 IT-15 Fuente: INDEC. Informe Sector Manufacturing Argentina Número 14 31 Agroquímicos Según los datos del EMI, la performance del sector no fue buena durante 2014, cuando finalizó con una caída promedio de -0.1% anual, producto del descenso de -0.6% durante el 1er semestre que no logró ser compensado con el avance de +0.5% registrado en los seis meses siguientes. En los primeros tres meses de 2015, en tanto, la industria agroquímica se desplomó y registró una caída de -9.9% respecto a igual período de 2014 (-10.5% en aquel entonces), mientras que en los meses más recientes la actividad se ha recuperado ligeramente y ha atenuado su descenso (acumula una baja de -4.3% en enero-15/mayo-15). Actividad Industrial - Agroquímicos Var. % a/a 18.0 12.0 11.9 8.1 6.0 En % - 0.1 0.5 0.0 - 0.1 -0.6 -5.4 -6.0 -9.9 -10.5 -12.0 2013 Fuente: INDEC. 32 IT-14 IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 La producción de agroquímicos, principalmente la de fertilizantes, se redujo considerablemente en los primeros meses del año debido a la baja rentabilidad que experimentaron los productores, como consecuencia directa de la fuerte caída que sufrieron los precios internacionales de granos y oleaginosas y del sostenido aumento de los costos de producción en dólares. Por su parte, la producción de urea experimentó una fuerte disminución debido a los inconvenientes técnicos que afectaron a la planta de Profértil –principal productor–, mismo motivo por el que también se redujo la producción de amoníaco. Precios De acuerdo con el IPIM, el rubro “Abonos y Fertilizantes” mostró un aumento de los precios durante el período enero-15/mayo-15 de +13.3% (vs +3.5% en el mismo período de 2014). Por otro lado, los precios de “Insecticidas y Plaguicidas” crecieron en los primeros cinco meses del año un +12.4% interanual, cifra bastante por debajo de la alcanzada en el tramo enero-14/mayo-14 (+16.2% en aquel entonces). Agroquímicos - Producción de Fertilizantes En toneladas Acum. Ene-14/Mar-14 Acum. Ene-15/Mar-15 Var. % interanual Urea aperdigonada 409,103 297,239 -27.3% Amoníaco 251,629 189,939 -24.5% Fuente: Investigación Tendencias Económicas Informe Sector Manufacturing Argentina Número 14 33 iii. Cemento En contraste con el muy buen desempeño alcanzado durante 2013 (+9.0%), la industria cementera se desplomó en 2014, registrando una caída anual de -4.2%, resultado de los descensos anotados tanto en el 1er semestre (-4.2%) como en la segunda mitad de año (-4.2%). Los resultados de los primeros meses de 2015 parecen indicar un comienzo de año totalmente diferente para esta industria. Así, durante el 1er trimestre, el sector logró un avance de +7.6% en comparación con igual período de 2014 (-0.7% en aquella oportunidad), en tanto la performance del sector durante los primeros cinco meses fue aún mejor y alcanza un crecimiento interanual acumulado de +8.9%. Actividad Industrial - Cemento Var. % a/a 12.0 9.0 8.0 7.6 En % 4.0 0.0 - 0.7 -4.0 - 4.2 - 4.1 - 4.3 - 4.2 - 4.2 IS-14 IIIT-14 IVT-14 IIS-14 2014 - 7.4 -8.0 2013 Fuente: INDEC. 34 IT-14 IIT-14 IT-15 De acuerdo a los datos publicados por la Asociación de Fabricantes de Cemento Portland (AFCP), por el lado de la demanda se observa que los despachos totales de cemento (al mercado interno + exportaciones) registraron una aceleración a partir de junio-14, hasta alcanzar un nivel máximo de 6.1 millones de toneladas en noviembre-15. Más recientemente, los despachos han exhibido cierta desaceleración, totalizando un nivel de 5.8 M de toneladas en abril-15 (-2.3% interanual). Cemento - Despachos* Acumulado 6 meses - En millones de toneladas 6.3 Nov-13 6.4 6.1 Dic-11 5.9 En millones de toneladas 5.6 Dic-10 5.4 5.8 Abr-15 5.1 Sep-08 5.4 Jun-14 5.2 Jun-12 4.9 4.7 Feb-10 4.4 4.4 May-09 abr-15 nov-14 jun-14 ene-14 ago-13 mar-13 oct-12 may-12 dic-11 jul-11 feb-11 sep-10 abr-10 nov-09 jun-09 ene-09 ago-08 mar-08 oct-07 may-07 dic-06 jul-06 feb-06 3.9 *Al Mercado Interno + Exportaciones Fuente: AFCP La deslucida performance observada en la industria cementera durante 2014 puede atribuirse, entre otros factores, al débil desempeño de la actividad de la construcción, que durante el pasado año se movió mayormente en terreno negativo. En los primeros meses de 2015, en tanto, ambos sectores han dado cuenta de un marcado rebote. La recuperación del sector de la construcción se verificó principalmente en el avance de la obra pública. De cara a lo que resta del año, se espera que la obra pública continúe siendo el motor principal de esta industria, sobre todo teniendo en cuenta la proximidad de los comicios electorales. Informe Sector Manufacturing Argentina Número 14 35 Cemento - Despachos de Cemento vs Construcción Var. % a/a - 3.7 IVT-14 IIS-14 - 3.9 - 3.5 - 0.4 1.5 - 3.8 IIIT-14 -6.4 - 4.2 - 2.4 - 2.3 -2.0 - 2.6 - 1.8 1.1 1.8 4.6 En % 4.0 5.3 6.7 11.3 10.0 Despachos de Cemento* ISAC -8.0 2013 IT-14 IIT-14 IS-14 2014 IT-15 *Al mercado interno + exportaciones. Fuente: AFCP e INDEC. La deslucida performance observada en la industria cementera durante 2014 puede atribuirse, entre otros factores, al débil desempeño de la actividad de la construcción, que durante el pasado año se movió mayormente en terreno negativo 36 Comercio Exterior En el frente externo, las exportaciones han mostrado una desaceleración prácticamente ininterrumpida desde julio-13, habiendo alcanzado un mínimo de 151,300 toneladas (acumulado doce meses) en abril-15 y registrando una caída interanual de -12.1%. Por otra parte, y desde que alcanzaran su máximo nivel en abril-08, las importaciones de cemento continúan disminuyendo: en abril-15, las compras al extranjero cayeron -31.7% anual, al pasar de 3,978 toneladas en abril-14 a 2,715 toneladas en el cuarto mes de 2015. Pese a estos resultados, el saldo de la balanza comercial del sector sigue siendo positivo. No obstante, el superávit se ha reducido notablemente, producto de la mencionada disminución en los envíos al exterior. De esta manera, el saldo comercial en abril-15 arrojó un resultado superavitario de 148,585 toneladas (-11.7% interanual). Cemento - Balanza Comercial Acumulado 12 meses - En toneladas 350,000 Balanza Comercial Exportaciones Importaciones 300,000 291,151 Oct-10 275,119 Jul-13 250,000 En toneladas 200,000 161,560 Jul-06 138,831 Abr-08 150,000 151,300 148,585 Abr-15 100,000 88,084 Jun-08 50,000 27,697 45,706 2,715 0 feb-15 ago-14 feb-14 ago-13 feb-13 ago-12 feb-12 ago-11 feb-11 ago-10 feb-10 ago-09 feb-09 ago-08 feb-08 ago-07 feb-07 ago-06 feb-06 ago-05 feb-05 -50,000 Fuente: AFCP. Fuente: AFCP Precios Durante 2014 se registró una notable aceleración en los precios del sector (medido a través del rubro “Cemento y cal” del IPIM), que terminaron el año con una inflación promedio que se ubicó en +32.2%, más de 20 puntos porcentuales por encima de la tasa de 2013 (+12.0%). Por su parte, durante los primeros cinco meses del año, el avance promedio de precios fue de +25.9% (vs +28.0%, alcanzado durante igual período de 2014). Informe Sector Manufacturing Argentina Número 14 37 iv. Papel y cartón El comportamiento de la industria de “Papel y cartón” resultó decepcionante durante año pasado, en línea con el desempeño exhibido en años anteriores. Así, en 2014, el sector mostró una caída de -0.5% anual (vs -0.8% en 2013), como consecuencia de un 1er semestre en el que la industria papelera cayó -1.5%, y una leve suba de +0.4% durante la segunda mitad del año. Por su parte, y de acuerdo con los datos más recientes, la tendencia negativa parecería haberse revertido durante el 1er trimestre del año, cuando el sector registró un aumento interanual de +1.6% (vs +0.2% en enero-14/ marzo-14). La performance de los últimos meses confirma el buen desempeño: en los primeros cinco meses del año el sector acumula un avance de +2.8%. Actividad Industrial - Papel y Cartón Var. % a/a 3.0 2.3 1.5 1.6 0.2 0.4 0.0 -0.5 En % -0.8 -1.5 -1.5 -1.5 -3.2 -3.0 -4.5 2013 IT-14 IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 Fuente: INDEC. En lo que respecta a la utilización de la capacidad instalada, se puede observar que durante 2014 el uso de capacidad cayó en -1.0 puntos porcentuales –pasando 38 de 79.5% a 78.5%–, mientras que en 1er trimestre de 2015 la UCI aumentó en +1.3 puntos, al pasar de 76.5% a 77.8%. Comercio Exterior En el frente externo, el saldo de la balanza comercial del sector continúa siendo deficitario desde hace ya varios años. Durante 2014, tanto las exportaciones como las importaciones han resultado menores que en 2013. En el caso de las ventas al exterior, las mismas registraron una caída de -10.9% (pasando de USD311 M a USD278 M), mientras que en las importaciones la merma resultó de -10.0% (USD923 M vs USD1,025 M en 2013). Como consecuencia, la balanza comercial arrojó un resultado deficitario de -USD646 M, y mostró una reducción del saldo negativo de -9.6% respecto del año anterior (-USD714 M). Según los datos más reciente, en tanto, durante el 1er trimestre de 2015 las exportaciones continuaron con su trayectoria descendente, alcanzando en el período enero-15/ marzo-15 un total de USD70 M –una caída de -11.4% respecto al mismo período del año pasado–. En cuanto a las importaciones, las mismas registraron una caída de -6.8%, al pasar de USD248 M a USD231 M. Como resultado, el déficit comercial alcanzó los -USD161 (vs -USD169 en enero-14/ marzo-14). Papél y Cartón - Balanza Comercial En millones de USD 1,500 1,152 976 1,010 Saldo Comercial 1,044 1,025 1,000 Exportaciones 923 Importaciones 390 454 343 325 311 278 2012 2013 231 79 70 IT-14 IT-15 - 646 - 714 - 809 - 556 -500 - 719 - 352 -0 248 -161 425 -169 500 - 551 En millones de USD 742 -1,000 2008 2009 2010 2011 2014 Fuente: INDEC Precios La variación promedio anual alcanzada en 2014 de +34.8% da cuenta de una fuerte aceleración en el precios mayoristas del sector, tras la marca registrada en 2013 de +20.2%. Al hacer un análisis en las distintas ramas que componen al rubro, se observa que la variación en los precios de cada uno de los ítems ha sido algo dispar, aunque todos se han acelerado respecto al año anterior. Así, el capítulo “Papeles” alcanzó una variación interanual de +32.4% (vs +16.2%), “Envases de papel y cartón” mostró una tasa de expansión de +26.9% (vs +12.8%) y “Otros artículos de papel y cartón” exhibió un aumento de sus precios de +39.5% (+25.8%), el mayor entre todos los capítulos. En los datos más recientes se puede observar como todas las categorías registraron una marcada desaceleración de sus precios. Así, el índice total del sector alcanzó en mayo-15 una variación de +30.3%, que responde a un aumento en los precios del rubro “Otros artículos de papel y cartón” de +43.3% interanual, de +15.6% en “Papeles” y de +13.5% en “Envases de papel y cartón”. Informe Sector Manufacturing Argentina Número 14 39 IPIM - Papel y Productos de Papel Var. % a/a Papeles Envases de papel y cartón Otros artículos 50.0 43.3 May-15 40.0 En % 30.0 20.0 15.6 13.5 10.0 ago-15 feb-15 ago-14 feb-14 ago-13 feb-13 ago-12 feb-12 ago-11 feb-11 ago-10 feb-10 ago-09 feb-09 ago-08 feb-08 ago-07 feb-07 ago-06 feb-06 0.0 Fuente: INDEC La variación promedio anual alcanzada en 2014 de +34.8% da cuenta de una fuerte aceleración en el precios mayoristas del sector, tras la marca registrada en 2013 de +20.2%. Al hacer un análisis en las distintas ramas que componen al rubro, se observa que la variación en los precios de cada uno de los ítems ha sido algo dispar, aunque todos se han acelerado respecto al año anterior 40 v.Acero y aluminio El sector de metales básicos mostró durante 2014 un muy buen desempeño. El primer semestre exhibió un crecimiento contundente, con un avance de +9.1% anual, mientras que durante el segundo tramo del año el ritmo de expansión se desaceleró considerablemente –en el período julio-14/diciembre-14 el crecimiento fue de apenas +0.9%–. De esta manera, la industria siderúrgica cerró 2014 con una suba promedio de +4.7% (vs el +3.4% alcanzado durante 2013). Según los datos más recientes, en tanto, la industria no comenzó 2015 de manera auspiciosa. En efecto, durante el 1er trimestre el sector metalúrgico se contrajo -4.2% interanual (vs la muy buena performance de idéntico período de 2014, cuando se registró una expansión sectorial de +9.8%). Actividad Industrial - Acero y Aluminio Var. % a/a 12.0 9.8 8.0 8.4 9.1 4.0 4.7 En % 3.4 1.1 0.0 0.7 0.9 - 4.2 -4.0 -8.0 2013 IT-14 IIT-14 IS-14 IIIT-14 IVT-14 IIS-14 2014 IT-15 Fuente: INDEC. En línea con lo sucedido en el terreno de la producción, el uso de la capacidad instalada en el sector aumentó durante 2014 en +3.3 puntos porcentuales, alcanzándose una UCI de 82.4% (vs 79.1% durante 2013). Por su parte, en el 1er trimestre del año, el uso de la capacidad se redujo, pasando de 76.3% a 73.0% (-3.3 p.p). Precios Luego del máximo valor alcanzado en septiembre-14 (+27.2% interanual), los precios del sector comenzaron a mostrar un decrecimiento en su evolución. Así, 2014 cerró con un avance promedio de precios de +23.7% (vs +13.3% durante 2013). Por su parte, durante el período enero-15/mayo-15, la inflación del sector fue de +15.7% interanual, respecto a igual tramo de 2014 (+21.0% en aquella oportunidad). Cabe destacar que el último dato disponible muestra un alza en los precios de +12.4% durante el quinto mes del año (vs +24.4% en mayo-14). Informe Sector Manufacturing Argentina Número 14 41 Acero Tras la contracción sufrida durante 2012, la producción de acero revirtió el resultado negativo con dos años consecutivos de crecimiento. En efecto, 2014 cerró con un avance anual en la industria de +0.6%, que se suma al +4.2% conseguido en 2013. Sin embargo, y contrariamente a lo que venía sucediendo, de acuerdo con los últimos datos disponibles la producción se redujo durante el 1er trimestre de 2015 al alcanzar una producción de 2.6 M de toneladas, lo que significó una reducción de -6.3% respecto al mismo período del año pasado (2.8 M de toneladas en aquel entonces). Este resultado responde a la menor fabricación de todos los tipos de acero, en especial, a la caída en la producción de laminados en caliente. Acero - Producción En miles de toneladas 11,841 11,916 2013 2014 9,005 11,366 12,195 2008 12,457 12,127 2007 11,675 12,239 2006 11,366 2004 11,752 11,266 7,500 2,637 IT-15 2,500 2,814 5,000 IT-14 En miles de toneladas 9,503 10,000 2003 12,500 2012 2011 2010 2009 2005 2002 0 Fuente: Cámara Argentina del Acero Tras la contracción sufrida durante 2012, la producción de acero revirtió el resultado negativo con dos años consecutivos de crecimiento. En efecto, 2014 cerró con un avance anual en la industria de +0.6%, que se suma al +4.2% conseguido en 2013 42 Según la información desagregada por tipos de acero, y como se mencionara previamente, todos los subsectores han presentado contracciones en los primeros tres meses del año. Durante el período enero-15/marzo-15, la producción de laminados en caliente fue la más afectada, con un reducción interanual de -8.1% al pasar de una producción de 1.20 M de toneladas a una de 1.10 M de toneladas –dentro de este ítem, los laminados en caliente no planos se redujeron -14.8%, mientras que los planos lo hicieron en -2.2%–. Por su parte, la producción de los laminados en frío cayó -6.4% (0.36 M de Tn vs 0.34 M de Tn) y la producción de acero crudo se contrajo -4.5% (pasando de 1.25 M de Tn a 1.19 M de Tn). Acero - Producción por Tipos En miles de toneladas IT-14 IT-15 3,000 - 6.3% 2,814 2,500 2,637 En miles de toneladas 2,000 1,500 1,000 - 4.5% 1,249 - 8.1% 1,192 1,204 1,106 - 6.4% 500 362 0 Acero crudo 339 Laminados en frío 413 Laminados en caliente 433 Total Fuente: Cámara Argentina del Acero Según la información desagregada por tipos de acero, y como se mencionara previamente, todos los subsectores han presentado contracciones en los primeros tres meses del año Informe Sector Manufacturing Argentina Número 14 43 Aluminio La producción de aluminio arrancó en 2008 un sendero de expansión constante y casi ininterrumpida. Desde entonces, se ha mantenido en niveles similares año tras año y 2014 no fue la excepción. En efecto, la producción registró durante el año pasado un crecimiento promedio de +0.1% (vs +6.5% alcanzado en 2013), al alcanzar 440.4 M de toneladas producidas (vs 440.2 M de Tn del año anterior). M de toneladas de aluminio, durante la segunda parte la producción fue de 119.8 M de toneladas. Según los datos más recientes, en el acumulado enero-15/ marzo-15, la producción de aluminio sumó 109.6 M de toneladas, lo que significó una reducción de -1.6% en comparación con idéntico período de 2014 (111.3 M de Tn). Esta baja responde a las menores entregas en el mercado doméstico, donde la declinación de los pedidos ha provenido de todas las ramas de la industria. El análisis semestral arrojó resultados parejos: mientras que durante la primera mitad del año se produjeron 220.6 Aluminio - Producción En miles de toneladas 440.4 413.4 2012 2014 416.2 2011 440.2 417.1 2010 2013 412.6 393.9 400.0 2009 475.0 272.4 272.0 270.7 272.9 2003 2004 2005 2006 286.4 268.8 250.0 2002 En miles de toneladas 325.0 111.3 109.6 IT-14 IT-15 175.0 Fuente: MECON 44 2008 2007 100.0 Finalmente, al analizar el frente externo del sector, la balanza comercial se ha mantenido en terreno positivo desde hace ya varios años. Sin embargo, durante 2014 las exportaciones de aluminio se redujeron notablemente y alcanzaron los USD675 M, anotando una caída anual de -13.8% (vs USD784 M durante 2013). Aunque las importaciones también dieron cuenta de una disminución, la caída fue menor al pasar de USD334 M en 2013 a USD320 en 2014 (-4.2%). De esta manera, el saldo positivo de balanza comercial se redujo -20.9% y alcanzó los USD335 M. De acuerdo con los datos más actuales, durante el 1er trimestre de 2015 las ventas al exterior aumentaron un +10.8% interanual, al alcanzar los USD163 M vs los USD147 M registrados durante enero-14/marzo-14. En cuanto a las compras al extranjero, las mismas cayeron considerablemente en ese período, pasando de USD81 M a USD67 (-17.2%). Con estos datos, el 1er trimestre finalizó con un saldo comercial de USD96 M (+45.4% vs en el primer cuarto de 2014). Aluminio - Balanza Comercial En millones de USD 900 Saldo Comercial Exportaciones 800 600 Importaciones 700 500 675 600 300 400 300 320 200 147 81 163 200 En millones de USD En millones de USD 400 500 67 100 100 0 IT-15 IT-14 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 0 Fuente: INDEC Informe Sector Manufacturing Argentina Número 14 45 Contactos Claudio Giaimo Líder de la Industria de Manufactura de Deloitte LATCO cgiaimo@deloitte.com (+54 11) 4320-2700 - Interno 4705 Martín J. Apaz Director del Departamento de Economía de Deloitte Argentina mapaz@deloitte.com María Emilia Alías malias@deloitte.com Mercedes Ottaviano mottaviano@deloitte.com 46 Visite nuestro sitio web: www.deloitte.com/ar Informe Sector Manufacturing Argentina Número 14 47 Si su dispositivo móvil lo permite, escanee el código y acceda a la sección de Manufacturing en nuestro sitio web www.deloitte.com/ar Deloitte se refiere a una o más de las firmas miembros de Deloitte Touche Tohmatsu Limited, una compañía privada del Reino Unido limitada por garantía, y su red de firmas miembros, cada una como una entidad única e independiente y legalmente separada. Una descripción detallada de la estructura legal de Deloitte Touche Tohmatsu Limited y sus firmas miembros puede verse en el sitio web www.deloitte.com/about. Deloitte presta servicios de auditoría, impuestos, consultoría y asesoramiento financiero a organizaciones públicas y privadas de diversas industrias. Con una red global de Firmas miembro en más de 150 países, Deloitte brinda sus capacidades de clase mundial y servicio de alta calidad a sus clientes, aportando la experiencia necesaria para hacer frente a los retos más complejos del negocio. Aproximadamente 200.000 profesionales de Deloitte se comprometen a ser estándar de excelencia. Este material y la información contenida en el mismo son emitidos por Deloitte & Co. S.A. y tienen como propósito proporcionar información general sobre un tema o temas específicos y no constituyen un tratamiento exhaustivo de dicho tema o temas. Por lo tanto, la información contenida en este material no intenta conformar un asesoramiento o servicio profesional en materia contable, impositiva, legal o de consultoría. La información no tiene como fin ser considerada como una base confiable o como la única base para cualquier decisión que pueda afectar a ustedes o a sus negocios. Antes de tomar cualquier decisión o acción que pudiera afectar sus finanzas personales o negocios, deberán consultar a un asesor profesional calificado. Este material y la información contenida en el mismo están emitidos tal como aquí se presentan. Deloitte & Co. S.A. no efectúa ninguna manifestación o garantía expresa o implícita con relación a este material o a la información contenida en el mismo. Sin limitar lo antedicho, Deloitte & Co. S.A. no garantiza que este material o la información contenida en el mismo estén libres de errores o que reúnan ciertos criterios específicos de rendimiento o de calidad. Deloitte & Co. S.A. expresamente se abstiene de expresar cualquier garantía implícita, incluyendo sin limitaciones garantías de valor comercial, propiedad, adecuación a un propósito particular, no-infracción, compatibilidad, seguridad y exactitud. La utilización que ustedes hagan de este material y la información contenida en el mismo es a vuestro propio riesgo, y ustedes asumen plena responsabilidad y el riesgo de pérdidas resultantes de tal empleo. Deloitte & Co. S.A. no será responsable por ningún perjuicio especial, indirecto, incidental o contingente, derivado como consecuencia de su utilización, o de orden penal o por cualquier otro perjuicio que ocurriere, sea en una acción relacionada con un contrato, norma, agravio (incluida, sin limitaciones, una acción por negligencia) o de otro tipo, relacionado con la utilización de este material y la información contenida en el mismo. Si alguna parte de los párrafos anteriores no resultara aplicable por cualquier razón que fuere, el resto de lo manifestado será, no obstante, aplicable. ©2015 - Deloitte & Co. S.A. Todos los derechos reservados.