Metodología de Calificaciones Nacionales.

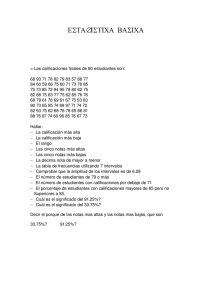

Anuncio

Inter-Sectorial Global Metodología de Calificaciones Nacionales Metodología Inter-Sectorial Alcance Este Informe de Metodología reemplaza el informe “Metodología de Calificaciones Nacionales” publicado en Enero 2011. Las calificaciones en escala nacional son una opinión sobre la calidad crediticia en relación al universo de emisores y emisiones dentro de un mismo país. Estas son utilizadas más comúnmente en países emergentes con calificaciones soberanas bajas o sin grado de inversión en la escala internacional. Debido a que la calidad crediticia puede ser expresada a través del rango completo de la escala, la escala nacional permite una mayor diferenciación de calificación dentro de un mercado que la escala internacional, particularmente en países con alto grado de especulación donde las calificaciones tienden a ubicarse alrededor de la a menudo baja calificación soberana, debido a los mayores riesgos asociados con un entorno operativo más volátil. Metodología Relacionada Metodología de Calificación de Empresas no Financieras (Agosto 2013) EMEA Consumer ABS Rating Criteria (Julio 2013) National Scale Money Market Fund Rating Criteria (Julio 2013) Criteria for Rating Securitizations in Emerging Markets (Junio 2013) Criterio Global de Calificación de Finanzas Estructuradas. (Junio 2013) Asset Manager Rating Criteria (Abril 2013) International Local and Regional Governments Rating Criteria (Abril 2013) Metodología de Calificación Seguros. (Septiembre 2013) de Metodología de Calificación Global de Instituciones Financieras. (Octubre 2012) Metodología de Calificación para Infraestructura y Financiamiento de Proyectos. (Julio 2013) Metodología de Calificación para Transacciones Respaldadas por Créditos de Consumo en Latinoamérica. (Febrero 2012) Rating Hybrid Securities (July 2011) Analistas Daniel Kastholm +1 312 368-2070 daniel.kastholm@fitchratings.com Greg Kabance +1 312 368-2052 greg.kabance@fitchratings.com Mark Young +44 20 3530 1053 mark.young@fitchratings.com Raymond Hill +44 20 3530 1079 raymond.hill@fitchratings.com www.fitchratings.com Dado que tanto las calificaciones en escala internacional como las de escala nacional miden el riesgo crediticio, generalmente reflejan los mismos factores fundamentales de calificación, sin importar qué escala está siendo utilizada. Por la misma razón, la clasificación relativa de los diferentes emisores y emisiones es en general consistente entre ambas escalas. Fitch ha emitido calificaciones en escala nacional desde 1995, y mantiene calificaciones para más de 1.500 emisores y 3.393 emisiones en 31 escalas nacionales. Como se muestra en la tabla de Calificaciones de Emisores en Escala Nacional, los países con mayor número de calificaciones en escala nacional de Fitch son México y Brasil. Evaluando el Riesgo Crediticio en Escala Nacional Al igual que las calificaciones en escala internacional, las calificaciones en escala nacional típicamente miden el riesgo crediticio – generalmente, la disposición y capacidad para cumplir con las obligaciones en su totalidad y en forma oportuna. Las calificaciones en escala nacional son asignadas usualmente a deudas denominadas en moneda local, emitidas para inversionistas locales bajo regulaciones locales, mientras que las calificaciones en escala internacional son comúnmente asignadas a valores en moneda local y extranjera, emitidas en mercados fuera del domicilio del emisor y que no se encuentran sujetas a regulaciones locales. Las calificaciones nacionales tienen subíndices para diferenciarse de las calificaciones en escala internacional. Fitch generalmente usa la misma metodología maestra, cuando sea apropiado, para asignar calificaciones en escala nacional que la que utiliza para asignar calificaciones en escala internacional. Por ejemplo, la metodología de Fitch para bancos provee los factores de empresa e industria que forman la base para la calificación crediticia de Fitch en ese sector. La importancia relativa de cada factor de calificación, y las fortalezas y debilidades de un banco comparadas con sus pares, no se verán afectadas por la escala en que la calificación Calificaciones de Fitch en Escala Nacional a México Colombia Brasil Rusia Taiwán Turquía República Dominicana Indonesia Otros 23 países Total 315 162 191 143 54 42 39 53 579 1,578 a Calificaciones públicas para emisores en los sectores Corporativo, Instituciones Financieras y Finanzas Públicas al 30 de Sept, 2013. Fuente: Fitch. Diciembre 13, 2013 Inter-Sectorial resultante sea expresada. La mayoría de las calificaciones nacionales se encuentran en países con calificación soberana de „BBB‟ e inferior en escala internacional. Además de exhibir un riesgo de incumplimiento soberano relativamente mayor, el entorno operativo de estos países presenta mayores riesgos políticos, macroeconómicos, de tipo de cambio y legales. Estos riesgos son analizados e incorporados, según proceda, tanto en las calificaciones nacionales como en las internacionales. Ver Metodologías Relacionadas para una lista de los principales criterios utilizados por Fitch para evaluar los riesgos clave al asignar calificaciones nacionales en países emergentes. Características de las Escalas Nacionales La escala nacional provee a los inversionistas locales una diferenciación de riesgo entre emisores domiciliados dentro de su país, mientras que la escala internacional ofrece a los inversionistas globales una diferenciación de riesgo de emisores en todo el mundo. Cada escala nacional se diferencia por un subíndice único, ya que el nivel de calificación pudiera reflejar diferentes riesgos entre escalas nacionales de diferentes países, así como relativas a la escala de calificaciones internacionales. El apéndice 1 contiene la definición genérica de escala nacional y los subíndices para diferenciarla de la escala global. Al igual que en la escala internacional, las calificaciones en escala nacional van de „AAA‟ para los créditos más fuertes a „D‟ para créditos en incumplimiento. Los inversionistas deben tener en cuenta que una calificación internacional „AAA‟ y una calificación en una escala nacional „AAA(xxx)‟ pueden reflejar perfiles de riesgo muy diferentes. La diferencia clave es que las calificaciones en escala nacional son asignadas en base a que “el mejor emisor o emisión” en un país puede ser calificado „AAA‟ en la escala nacional. Las calificaciones nacionales son asignadas en esta base relativa usando todo el rango de la escala nacional. Por ello, las tasas de transición e incumplimiento de las escalas nacionales e internacionales por lo general diferirán materialmente. El soberano es usualmente considerado el “mejor crédito” en un mercado local y, si fuera calificado, generalmente se le asignaría „AAA‟ en la escala nacional. Esto se debe al poder soberano de grabar con impuestos, emitir moneda y controlar el tipo de cambio sobre otras entidades activas dentro del país. Emisores muy fuertes también pueden ser calificados en la categoría „AAA(xxx)‟ en la escala nacional. Similarmente, cuando las subsidiarias de una organización con alta calificación internacional se benefician del soporte de la matriz, esto también puede llevar a emisores calificados en la categoría „AAA(xxx)‟ en la escala nacional. En ocasiones, un soberano puede tener un incentivo de caer en incumplimiento de su deuda local para evitar las ramificaciones de la alta inflación que resulta de imprimir moneda. Esto puede llevar a calificaciones soberanas por debajo de „AAA(xxx)‟. Además en casos muy raros, el soberano puede estar calificado por debajo de „AAA(xxx)‟ cuando en la opinión de Fitch, exista un número sustancial de entidades similares domésticas, que sean sustancialmente más fuertes que el soberano, y estas entidades sean emisores comunes en mercados locales. Debido a su naturaleza relativa, la misma calificación en escala nacional puede indicar diferente nivel de riesgo crediticio en diferentes puntos del tiempo. Por ejemplo, en la escala internacional, Fitch calificó al soberano de México mucho más alto en 2012 („BBB‟) que en 1995 („BB‟), reflejando su opinión de que el riesgo crediticio del soberano se redujo en forma significativa durante este periodo. Sin embargo, la calificación en escala nacional de México permaneció estable en el mismo periodo en niveles de „AAA(mex)‟, reflejando la opinión de Fitch de que la posición relativa del soberano como el “mejor crédito” en el mercado local Metodología de Calificaciones Nacionales Diciembre 2013 2 Inter-Sectorial permaneció sin cambios. Como resultado, la misma calificación „AAA(mex)‟ refleja una menor probabilidad de incumplimiento en 2012 que en 1995. La naturaleza relativa de las calificaciones nacionales lleva en algunas ocasiones a resultados inesperados en el tiempo. Por ejemplo, cuando hay cambios generalizados en la calidad crediticia dentro de un país, es perfectamente concebible que haya cambios generalizados en las calificaciones globales, pero no en las calificaciones relativas expresadas en escala nacional. Las calificaciones nacionales pueden también mostrar mayor volatilidad que las internacionales. En casos donde el soberano y muchas de las instituciones clave en un país se acerquen al incumplimiento, sus calificaciones nacionales pueden ser muy volátiles, reflejando el hecho de que aún los “mejores créditos” pueden estar cerca del incumplimiento. Por definición, las calificaciones nacionales e internacionales convergen en „D‟ (incumplimiento default); con el fin de limitar el “riesgo precipicio”, las calificaciones nacionales en un país que se encuentra cerca del incumplimiento pueden reducirse muy por debajo de „AAA‟ a medida que las condiciones crediticias se deterioren hacia el incumplimiento y luego re-calibrarse posterior al incumplimiento como fue el caso de Argentina en 2002. La relación entre las escalas nacionales e internacionales puede cambiar en el tiempo. Considere un soberano calificado en „BB‟ en la escala internacional y AAA(xxx) en la escala nacional. En la medida que la calificación soberana mejore y se suba a BBB, muchas de las entidades de bajo riesgo pueden tener una mejora en su calificación internacional debido a que el tope impuesto por la calificación soberana será más alto, mientras que la calificación en escala nacional puede o no cambiar debido a su relatividad a la calificación soberana en escala nacional de AAA, la cual permanece sin cambios. Por lo tanto, la relación de las calificaciones entre las dos escalas cambiaría, pero al mismo tiempo se aseguraría que la compañía A seguirá teniendo una mejor calificación que la compañía B tanto en la escala internacional como en la escala nacional. (Ver Apéndice 2). En ocasiones, Fitch calificará entidades de un país con una escala nacional diferente al país de origen del emisor cuando este emita bonos en moneda local en dicho mercado de bonos local diferente y la emisión requiera una calificación nacional para cumplir con la regulación y/o las convenciones del mercado local. La creciente integración de los mercados de capitales locales, particularmente en América Latina, ha llevado a un aumento en el número de emisiones - usualmente en monedas locales - en mercados domésticos por emisores de otros países; las regulaciones locales generalmente requieren que estas emisiones cuenten con calificaciones nacionales, ya que los inversionistas las encuentran útiles para comparar con sus actuales carteras de emisiones domésticas. Metodología y Procedimientos de Calificación en Escala Nacional Los analistas de Fitch siguen los procedimientos operativos y lineamientos de calificación globales así como la regulación local al asignar Calificaciones en Escala Nacional. En la medida que la regulación local requiera diferentes estándares y prácticas para calificaciones nacionales, la regulación local reemplazará las políticas y procedimientos globales de Fitch. Los analistas de Fitch siguen los criterios sectoriales apropiados registrados con el regulador local o usan la metodología maestra global del sector de Fitch si no hay criterios específicos registrados con el regulador. Los criterios registrados con el regulador local generalmente siguen la metodología maestra pero pueden estar modificados para alinearse a los estándares regulatorios, definiciones y/o prácticas del mercado local. Asimismo, Fitch puede desarrollar criterios únicos para un mercado específico que sólo aplicarán a calificaciones nacionales con el fin de cumplir con las necesidades de calificación dentro de un mercado particular. Por Metodología de Calificaciones Nacionales Diciembre 2013 3 Inter-Sectorial ejemplo, la Metodología de Calificación de Acciones en Escala Nacional Chilena es aplicable sólo para esas calificaciones nacionales en el mercado chileno. Mientras que el riesgo de una entidad calificada es determinado utilizando los factores de calificación clave contenidos en la metodología maestra de Fitch, el riesgo relativo de una entidad en escala nacional se deriva de la comparación con un grupo de entidades calificadas en la misma escala nacional. Escalonamiento (Notching) en Escala Nacional En la escala nacional, Fitch asigna Calificaciones Nacionales de Largo Plazo (NLTR – National Long Term Ratings) y Calificaciones Nacionales de Corto Plazo (NSTR – National Short Term Ratings) a entidades en diferentes sectores, incluyendo empresas financieras y no-financieras, y compañías de seguros, similar a la Calificación de Incumplimiento del Emisor (IDR – Issuer Default Rating) en la escala internacional, que miden la capacidad del emisor de cumplir con todas sus obligaciones contractuales oportunamente. Fitch también asigna calificaciones en escala nacional a instrumentos de deuda específicos y utiliza el escalonamiento (notching) para diferenciar entre emisiones de deuda específicas de un mismo emisor que pudieran tener diferentes características – por ejemplo, un emisor que tiene dos clases de deuda incluyendo deuda senior garantizada por activos tangibles y deuda no garantizada. Si bien es posible asignar calificaciones a las emisiones que difieran del NLTR, la mayoría de las emisiones en mercados locales son no garantizadas y calificadas de la misma manera que el NLTR. Sin embargo, cuando existen diferentes clases de deuda dentro de la estructura de capital de un emisor, el número de notches usados para diferenciar entre la prioridad que tienen los diferentes instrumentos de deuda dentro de la estructura de capital es la misma en la escala nacional que en la internacional. Por ejemplo, instrumentos híbridos y otras formas de deuda subordinada podrían recibir un notching de uno a tres notches por debajo de la IDR en escala internacional y la NLTR, y la deuda senior garantizada podría recibir un notching de uno a tres notches por encima de la IDR y NLTR. Para instrumentos respaldados con garantías parciales de terceros, el número de notches disponibles pudiera ser mayor, ver Metodología para la Evaluación de Garantías Parciales de Crédito de Terceras Partes.‟ 12 de agosto de 2013 Aplicaciones Transfronterizas de las Calificaciones Nacionales Las calificaciones nacionales son comúnmente asignadas a un universo de entidades domiciliadas dentro de un mismo país. Sin embargo, la regulación local le permite a los inversionistas locales realizar cada vez más inversiones de renta fija transfronterizas, y pudieran requerir calificaciones nacionales para dichas emisiones. Aunque poco común, Fitch puede asignar una calificación en escala local a estas inversiones transfronterizas para cumplir con las regulaciones locales y la demanda de inversionistas. En efecto, dichas inversiones transfronterizas entrarían en el universo de las calificaciones en escala nacional. Al igual que con otras calificaciones nacionales, las calificaciones asignadas miden la probabilidad de que se cumplan con las obligaciones en su totalidad y en forma oportuna en la moneda especificada en los términos de la obligación, relativa al universo local de calificaciones nacionales. En algunos casos, un emisor transfronterizo en un mercado local diferente puede estar sujeto a riesgos de transferencia y convertibilidad de su país de origen, y estos riesgos serían incorporados en la calificación nacional del emisor. Metodología de Calificaciones Nacionales Diciembre 2013 4 Inter-Sectorial Por ejemplo, un fondo de pensiones mexicano puede comprar un bono corporativo denominado en pesos mexicanos de un emisor chileno. En este caso, la calificación nacional mexicana reflejaría el riesgo crediticio subyacente del emisor corporativo de Chile realizando pagos en moneda extranjera para sus obligaciones, relativo al grupo de pares mexicanos, y posiblemente, otros emisores foráneos que emiten en el mercado local mexicano. Típicamente en casos como este, las transacciones trasfronterizas en el mercado local se realizan para fondear subsidiarias y operaciones ubicadas en un mercado en particular, aunque en algunas ocasiones estas emisiones son realizadas para aprovechar condiciones de fondeo favorables y el desarrollo de un mercado de capitales regional. Aunque los inversionistas locales han tenido una mayor capacidad de comprar instrumentos transfronterizos con el tiempo, lo contrario también es cierto: los inversionistas internacionales cada vez más pueden comprar instrumentos de renta fija en mercados locales junto a inversionistas locales. Dado que los inversionistas internacionales tienen mayor interés en calificaciones internacionales por su mayor comparabilidad a nivel global, a Fitch se le requiere cada vez más proveer calificaciones nacionales con un reporte en el lenguaje local (para la conveniencia de los inversionistas locales) junto a calificaciones internacionales con un informe en inglés (para la conveniencia de los inversionistas internacionales). Escala Nacional e Internacional: Consistencia entre las Calificaciones En cualquier momento del tiempo, existe una cierta relación entre calificaciones nacionales e internacionales pero no existe una equivalencia precisa entre las escalas. Fitch monitorea la relación entre calificaciones de emisores calificados tanto en escala nacional como internacional para asegurar la consistencia en la relatividad de las calificaciones a lo largo de las escalas. Si el emisor „X‟ tiene una mayor calificación que el emisor „Y‟ en una escala, el emisor „X‟ debiera tener una calificación más alta que el emisor „Y‟ en la otra escala. (Ver Apéndice 3, Inconsistencia en Calificaciones). Uno de los objetivos de la escala nacional es incrementar la diferenciación entre las calificaciones en términos del número de notches disponibles en la escala nacional comparado con la escala internacional en un soberano altamente especulativo donde generalmente existe una compresión de calificaciones. Dado lo anterior, un notch en la escala global pudiera equivaler a un rango de notches en la escala nacional. Por ello, un emisor con una calificación internacional más alta que otro emisor generalmente tendrá una calificación nacional también más alta, aunque tal vez, por una cantidad de notches diferente. En contraste, un emisor puede estar calificado más alto que otro en la escala nacional, pero los dos pueden tener la misma calificación internacional debido a restricciones de país. Sin embargo, es poco probable que el primer emisor pudiera tener una calificación internacional más baja. Cuando las subsidiarias locales de una entidad con alta calificación internacional del sector privado se benefician del soporte de la matriz, es posible que la subsidiaria tenga una calificación internacional más alta que el soberano. En este caso, Fitch considerará que ambos son “los mejores créditos” en el país con una calificación de „AAA‟ en la escala nacional, resultando en un cierto nivel de compresión en la calificación. En tal escenario es posible que una entidad tenga una mayor calificación en la escala internacional, sin que haya una diferencia en la escala local. Una excepción a esta situación puede ocurrir cuando existe un número significativo de entidades que son emisores locales frecuentes con calificaciones internacionales por encima del soberano, como fue el caso, por ejemplo, cuando la calificación soberana de Brasil estaba en la categoría „BB‟ y muchas entidades brasileñas contaban con calificaciones de grado de inversión internacional. Metodología de Calificaciones Nacionales Diciembre 2013 5 Inter-Sectorial Fitch califica una gran cantidad de entidades tanto en escala nacional como internacional. Estas entidades representan una serie de puntos de referencia en la escala local y en moneda nacional en escala internacional que permiten a Fitch revisar la consistencia de las calificaciones entre las dos escalas. Mientras más entidades con calificación en ambas escalas existan, más robusto es el marco de referencia subyacente. El objetivo principal es asegurar relatividades consistentes en ambas escalas en cualquier punto del tiempo. La interacción entre las oficinas locales e internacionales y entre los analistas de diferentes sectores y mercados (p.ej. corporativo, bancos y soberanos) es una parte vital del proceso. Aunque esta información está disponible en el sitio web de Fitch, la agencia podría publicar la relación entre calificaciones como una referencia para el mercado cuando exista una cantidad sustancial de entidades calificadas en ambas escalas. La relación entre la escala nacional y la escala internacional para Brasil, Chile y Sudáfrica están disponibles en el sitio web de Fitch; ejemplos de relación entre la escala internacional y la escala nacional genérica se muestran en el Apéndice 4. Las relaciones entre escalas publicadas indican las relaciones de calificación más comunes entre entidades calificadas en ambas escalas. Consideraciones Regulatorias En muchos países, las calificaciones nacionales son el producto de, y en algunas situaciones definidas específicamente por, la regulación local y se asignan de acuerdo a las reglas dictadas por las autoridades regulatorias locales tanto para emisores como para inversionistas (p.ej. reguladores del mercado de capitales, instituciones financieras y fondos de pensión). Estas regulaciones locales algunas veces llevan a variaciones adicionales entre las calificaciones en escala nacional y aquellas en escala internacional, más allá de las diferencias inherentes a la calibración entre escalas. Algunos ejemplos de estas variaciones incluyen: Frecuencia de las revisiones periódicas de créditos monitoreados; Elegibilidad de los votantes en comités de calificación; Nomenclatura de la escala nacional, por ejemplo, la calificación de corto plazo más alta en la escala internacional se expresa como „F1+‟, mientras que ésta pudiera ser expresada diferente en una escala local, como la chilena en „N1(cl)‟. Otro ejemplo es la adición de la „E‟ a la categoría para denotar la insuficiencia de información en algunos países de América Latina; Frecuencia y formato de los informes de análisis; y El requerimiento de asignar calificaciones a ciertos instrumentos del tipo renta variable. Fitch cumple plenamente con las regulaciones locales en aquellos países donde asigna calificaciones nacionales, al mismo tiempo que se asegura de que las actividades de Fitch son consistentes con su propio Código de Conducta y, en la medida de lo posible, sean consistentes con las prácticas de calificación mundiales. Limitaciones Las calificaciones en escala nacional sólo se encuentran disponibles en algunos países. Las calificaciones en escala nacional no son directamente comparables con las calificaciones internacionales o con calificaciones nacionales de otros países. Por ejemplo, un „AA(mex)‟ en México puede tener un perfil de riesgo muy diferente a un „AA(arg)‟ en Argentina. Los usuarios de calificaciones en escala nacional deben identificar el subíndice para asegurarse que las comparaciones entre entidades calificadas consideran la escala nacional usada. La utilidad de los estudios de incumplimiento para las calificaciones nacionales es limitada. Debido a la naturaleza relativa de las escalas nacionales, y un historial limitado de Metodología de Calificaciones Nacionales Diciembre 2013 6 Inter-Sectorial incumplimientos calificados a nivel nacional en la mayoría de los países, una calificación en escala nacional no pretende representar una cantidad fija de riesgo de incumplimiento en el tiempo. Como resultado, un estudio de incumplimiento usando sólo calificaciones nacionales pudiera no proporcionar una visión precisa de la relación histórica entre las calificaciones y el riesgo de incumplimiento. Los usuarios deben ser cautelosos si desean inferir probabilidades futuras de incumplimiento para calificaciones en escala nacional usando experiencia histórica de incumplimiento con calificaciones internacionales y las tablas de equivalencia para vincular las calificaciones nacionales e internacionales. Al igual que las calificaciones en cualquier escala, el futuro no necesariamente seguirá el pasado, pero las calificaciones nacionales necesitan tres advertencias adicionales: 1) la naturaleza relativa inherente a las escalas nacionales significa que las calificaciones nacionales no tienen una relación fija con las calificaciones internacionales a lo largo del tiempo. Por ello, la probabilidad de incumplimiento implícita derivada de una comparación de calificaciones nacionales e internacionales en un punto del tiempo en una escala nacional variará en el tiempo. 2) la tabla de equivalencias indica que existe una cierta “correlación” entre calificaciones nacionales e internacionales, pero sólo en un punto del tiempo, el cual puede cambiar en el tiempo y no existe una traducción precisa entre las escalas. Adicionalmente, la estructura de la relación entre escalas de calificación puede cambiar en el tiempo. (Ver Apéndice 5). 3) dado el relativamente corto historial de calificaciones en mercados emergentes, combinado con la naturaleza relativa de las escalas nacionales, no ha habido un estudio global exhaustivo sobre el historial de incumplimiento entre entidades con calificaciones nacionales para mostrar que su experiencia de incumplimiento ex post haya sido consistente con las probabilidades implícitas ex ante. La combinación de estos factores significa que Fitch no confíe en conclusiones sobre las probabilidades de incumplimiento en escala nacional. Consideraciones para el Uso de Escalas Nacionales Uso en Países con Altas Calificaciones Soberanas En países con calificaciones soberanas internacionales relativamente altas, es probable que todavía se requieran calificaciones en escala nacional dependiendo de la regulación local y el grado en que las calificaciones nacionales estén integradas al sistema financiero del mercado de capitales local en términos de lineamientos y políticas de inversión. Por esta razón, la compresión de las calificaciones aún podría existir en el extremo superior de la escala aunque en algunos mercados no sea una consideración muy importante. Casi todos los países en los que Fitch asigna calificaciones nacionales, mantienen calificaciones soberanas en moneda local en escala internacional en la categoría de „A‟ o inferior. Metodología de Calificaciones Nacionales Diciembre 2013 7 Inter-Sectorial Requerimientos Mínimos para Escalas Nacionales Para asegurar un set de relatividades significativo, Fitch sólo introducirá calificaciones nacionales en países donde exista un mínimo de entidades “calificables”. Dichas calificaciones pueden ser públicas o privadas. Con el tiempo, el objetivo es alcanzar una masa crítica de calificaciones para asegurar una clasificación de riesgo que haga sentido. Terminología de “Grado de Inversión” El término “grado de inversión” describe valores calificados con al menos „BBB-„ en la escala internacional, y por ello se considera que tienen un riesgo crediticio relativamente bajo. Debido a la naturaleza relativa de las calificaciones en escala nacional, esta terminología de “grado de inversión” a menudo es malinterpretada por los comentaristas y practicantes de mercados locales considerándolo un „BBB-„ en escala local, a pesar de que por ningún motivo este implica el mismo nivel de riesgo crediticio absoluto que el “grado de inversión” en escala internacional. Incluso una calificación „AAA‟ en escala nacional pudiera representar un riesgo significativo en países con calificación soberana en escala global por debajo del grado de inversión. Las regulaciones locales han llevado al desarrollo de lineamientos de inversión por parte de inversionistas institucionales locales que consideran las calificaciones en escala nacional dentro de sus políticas de inversión, estableciendo un grado de inversión “de facto” en estos mercados a niveles variables de calificación. Por ejemplo, en México la mayoría de los inversionistas institucionales y fondos de inversión invierten en instrumentos calificados en „AA-(mex)‟ o superior (menos riesgosos). Metodología de Calificaciones Nacionales Diciembre 2013 8 Inter-Sectorial Apéndice 1: Escala Genérica de Calificaciones Nacionales de Largo y Corto Plazo con Definiciones El Código de País Internacional (ISO – International Country Code) es colocado entre paréntesis posterior a las letras de calificación para indicar la identidad del mercado nacional dentro del cual aplican las calificaciones. Por ejemplo, una calificación en escala nacional „AA‟ en México se denotaría como „AA(mex)‟. Para efectos ilustrativos, (xxx) se ha utilizado en este apéndice. La definición de las categorías de calificación puede diferir por país ya que las definiciones pueden ser delimitadas por las regulaciones locales. La nomenclatura de calificaciones de corto plazo puede variar por mercado. “+” ó “-“ puede ser añadido a la Calificación Nacional para denotar su estatus relativo dentro un una categoría de calificación mayor. Dichos sufijos no son añadidos a la categoría de calificación nacional de largo plazo „AAA(xxx)‟, las categorías por debajo de „CCC(xxx)‟, o a las calificaciones nacionales de corto plazo que no sean „F1(xxx)‟. Calificaciones Crediticias Nacionales de Largo Plazo AAA(xxx) Las Calificaciones Nacionales 'AAA' indican la máxima calificación asignada por Fitch en la escala de calificación nacional de ese país. Esta calificación se asigna a emisores u obligaciones con la expectativa más baja de riesgo de incumplimiento en relación a todos los demás emisores u obligaciones en el mismo país. AA(xxx) Las Calificaciones Nacionales 'AA' denotan expectativas de muy bajo riesgo de incumplimiento en relación a otros emisores u obligaciones en el mismo país. El riesgo de incumplimiento difiere sólo ligeramente del de los emisores u obligaciones con las más altas calificaciones del país. A(xxx) Las Calificaciones Nacionales „A‟ denotan expectativas de bajo riesgo de incumplimiento en relación a otros emisores u obligaciones en el mismo país. Sin embargo, cambios en las circunstancias o condiciones económicas pueden afectar la capacidad de pago oportuno en mayor grado que lo haría en el caso de los compromisos financieros dentro de una categoría de calificación superior. BBB(xxx) Las Calificaciones Nacionales 'BBB' indican un moderado riesgo de incumplimiento en relación a otros emisores u obligaciones en el mismo país. Sin embargo, los cambios en las circunstancias o condiciones económicas son más probables que afecten la capacidad de pago oportuno que en el caso de los compromisos financieros que se encuentran en una categoría de calificación superior. BB(xxx) Las Calificaciones Nacionales 'BB' indican un elevado riesgo de incumplimiento en relación a otros emisores u obligaciones en el mismo país. Dentro del contexto del país, el pago es hasta cierto punto incierto y la capacidad de pago oportuno resulta más vulnerable a los cambios económicos adversos a través del tiempo. Metodología de Calificaciones Nacionales Diciembre 2013 9 Inter-Sectorial B(xxx) Las Calificaciones Nacionales 'B' indican un riesgo de incumplimiento significativamente elevado en relación a otros emisores u obligaciones en el mismo país. Los compromisos financieros se están cumpliendo pero subsiste un limitado margen de seguridad y la capacidad de pago oportuno continuo está condicionada a un entorno económico y de negocio favorable y estable. En el caso de obligaciones individuales, esta calificación puede indicar obligaciones en problemas o en incumplimiento con un potencial de obtener recuperaciones extremadamente altas. CCC(xxx) Las Calificaciones Nacionales 'CCC' indican que el incumplimiento es una posibilidad real. La capacidad para cumplir con los compromisos financieros depende exclusivamente de condiciones económicas y de negocio favorables y estables. CC(xxx) Las Calificaciones Nacionales „CC‟ indican que el incumplimiento de alguna índole parece probable. C(xxx) Las Calificaciones Nacionales „C‟ indican que el incumplimiento es inminente. RD(xxx) Las Calificaciones Nacionales „RD‟ indican que en la opinión de Fitch Ratings el emisor ha experimentado un "incumplimiento restringido" o un incumplimiento de pago no subsanado de un bono, préstamo u otra obligación financiera material, aunque la entidad no está sometida a procedimientos de declaración de quiebra, administrativos, de liquidación u otros procesos formales de disolución, y no ha cesado de alguna otra manera sus actividades comerciales. Algunos ejemplos son: Incumplimiento selectivo de obligaciones en una clase o moneda específica; El vencimiento de cualquier período de gracia, plazo de subsanación o período de prórroga aplicable luego de un incumplimiento de pago en un préstamo bancario, instrumento cotizado en los mercados de capitales u otra obligación financiera material sin que dicha deuda haya sido cancelada; La extensión de múltiples exenciones o períodos de prórroga a raíz de un incumplimiento de pago en una o más obligaciones financieras materiales, ya sea en serie o paralelas; o Ejecución de un canje de deuda forzoso de una o más obligaciones financieras materiales. D(xxx) Las Calificaciones Nacionales „D‟ indican un emisor o instrumento en incumplimiento. Metodología de Calificaciones Nacionales Diciembre 2013 10 Inter-Sectorial Calificaciones Crediticias Nacionales a Corto Plazo F1(xxx) Las Calificaciones Nacionales 'F1' indican la más fuerte capacidad de pago oportuno de los compromisos financieros en relación a otros emisores u obligaciones en el mismo país. En la escala de Calificación Nacional de Fitch, esta calificación es asignada al más bajo riesgo de incumplimiento en relación a otros en el mismo país. Cuando el perfil de liquidez es particularmente fuerte, un "+" es añadido a la calificación asignada. F2(xxx) Las Calificaciones Nacionales 'F2' indican una buena capacidad de pago oportuno de los compromisos financieros en relación a otros emisores u obligaciones en el mismo país. Sin embargo, el margen de seguridad no es tan grande como en el caso de las calificaciones más altas. F3(xxx) Las Calificaciones Nacionales 'F3' indican una capacidad adecuada de pago oportuno de los compromisos financieros en relación a otros emisores u obligaciones en el mismo país. Sin embargo, esta capacidad es más susceptible a cambios adversos en el corto plazo que la de los compromisos financieros en las categorías de calificación superiores. B(xxx) Las Calificaciones Nacionales 'B' indican una capacidad incierta de pago oportuno de los compromisos financieros en relación a otros emisores u obligaciones en el mismo país. Esta capacidad es altamente susceptible a cambios adversos en las condiciones financieras y económicas de corto plazo. C(xxx) Las Calificaciones Nacionales 'C' indican una capacidad altamente incierta de pago oportuno de los compromisos financieros en relación a otros emisores u obligaciones en el mismo país. La capacidad de cumplir con los compromisos financieros sólo depende de un entorno económico y de negocio favorable y estable. RD(xxx) Las calificaciones Nacionales 'RD' indican que una entidad ha incumplido en uno o más de sus compromisos financieros, aunque sigue cumpliendo otras obligaciones financieras. Esta categoría sólo es aplicable a calificaciones de entidades. D(xxx) Las Calificaciones Nacionales „D‟ indican un incumplimiento de pago actual o inminente. Metodología de Calificaciones Nacionales Diciembre 2013 11 Inter-Sectorial Apéndice 2: Ejemplos Genéricos de Relación Entre Escalas Nacionales e Internacionales Escala Internacional LC AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC D Escala Nacional (NLTR) AAA(xxx) AA+(xxx) AA(xxx) AA-(xxx) A+(xxx) A(xxx) A-(xxx) BBB+(xxx) BBB(xxx) BBB-(xxx) BB+(xxx) BB(xxx) BB-(xxx) B+(xxx) B(xxx) B-(xxx) CCC(xxx) D(xxx) Escala Internacional LC AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC D Escala Nacional (NLTR) AAA(xxx) AA+(xxx) AA(xxx) AA-(xxx) A+(xxx) A(xxx) A-(xxx) BBB+(xxx) BBB(xxx) BBB-(xxx) BB+(xxx) BB(xxx) BB-(xxx) B+(xxx) B(xxx) B-(xxx) CCC(xxx) D(xxx) Escala Internacional LC AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC D Escala Nacional (NLTR) AAA(xxx) AA+(xxx) AA(xxx) AA-(xxx) A+(xxx) A(xxx) A-(xxx) BBB+(xxx) BBB(xxx) BBB-(xxx) BB+(xxx) BB(xxx) BB-(xxx) B+(xxx) B(xxx) B-(xxx) CCC(xxx) D(xxx) Escala Internacional LC AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC D Escala Nacional (NLTR) AAA(xxx) AA+(xxx) AA(xxx) AA-(xxx) A+(xxx) A(xxx) A-(xxx) BBB+(xxx) BBB(xxx) BBB-(xxx) BB+(xxx) BB(xxx) BB-(xxx) B+(xxx) B(xxx) B-(xxx) CCC(xxx) D(xxx) Calificaciones Soberanas. Fuente: Fitch Metodología de Calificaciones Nacionales Diciembre 2013 12 Inter-Sectorial Apéndice 3: Ejemplo de una Relación de Calificaciones Inconsistentes Ejemplo Genérico: Escala Internacional LC AAA AA+ AA AAA+ A ABBB+ BBB BBBBB+ BB BBB+ B BCCC D Fuente: Fitch Ratings Metodología de Calificaciones Nacionales Diciembre 2013 Escala Nacional (NLTR) AAA(xxx) AA+(xxx) AA(xxx) AA-(xxx) A+(xxx) A(xxx) A-(xxx) BBB+(xxx) BBB(xxx) BBB-(xxx) BB+(xxx) BB(xxx) BB-(xxx) B+(xxx) B(xxx) B-(xxx) CCC(xxx) D(xxx) 13 Inter-Sectorial Apéndice 4: Ejemplo Genérico de Relación entre Escalas Nacionales e Internacionales Calificaciones en Escala Nacional e Internacional IDR Internacional Calificación de Largo Plazo Nacional BBB AAA(xxx) BBB– AAA(xxx) / AA+(xxx) BB+ AA+(xxx) / AA(xxx) BB AA(xxx) / AA–(xxx) BB A+(xxx) / A(xxx) / A–(xxx) B+ A(xxx) / BBB+(xxx) / BBB(xxx) B BBB(xxx) / BBB–(xxx) B B (xxx) to BB+(xxx) CCC to C CCC(xxx) to C(xxx) DDD to D DDD(xxx) to D(xxx) Fuente: Fitch Ratings. Metodología de Calificaciones Nacionales Diciembre 2013 14 Inter-Sectorial Apéndice 5: Diferencias de Estructura de Calificaciones entre Escala Internacional y Escala Nacional La estructura de relación entre una escala nacional particular y la escala global es única y puede cambiar en el tiempo. Adicionalmente, la estructura de relación entre la escala internacional y nacional puede ser diferente entre países debido a las normas y regulaciones de mercado. Por ejemplo: Ejemplo: Estructura de la Escala Internacional y Nacional Escala Internacional País A Subida de Notches País A Escala Nacional Escala Internacionall País B Subidas de Notches País B Escala Nacional A +3 AA A +6 AAA BBB +3 A BBB +5 AA BB +3 BBB BB +1 BB+ B +3 BB B +1 B+ CCC +0 CCC CCC +0 CCC Fuente: Fitch Ratings. Metodología de Calificaciones Nacionales Diciembre 2013 15 Inter-Sectorial TODAS LAS CALIFICACIONES CREDITICIAS DE FITCH ESTÁN SUJETAS A CIERTAS LIMITACIONES Y ESTIPULACIONES. POR FAVOR LEA ESTAS LIMITACIONES Y ESTIPULACIONES SIGUIENDO ESTE ENLACE: HTTP: / / FITCHRATINGS.COM / UNDERSTANDINGCREDITRATINGS. ADEMÁS, LAS DEFINICIONES DE CALIFICACIÓN Y LAS CONDICIONES DE USO DE TALES CALIFICACIONES ESTÁN DISPONIBLES EN NUESTRO SITIO WEB WWW.FITCHRATINGS.COM. LAS CALIFICACIONES PÚBLICAS, CRITERIOS Y METODOLOGÍAS ESTÁN DISPONIBLES EN ESTE SITIO EN TODO MOMENTO. EL CÓDIGO DE CONDUCTA DE FITCH, Y LAS POLÍTICAS SOBRE CONFIDENCIALIDAD, CONFLICTOS DE INTERESES, BARRERAS PARA LA INFORMACIÓN PARA CON SUS AFILIADAS, CUMPLIMIENTO, Y DEMÁS POLÍTICAS Y PROCEDIMIENTOS ESTÁN TAMBIÉN DISPONIBLES EN LA SECCIÓN DE CÓDIGO DE CONDUCTA DE ESTE SITIO. FITCH PUEDE HABER PROPORCIONADO OTRO SERVICIO ADMISIBLE A LA ENTIDAD CALIFICADA O A TERCEROS RELACIONADOS. LOS DETALLES DE DICHO SERVICIO DE CALIFICACIONES SOBRE LAS CUALES EL ANALISTA LIDER ESTÁ BASADO EN UNA ENTIDAD REGISTRADA ANTE LA UNIÓN EUROPEA, SE PUEDEN ENCONTRAR EN EL RESUMEN DE LA ENTIDAD EN EL SITIO WEB DE FITCH. Derechos de autor © 2013 por Fitch Ratings, Inc. y Fitch Ratings, Ltd. y sus subsidiarias. One State Street Plaza, NY, NY 10004 Teléfono: 1-800-753-4824, (212) 908-0500. Fax: (212) 480-4435. La reproducción o distribución total o parcial está prohibida, salvo con permiso. Todos los derechos reservados. En la asignación y el mantenimiento de sus calificaciones, Fitch se basa en información factual que recibe de los emisores y sus agentes y de otras fuentes que Fitch considera creíbles. Fitch lleva a cabo una investigación razonable de la información factual sobre la que se basa de acuerdo con sus metodologías de calificación, y obtiene verificación razonable de dicha información de fuentes independientes, en la medida de que dichas fuentes se encuentren disponibles para una emisión dada o en una determinada jurisdicción. La forma en que Fitch lleve a cabo la investigación factual y el alcance de la verificación por parte de terceros que se obtenga variará dependiendo de la naturaleza de la emisión calificada y el emisor, los requisitos y prácticas en la jurisdicción en que se ofrece y coloca la emisión y/o donde el emisor se encuentra, la disponibilidad y la naturaleza de la información pública relevante, el acceso a representantes de la administración del emisor y sus asesores, la disponibilidad de verificaciones preexistentes de terceros tales como los informes de auditoría, cartas de procedimientos acordadas, evaluaciones, informes actuariales, informes técnicos, dictámenes legales y otros informes proporcionados por terceros, la disponibilidad de fuentes de verificación independiente y competentes de terceros con respecto a la emisión en particular o en la jurisdicción del emisor, y una variedad de otros factores. Los usuarios de calificaciones de Fitch deben entender que ni una investigación mayor de hechos ni la verificación por terceros puede asegurar que toda la información en la que Fitch se basa en relación con una calificación será exacta y completa. En última instancia, el emisor y sus asesores son responsables de la exactitud de la información que proporcionan a Fitch y al mercado en los documentos de oferta y otros informes. Al emitir sus calificaciones, Fitch debe confiar en la labor de los expertos, incluyendo los auditores independientes con respecto a los estados financieros y abogados con respecto a los aspectos legales y fiscales. Además, las calificaciones son intrínsecamente una visión hacia el futuro e incorporan las hipótesis y predicciones sobre acontecimientos futuros que por su naturaleza no se pueden comprobar como hechos. Como resultado, a pesar de la comprobación de los hechos actuales, las calificaciones pueden verse afectadas por eventos futuros o condiciones que no se previeron en el momento en que se emitió o afirmo una calificación. La información contenida en este informe se proporciona "tal cual" sin ninguna representación o garantía de ningún tipo. Una calificación de Fitch es una opinión en cuanto a la calidad crediticia de una emisión. Esta opinión se basa en criterios establecidos y metodologías que Fitch evalúa y actualiza en forma continua. Por lo tanto, las calificaciones son un producto de trabajo colectivo de Fitch y ningún individuo, o grupo de individuos, es únicamente responsable por la calificación. La calificación no incorpora el riesgo de pérdida debido a los riesgos que no sean relacionados a riesgo de crédito, a menos que dichos riesgos sean mencionados específicamente. Fitch no está comprometido en la oferta o venta de ningún título. Todos los informes de Fitch son de autoría compartida. Los individuos identificados en un informe de Fitch estuvieron involucrados en, pero no son individualmente responsables por, las opiniones vertidas en él. Los individuos son nombrados solo con el propósito de ser contactos. Un informe con una calificación de Fitch no es un prospecto de emisión ni un substituto de la información elaborada, verificada y presentada a los inversores por el emisor y sus agentes en relación con la venta de los títulos. Las calificaciones pueden ser modificadas, suspendidas, o retiradas en cualquier momento por cualquier razón a sola discreción de Fitch. Fitch no proporciona asesoramiento de inversión de cualquier tipo. Las calificaciones no son una recomendación para comprar, vender o mantener cualquier título. Las calificaciones no hacen ningún comentario sobre la adecuación del precio de mercado, la conveniencia de cualquier título para un inversor particular, o la naturaleza impositiva o fiscal de los pagos efectuados en relación a los títulos. Fitch recibe honorarios por parte de los emisores, aseguradores, garantes, otros agentes y originadores de títulos, por las calificaciones. Dichos honorarios generalmente varían desde USD1.000 a USD750.000 (u otras monedas aplicables) por emisión. En algunos casos, Fitch calificará todas o algunas de las emisiones de un emisor en particular, o emisiones aseguradas o garantizadas por un asegurador o garante en particular, por una cuota anual. Se espera que dichos honorarios varíen entre USD10.000 y USD1.500.000 (u otras monedas aplicables). La asignación, publicación o diseminación de una calificación de Fitch no constituye el consentimiento de Fitch a usar su nombre como un experto en conexión con cualquier declaración de registro presentada bajo las leyes de mercado de Estados Unidos, el “Financial Services and Markets Act of 2000” de Gran Bretaña, o las leyes de títulos y valores de cualquier jurisdicción en particular. Debido a la relativa eficiencia de la publicación y distribución electrónica, los informes de Fitch pueden estar disponibles hasta tres días antes para los suscriptores electrónicos que para otros suscriptores de imprenta. Metodología de Calificaciones Nacionales Diciembre 2013 16