Diccionario

Anuncio

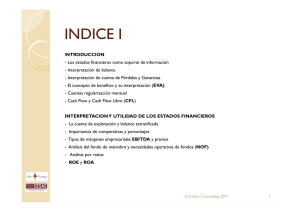

100 IFRS Financial Ratios indicadores financieros según IFRS Diccionario inglés / español www.cometis-publishing.de Author’s preface Dear readers, the financial markets have always been influenced by the Anglo-Saxon culture. As a consequence of an increasing internationalization Anglicisms become more and more widespread in the daily business. Key words, such as EBIT, working capital or cash flow have become part of the daily business and understanding these ratios is an important prerequisite for discussing your company’s performance. Our book not only addresses the capital market, but also banks, auditors, tax accountants and especially small and mid-size businesses. It is meant to strengthen your know how with respect to financial ratios in the English language for being well-prepared for a globalized market. For a better understanding we have added a sample calculation to each ratio’s definition as well as the fields of application. A critical assessment of each financial ratio is explained by discussing both advantages and disadvantages. Please note that differences in the way of calculation may still exist, which you should be aware of. When analyzing financial ratios, one should make sure to always compare the ratios relative to the peer-group and the industry standards, as otherwise an isolated number would have a very limited significance. Finally the key for successful research is to transfer comprehensive analysis of several indicators into a meaningful result. For this purpose the dictionary delivers a strong added value. Your authors E-mail us to: ratios@cometis.de www.cometis-publishing.de Prólogo de los autores Estimados Lectores: La utilización e interpretación de indicadores en la actividad económica cotidiana ha ido adquiriendo cada vez más importancia. Es por ello que inversores y quienes otorgan créditos examinan la evolución empresarial por medio de indicadores básicos, como p. ej. EBIT, Working Capital o Cash Flow a objeto de poder adoptar decisiones de inversión en el menor tiempo posible. ¿Pero qué se oculta detrás de estos indicadores? ¿Cuál es su significación informativa y porqué son adecuados para el análisis de las empresas? El libro „100 indicadores financieros según IFRS“ presenta los principales indicadores de forma clara y concisa. Está dirigido a directores y gerentes, asistentes de management y expertos en financiación, así como también a bancos, auditores, asesores fiscales, periodistas económicos y estudiantes, y le ayudará a intensificar sus conocimientos sobre indicadores financieros y a prepararse de forma óptima para el diálogo con entidades crediticias o inversores. Junto a la correspondiente definición de cada indicador, su cálculo se ilustra por medio de un ejemplo numérico, presentándose además los correspondientes campos de aplicación. A su vez, mediante una confrontación de las principales ventajas y desventajas, cada indicador es sometido a un análisis crítico. A este respecto le rogamos tener presente que, en el cálculo de indicadores, es perfectamente posible que hayan diferencias a nivel internacional. Igualmente le rogamos considerar que la traducción del original alemán al español se orienta en la terminología contable española. Al trabajar con indicadores, es importante no considerarlos nunca aisladamente, sino siempre considerando el curso del tiempo y la relación hacia las empresas del Peer-Group o bien en función de las peculiaridades del ramo específico. Y en último término es el análisis interrelacional de varios indicadores la clave para llegar, a través de éstos, a un resultado de real significación informativa. Para ello, esta obra de consulta le prestará una valiosa ayuda. Cordialmente Los Autores P.S. Contacte con nosotros vía e-mail: ratios@cometis.de www.cometis-publishing.de Table of content / Índice de materias 1. Exemplary annual report Ejemplificación de cuentas anuales 1.1 1.2 1.3 1.4 Income statement Balance sheet Cash flow statement Additional information Cuenta de pérdidas y ganancias Balance de situación Estado de flujos de efectivo Información adicional 2. Income statement ratios Indicadores relativos a la cuenta de pérdidas y ganancias 2.1 2.2 2.3 2.4 2.5 2.6 2.7 2.8 2.9 EBIT EBITDA Earnings before taxes (EBT) Net income Financial result Net operating profit after taxes (NOPAT) Tax rate R & D cost ratio EBIT EBITDA Resultado antes de impuestos (EBT) Excedente del ejercicio (ganancia) Resultado financiero Net operating profit after taxes (NOPAT) Cuota impositiva Cuota de costes de investigación y desarrollo Razón de costes de ventas y prestaciones de servicio a costes totales Intensidad de depreciación 2.14 2.15 Cost of sales to total operating expense Depreciation and amortization to total operating expense Depreciation and amortization to sales Write-down structure Personnel expense to total operating expense Personnel productivity Sales per employee 3. Balance sheet ratios Indicadores relativos al balance 3.1 3.2 3.3 3.4 3.5 3.6 3.7 3.8 3.9 Hidden assets Net debt Goodwill Average stock Invested capital Provisions to total capital Reserves to total capital Inventories to total capital Degree of asset depreciation Reservas ocultas Endeudamiento neto Goodwill Valor medio de existencias Capital invertido Cuota de provisiones Intensidad de reservas Intensidad de existencias Grado de desgaste de las instalaciones 2.10 2.11 2.12 2.13 Cuota de depreciación (I) Estructura de las depreciaciones Intensidad de personal Intensidad del trabajo Ventas y prestaciones de servicio por trabajador www.cometis-publishing.de 14 / 15 16 / 17 20 / 21 22 / 23 26 / 27 28 / 29 30 / 31 32 / 33 34 / 35 36 / 37 38 / 39 40 / 41 42 / 43 44 / 45 46 / 47 48 / 49 50 / 51 52 / 53 54 / 55 58 / 59 60 / 61 62 / 63 64 / 65 66 / 67 68 / 69 70 / 71 72 / 73 74 / 75 Table of content / Índice de materias 4. 4.1 4.2 4.3 4.4 4.5 4.6 4.7 Cash flow ratios Indicadores relativos al Cash Flow Cash flow from operating activities Cash flow from investing activities Cash flow from financing activities Free cash flow Cash flow Capex to depreciation and amortization Capex to sales Cash Flow por actividad operativa Cash Flow por actividad inversora Cash Flow por actividad financiera Free Cash Flow Cash Flow Razón de Capex a depreciaciones Razón de Capex a ventas y prestaciones de servicio 5. Profitability ratios Indicadores de ganancias 5.1 5.2 5.3 5.4 5.5 5.6 EBIT margin EBITDA margin Gross profit margin Return on total capital Return on equity Return on average total assets 5.7 5.8 5.9 5.10 Return on Return on (ROCE) Return on Return on 5.11 5.12 5.13 Cash flow margin Reinvestment rate (I) Working capital to sales 5.14 Sales to inventory 5.15 5.16 Property, plant and equipment to sales Fixed asset turnover 5.17 Current asset turnover 5.18 Total asset turnover Margen de EBIT Margen de EBITDA Margen de ganancia bruta Rentabilidad del capital total Rendimiento del capital propio Rendimiento promedio del activo total Return on Invested Capital (ROIC) Return on Capital Employed (ROCE) Return on Investment (ROI) Rendimiento de ventas y prestaciones de servicio Margen de Cash Flow Cuota de reinversión Razón de Working Capital a ventas y prestaciones de servicio Frecuencia de rotación de las existencias Razón de inmovilizado material a ventas y prestaciones de servicio Frecuencia de rotación del inmovilizado material Frecuencia de rotación del activo circulante Frecuencia de rotación del activo total invested capital (ROIC) capital employed investment (ROI) sales www.cometis-publishing.de 78 / 79 80 / 81 82 / 83 84 / 85 86 / 87 88 / 89 90 / 91 94 / 95 96 / 97 98 / 99 100 / 101 102 / 103 104 / 105 106 / 107 108 / 109 110 / 111 112 / 113 114 / 115 116 / 117 118 / 119 120 / 121 122 / 123 124 / 125 126 / 127 128 / 129 Table of content / Índice de materias 5. Profitability ratios Indicadores de ganancias 5.19 5.20 5.21 5.22 Receivables turnover Days sales outstanding (DSO) Days payables outstanding Inventory turnover 5.23 Payables turnover 5.24 Capital turnover Rotación de Deudores Plazo de Deudores Plazo de acreedores Razón de costes de ventas y prestaciones de servicio a existencias Frecuencia de rotación de acreedores Rotación del capital total Liquidity ratios Indicadores de liquidez Equity ratio Total liabilities to total capital (leverage) Total liabilities to total equity (gearing) Leverage structure Dynamic gearing Cuota de capital propio Cuota de capital ajeno 6. 6.1 6.2 6.3 6.4 6.5 6.6 6.7 6.8 6.9 6.10 6.11 6.12 6.13 6.14 6.15 6.16 6.17 6.18 6.19 6.20 6.21 Coeficiente de endeudamiento Estructura del capital ajeno Grado de endeudamiento dinámico Working capital Working Capital Quick ratio Liquidez de 2.o grado Current ratio Liquidez de 3.er grado Asset structure Estructura del patrimonio activo Asset intensity Intensidad de inmovilizado Total current assets to total assets Intensidad de activo circulante Financial strength Capacidad financiera Reinvestment rate (II) Cobertura de inversión Depreciation rate Cuota de depreciación (II) Fixed asstets to total equity Regla de oro del balance Golden financing rule Regla de oro de la financiación Equity to assets ratio Grado de cobertura del inmovilizado Current liabilities to sales Vinculación del capital Receivables to short-term Capacidad de reembolso liabilities EBIT to short-term liabilities Resultado de explotación dinámico EBIT interest coverage Grado de cobertura de intereses www.cometis-publishing.de 130 / 131 132 / 133 134 / 135 136 / 137 138 / 139 140 / 141 144 / 145 146 / 147 148 / 149 150 / 151 152 / 153 154 / 155 156 / 157 158 / 159 160 / 161 162 / 163 164 / 165 166 / 167 168 / 169 170 / 171 172 / 173 174 / 175 176 / 177 178 / 179 180 / 181 182 / 183 184 / 185 Table of content / Índice de materias 7. Ratios for corporate valuation 7.1 7.2 7.3 Earnings per share (EPS), basic Earnings per share (EPS), diluted Price earnings ratio (P / E) 7.4 7.5 7.6 7.7 7.8 7.9 7.10 7.11 7.12 7.13 7.14 7.15 7.16 7.17 7.18 7.19 7.20 7.21 7.22 7.23 7.24 Indicadores para la valoración de empresas Ganancia por acción, no diluida Ganancia por acción, diluida Razón de cotización a ganancia (RCG) Price earnings growth ratio (PEG) RCG dinámico EBITDA per share EBITDA por acción Cash flow per share Cash Flow por acción Market capitalization Capitalización bursátil Market capitalization to cash flow Relación curso – Cash Flow (RCC) Market capitalization to sales Relación curso – ventas y prestaciones de servicio Price to book (total equity) Relación curso – valor libro Net asset value per share Valor libro por acción Enterprise value (EV) Enterprise Value (EV) Enterprise value / EBIT Enterprise Value / EBIT Enterprise value / EBITDA Enterprise Value / EBITDA Pay out ratio Cuota de repartición Dividend per share Dividendo por acción Dividend yield Rendimiento de dividendos Beta Beta Cost of equity Costes del capital propio Cost of debt Costes del capital ajeno Weighted average cost of capital Tasa ponderada de costes de (WACC) capital (WACC) Discounted cash flow method Método del Discounted Cash Flow (DCF) (DCF) Economic value added (EVA®) Economic Value Added (EVA®) Market value added (MVA) Market Value Added (MVA) Index Índice analítico www.cometis-publishing.de 188 / 189 190 / 191 192 / 193 194 / 195 196 / 197 198 / 199 200 / 201 202 / 203 204 / 205 206 / 207 208 / 209 210 / 211 212 / 213 214 / 215 216 / 217 218 / 219 220 / 221 222 / 223 224 / 225 226 / 227 228 / 229 230 / 231 232 / 233 234 / 235 238/240 EBIT 2.1 Formula ± + + ± Sample calculation Net income Extraordinary items Minority interest Taxes Financial result 882 0 21 594 (45) = EBIT = 1,452 Explanation EBIT stands for »earnings before interest and taxes«. In the US the ratio is also known as operating income / operating profit. It is generally used to assess the company’s earnings position, in particular in international comparisons. However, EBIT is not only pure earnings before interest and taxes as it is referred to by many people, but in more precise terms it is the operating result before the financial and thus investment result, which may have a major impact on the pre-tax earnings depending on the respective company. EBIT can also be calculated by subtracting total operating expenses from sales (incl. other operating income). Advantages Disadvantages •Allows assumptions to be made about pure operating activities •Only meaningful when considered together with other indicators (e.g., revenues) •Industry-wide comparisons of operating income are possible, in particular when other ratios are also considered (e.g., revenues) •Distortions from tax effects are not included •Used internationally 26 •Interest income, which may not be included in EBIT, can be part of operating income (income from financing activities, e.g., financing installments) •Income which may not stem from the operating activities may also be included in this figure (rental income) www.cometis-publishing.de EBIT 2.1 Fórmula ± + + ± Ejemplo de cálculo Excedente del ejercicio resultado extraordinario minoritarios impuestos resultado financiero 882 0 21 594 – 45 = EBIT = 1.452 Comentario EBIT es la sigla de ”Earnings before interest and taxes“. En los EE.UU. recibe la designación ”Operating income“. A este resultado operativo antes de intereses e impuestos se recurre normalmente para apreciar la situación de los ingresos de las empresas, en especial para efectuar comparaciones a nivel internacional. Sin embargo, a diferencia de la acepción generalmente considerada, EBIT no sólo es el resultado neto antes de intereses e impuestos, sino que, dicho con mayor precisión, es el resultado operativo antes del resultado financiero, y con ello el resultado de la participación, lo que, según cuál sea la empresa específica, puede ejercer gran influencia sobre las ganancias antes de impuestos. Alternativamente, EBIT puede también calcularse restando todos los costes operativos de las ventas y prestaciones de servicios (incluyendo otros ingresos de la explotación). Ventajas Desventajas • Permite obtener conclusiones sobre el negocio operativo neto • Posee contenido informativo sólo en conjunción con otros indicadores (p. ej. ventas y prestaciones de servicio) •Especialmente con el apoyo de otros indicadores (p. ej. ventas y prestaciones de servicio) resulta posible la comparación a nivel industrial de los resultados operativos •Distorsiones derivadas de los impuestos no son consideradas •Encuentra aplicación internacional •Ingresos por intereses no considerados en el EBIT (ingresos por actividad financiera, p. ej. financiación por otorgamiento de plazos) pueden también ser parte de los ingresos operativos •Eventualmente pueden haber ingresos que, sin pertenecer al campo de actividades propio (ingresos por arriendo), están incluidos www.cometis-publishing.de 27