I Activos fijos tangibles (Parte I)

Anuncio

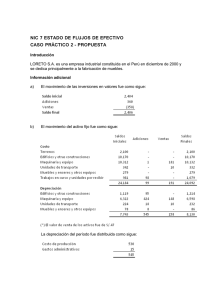

Área Tributaria I Activos fijos tangibles (Parte I) Ficha Técnica Autor : CPC Dante Ríos Agustín Título:Activos fijos tangibles (Parte I) Fuente: Actualidad Empresarial N.º 326 - Primera Quincena de Mayo 2015 1.Introducción En los años 90 el Perú fue uno de los países pioneros en la región en implantar el uso de estos criterios internacionales para la adaptación a sus estados financieros. Según Resolución N.º 005-94-EF/93.01 en el año 1994 el Consejo Normativo de Contabilidad oficializaba los acuerdos para la aplicación de las normas internacionales de contabilidad en el Perú (hoy NIIF) siendo una de ellas en ese entonces la NIC 16 llamada tratamiento contable de los inmuebles maquinaria y equipos (hoy Propiedades, planta y equipo), que con el tiempo ha venido modificándose, esta se encuentra basada en la lógica empresarial, tecnológica y sistemática, adecuándose a las necesidades del mercado y sus agentes. Los principios contables forman parte complementaria de nuestro sistema fiscal para la aplicación de criterios, pues es una fuente relevante del sistema internacional y legalmente aceptados en el Perú. La Ley del impuesto a la renta y sus normas complementarias se encuentra basadas en la lógica fiscal y son necesarias para el sistema de recaudación, estas recogen parámetros a tener en cuenta para el tratamiento tributario de los activos fijos. A continuación verificaremos las diferencias que generan la contabilidad y la tributación en torno a los activos fijos, cada “criterio” es consecuente con lo que persigue, aunque no deja de ser confuso algunas veces. 2. Definiciones necesarias La NIC 16 nos define los siguientes conceptos: Amortización (depreciación) es la distribución sistemática del importe amortizable de un activo a lo largo de su vida útil. Costo es el importe de efectivo o medios líquidos equivalentes al efectivo pagados, o el valor razonable de la contraprestación entregada, para comprar un activo en el momento de su adquisición o construcción o cuando sea aplicable, el importe atribuido a ese activo cuando sea inicialmente reconocido de acuerdo con los requerimientos específicos de otras NIIF. Importe amortizable es el coste de un activo, o el importe que lo haya sustituido, menos su valor residual. N° 326 Primera Quincena - Mayo 2015 Importe en libros es el importe por el que se reconoce un activo, una vez deducidas la amortización acumulada y las pérdidas por deterioro del valor acumuladas. Importe recuperable es el mayor entre el precio de venta neto de un activo y su valor de uso. El inmovilizado material son los activos tangibles que: (a) posee una entidad para su uso en la producción o suministro de bienes y servicios, para arrendarlos a terceros o para propósitos administrativos; y (b)se esperan usar durante más de un ejercicio. La pérdida por deterioro es la cantidad en que excede el importe en libros de un activo a su importe recuperable. Valor específico para la entidad es el valor actual de los flujos de efectivo que la entidad espera recibir por el uso continuado de un activo y por la enajenación o disposición por otra vía del mismo al término de su vida útil. En el caso de un pasivo, es el valor actual de los flujos de efectivo en que se espera incurrir para cancelarlo. Valor razonable es el importe por el cual podría ser intercambiado un activo, o cancelado un pasivo, entre partes interesadas y debidamente informadas, en una transacción realizada en condiciones de independencia mutua. El valor residual de un activo es el importe estimado que la entidad podría obtener actualmente por la enajenación o disposición por otra vía del activo, después de deducir los costes estimados por tal enajenación o disposición, si el activo ya hubiera alcanzado la antigüedad y las demás condiciones esperadas al término de su vida útil. Vida útil es: (a) el periodo durante el cual se espera utilizar el activo amortizable por parte de la entidad; o bien (b) el número de unidades de producción o similares que se espera obtener del mismo por parte de la entidad. 3. Activo fijo Un activo fijo es un bien, que puede ser tangible o intangible, que no puede convertirse en líquido a corto plazo también se le denomina activo no corriente, estos son estrictamente necesarios para el funcionamiento de la empresa por lo que no deben destinarse a la venta, si eso ocurre dejarían de ser “activo fijo”, las indicaciones que se le atribuyen como las características y otras generalidades lo encontramos en la NIC 16. Activo fijo tangible Es un bien físico, verificable; por ejemplo: terreno, computadora, vehículo, entre otros. Activo fijo intangible Estos activos no tienen sustancia física, no se verifican a simple vista, por ejemplo: derechos, marcas, concesiones, entre otros. (*) La ley del impuesto a la renta no define “activo fijo”. En nuestra legislación se aplica lo que indican las normas internacionales de información financiera (NIIF). Sumilla RTF:04618-1-2006 Se reitera que en la Resolución objeto de aclaración se señaló en forma expresa que el hecho que se haya concluido que las disposiciones de la NIC 16 no eran aplicables a las plataformas de lixiviación, por encontrarse dentro de los conceptos excluidos de su alcance, de ninguna manera implica que no puedan calificar como activo fijo y que a fin de determinar tal condición resultaba pertinente tener en cuenta lo señalado por el Plan Contable General Revisado, aprobado por Resolución CONASEV N.º 006-84-EFC/94-10, lo que no vulnera el artículo 223º de la Ley General de Sociedades, ni la Resolución del Consejo Normativo de Contabilidad N.º 013-98-EF/93.01. RTF 4618-1-2006 4. Reconocimiento de un activo fijo El reconocimiento implica “ingresarlo a la contabilidad de la empresa”. En el párrafo 7 de la NIC 16 se señala lo siguiente: Un elemento de inmovilizado material se reconocerá como activo cuando: (a) sea probable que la entidad obtenga los beneficios económicos futuros derivados del mismo; y (b)el coste del activo para la entidad pueda ser valorado con fiabilidad. El párrafo 10 de la NIC 16 señala que la entidad evaluará, de acuerdo con este principio de reconocimiento, todos los costos de propiedades, planta y equipo en el momento en que se incurre en ellos. Estos costos comprenden tanto aquellos en que se ha incurrido inicialmente para adquirir o construir una partida de propiedades, planta y equipo, como los costos incurridos posteriormente para añadir, sustituir parte de o mantener el elemento correspondiente. En los párrafos siguientes de la NIC indica los costos iniciales y posteriores para el bien se reconocerán de acuerdo con el párrafo 7 cumpliendo los criterios indicados. Actualidad Empresarial I-11 I Actualidad y Aplicación Práctica Sumilla RTF:01229-2-2002 Para que una partida sea reconocida en el balance general y de manera particular, como activo, es necesario que exista certidumbre con relación a los beneficios que generará a la empresa, de modo que si bien los productos residuales (café descarte, café de segunda, y café sucio de escojo), son obtenidos en el proceso productivo, no existe certidumbre respecto a su destino, esto es, si serán vendidos, reprocesados o desechados, por lo que mal haría la recurrente en reconocerles un valor que en el futuro no podría recuperarse, debiendo en todo caso, reconocer la totalidad del costo incurrido en el proceso, al producto principal. Respecto al café stocklot sí existe un proceso adicional para su obtención por lo que sí debe reconocerse los nuevos costos incurridos para su obtención al ser independientes al producto principal. 5. Medición en el reconocimiento del costo Reconocemos el costo del activo fijo en la contabilidad identificándolo de acuerdo con las partidas contables los cuales se miden “numéricamente” de acuerdo a los criterios contables. El artículo 23 del reglamento de la Ley del impuesto a la renta nos indica que la inversión en bienes de uso cuyo costo por unidad no sobrepase de un cuarto (1/4) de la unidad impositiva tributaria, a opción del contribuyente, podrá considerarse como gasto del ejercicio en que se efectúe. (Por ejemplo, activos como los muebles y enseres). Lo señalado en el párrafo anterior no será de aplicación cuando los referidos bienes de uso formen parte de un conjunto o equipo necesario para su funcionamiento. El artículo 20 de la Ley del impuesto a la renta nos indica las consideraciones a tener en cuenta para evaluar y “medir” el costo computable del activo, el cual señala que se entenderá el costo de adquisición, producción o construcción o, en su caso, el valor de ingreso al patrimonio o valor en el último inventario determinado conforme a ley, más los costos posteriores incorporados al activo de acuerdo con las normas contables, ajustados de acuerdo con las normas de ajuste por inflación con incidencia tributaria, según corresponda. En ningún caso los intereses formarán parte del costo computable. La NIC 16 precisa lo siguiente: Los componentes del costo de los elementos de propiedades, planta y equipo comprenden: (a)su precio de adquisición, incluidos los aranceles de importación y los impuestos indirectos no recuperables que recaigan sobre la adquisición, después de deducir cualquier descuento o rebaja del precio. I-12 Instituto Pacífico (b) todos los costos directamente atribuibles a la ubicación del activo en el lugar y en las condiciones necesarias para que pueda operar de la forma prevista por la gerencia. (c)la estimación inicial de los costos de desmantelamiento y retiro del elemento, así como la rehabilitación del lugar sobre el que se asienta, la obligación en que incurre una entidad cuando adquiere el elemento o como consecuencia de haber utilizado dicho elemento durante un determinado periodo, con propósitos distintos al de producción de inventarios durante tal periodo. El reconocimiento de los costos en el importe en libros de un elemento de propiedades, planta y equipo terminará cuando el elemento se encuentre en el lugar y condiciones necesarias para operar de la forma prevista por la gerencia. Por ello, los costos incurridos por la utilización o por la reprogramación del uso de un elemento no se incluirán en el importe en libros del elemento correspondiente. Por ejemplo, los siguientes costos no se incluirán en el importe en libros de un elemento de propiedades, planta y equipo: (a) costos incurridos cuando un elemento, capaz de operar de la forma prevista por la gerencia, todavía tiene que ser puesto en marcha o está operando por debajo de su capacidad plena; (b)pérdidas operativas iniciales, tales como las incurridas mientras se desarrolla la demanda de los productos que se elaboran con el elemento; y (c)costos de reubicación o reorganización de parte o de la totalidad de las operaciones de la entidad. Algunas operaciones, si bien relacionadas con la construcción o desarrollo de un elemento de propiedades, planta y equipo, no son necesarias para ubicar al activo en el lugar y condiciones necesarios para que pueda operar de la forma prevista por la gerencia. Estas operaciones accesorias pueden tener lugar antes o durante las actividades de construcción o de desarrollo. Por ejemplo, pueden obtenerse ingresos mediante el uso de un solar como aparcamiento hasta que comience la construcción. Puesto que estas operaciones accesorias no son imprescindibles para colocar al elemento en el lugar y condiciones necesarios para operar de la forma prevista por la gerencia, los ingresos y gastos asociados a las mismas se reconocerán en el resultado del periodo, mediante su inclusión dentro las clases apropiadas de ingresos y gastos. Medición del costo de un elemento de propiedades, planta y equipo será el precio equivalente en efectivo en la fecha de reconocimiento. Si el pago se aplaza más allá de los términos normales de crédito, la diferencia entre el precio equivalente al efectivo y el total de los pagos se reconocerá como intereses a lo largo del periodo del crédito, a menos que tales intereses se capitalicen de acuerdo con la NIC 23. 6.Depreciación Los activos fijos tangibles pierden su valor por diversas razones: Obsolescencia. El avance tecnológico, nuevos sistemas hacen que los activos queden relegados por otros por la constante competencia científica en el mercado y es necesario estar de la mano con la tecnología. Deterioro físico. El tiempo de uso, las condiciones climáticas, el agotamiento por los años transcurridos hacen que el activo no cumpla los procedimientos con la misma efectividad con la que sí realizaría una máquina nueva. Normas legales. Por las normas que rigen en un país ya sea por la prohibición legal o alguna consideración de acuerdo con sector empresarial, por ejemplo podrían plantearse que no es posible operar dentro del país cierto tipo de activos; por sus efectos contra el medio ambiente. Cómputo de la depreciación-Contable El párrafo 55 de la NIC 16 señala que la amortización de un activo comenzará cuando esté disponible para su uso, esto es, cuando se encuentre en la ubicación y en las condiciones necesarias para ser capaz de operar de la forma prevista por la dirección. Cómputo de la depreciación-Tributario De acuerdo con el Reglamento de la Ley del impuesto a la renta, artículo 22 inciso c) se indica que; Las depreciaciones se computarán a partir del mes en que los bienes sean utilizados en la generación de rentas gravadas. 7. Importe y periodo de depreciación Contable Párrafo 50 de la NIC 16: la depreciación se determinará consecuentemente como pueda rendir dentro del proceso empresarial, de acuerdo con su vida útil: Por ejemplo, una máquina excavadora adquirida para actividades mineras, según evaluación técnica se determina que la vida útil de la unidad solo será de tres años. Si se usa el método de línea recta anualmente, se depreciará con el 33.33%. N° 326 Primera Quincena - Mayo 2015 Área Tributaria Tributario En nuestra legislación existe la posibilidad de depreciar de manera acelerada los activos fijos, tal es el caso del Decreto legislativo N.º 299 (arrendamiento financiero), así como otros que se rigen de acuerdo con las normas vigentes. Según el reglamento de La Ley del impuesto a la renta, artículo 22, el fisco ha determinado el porcentaje a aplicar la depreciación de acuerdo con lo siguiente, esto es, indiferentemente de la vida útil del activo. Para edificios y construcciones - Los edificios y construcciones solo serán depreciados mediante el método de línea recta, a razón de 5% anual. Cabe señalar que para efecto de depreciación de edificios y construcciones podría depreciarse a menor tasa para efectos dentro de los registros y libros contables, vía declaración jurada se podrá depreciar el importe que falta hasta alcanzar el 5%. Para demás activos - La depreciación aceptada tributariamente será aquella que se encuentre contabilizada dentro del ejercicio gravable en los libros y registros contables, siempre que no exceda el porcentaje máximo establecido en la presente tabla para cada unidad del activo fijo, sin tener en cuenta el método de depreciación aplicado por el contribuyente. En ningún caso se admitirá la rectificación de las depreciaciones contabilizadas en un ejercicio gravable, una vez cerrado este, sin perjuicio de la facultad del contribuyente de modificar el porcentaje de depreciación aplicable a ejercicios gravables futuros. Bienes Porcentaje anual de depreciación hasta un máximo de: 1. Ganado de trabajo y reproducción; redes de pesca. 25% 2. Vehículos de transporte terrestre (excepto ferrocarriles); hornos en general. 20% 3. Maquinaria y equipo utilizados por las actividades minera, petrolera y de construcción; excepto muebles, enseres y equipos de oficina. 20% 4. Equipos de procesamiento de datos. 25% 5. Maquinaria y equipo adquirido a partir del 01.01.91. 10% 6. Otros bienes del activo fijo 10% 7. Gallinas – Resolución N.º 018-2001/SUNAT 75% N° 326 Primera Quincena - Mayo 2015 - La empresa que de manera temporal suspenda totalmente su actividad productiva podrá dejar de computar la depreciación de sus bienes del activo fijo por el periodo en que persista la suspensión temporal total de actividades. A tal efecto, la suspensión del cómputo de la depreciación operará desde la comunicación a la Sunat. Se entiende como suspensión temporal total de actividades el período de hasta doce (12) meses calendario consecutivos en el cual el contribuyente no realiza ningún acto que implique la generación de rentas, sean estas gravadas o no, ni la adquisición de bienes y/o servicios deducibles para efectos del impuesto. Si el plazo es mayor al señalado, deberá solicitar su baja de inscripción del Registro Único del Contribuyente. Informe N.º 196-2006-SUNAT Materia: Se formula la siguiente consulta relacionada con el Impuesto a la Renta: ¿Cuál es el porcentaje de depreciación que correspondería aplicar a una maquinaria de propiedad de una compañía dedicada al arriendo de tales bienes exclusivamente a empresas dedicadas a actividades de construcción?. Sumilla: Tratándose de maquinaria que es arrendada exclusivamente para su uso en la actividad de construcción, el propietario de dicha maquinaria, para los fines de la determinación del Impuesto a la Renta de su cargo debe aplicar como porcentaje anual máximo de depreciación el 20%. Sumilla RTF:07724-2-2005 Se indica que la Administración consideró que los galpones debían ser depreciados de acuerdo con las reglas de edificaciones y construcciones, señalando que estas se pueden hacer con cualquier material. Sin embargo, dependiendo de los materiales empleados, la duración de la edificación puede ser distinta, por lo que no puede asignarse el mismo porcentaje de depreciación o la misma vida útil a una construcción realizada con material noble y a otra efectuada con adobe, palos, mantas y esteras, por lo que a efecto de determinar si una construcción corresponde al grupo de “edificios y edificaciones” previsto por la Ley del Impuesto a la Renta se deben tener en cuenta sus características. Ninguno de los bienes observados podía considerarse en el citado grupo y por tanto asignársele una tasa de depreciación de 3% anual ya que por su menor expectativa de vida útil procedía que se ubicara dentro de “los demás bienes”, precisándose que el hecho que la recurrente haya registrado contablemente los bienes como “edificios y construcciones” no desvirtúa lo concluido. La Administración debe recalcular el reparo teniendo en cuenta que se encuentra acreditada la procedencia de las tasas de I depreciación aplicadas por la recurrente respecto de galpones, almacenes, caminos internos y cerco perimétrico. De igual manera, se deberá efectuar el recálculo del reparo por diferencias en el resultado por exposición a la inflación referido a la depreciación acumulada. Se confirma la apelada en cuanto al reparo por intereses presuntos por préstamos otorgados ya que conforme con el principio de lo devengado, los intereses debían incluirse como renta gravable de los ejercicios en que se generaron y no en el ejercicio en que fueron cancelados. Se revoca la apelada respecto a vacaciones provisionadas y no cancelados, debiendo proceder conforme a lo expuesto. Sumilla RTF:02198-5-2005 Se revoca la apelada, levantándose los reparos al Impuesto a la Renta del 2001 por venta al valor de costo (al establecerse que SUNAT ha determinado la existencia de subvaluación y determinando la omisión comparando el valor de una factura de venta con el resultante de aplicar a la factura el margen de utilidad bruta declarado por el recurrente en dicho ejercicio, lo que no se ajusta al artículo 32 de la Ley, sobre valor de mercado), por ingresos no considerados en el 2001 (referidos a multas de sus trabajadores con los que presta servicios a la empresa GyM, por no votar en las elecciones del 2001, pues si bien fueron pagadas en el 2001, debe entenderse que el ingreso por el reembolso se devengó en el 2002, año en que GyM reconoció a la recurrente el reembolso por el pago de las multas -lo que no se contempló originalmente en el contrato-, al originarse en el hecho que la recurrente se comprometió a prestar a dicha empresa servicios que, por su naturaleza continua, implicaban que el personal destacado no podía retirarse de la zona donde se presta el servicio), por depreciación en exceso (pues procede computar en este caso el 100% de la depreciación del ejercicio, respecto a los bienes del activo fijo de la recurrente materia de reparo, aun cuando no hayan sido utilizados en el ejercicio o a lo largo de él hayan existido periodos de inactividad, siguiendo criterio de RTF N.º 01932-5-2004), al gasto por pago de multa por no sufragar a sus trabajadores, pues si la recurrente no efectuaba tal pago, no podía prestar su servicio, y a gastos ajenos al giro por servicio de almacenaje y guardianía, pues el transporte que prestaba podía implicar también que se efectuaran tales gastos. Se confirma en lo demás que contiene, manteniéndose el reparo a gastos por mantenimiento de fotocopiadora y por compra de calzado y prendas por no demostrarse causalidad y, además, por estar emitida a nombre de tercero y por gastos de calzado y prendas de vestir, por la razón antes aludida. 8. Métodos de depreciación Los activos tangibles en todos los casos perderán su valor y su eficiencia en el desarrollo de sus funciones solo es cuestión de tiempo, pues depende del uso y otros factores internos o externos. Por ejemplo, en una fábrica de helados lo Actualidad Empresarial I-13 I Actualidad y Aplicación Práctica más probable es que las máquinas funcionen las 24 horas del día cuando es verano y no necesariamente pasará lo mismo en invierno, en verano producirán más, es rentable para ellos; por lo tanto habrá más desgaste de los activos en verano. La Ley del impuesto a la renta no menciona los métodos de depreciación a utilizar pero tampoco excluye su uso de los que se aplican en la contabilidad, la ley de renta menciona el método de línea recta (método lineal), sin embargo la NIC 16 indica que pueden utilizarse diversos métodos, Entre los mismos se incluyen el método lineal, el método de amortización decreciente y el método de las unidades de producción (párrafo 62 de la NIC 16): Los métodos sugeridos por la NIC: a) Método lineal o línea recta (LR) Es el más utilizado en nuestro país, la distribución depreciable se repartirá en montos iguales durante el periodo de vida útil del activo. que produce, de horas que trabaja, kilómetros que recorre o del rendimiento considerando estas opciones juntas. UP = Costo total – Valor residual (2) Unidades estimadas Ejemplo La empresa MAPI SA adquiere un motor eléctrico que tiene una duración esperada de 150,000 horas de trabajo, el costo del activo es de S/.66,000.00 y su valor residual es de S/.6,000.00 de su costo. Horas trabajadas por año 1 → 40,000 2 → 50,000 3 → 20,000 4 → 30,000 LR = Costo total – valor residual (1) Vida útil en años 5 → 10,000 Aplicando la fórmula (2) Ejemplo La empresa de transportes PATRICIA SAC adquiere un camión a un costo de S/.100,000.00, la evaluación técnica indica que su vida útil es de 4 años y el valor residual viene hacer el 20% del costo, se solicita calcular la depreciación correspondiente. Horas trabajadas = 66,000.00 – 6,000.00 150,000.00 horas Horas trabajadas = S/. 0.4 por hora Aplicando la fórmula (1) Depreciación = 100,000.00 – 20,000.00 4 años Depreciación = s/. 20,000.00 por año Año Depreciación anual Depreciación acumulada Valor en Libros - - S/.100,000.00 2 S/.20,000.00 S/.20,000.00 S/. 80,000.00 3 S/.20,000.00 S/.40,000.00 S/. 60,000.00 4 S/.20,000.00 S/.60,000.00 S/. 40,000.00 5 S/.20,000.00 S/.80,000.00 S/. 20,000.00 b) Unidades producidas (UP) La depreciación se considerará en función al empleo o la actividad, y no del tiempo. Por lo tanto, la vida útil del activo se basa en relación del rendimiento y del número de unidades Instituto Pacífico Costo por horas Horas trabajadas Depreciación 1 0.4 40,000 S/. 16,000.00 2 0.4 50,000 S/. 20,000.00 3 0.4 20,000 S/. 8,000.00 4 0.4 30,000 S/. 12,000.00 5 0.4 10,000 S/. 4,000.00 S/. 60,000.00 1 * La depreciación se aplicará de manera constante año por año en el ejemplo será de s/. 20,000.00 , el cálculo está realizado sobre la base de parámetros contables, para efectos tributarios no se considera el valor residual, la depreciación se determina en base a su costo, se evidencia en el ejemplo que se aplicó el 25% como tasa de depreciación lo que para efectos tributarios no es permitido, para la Ley del impuesto a la renta solo es admitida como tasa máxima el 20% para el caso de unidades de transporte terrestre, por lo que el 5% será una adición temporal para efectos del Impuesto a la renta, la que se verificará en la declaración jurada anual. I-14 Año Año Horas trabajadas Depreciación Dep. Acumulada Valor en Libros 0 - - - S/. 66,000.00 1 40000.00 S/. 16,000.00 S/. 16,000.00 S/. 50,000.00 2 50000.00 S/. 20,000.00 S/. 36,000.00 S/. 30,000.00 3 20000.00 S/. 8,000.00 S/. 44,000.00 S/. 22,000.00 4 30000.00 S/. 12,000.00 S/. 56,000.00 S/. 10,000.00 5 10000.00 S/. 4,000.00 S/. 60,000.00 S/. 6,000.00 *Los importes de la depreciación son considerados de acuerdo con las horas de uso del motor, lo que genera una depreciación irregular para efectos de la contabilización. Sin embargo, para efectos tributarios el importe (costo) aplicando las tasas estándar de acuerdo con las indicaciones legales de la Ley del impuesto a la renta difiere de su aplicación contable por lo que se tendrá que efectuar los respectivos reparos tributarios de ser el caso. Continuará en la siguiente edición. N° 326 Primera Quincena - Mayo 2015