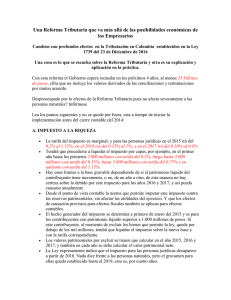

Impuesto a la Riqueza

Anuncio

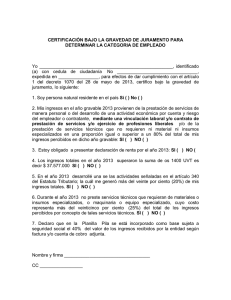

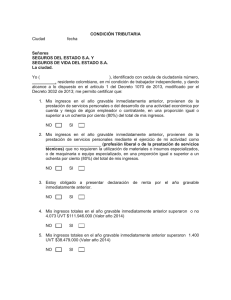

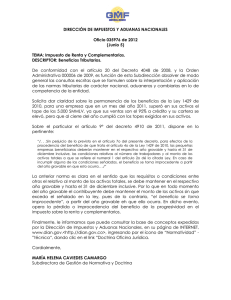

Foro Actualización Tributaria Descargue esta presentación realizando los siguiente pasos: www.bancodeoccidente.com.co Inicio Publicaciones Foros Tributarios 2015 Ley 1739 Dic. 23 de 2014 Tulio Restrepo Rivera www.restrepoylondono.com info@restrepoylondono.com Presupuesto General de la Nación PRESUPUESTO GENERAL DE LA NACIÓN GASTOS DE PERSONAL $ 25.083 GASTOS GENERALES $7.371 TRANSFERENCIAS $86.858 SISTEMA GENERAL PARTICIPAC. $30.611 PENSIONES $34.063 RÉGIMEN CONTRIBUTIVO $6.324 UNIVERSIDAD $2.425 PRESTACIONES MAGISTERIO $1.520 RESTO DE TRANSFERENCIAS $11.915 OPERACIÓN COMERCIAL $1.767 FUNCIONAMIENTO $121.079 DEUDAS AMORTIZACIÓN $29.874 INTERESES $19.029 INVERSIÓN TOTAL 5 $48.903 $46.177 $216.159 PRESUPUESTO GENERAL DE LA NACIÓN INGRESOS CORRIENTES $103.089 RECURSOS DE CAPITAL $66.438 FONDOS ESPECIALES $20.164 RENTAS PARAFISCALES $1.370 $191.061 ESTABLECIMIENTOS PÚBLICOS $12.597 $203.658 (-) PRESUPUESTO ($216.158) FALTANTE $12.500 6 RECAUDO DE IMPUESTOS (BILLONES $) RENTAS PJ $35,0 RENTAS PN $12,0 IVA INTERNO $29,8 EXTERNO $12,7 $47,0 $42,5 SOBRETASA CREE $4,5 RIQUEZA $4,2 ARANCELES $4,3 GMF (4x1.000) $6,8 IMPOCONSUMO $1,9 GASOLINA Y ACPM $3,2 OTROS: TIMBRE $0,3 SALIDA EXTERIOR ORO – PLATINO TURISMO TASA, MULTAS Y CONTRIBUCIONES TOTAL 7 $0,9 $115,6 Impuesto a la Riqueza 2015 – 2016 – 2017 – 2018 Personas Jurídicas Personas Naturales Impuesto a la Riqueza Sujetos pasivos: Personas naturales Residentes No residentes Nacionales Extranjeras Riqueza poseída directa o indirectamente en el país Sucesiones ilíquidas Causante residente Causante sin residencia 9 Impuesto a la Riqueza Sujetos pasivos: Personas jurídicas Sociedades de hecho Sociedades o entidades extranjeras Riqueza poseída directa o indirectamente en el país 10 Impuesto a la Riqueza Hecho generador: Posesión de riqueza a 1º de enero de 2015 Valor igual o superior a $1.000 millones Riqueza = Patrimonio Bruto (-) Deudas 11 Impuesto a la Riqueza Patrimonio Bruto 12 Deudas Riqueza Impuesto a la Riqueza Base gravable: Patrimonio Bruto (-) Deudas a: Enero 1 de 2015 Enero 1 de 2016 Enero 1 de 2017 P.J. P.N. Enero 1 de 2018 Base gravable incluye bienes normalizados 13 Impuesto a la Riqueza Base gravable 2016 – 2017 – 2018 > 2015 Se toma el menor valor 2015 25% inflación comparado con 2016 – 2017 – 2018 14 Impuesto a la Riqueza Base gravable 2016 – 2017 – 2018 < 2015 Se toma el mayor valor 2015 25% inflación comparado con 2016 – 2017 – 2018 15 Ejemplo Descargue esta presentación realizando los siguiente pasos: www.bancodeoccidente.com.co Inicio Publicaciones Foros Tributarios 2015 Ejemplo Año 2015 2016 2017 17 Inflación 4,0% 4,5% 5,0% 25% Inflación 1,00% 1,125% 1,25% Riqueza a 1° de enero de 2015 Concepto Riqueza con de inflación 2015 25% 2016 2017 2018 1% 1,125% 1,25% Base del Impuesto $3.000 $3.030 $3.034 $3.038 PL según DR $3.000 $3.300 $3.500 $3.600 18 Riqueza a 1° de enero de 2015 Concepto Riqueza con de inflación 2016 2017 2018 $3.000 $3.000 $2.970 $2.500 $2.066 $2.800 $2.963 $3.000 25% Base del Impuesto PL según DR 19 2015 Impuesto a la Riqueza Causación: Enero 1º de: 2015 2016 2017 2018 Para los efectos contables Se podrá imputar con las reservas patrimoniales sin afectar las utilidades del ejercicio 20 Impuesto a la Riqueza Base gravable: Personas naturales excluyen el valor patrimonial de: Las primeras 12.200 UVT de la casa o apartamento de habitación ($345.004.000) 21 Impuesto a la Riqueza Base gravable: Excluye el valor patrimonial neto de: Acciones o cuotas de sociedades nacionales directamente o a través de: Fiducias mercantiles Fondos de inversión colectiva Fondos de pensiones voluntarias Seguros de pensiones voluntarias Seguros de vida individual 22 Impuesto a la Riqueza Base gravable: Excluye el valor patrimonial neto de: Bienes inmuebles de beneficio y uso público de las empresas públicas de transporte masivo de pasajeros Bancos de tierras de empresas públicas territoriales destinadas a vivienda prioritaria 23 Impuesto a la Riqueza Base gravable: Excluye el valor patrimonial neto de: Activos fijos inmuebles adquiridos y destinados al control y mejoramiento del medio ambiente por empresas públicas de acueducto y alcantarillado 24 Impuesto a la Riqueza Base gravable: Excluye el valor de: La reserva técnica de Fogafín y Fogacoop El total del patrimonio líquido localizado en el exterior de extranjeros con residencia en el país menor a 5 años El sistema cooperativo los aportes sociales de los asociados 25 Impuesto a la Riqueza Base gravable: Cajas de Compensación Fondos de Empleados Asociaciones Gremiales 26 Patrimonio vinculado a actividades que generen ISLR Impuesto a la Riqueza y Normalización No deducible ni descontable del ISLR ni el CREE No podrán ser compensados con ningún impuesto 27 Impuesto a la Riqueza Declaración y pago voluntario Libre y espontáneo Producirá efectos legales 28 Impuesto a la Riqueza Personas Naturales 29 Rangos de Base Gravable en $ Tarifa Marginal >$0 < $2.000.000.000 >= $2.000.000.000 < $3.000.000.000 0,125% 0,35% >=$3.000.000.000 < $5.000.000.000 >= $5.000.000.000 en adelante 0,75% 1,50% Impuesto a la Riqueza Personas Jurídicas 2015 Rangos de Base Gravable en $ 2016 Tarifa Tarifa Marginal Marginal 2017 Tarifa Marginal >$0 < $2.000.000.000 0,20% 0,15% 0,05% >= $2.000.000.000 < $3.000.000.000 0,35% 0,25% 0,10% >=$3.000.000.000 < $5.000.000.000 0,75% 0,50% 0,20% >= $5.000.000.000 en adelante 1,15% 1,00% 0,40% 30 Obligados Impuesto a la Riqueza (aproximadamente) PN 52.026 31 PJ 32.072 Impuesto a la Riqueza No Contribuyentes Impuesto a la Riqueza Consorcios y Uniones Temporales Inversiones de capital del exterior de portafolios Corporaciones, fundaciones y asociaciones sin ánimo de lucro 32 Impuesto a la Riqueza No Contribuyentes Impuesto a la Riqueza Entidades Territoriales Sindicatos, asociaciones de padres de familia, sociedad de mejoras públicas, universidades y hospitales 33 Impuesto a la Riqueza No Contribuyentes Impuesto a la Riqueza Fondos de inversiones, valores comunes (entidades fiduciarias) Fondos de pensiones y cesantías Centros de eventos (mayoría C.C.) 34 Impuesto a la Riqueza No Contribuyentes Impuesto a la Riqueza Entidades en: Liquidación Concordato Liquidación forzosa administrativa Liquidación obligatoria 35 Impuesto a la Riqueza No Contribuyentes Impuesto a la Riqueza Acuerdo de reestructuración (Ley 550/99) Acuerdo de reorganización (Ley 1116/06) Personas naturales Régimen de insolvencia 36 Impuesto a la Riqueza No Contribuyentes Impuesto a la Riqueza Disolución y liquidación Cuando se decrete en una sociedad con el propósito de defraudar, evitar impuesto a la riqueza los socios o accionistas responderán solidariamente 37 Ejemplos Impuesto a la Riqueza 2015 Ejemplos Impuesto a la Riqueza 2015 Base Gravable Patrimonio (Millones) 39 Impuesto (Millones) P.J. % Impuesto (Millones) P.N. % $1.000 $2.000 $3.000 $2.0 $4.0 $7.5 0,20 0,20 0,25 $1.25 $2.5 $6.0 0,125 0,125 0,20 $4.000 $5.000 $15.0 $22.5 0,375 0,45 $13.5 $21.0 0,34 0,42 $10.000 $80.0 0,80 $81.0 0,81 Ejemplos Impuesto a la Riqueza 2015 Base Gravable Patrimonio (Millones) 40 Impuesto (Millones) P.J. % Impuesto (Millones) P.N. % $11.000 $15.000 $20.000 $91.5 $137.5 $195.0 0,83 0,92 0,975 $111.0 $171.0 $246.0 1,00 1,14 1,23 $25.000 $30.000 $252.5 $310.0 1,01 1,03 $321.0 $396.0 1,28 1,32 $50.000 $540.0 1,08 $696.0 1,39 Ejemplos Impuesto a la Riqueza 2015 Base Gravable Patrimonio (Millones) 41 Impuesto (Millones) P.J. % Impuesto (Millones) P.N. % $75.000 $100.000 $200.000 $827,5 $1.115,0 $2.265,0 1,10 1,12 1,13 $1.071,0 $1.446,0 $2.946,0 1,43 1,45 1,47 $300.000 $400.000 $3.415,0 $4.565,0 1,14 1,14 $4.446,0 $5.946,0 1,48 1,49 $500.000 $5.715,0 1,14 $7.446,0 1,49 Impuesto a la Riqueza Desaparece a partir del 1º enero 2018 inclusive Personas jurídicas Sociedades de hecho 42 Nacionales o Extranjeras Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza 2015 – 2016 – 2017 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza Sujetos pasivos Contribuyentes del impuesto a la riqueza y los declarantes voluntarios del impuesto a la riqueza con activos omitidos 44 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza Hecho generador La posesión de activos omitidos y pasivos inexistentes a 1º de enero de 2015, 2016 y 2017 45 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza Base gravable Valor patrimonial de los activos omitidos según E.T. o El autoavalúo que establezca el contribuyente según E.T. La base gravable será considerada como precio de adquisición, para determinar su costo fiscal Derechos F.I.P. del exterior, trust, o cualquier otro negocio fiduciario del exterior, el valor patrimonial es igual a los derechos fiduciarios poseídos en Colombia 46 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza Tarifas 47 Año Tarifa 2015 2016 2017 10,0% 11,5% 13,0% Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza Los activos objeto del impuesto de normalización no dará lugar a la renta gravable por comparación patrimonial ni a la renta líquida gravable por concepto de declaración de activos omitidos Deberán incluirse en la declaración de renta y del CREE 48 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza La inclusión: No generará sanción alguna en el impuesto de renta No afectará la determinación del impuesto a la riqueza de períodos gravables anteriores 49 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza La inclusión: No generará infracción cambiaria, el registro extemporáneo ante el Banco de la República de las inversiones financieras y activos en el exterior Integrará la base gravable del impuesto a la riqueza 50 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza La normalización tributaria no implica la legalización de: Activos de origen ilícito Lavado de activos Financiación del terrorismo 51 Impuesto Complementario de Normalización Tributaria al Impuesto a la Riqueza A partir de 2018, la sanción por inexactitud de activos omitidos o pasivos inexistentes 200% del mayor valor del impuesto a cargo 52 Inversiones en el Exterior y Paraísos Fiscales Inversiones en el Exterior Activos en el exterior: US$ Entidades financieras Acciones sociedades del exterior Inmuebles 54 Inversiones en el Exterior 1. Reforma Tributaria en Colombia Ley 1607/2012 y Ley 1739/2014 2. FATCA (USA) 3. Paraísos Fiscales 4. Acuerdos de intercambio de información: Automática Espontánea Específica 55 Paraísos Fiscales 1. Antigua y Barbuda 8. Granada 2. Archipiélago de Svalbard 9. Hong Kong 3. Colectividad Territorial de San 10. lsla Queshm Pedro y Miguelón 11. lslas Cook 4. Estado de Brunei Darussalam 12. lslas Pítcairn, Henderson, Ducie 5. Estado de Kuwait 6. Estado de Qatar 7. Estado Independiente de Samoa Occidental 56 y Oeno 13. lslas Salomón Paraísos Fiscales 14. Labuán 21. República de Angola 15. Macao 22. República de Cabo Verde 16. Mancomunidad de Dominica 23. República de las Islas 17. Mancomunidad de las Bahamas 24. República de Liberia 18. Reino de Bahrein 25. República de Maldivas 19. Reinb Hachemí de Jordania 26. República de Mauricio 20. República Cooperativa de Guyana 57 Marshall Paraísos Fiscales 27. República de Nauru 33. San Kitts & Nevis 28. República de Seychelles 34. San Vicente y las 29. República de Trinidad y Tobago 30. República de Vanuatu 58 Granadinas 35. Santa Elena, Ascensión y Tristan de Cunha 31. República del Yemen 36. Santa Lucía 32. República Libanesa 37. Sultanía de Omán No Paraísos Fiscales Según Decreto 1. Anguila 2. Bailiazgo de Jersey 7. Islas Vírgenes Británicas 3. Barbados 8. Principado de Andorra 4. Emiratos Árabes 9. Principado de Unidos Liechtenstein 5. Isla de Man 10. Principado de Mónaco 6. Isla Caimán 11. República de Chipre 12. República de Panamá 59 Algunos Paraísos Fiscales No Listados 1. Curazao – Bonaire 6. Luxemburso 2. Aruba 7. Malta 3. Belice 8. Singapore 4. Costa Rica 9. Uruguay 5. Gibraltar 10.USA (Delaware – Nevada – Texas) 60 Declaración Anual de Activos en el Exterior Declaración Anual de Activos en el Exterior A partir del año gravable 2015 Contribuyentes ISLR respecto de sus ingresos de fuente nacional o extranjera y patrimonio poseído dentro y fuera del país 62 Declaración Anual de Activos en el Exterior Discriminación del valor patrimonial, la jurisdicción, naturaleza y el tipo de todos los activos poseídos a 1º de enero de cada año cuyo valor patrimonial sea superior a 3.580 UVT ($101.239.000) 63 Declaración Anual de Activos en el Exterior Activos poseídos inferiores a 3.580 UVT ($101.239.000) declarar de manera agregada de acuerdo con la jurisdicción donde estén localizados por su valor patrimonial 64 Impuesto sobre la Renta Descargue esta presentación realizando los siguiente pasos: www.bancodeoccidente.com.co Inicio Publicaciones Foros Tributarios 2015 Impuesto sobre la Renta No serán residentes fiscales: Los nacionales que cumplan con alguna de las siguientes condiciones: 50% o más de sus ingresos anuales tengan su fuente en la jurisdicción en la cual tengan su domicilio 50% o más de sus activos se encuentren localizados en la jurisdicción en la cual tengan su domicilio 66 Impuesto sobre la Renta Contribuyentes con residencia fiscal o domicilio en Colombia, incluye: Patrimonio bruto de los bienes poseídos en el exterior Excepto Sucursales de S.E. y E.P. 67 Impuesto sobre la Renta Tarifas para sociedades y entidades extranjeras: Año 2014 2015 2016 2017 2018 68 Tarifa 34% 39% 40% 42% 43% Impuesto sobre la Renta Descuento por impuestos pagados en el exterior de personas naturales residentes en el país y las sociedades y entidades nacionales contribuyentes del ISLR que perciban rentas de fuente extranjera gravadas en el exterior 69 Impuesto sobre la Renta IMAS Empleados R.G.A. inferior a: Ingresos Brutos Inferior Patrimonio líquido Inferior 70 2013 – 2014 2015 y Sigs. 4.700 UVT ($129.180.000) N/A N/A 2.800 UVT ($79.181.000) N/A 12.000 UVT ($339.348.000) Eliminó 19 rangos Impuesto sobre la Renta IMAS para trabajadores por cuenta propia Deben cumplir con la totalidad de las siguientes condiciones: Ingresos iguales o superiores al 80% de una actividad económica Desarrolla la actividad por su cuenta y riesgo La R.G.A. inferior a 27.000 UVT ($763.533.000) Patrimonio líquido año anterior inferior a 12.000 UVT ($339.348.000) 71 Impuesto sobre la Renta Exención del 25% para personas naturales clasificadas en la categoría empleados por pagos o abonos en cuenta que no provengan de una relación laboral (profesionales independientes) No tendrán derecho a reconocimiento fiscal de costos y gastos Solo los permitidos a los trabajadores asalariados No modifica el régimen de IVA 72 Impuesto sobre la Renta Determinación Impuesto de Renta Sistema Ordinario IMAN IMAS 73 Paga sobre el mayor Impuesto sobre la Renta Ajuste por diferencia en cambio Inversiones en moneda extranjera Acciones en sociedades extranjeras que constituyan activos fijos Se considera ingreso, costo o gasto en el momento de la enajenación o liquidación de la inversión 74 Impuesto sobre la Renta Descuento de dos puntos del IVA en la adquisición o importación de bienes de capital para personas jurídicas 75 Impuesto sobre la Renta Bienes de capital Bienes tangibles depreciables: Maquinaria y equipo Equipos de informática Equipos de comunicación Equipos de transporte Equipos de cargue y descargue 76 Impuesto sobre la Renta Deducción por Inversiones en Investigación, Desarrollo Tecnológico o Innovación Deducir el 175% del valor invertido o donado, sin exceder el 40% de la renta líquida antes de restar la inversión, si se excede se podrá solicitar en los años siguientes teniendo en cuenta el límite 77 Impuesto sobre la Renta Deducción por Inversiones en Investigación, Desarrollo Tecnológico o Innovación No depreciación, ni amortización, ni deducciones inherentes No genera utilidad gravada para los socios 78 Impuesto sobre la Renta Medios de pago para efectos de la aceptación de costos, deducciones, pasivos e impuestos descontables El 100% de los pagos en efectivo durante los años 2014, 2015, 2016, 2017 y 2018 tendrán reconocimiento fiscal como: Costos, deducciones, pasivos e impuestos descontables Limitación de los pagos en efectivo a partir del año 2019 79 Impuesto sobre la Renta para la Equidad CREE CREE Base gravable Ingresos susceptibles de patrimonial (-) INCRNGO −P.C.A. −Utilidad venta de acciones −Distribución de utilidades 81 CREE (-) INCRNGO −Capitalización no gravada −Indemnización por seguro de daño −Indemnizaciones por destrucción o renovación de cultivos −Gananciales −Participaciones y dividendos 82 CREE (-) INCRNGO −Distribución de utilidades por liquidación −Aportes de entidades estatales, sobretasa e impuestos para financiamiento servicio público transporte masivo −No aplica: − C.I. − I.C.R. 83 CREE (-) Costos (-) Deducciones −Expensas necesarias −Salarios −Pagos a viudas y huérfanos 84 CREE (-) Deducciones −Prestaciones sociales −Aportes parafiscales −Impuestos pagados −Intereses 85 CREE (-) Deducciones −Diferencia en cambio −Gastos en el exterior −Pagos a casa matriz 86 CREE (-) Deducciones −Contribución a fondos de pensiones o jubilación e invalidez y fondos de cesantías −Contratos de leasing financiero −Deducción de impuestos, regalías y contribuciones de organismos descentralizados 87 CREE (-) Deducciones −Deudas de dudoso recaudo o difícil cobro −Deudas manifiestamente perdidas −Pérdida de activos por fuerza mayor −Inversiones amortizables en la industria petrolera y el sector minero 88 CREE (-) Deducciones −Deducción por amortización de inversiones en explotación de gases y minerales −Pagos por renta vitalicia −Deducciones en el negocio de la ganadería 89 CREE (-) Deducciones −Depreciación −Amortización de inversiones −Amortización crédito mercantil (adquisición de acciones) 90 CREE (-) Compensaciones −Pérdidas fiscales causadas 2015 y ss −Exceso presuntiva causada 2015 y ss −NO aplican 2014 y anteriores 91 CREE No Deducibles Deducción por inversiones en nuevas plantaciones, riegos, pozos y silos Deducción por inversiones en investigación, desarrollo tecnológico o innovación Deducción por inversiones en control y mejoramiento del medio ambiente 92 CREE No Deducibles Contribución Fondo Mutuo de Inversión Deducciones en plantaciones de reforestación Otros pagos no deducibles a casa matriz Pagos paraísos fiscales Donaciones 93 CREE No Deducibles Subcapitalización Pérdidas por venta de activos a vinculados económicos Pérdidas por venta de activos de sociedades a socios Pérdida en venta de acciones 94 CREE No Deducibles Pagos por concepto de operaciones gravadas con IVA No inscritos en el R.C. Aplican las mismas limitaciones de deducciones del ISLR 95 CREE (+) Rentas Brutas Especiales (+) Rentas Líquidas por Recuperación de Deducciones (-) Rentas Exentas −Decisión 578 CAN Régimen para evitar la doble tributación y prevenir la evasión fiscal (Bolivia – Ecuador – Perú) 96 CREE (-) Rentas Exentas −Fondos de pensiones del régimen de ahorro individual con solidaridad −Rendimientos de títulos de ahorro a largo plazo para la financiación de vivienda −Incentivos a la financiación de vivienda de interés social subsidiable 97 CREE (-) Rentas Exentas Durante 2013 al 2017 se podrán restar: − La utilidad en venta de predios destinados a fines de utilidad pública 98 CREE (-) Ganancias Ocasionales −Utilidad en venta de activos fijos poseídos más de 2 años −Utilidades originadas en liquidación de sociedades −Provenientes de donaciones −Loterías, premios, rifas y apuestas Base Gravable no Inferior a la Renta Presuntiva 99 CREE Descuento en el CREE y sobretasa por impuestos pagados en el exterior por rentas de fuente extranjera y dividendos recibidos del exterior 100 CREE y Sobretasa No compensación Con ningún tipo de impuesto ni con saldos a favor Saldos a favor con otros impuestos, anticipos, retenciones, intereses y sanciones 101 CREE Consorcios y Uniones Temporales Exoneración de parafiscales, SENA, ICBF, salud para trabajadores con ingresos hasta 10 smlmv Si la totalidad de sus miembros están exonerados 102 Sobretasa CREE 2015 – 2016 – 2017 – 2018 Sobretasa CREE Base gravable igual a la del CREE Rangos de base gravable superior a $800 millones 104 Sobretasa CREE Tarifas: Año 2015 2016 2017 2018 105 Tarifa 5% 6% 8% 9% Sobretasa CREE La Sobretasa esta sujeta a: Anticipo del 100% calculado sobre Base Gravable del CREE año anterior Pagadero en dos cuotas anuales 106 Total Impuesto sobre la Renta y CREE Año Renta CREE Total 2014 25% 9% 34% 2015 25% 14% 39% 2016 25% 15% 40% 2017 25% 17% 42% 2018 25% 18% 43% Prohibición de Compensar 107 Ejemplos Impuesto de Renta – CREE y Sobretasa CREE 2015 Ejemplos Impuesto de Renta – CREE y Sobretasa CREE 2015 Base Gravable Renta y CREE iguales (Millones) 109 Renta 25% CREE 9% Sobretasa CREE 5% Gran Total % $1.000 $250 $90 $10 $350 35,0 $2.000 $500 $180 $60 $740 37,0 $3.000 $750 $270 $110 $1.130 37,7 $4.000 $1.000 $360 $160 $1.520 38,0 $5.000 $1.250 $450 $210 $1.910 38,2 $10.000 $2.500 $900 $460 $3.860 38,6 Ejemplos Impuesto de Renta – CREE y Sobretasa CREE 2015 Base Gravable Renta y CREE iguales (Millones) 110 CREE 9% Sobretasa CREE 5% $15.000 $3.750 $1.350 $710 $5.810 38,7 $20.000 $5.000 $1.800 $960 $7.760 38,8 $25.000 $6.250 $2.250 $1.210 $9.710 38,8 $30.000 $7.500 $2.700 $1.460 $11.660 38,9 $50.000 $12.500 $4.500 $2.460 $19.460 38,9 $75.000 $18.750 $6.750 $3.710 $29.210 38,9 Renta 25% Gran Total % Ejemplos Impuesto de Renta – CREE y Sobretasa CREE 2015 Base Gravable Renta y CREE iguales (Millones) 111 Sobretasa CREE 5% Renta 25% CREE 9% Gran Total $100.000 $25.000 $9.000 $4.960 $38.960 39,0 $200.000 $50.000 $18.000 $9.960 $77.960 39,0 $300.000 $75.000 $27.000 $14.960 $116.960 39,0 $400.000 $100.000 $36.000 $19.960 $155.960 39,0 $500.000 $125.000 $45.000 $24.960 $194.960 39,0 % Ejemplo de Tributación para una Empresa Enunciado Empresa Patrimonio: $10.000 millones Ingresos anuales: $10.000 millones Utilidad esperada antes de Renta, CREE y sobretasa CREE: 10% ¿Cuál sería su tasa de impuestos en el 2015? 25% Renta 9% CREE 39% 5% sobretasa CREE 113 Enunciado Empresa 114 Impuesto a la Riqueza ICA 10 x 1.000 Predial – Vehículos 4 x 1.000 Parafiscales??? Subcapitalización??? Contribuciones y otros??? Ejemplo de Tributación para una Empresa CONCEPTO UTILIDAD ANTES 100% IMPUESTOS GMF [4 x 1.000] ICA RIQUEZA PREDIAL TOTAL IMPUESTOS 115 $1.236 $40 $100 $115 $16 ($236) Ejemplo de Tributación para una Empresa CONCEPTO UTILIDAD NETA ANTES DE IMPUESTOS DE RENTA Y CREE IMPUESTO DE RENTA [25%] CREE [14%] UTILIDAD NETA DESPUÉS DE TODOS LOS IMPUESTOS TASA EFECTIVA IMPOSICIÓN 116 $1.000 $280 $115 $605 51,05% Ejemplo de Tributación para una Empresa Impuestos Diferentes a Renta y CREE $236 Utilidad Antes de Todos los Impuestos $1.236 Renta y CREE Total Impuestos $631 Socios 117 $395 $605 Ejemplo de Sistemas de Tributación por Sectores de Producción Patrimonio Líquido $1.000 millones Ingresos $1.000 millones Rentabilidad ???% 118 Sistema de Tributación por Sectores de Producción CONCEPTO / MARGEN UTILIDAD ANTES 100% IMPUESTOS RENTA AGRICOLA Y RENTA FIJA COMERCIO INDUSTRIA VARIABLE GANADERA [CDT] 10% 10% [ACCIONES] 5% 5% 5% $124,0 $115,0 $64,0 $50,0 $50,0 $4,0 $4,0 $4,0 $0,2 $-0- ICA $10,0 $7,0 $-0- $0,6 $-0- RIQUEZA $2,0 $2,0 $2,0 $2,0 $- 0 - PREDIAL $8,0 $2,0 $8,0 $-0- $-0- $100,0 $100,0 $50,0 $47,0 $50,0 $26,0 $26,0 $13,5 $12,3 $-0- $9,4 $9,4 $4,9 $4,4 $-0- UTILIDAD DESPUÉS DE TODOS LOS IMPUESTOS $64,6 $64,6 $31,6 $30,3 $50,0 TASA EFECTIVA IMPOSICIÓN TOTAL 47,9% 43,8% 50,6% 39,4% 0% GMF [4 x 1.000] UTILIDAD DESPUÉS DE IMPUESTOS IMPUESTO DE RENTA [25%] CREE [14%] 119 Tipos de Tributos en Colombia Nacionales Renta Riqueza CREE Ganancias Sobretasa CREE Ocasionales IVA Aranceles GMF (4 x 1.000) Consumo nacional 120 Tipos de Tributos en Colombia Nacionales Impuesto de timbre nacional Impuesto nacional a la gasolina y el ACPM Impuesto a la explotación de oro, plata y platino Regalías y compensaciones 121 Tipos de Impuestos en Colombia Territoriales ICA Predial Impuesto de licores y cigarrillos Delineación urbana Impuestos de azar y espectáculos 122 Sobretasa gasolina Impuesto de registro Contribución alumbrado público Publicidad exterior Impuesto vehículos Tipos de Tributos en Colombia Tasas y Contribuciones 123 Cámaras de Comercio Superintendencias Contraloría Valorización Peajes Estampillas Tipos de Tributos en Colombia Seguridad Social Pensión Salud ARL 124 Parafiscales ICBF SENA Cajas de Compensación Tarifas de Impuestos en América Latina País Argentina Bolivia Brasil Chile Colombia Ecuador Panamá Paraguay Perú Uruguay Venezuela 125 IVA PJ PN 35% 9% - 35% 21% 25% 13% 15% 15% - 10% 7,5% - 27,5% 4% - 25% 20% 0% - 40% 19% 25% + 9% 19% - 33% 16% 22% 5% - 35% 12% 25% 15% - 25% 7% 10% 8% - 10% 10% 30% 15% - 30% 16% 25% 0% - 30% 22% 15% - 34% 6% - 34% 12% Impuesto Nacional al Consumo Régimen Simplificado del Impuesto Nacional al Consumo Pertenecen al régimen simplificado del impuesto nacional al consumo de restaurantes y bares, solo personas naturales con ingresos brutos totales provenientes de la actividad en el año anterior de 4.000 UVT ($113.116.000) Eliminó las personas jurídicas 127 Gravamen a los Movimientos Financieros 4 x 1.000 G.M.F. (4 x 1.000) Tarifa 4 x 1.000 Se reducirá así: 2015 2016 2017 2018 3 x 1.000 2019 2 x 1.000 2020 1 x 1.000 2021 A partir del 1º de enero de 2022 se elimina 129 U.G.P.P. Descargue esta presentación realizando los siguiente pasos: www.bancodeoccidente.com.co Inicio Publicaciones Foros Tributarios 2015 U.G.P.P. Procedimiento aplicable a la determinación oficial de las contribuciones parafiscales de la protección social y a la imposición de sanciones por la UGPP 131 U.G.P.P. Actos Administrativos Requerimiento para declarar o corregir o pliego de cargos Antes Ahora 1 mes 3 meses Liquidación oficial o resolución sanción 6 meses 6 meses Recurso de reconsideración (L.O. o R.S.) 10 días 2 meses Resolución del recurso de reconsideración 6 meses 1 año 132 U.G.P.P. Sanciones por omisión e inexactitud No aplican para quienes declaren o corrijan sus autoliquidaciones antes de la notificación del requerimiento de información por la UGPP 133 Procedimiento Procedimiento Conciliación contencioso administrativa tributaria, aduanera y cambiaria Demanda de nulidad y restablecimiento del derecho (L.O.) en única o primera instancia El demandante paga el 100% del impuesto y el 70% de la sanción, intereses y actualización Antes del 30 de septiembre de 2015 135 Procedimiento Conciliación contencioso administrativa tributaria, aduanera y cambiaria Cuando el proceso contra L.O. esté en segunda instancia ante el Tribunal Administrativo o Consejo de Estado El demandante pague el 100% del impuesto, y el 80% de sanciones, intereses y actualización 136 Procedimiento Conciliación contencioso administrativa tributaria, aduanera y cambiaria Resolución que imponga sanción y no impuestos, exonera 50% y paga 50% 137 Procedimiento Conciliación contencioso administrativa tributaria, aduanera y cambiaria Devoluciones o compensaciones improcedentes Paga 50% de las sanciones actualizadas más reintegro de sumas devueltas o compensación más los respectivos intereses 138 Procedimiento Terminación por mutuo acuerdo de los procesos administrativos tributarios, aduaneros y cambiarios Notificados antes vigencia de la Ley 1739: Requerimiento especial Liquidación oficial Resolución del recurso de reconsideración Resolución sanción Transacción hasta el 30 octubre 2015 139 Procedimiento Exoneración total sanciones, intereses y actualización Si Contribuyente corrige declaración privada y paga el 100% del impuesto o el menor saldo a favor valor 140 Procedimiento Pliego de cargos por no declarar Exonera 70% sanciones e intereses Presente declaración y pague el 100% impuestos y el 30% de la sanción e intereses 141 Procedimiento Actos administrativos impongan sanciones por devolución o compensación improcedentes Exonera 70% sanción actualizada y pague el 30% de la sanción actualizada y reintegre las sumas devueltas o compensadas en exceso con los intereses 142 Procedimiento Quienes no hayan recibido: Requerimiento Especial o Emplazamiento para Declarar y voluntariamente acudan a la DIAN antes del 27 de febrero de 2015, pueden transar el 100% de sanciones, intereses y actualización Contribuyente corrija o presente declaración privada y pague el 100% del impuesto 143 Procedimiento Los Entes Territoriales lo pueden realizar de acuerdo con su competencia Aplica también para la UGPP (Hasta 30 junio 2015). No aplica para intereses generados por aportes a S.G.P. 144 Procedimiento Condición especial para el pago de impuestos, tasas y contribuciones, tributos aduaneros y sanciones Mora por obligaciones año 2012 o anteriores de: Impuestos, tasas, contribuciones y sanciones 145 Procedimiento Hasta 31 de mayo de 2015 Pago del 100% obligación principal Pago del 20% intereses y sanciones actualizadas Después del 31 de mayo de 2015 Pago del 100% obligación principal Pago del 40% intereses y sanciones actualizadas Hasta el 23 de octubre de 2015 146 Procedimiento Responsables IVA y agentes de retención año 2012 y anteriores que se acojan a lo anterior se les extinguirá la acción penal Resolución o acto administrativo por sanción del 2012 o anteriores Pago 50% sanción hasta 31 de mayo de 2015 Pago 70% sanción después del 31 de mayo de 2015 Contribuyentes que no hayan declarado en 2012 y anteriores, sanción por extemporaneidad reducida al 20% 147 Procedimiento Condición especial para el pago de impuestos, tasas y contribuciones a cargo de los municipios Hasta el 23 de octubre de 2015 En mora por obligaciones año 2012 o anteriores: Pago contado exonerados 100% intereses más sanciones Acuerdo de pago exonerados 90% intereses más sanciones 148 Procedimiento Beneficio para los agentes de retención hasta el 30 de octubre de 2015 Presenten declaración de retención períodos anteriores a 1º de enero de 2015 sean consideradas ineficaces por falta de pago total No obligados a liquidar y pagar sanción por extemporaneidad ni intereses de mora 149 Contribución Parafiscal a Combustibles Contribución Parafiscal a Combustibles Créase “Diferencial de Participación” Atenuar las fluctuaciones de los precios de los combustibles (gasolina – ACPM) Ministerio de Minas Ejercerá las funciones de control, gestión, fiscalización, liquidación, determinación, discusión y cobro 151 Comisión de Estudio del Sistema Tributario Colombiano Comisión de Estudio del Sistema Tributario Colombiano Objetivo combatir la evasión y elusión fiscal y lograr un sistema tributario más equitativo y eficiente, se revisarán: Régimen tributario especial ESAL Beneficios tributarios existentes y razones que los justifican Régimen de impuesto sobre las ventas (IVA) Régimen aplicable a los impuestos, tasas y contribuciones de carácter territorial 153 Comisión de Estudio del Sistema Tributario Colombiano Se conformará en 2 meses siguientes a la vigencia de la ley Propuestas al MHCP en 10 meses contando a partir de su conformación 154 Otros Temas de Interés Deducciones del Sistema Ordinario Categoría Empleados T. P. C. P. Otros $32.982.000 X X X Planes Compl. Salud $5.280.000 X N/A N/A Salud Obligatoria $7.392.000 X X X $10.560.000 X N/A N/A Req. Generales X X X Concepto Interés Vivienda Dependientes Inherentes Actividades Valor Máximo Deducible Rentas Exentas del Sistema Ordinario Valor Máximo Exento Categoría Empleados $11.088.000 X Pensión Voluntaria (30% del Ingreso) $104.443.000 X Aporte AFC (30% del Ingreso) $104.443.000 X Pensión de Jubilación $329.820.000 X 25% Ingresos Netos $79.152.000 X Concepto Pensión Obligatoria Plazos Presentación y Pagos Declaraciones de Renta Sociedades y Abril 14 – 27 ??? Persona Jurídicas Junio 10 - 24 Personas Naturales 158 Agosto 11 a Octubre 21 Decreto 2548 Dic. 12 de 2014 NIIF Decreto 2548 – NIIF Normas tributarias vigentes a 4 años Grupo I Enero 1/2015 – Diciembre 31/2018 Grupo II Enero 1/2016 – Diciembre 31/2019 Grupo III Enero 1/2015 – Diciembre 31/2018 160 Decreto 2548 – NIIF Leyes tributarias Son autónomas Bases fiscales Inalteradas 161 Decreto 2548 – NIIF Contribuyentes Determinaran la mejor forma en la que administraran las diferencias entre NIIF, bases fiscales (registro obligatorio o libro tributario) 162 Decreto 2548 – NIIF Bases fiscales Disposiciones fiscales E.T. y todas las remisiones a las normas contables (Decreto 2649/93 – 2650/93) Cambios en valores patrimoniales No tendrán efectos tributarios 163 Decreto 2548 – NIIF Registros obligatorios Sistema adicional de registro de todas las diferencias entre NIIF y bases fiscales Sistema garantiza: Autenticidad, veracidad e integridad 164 Decreto 2548 – NIIF Diferencias: Reconocimiento, la medición, la dinámica contable, valuación de activos, pasivos, patrimonio, ingresos costos y gastos Si son exigencias fiscales, no requieren partida doble 165 Decreto 2548 – NIIF Libro tributario Voluntario Registrar todos los hechos económicos de las bases fiscales Si opta por libro tributario, no está obligado a llevar registros obligatorios 166 Decreto 2548 – NIIF Libro auxiliar Deben estar soportados por documentos, comprobantes internos y/o externos Deben identificar el tercero con el cual se realiza la transacción, el conocimiento completo, claro y fidedigno de la operación y la determinación de los tributos 167 Decreto 2548 – NIIF Soportes de las declaraciones tributarias Sistema de registro obligatorio de diferencias o libro tributario Todos los documentos externos e internos y comprobantes que evidencien la realidad de las operaciones Lo anterior no implica llevar doble contabilidad 168 Decreto 2548 – NIIF Registros obligatorios en el libro tributario Documentos y soportes con incidencia tributaria, tendrán pleno valor probatorio 169 Muchas Gracias! www.restrepoylondono.com info@restrepoylondono.com