El procedimiento de cobranza coactiva

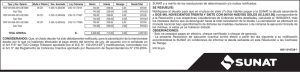

Anuncio