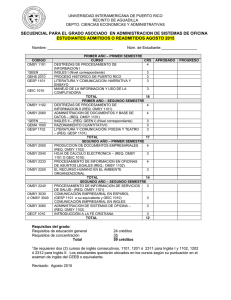

Untitled - Departamento de Hacienda de Puerto Rico

Anuncio