la industria manufacturera

Anuncio

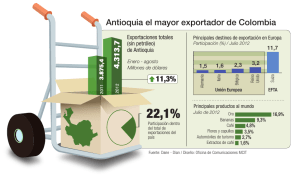

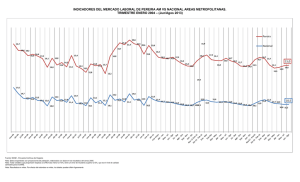

LA INDUSTRIA MANUFACTURERA PRODUCCIÓN INDUSTRIAL EN COLOMBIA El presente documento hace un recuento del desempeño de la industria manufacturera durante los seis primeros meses de 2013. En primer lugar, se presenta el comportamiento histórico de la producción y se describen los principales problemas coyunturales que enfrenta la industria. Además, se presenta un análisis más detallado del sector de Hierro y Acero, el cual atraviesa una situación difícil desde hace algunos meses. Por último, se analiza el comportamiento sectorial y se presenta una clasificación de los sectores de acuerdo a su comportamiento en el año. mismo mes del año anterior; mientras su tasa promedio móvil orden 3 presenta una 1 variación de 0.13% (gráfico 1). Por su parte, la variación sin trilla de café en junio de 2013 fue -5.5% frente a junio de 2012. Gráfico 1: Producción Industrial Colombia: Crecimiento Porcentual Promedio Móvil Orden 3. en 8% 6% 4% Promedio Histórico: 2,73% 2% 0,13% 0% -2% -4% -6% Industria manufacturera -8% -10% Además, la variación entre enero y junio de 2013 frente al mismo período del año anterior presentó una contracción de -3%. Desde septiembre de 2011, la industria ha presentado signos de desaceleración en su actividad productiva y a partir de enero de 2012 el ritmo de crecimiento se ha encontrado por debajo de su promedio histórico (2.73%). Pese a la reactivación transitoria de la producción manufacturera en los meses de junio y julio de 2012, en agosto la producción profundizó su tendencia decreciente hasta pasar a terreno negativo desde octubre de 2012. En junio de 2013 la producción industrial (con trilla de café) disminuyó -5.4% frente al 1 jun-13 dic-12 mar-13 jun-12 sep-12 dic-11 mar-12 jun-11 sep-11 dic-10 mar-11 jun-10 sep-10 dic-09 mar-10 jun-09 sep-09 dic-08 -12% mar-09 De acuerdo con la información histórica, el crecimiento anual promedio del índice de Producción Industrial (IPI) para 2010 y 2011 fue 4.0% y 4.8%, respectivamente, mientras que para 2012, el crecimiento presentó una importante desaceleración al registrar una variación de 0%. Fuente: DANE, 2013 y Cálculo Davivienda-DEEE Exportaciones Industriales Las exportaciones del sector manufacturero en mayo de 2013 fueron las más altas en lo que va del año, equivalentes a un valor de USD $2.030 millones. Este valor significó un incremento de apenas 0.75% frente a mayo de 2012 cuando se reportaron USD $2.015 millones. Por otro lado, a pesar de haber sido una variación positiva, se desaceleró frente a la reportada el mes anterior, la cual fue de 12.4% (Gráfico 2). 1 El promedio móvil orden 3 compara, en este caso, el promedio de la producción en los meses de abril, mayo y junio de 2013 contra el mismo periodo de 2012. Comparar promedio móviles permite restar la volatilidad de las series. Gráfico 2: Exportaciones industria manufacturera: Crecimiento anual y Valor de exportaciones de la industria en millones de dólares. Como se observa en la tabla 1, los sectores que presentaron una mayor contribución al crecimiento de las exportaciones (0.75%) fueron: Vehículos y semirremolques (4.91%), Petróleo y combustible (1.77%) y Sustancias y productos químicos (0.8%). Mientras que los sectores que aportaron negativamente a la variación fueron los siguientes: Metalúrgicos básicos (-4.66%), Otros minerales no metálicos (-0.84%) y Alimenticios y bebidas (-0.64%). Principales problemas de la industria Fuente: DANE, 2013 y Cálculos Davivienda-DEEE Por su parte, en lo corrido del año las exportaciones del sector manufacturero fueron USD $9.467 millones, registrando una caída de -1.1%. Tabla 1: Exportaciones Rama Industrial (Millones USD) may-12 may-13 Var YoY Contribución Vehículos y semirremolques Descripción 38.626 137.573 256% 4,91% Petróleo y combustible 431.308 466.993 8% 1,77% Sustancias y productos químicos 298.632 314.800 5% 0,80% Maquinaria y equipo NCP 36.317 43.621 20% 0,36% Otros tipos de transporte 8.477 12.187 44% 0,18% Instrumentos médicos y relojes 9.506 10.833 14% 0,07% Maquinaria de oficina e informática 704 1.718 144% 0,05% Productos de tabaco 942 1.901 102% 0,05% Reciclaje 2.799 3.735 33% 0,05% Televisión y comunicaciones 5.526 6.002 9% 0,02% Madera y corcho excepto muebles 3.990 4.065 2% 0,00% Productos textiles 48.765 47.842 -2% -0,05% Curtido y cueros 26.212 24.432 -7% -0,09% Prendas de vestir 52.781 50.624 -4% -0,11% Metal sin maquinaria 28.215 25.705 -9% -0,12% Aparatos eléctricos NCP 38.077 35.463 -7% -0,13% Muebles 35.252 32.567 -8% -0,13% Impresión y grabación 14.141 11.186 -21% -0,15% Papel y cartón 47.018 42.450 -10% -0,23% Caucho y plástico 67.924 60.385 -11% -0,37% Alimenticios y bebidas 348.915 335.922 -4% -0,64% Otros minerales no metálicos 52.177 35.332 -32% -0,84% Metalúrgicos básicos 418.904 325.000 -22% -4,66% 1% 0,75% TOTAL Fuente: DANE, 2013 2 2.015.206 2.030.336 De acuerdo con los resultados de la Encuesta de Opinión Industrial Conjunta (EOIC) que elabora la ANDI, el principal problema que enfrenta la industria es la demanda, seguida por la alta competencia en el mercado, el costo y suministro de las materias primas y finalmente, el tipo de cambio. (Gráfico 3). Gráfico 3: Principales Problemas Según la Andi. Fuente: Andi, 2013 y Cálculos Davivienda-DEEE Por otro lado, el Índice de Confianza Industrial (ICI) que elabora Fedesarrollo, -el cual se compone de tres partes; volumen de los pedidos, existencias y expectativas de producción, indica que para para junio los pedidos fueron el componente determinante en la caída. Al mismo tiempo, el índice ha presentado una tendencia bajista desde febrero de 2012, y en junio se ubicó en 5.1%, siendo ésta la quinta variación negativa consecutiva del año (Gráfico 4). industria general. Destaca en primer lugar las diferencias que se llegan a observar en las cifras de las dos entidades, asociadas al poderoso efecto de la producción de Cerromatoso. Gráfico 4: Índice de Confianza de los Industriales. 25 20 15 10 Promedio Histórico: 2.3 5 0 -5 -5,1 -10 Las cifras disponibles (Fedemetal) señalan que en febrero de este año la producción del sector caía a una tasa anual de -17.3%, marcando el registro más bajo de los últimos cuatro años. Desde comienzos de 2012, cuando la producción crecía a una tasa anual cercana al 20%, se da inicio a una etapa de desaceleración continua que rápidamente pasa a terreno negativo (gráfico 5). -15 -20 Fuente: Fedesarrollo, 2013 Sector de Hierro y Acero La producción de este sector se dirige principalmente a abastecer la industria metalmecánica (donde las autopartes tienen un peso importante) y la construcción (como proveedor principalmente de acero estructural, láminas y ángulos y diversos materiales comercializados por ferreterías). El sector de hierro y acero se clasifica con el código CIIU 1710 en las estadísticas que lleva el Dane. Sin embargo, dentro de este código la oficina de estadísticas incluye la producción de ferroníquel de la empresa Cerromatoso. Esta circunstancia hace que por su gran tamaño, la empresa arrastre los resultados del sector de hierro y acero, impidiendo ver con certeza el desempeño propio de dicho sector. Fedemetal es el gremio de productores de acero del país y recoge las cifras de las 5 grandes siderúrgicas, que en conjunto representan cerca del 98% de la producción nacional. El gráfico 5 muestra la evolución reciente de la producción del sector (según Fedemetal y el Dane) y la producción de la 3 jun-13 dic-12 jun-12 dic-11 jun-11 dic-10 dic-09 jun-10 dic-08 jun-09 dic-07 jun-08 dic-06 jun-07 jun-06 -25 De acuerdo con las cifras del Dane, disponibles hasta el mes de mayo, la producción de hierro y acero presenta una leve recuperación al registrar una tasa de crecimiento anual de -9.4%, que aún está por debajo del desempeño de toda la industria (2.3%) (gráfico 5). Gráfico 5: Producción: Crecimiento Porcentual Promedio Móvil Orden 3. 40 Hierro y acero - Fedemetal Hierro y acero - Dane Industria 30 20 10 0 -2.3 -9.4 -10 -20 -30 May-09 -17.3 May-10 May-11 May-12 May-13 Fuente: DANE y Fedemetal (cifras a febrero), 2013 y Cálculos Davivienda-DEEE El bajo desempeño de la producción de hierro y acero está asociado con la fuerte penetración de importaciones que alcanza un valor de 54% en febrero de 2013, una de las más altas de la industria colombiana (gráfico 2 7) . 2 La penetración de importaciones se calcula como el coeficiente entre las importaciones y el consumo aparente; Gráfico 7: Sector hierro Penetración de importaciones y acero: 65 60 55 53.8 50 45 40 35 30 Feb-09 Feb-10 Feb-11 Feb-12 Feb-13 Fuente: Fedemetal Comportamiento Sectorial La información de la Muestra Mensual Manufacturera (MMM) indica que solo un 29% de los sectores registró en junio variaciones anuales positivas (gráfico 9) mientras que el 71% restante presentó variaciones negativas. Gráfico 9: Proporción de sectores de la industria con variaciones anuales positivas. 0,8 Gráfico 8: Comercio Exterior (Var% anual del promedio trimestral). 0,6 Tendencia 0,5 0,4 0,3 0,29 0,2 0,1 jun-13 dic-12 jun-12 dic-11 jun-11 dic-10 jun-10 dic-09 0,0 jun-09 En abril, las cifras de comercio exterior muestran el desplome de las exportaciones equivalentes a -30.3%, mientras que las importaciones caen a una menor tasa anual de -10.2%. (Gráfico 8). 0,7 dic-08 De acuerdo con Fedemetal, la revaluación del peso (que afecta las exportaciones), la difícil competencia con China (principal origen de las importaciones de acero del país) y el contrabando han deteriorado los resultados de las empresas de este sector. A lo anterior hay que añadir la desaceleración del sector constructor, uno de los más importantes consumidores de la producción de acero. Fuente: DANE, 2013 y Cálculos Davivienda-DEEE Según indica el DANE, para junio los sectores de Vehículos automotores y sus motores, Maquinaria de uso especial y Partes, piezas y accesorios para vehículos automotores presentaron las contracciones más fuertes al caer a tasas de -52.2, -36.5 y -31.5%, respectivamente. La tabla 2 muestra los diez sectores de la industria manufacturera que más aportaron positiva y negativamente a la tasa de crecimiento de -3.0% registrada en el primer semestre de 2013 año frente a igual periodo de 2012. Fuente: DANE, 2013 y Cálculos Davivienda-DEEE donde este último es el resultado de sumar a la producción nacional las importaciones y restar las exportaciones. 4 Tabla 2: Principales Contribuciones a la Variación (Enero-Junio) Sector Otros productos alimenticios Fabricación de otros tipos de equipo de transporte Productos lácteos Refinación del petróleo Productos de tabaco Ingenios, refinerías de azúcar y trapiches Prendas de vestir, confecciones Papel, cartón y sus productos Productos minerales no metálicos Vehículos automotores y sus motores Var% anual Contribución 9.1 15.7 8.3 4.9 21.0 -9.5 -8.8 -5.6 -15.4 -3.4 0.4 0.3 0.3 0.3 0.1 -0.3 -0.4 -0.4 -0.5 -0.6 Fuente: DANE, 2013 y Cálculos Davivienda-DEEE ingenios de Azúcar Deterioro. se encuentran en En conclusión, de los 48 sectores analizados, un 47.37% presenta resultados favorables así: 36.84% se encuentra en la zona de consolidación y otro 10.5% se recupera. Por otro lado, 52.64% de los sectores atraviesa un mal momento pues un 26.32% de ellos se clasifica en recrudecimiento (persisten sus crecimientos negativos), mientras que 26.32% se está deteriorando (tabla 3). Clasificación Sectorial Tabla 3: Clasificación sectorial: En el gráfico 8 se clasifican algunos de los sectores de la industria dentro de cuatro categorías: recuperación, consolidación, recrudecimiento o deterioro. Recuperación hace referencia a sectores que en el trimestre entre abril y junio de 2012 presentaban tasas de crecimiento negativas, y durante el mismo período de 2013, fueron positivas. Consolidación se refiere a los sectores que en el período mencionado, tanto de 2012 como de 2013 obtuvieron tasas de crecimiento positivas. Deterioro señala los sectores que en 2012 presentaron tasas anuales positivas, mientras en 2013 estas tasas se ubicaron en terreno negativo. Por último, los sectores situados en el área de Recrudecimiento, son aquellos que en ambos años presentaron tasas de crecimiento negativas. En el gráfico 8 se puede observar que los sectores de Lácteos, Tejidos, Alimentos Procesados, Productos Metálicos, Bebidas, Molinería inclusive Total con Trilla, se situaron en la categoría de Consolidación, es decir, en el mejor escenario. Además, los sectores de Refinación del Petróleo, y Sustancias Químicas se encuentran por buen camino al clasificarse en Recuperación. Por otro lado, los sectores de Plástico, Acabado de Textiles, Derivados de Petróleo, Vidrio y Caucho se ubicaron en Recrudecimiento, mientras que sectores como Vehículos, Hierro y Acero, Confecciones, Cemento e 5 Estado Consolidación Deterioro Recrudecimiento Recuperación TOTAL Participación 36,84% 26,32% 26,32% 10,53% 100% Fuente: DANE, 2013 y Cálculos Davivienda-DEEE En cuanto a la industria total con trilla, ésta se clasificó para este período en Consolidación, ya que para ambos períodos obtuvo tasas de crecimiento positivas (promedio móvil de orden 3); para junio de 2012 una tasa de 0.40% frente a 0.13% para junio de 2013 . Gráfico 8: Crecimiento de la industria (Var% Promedio Móvil Orden 3) Recuperación Consolidación 25% Alimentos Procesados 20% 15% 10% Lácteos Refinación del petróleo Tejidos Metalmecánica Molinería Abril - Junio 2013 5% Sustancias Químicas 0% Plástico Bebidas Vidrio Confecciones Derivados de petróleo Acabado de textiles -5% Total Con Trilla Hierro y acero Ingenios y refinerías de azúcar Cemento -10% Caucho -15% Carrocerías para vehículos -20% Vehículos -25% -20% -15% -10% Recrudecimiento -5% 0% 5% 10% Abril - Junio 2012 Fuente: DANE, 2013 y Cálculos Davivienda-DEEE 6 15% 20% 25% 30% Deterioro * Este es un documento elaborado por la Dirección Ejecutiva de Estudios Económicos (DEEE) – Banco Davivienda: Director: Andrés Langebaek Investigador: Daniel Rey S Investigador practicante: Manuel Andrés Duque Dirección de Estudios Económicos Grupo Bolívar Director: Andrés Langebaek Rueda. alangebaek@davivienda.com Ext: 59100 Análisis Sectorial: Rogelio A Rodríguez. rarodriguez@davivienda.com Ext: 59104 Análisis de Mercados: Silvia Juliana Mera G. sjmera@davivienda.com Ext: 59130 Análisis Sectorial: Daniel Rey S. dhreys@davivienda.com Ext: 59120 Análisis Fiscal y Externo: María Isabel García. migarciag@davivienda.com Ext: 59101 Análisis Sector Financiero: Ana Isabel Mejía. aimejia@davivienda.com Ext: 59105 Análisis Largo Plazo: Carlos Hernández. chernandezg@davivienda.com Ext: 59104 Análisis Inflación y Mdo Laboral: Hugo Andrés Carrillo. hacarrillo@davivienda.com Ext: 59103 Profesional en Práctica: Manuel Andrés Duque. Ext: 59103 Profesional en Práctica: Carlos Andrés Suarez. Ext: 59130 Aprendiz Universitario: Andrés Olarte. Teléfono: (571) 330 00 00 Dirección: Avenida El Dorado No. 68C—61 Piso 9 Los datos e información de este informe no deberán interpretarse como una asesoría, recomendación o sugerencia por parte de Banco Davivienda para la toma de decisiones de inversión o la realización de cualquier tipo de transacciones o negocios. Se pueden presentar errores sobre los cuales el Banco Davivienda no asume responsabilidad alguna, razón por la cual el uso de la información suministrada es de exclusiva responsabilidad del usuario. Los valores, tasas de interés y demás datos que allí se encuentren, son puramente informativos y no constituyen una oferta, ni una demanda en firme, para la realización de transacciones. 7