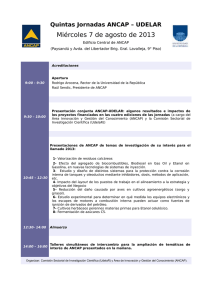

Administración Nacional de Combustibles, Alcohol y Pórtland

Anuncio