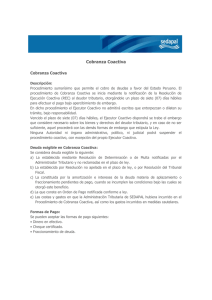

manual de procedimiento de cobranza coactiva

Anuncio