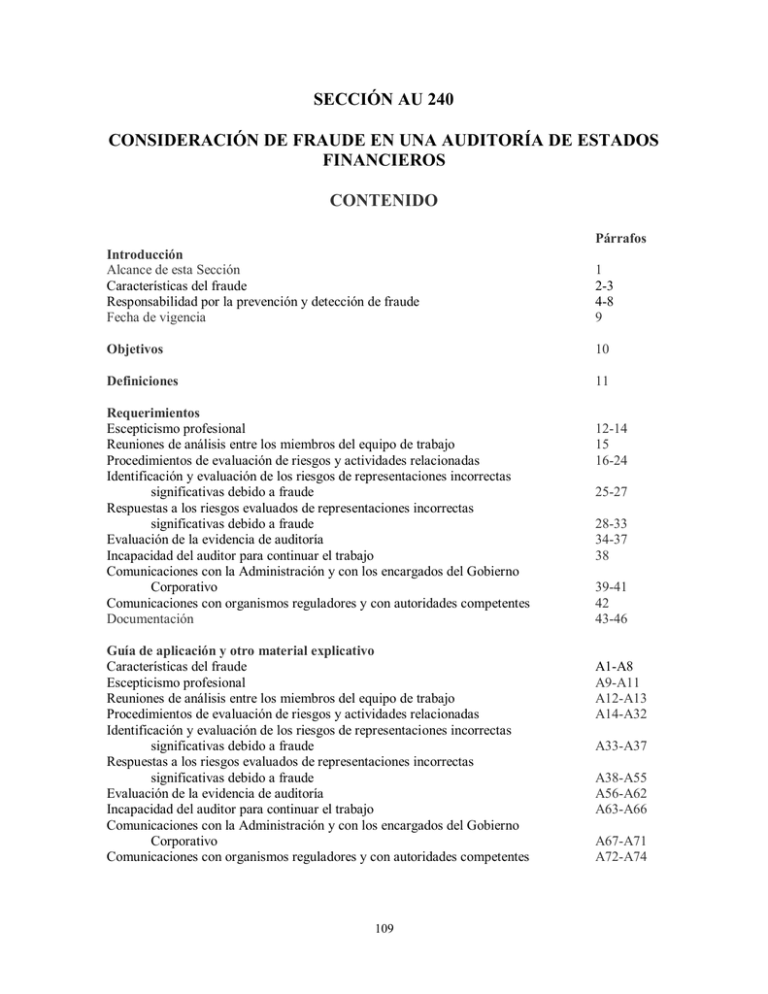

sección au 240 consideración de fraude en una auditoría de

Anuncio