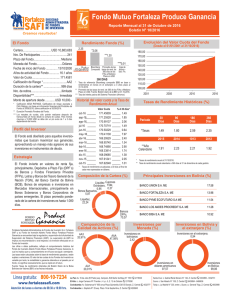

Bonos BANCO MERCANTIL SANTA CRUZ - Emisión 1

Anuncio