Bonos corporativos: la búsqueda de mayores rendimientos

Anuncio

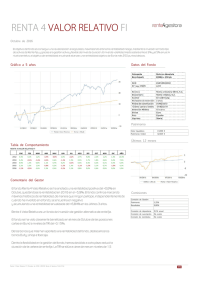

MEDIO: ÁMBITO FINANCIERO – INFORMES ECONÓMICOS FECHA: 18 DE ENERO DE 2013 "Bonos corporativos: la búsqueda rendimientos continúa en 2013" de mayores El mundo comienza 2013 con una leve mejora de crecimiento económico. Este impulso de la actividad proviene principalmente de las empresas, que recuperaron la confianza para invertir luego de que se apaciguaran los riesgos políticos en Europa y se estabilizara el crecimiento económico en China. En este contexto de: i) bajas tasas de interés, ii) menor riesgo sistémico, y iii) ajuste fiscal de los países desarrollados que contiene no solo el crecimiento económico, sino también la oferta de deuda soberana, creemos que la demanda de bonos corporativos se mantendrá sólida. No obstante, considerando que los bonos registraron significativas apreciaciones de capital durante 2012, creemos que los retornos de 2013 serán explicados principalmente por sus cupones de interés, por lo que vemos valor en los bonos corporativos de elevados rendimientos. En EEUU, preferimos los bonos de los sectores asegurador, petrolero y de supermercados, ii) en Europa, de los sectores de telecomunicaciones y medios, y iii) en los países emergentes, de las empresas exportadoras de commodities. ESTADOS UNIDOS El mercado celebró que EEUU evitara el "precipicio fiscal" de fin de año, pero la volatilidad continuaría durante los próximos dos meses… La Cámara de Representantes aprobó (257 a 167 votos) la propuesta del Senado (89 a 8 votos), que: i) eleva de 35% a 39,6% el impuesto a los ingresos para las familias que obtienen ingresos mayores a USD 450.000 anuales (1% de la población), ii) eleva los impuestos a ganancias de capital y dividendos del 15% al 20% para la clase alta, iii) eleva 2% los aportes de seguridad social (para una familia con un ingreso de USD 52.000 al año implica una quita de USD 1.040 anuales). No obstante, el recorte automático de gasto público de USD 1,2 billones para los próximos 10 años (USD 110.000 millones en 2013) se postergó por 2 meses, y será debatido junto con la elevación del techo de la deuda entre fines de febrero y principios de marzo (técnicamente el techo de la deuda se alcanzó el 31 de diciembre del año pasado, pero el Departamento del Tesoro está utilizando recursos extraordinarios). De este modo, los republicanos planean construir mayor poder de negociación para obtener más recortes del gasto público a cambio de incrementos de deuda, y consecuentemente se espera que la volatilidad en los mercados persista. Aunque el actual acuerdo evitó un impacto negativo de 4% / 4,5% del PBI en 2013, aún implicaría un recorte de 1% / 1,5% del PBI, dejando las proyecciones de crecimiento económico en torno a 1,8% / 2% para 2013. Además, el efecto de largo plazo de esta reducción del déficit de USD 733.000 millones (para los próximos 10 años), es poco relevante dado que la proyección del ratio deuda / PBI para 2022 sólo pasó de 90% a 87%.A pesar que las últimas minutas de la Reserva Federal (Fed) impactaron negativamente, por cierto disenso entre sus miembros respecto hasta cuándo se debiera mantener el QE3, creemos que las tasas de interés permanecerán bajas durante 2013… En las últimas minutas de la Fed, de los 19 miembros del comité de políticas de la Fed (FOMC), “pocos miembros” del FOMC expresaron que quieren mantener la compra de bonos del Tesoro de EEUU (QE3) hasta finales de 2013, “otros pocos miembros” no especificaron una fecha de finalización para las mismas, “varios miembros” quieren desacelerar o frenar el QE3 antes de fines de 2013, y un miembro considera que el QE3 no se justifica. No obstante, los analistas estiman que el QE3 se mantendrá durante 2013, manteniendo bajas las tasas de interés, porque i) el recambio de miembros votantes del FOMC en 2013 es más favorable a los miembros “dovish” (partidarios de una política monetaria expansiva), y además, ii) aunque hubo ciertas mejoras en el mercado laboral, éstas aún no son significativas (se crearon 155.000 nuevos empleos en diciembre). En este contexto, preferimos bonos municipales y corporativos de los sectores asegurador, petrolero y de supermercados… Los bonos municipales tuvieron una mejor performance que los bonos del Tesoro de EEUU durante 2012. Los bonos municipales con grado de inversión generaron retornos de +6,8% anual durante 2012 y aquellos de mayores rendimientos +18,2%. Este tipo de bonos resultó favorecido por una elevada demanda de los inversores, gracias a: i) sus ventajas impositivas (que serán un factor aún más relevante luego de la reciente suba de impuestos), ii) las mejores perspectivas de recaudación, por las mejoras en los mercados laborales e inmobiliario, iii) las expectativas de una reducción del mercado de bonos municipales (actualmente en USD 3,7 billones), debido a que los municipios se concentrarían en refinanciar la deuda obtenida de los proyectos de infraestructura remanentes. Se puede invertir en estos bonos a través del fondo Franklin California High Yield Municipal, o los ETFs MUNI (activamente administrado por PIMCO), TFI (bonos con calificación Aa3/AA-), ITM(bonos de mediano plazo), o HYD (bonos de alto rendimiento). Gráfico 1: Evolución histórica de fondos de bonos municipales y corporativos. Por su parte, los bonos corporativos de EEUU presentaron un retorno de +9,8% en 2012, favorecidos por diferenciales de rendimiento históricamente atractivos y políticas monetarias expansivas. Dado que consideramos que las tasas de interés seguirán bajas durante 2013, creemos que los bonos con elevados rendimientos serán los más favorecidos una vez que se despeje la incertidumbre fiscal en EEUU. En general, los diferenciales de rendimiento a comienzos de año explican la mayor parte del retorno total de los bonos. Por esto, vemos valor en los bonos de los sectores asegurador, petrolero, y de supermercados de EEUU, que comienzan 2013 con diferenciales de rendimientos mayores a 175 pb. Se puede ganar exposición a bonos de estos sectores a través del fondo Meridian High Yield Bond. EUROPA Esperamos menor volatilidad de los mercados financieros y un apaciguamiento del riesgo sistémico de la región para 2013, a pesar de la debilidad económica. El stress financiero de la región es menor luego que i) Grecia aprobara su nuevo paquete de ajuste fiscal para 2013, obteniendo nuevo financiamiento de la Eurozona, ii) el Banco Central Europeo (BCE) anunciara su programa de compra de bonos, y luego que iii) los líderes europeos acordaran que el BCE supervisaría a 200 bancos de la región a partir de 2014. Además, la desaceleración económica en Alemania y sus países vecinos generará un mayor consenso político para aplicar mayores medidas de estímulo económico. En este contexto, vemos valor en los bonos corporativos de altos rendimientos…Los bonos corporativos europeos obtuvieron un retorno total de +8,6% durante 2012 (el segundo mejor retorno en los últimos 10 años para estos activos), a pesar del contexto recesivo y del elevado riesgo político. Considerando la fuerte apreciación de capital del año pasado y el menor riesgo sistémico en la Eurozona, creemos que los retornos de 2013 serán principalmente explicados por sus cupones, por lo que vemos valor en los bonos corporativos de elevados rendimientos. Estos títulos además serían beneficiados por la estacionalidad positiva de enero, cuando muchos fondos institucionales reacomodan sus carteras. Cuadro 1: Datos técnicos de los bonos corporativos de telecomunicaciones y medios PAÍSES EMERGENTES Los países emergentes siguen siendo la inversión estrella de los mercados globales… Los bonos de mercados emergentes registraron una mejor performance que los de los países desarrollados durante 2012 (+17,4% para aquellos denominados en dólares). Esto se debe a que los inversores los siguen eligiendo por el dinamismo de sus economías, con balanzas comerciales sólidas, bajo nivel de endeudamiento, elevadas reservas y una creciente demanda interna (los activos de sus fondos de pensiones subieron +83% entre 2005 y 2011). De hecho, la mejora de estos fundamentals económicos derivó en una mejora crediticia, dado que actualmente más del 60% de los países emergentes son grado de inversión, en comparación con 37% diez años atrás. Además los mercados emergentes cuentan con mercados de capitales más desarrollados, luego de que 30 nuevos países dejaran de ser “mercados de frontera” desde 2009. En este contexto y ante la estabilización del crecimiento en China, vemos valor en los bonos corporativos del sector petrolero del gigante asiático... Ante la estabilización del crecimiento económico en China en torno a 7,5% / 8% anual, y el recambio de poder, creemos que se podrían anunciar nuevos proyectos de inversión pública e impulsar los niveles de crédito privado, favoreciendo a las compañías industriales, petroleras y financieras. Se puede adquirir exposición a bonos corporativos denominados en yuanes de estos sectores a través del ETF DSUM. En particular, vemos valor en los bonos de la petrolera estatal CNOOC, que recientemente obtuvo la aprobación de los reguladores de Canadá para concretar la adquisición de la firma Nexen por USD 15.100 millones (la mayor adquisición de una compañía China fuera de su país). A pesar que la fortaleza crediticia de CNOOC podría verse deteriorada, no creemos que sufra recortes de calificación gracias al apoyo estatal que recibe y a su sólido flujo de caja. Es probable que una vez concretada la transacción, la petrolera emita nuevos bonos para refinanciar su reciente préstamo a 1 año por USD 6.000 millones. Por otro lado, consideramos que la adquisición es estratégicamente favorable, puesto que elevaría +20% los niveles de producción de CNOOC y +30% sus reservas probadas (con una mayor diversificación geográfica). En Latinoamérica, la riqueza de los commodities seguirá siendo el factor diferencial, por lo que preferimos los bonos corporativos de las principales compañías exportadoras de la región… A pesar que todas las regiones resultan afectadas ante un crecimiento económico mundial moderado, creemos que dentro de los países emergentes, Latinoamérica seguirá siendo favorecida por sus exportaciones de materias primas, cuyos volúmenes de comercio son menos sensibles que los de las exportaciones industriales de Asia. Además, su vínculo comercial con Europa es menor al de los países asiáticos (solamente el 10% de las exportaciones latinoamericanas tienen como destino a la Eurozona). En este contexto, gracias a la estabilización del crecimiento en China (principal importador de materias primas), vemos valor en los bonos de las principales compañías exportadoras de la región (Petrobras, PDVSA, Pemex, Vale, Codelco). Se puede invertir en bonos de América Latina a través del fondo Investec Latin America Corporate Debt (con un cupón promedio de 6,2% anual). Este fondo posee tenencias de compañías de materiales básicos (19%) y energía (10%), y está diversificado por país: en Brasil (45%), México (19%), Perú (8%) y Chile (4%). Informe realizado por Gastón Sempere (Analista de Research).