aspectos analíticos de la transición hacia una moneda única en

Anuncio

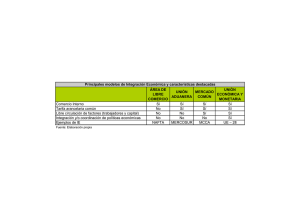

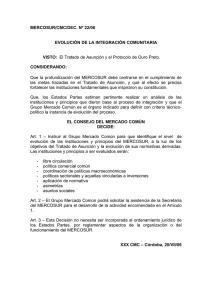

ASPECTOS ANALÍTICOS DE LA TRANSICIÓN HACIA UNA MONEDA ÚNICA EN MERCOSUR Comunicación efectuada por la Académica Titular Dra. Ana María Martirena-Mantel en la Academia Nacional de Ciencias de Buenos Aires, en la sesión plenaria del 21 de diciembre de 2006 Sección I – Sección II – Sección III – Sección IV – Introducción y propósito. Lógica acumulativa de integración. Turbulencias del camino. UME y Mercosur. Primer pilar de la transición. Paradigma de endogeneidad. Sección V – Segundo pilar de la transición: efecto-comercio de la moneda única. Sección VI – La transición. TZ (Target Zone) Exchange Rates y Mercosur. Sección VII – Epílogo. Sección I – Introducción y propósito El tema propuesto para esta comunicación pertenece al campo de la Economía Internacional Monetaria y se titula “Aspectos analíticos de la transición hacia una moneda única en Mercosur”. En el camino analítico-empírico que he elegido –que nos lleva a considerar la posibilidad de una moneda única en Mercosur– trataré de ir preparando el terreno para demostrarles que ese camino –en mi opinión– es una posibilidad concreta, aunque obviamente sin fechas precisas. Esto es así a pesar de no haber transcurrido aún el numero de años cronológicos que mediaron en el caso europeo entre el Tratado de Roma de 1957 (que dio lugar a la CEE, Comunidad Económica Europea) y el Sistema Monetario Europeo de 1978 que preparó el camino para la UME Unión Monetaria Europea de 1999. En forma resumida que enseguida fundamentaré, pienso que el camino a una UM (Unión Monetaria) en Mercosur está siendo preparado por dos paradigma o pilares de transición que pasaré a explicar. Llamo el primero, el pilar de la endogeneidad y al segundo el pilar del efecto-comercio de la Moneda Única. La última sección del trabajo analiza una política cambiaria multilateral intra-regional posible para Mercosur en su camino a una eventual UM. Al hacerlo, se apreciará un importante progreso analítico que se observa en este tema al haber evolucionado desde simples propues183 tas a favor o en contra, que llenaron las páginas de la American Economic Review de la época, hasta llegar a un modelo riguroso estocástico que involucra –como veremos– Movimientos Brownianos para los elementos especulativos del problema. Finalmente cabe la pregunta siguiente: ¿dónde ubicamos los temas a tratar en este trabajo? Wilfred Ethier, un importante teórico de la Economía Internacional diría que este trabajo pertenece al nuevo regionalismo, entendiendo por regionalismo la tendencia hacia alguna forma de PTA (Preferential Trade Agreement) entre varios países de una región dada. ¿Por qué? Porque el enfoque para la integración de su sector real que adoptó Mercosur en la década de los años 90 (noventa), resultó ser radicalmente diferente del enfoque de los años 50 ó 60 o Regionalismo Viejo. Este último concebía la integración como un mero complemento de las estrategias de sustitución de importaciones, o sea, estrategias de protección indiscriminada anti-mercado y autárquicas vis-àvis el resto del mundo. Es decir, un enfoque muy distinto del que Mercosur adopta en 1991, año de la firma del Tratado de Asunción entre Brasil, Argentina, Uruguay y Paraguay. En las palabras del profesor Wilfred Ethier que yo comparto, “el nuevo regionalismo refleja el éxito del multilateralismo y no su fracaso”. ¿Por qué? Porque casi todos los países adoptaron y ejecutaron medidas de apertura externa al resto del mundo unilaterales, previas a la formación de Mercosur. También ejecutaron políticas activas de estabilización macroeconómica que llevan a una integración “profunda” que no se limita a eliminar las barreras comerciales, sino que también armonizan otras medidas de política económica. Sección II – Lógica acumulativa de integración Comenzaré despejando una duda referida a la integración real y a la integración monetaria entre los países miembros de cualquier región. 184 Aspirar a una moneda común en una región económicamente integrada depende de la clase de integración que se persiga. Si el interés es lograr una FTA (Área de Libre Comercio) como NAFTA o como ALCA, donde la integración se limita a remover las barreras al comercio, entonces los tipos de cambio de cada país pueden seguir fluctuando entre sí, pues solo se complican las comparaciones de precios. Es decir, no existe incompatibilidad alguna entre la integración regional y mantener la separación de las monedas nacionales. Sin embargo, la integración económica no es independiente de la integración monetaria. En el caso europeo la EMU (European Monetary Union) fue siempre apreciada como una extensión lógica de la CEE (Comunidad Económica Europea) o proceso real de integración iniciado en 1957. Se argumentaba que cosechar los beneficios plenos de la integración real requiere tipos de cambio irrevocablemente fijos y, en último término, una Moneda Única. ¿Por qué? Porque el proceso de integración tiene su lógica interna, una lógica acumulativa de integración. Cuando los países constituyen una Unión Aduanera o un Mercado Común, por definición, cancelan entre ellos la herramienta de la Política Comercial. Entonces podrían verse incentivados a manipular los tipos de cambio a fin de crear ventajas competitivas entre ellos ya que toda depreciación o devaluación del tipo de cambio equivale –en sus efectos analíticos– a una combinación de un subsidio a las exportaciones y tarifas o aranceles a las importaciones. En otras palabras, un Área de Libre Comercio cancela la política comercial entre los países participantes, pero al mismo tiempo, puede producir un “backlash” proteccionista bajo la forma de la manipulación de los tipos de cambio para preservar o crear ventajas competitivas dentro de la región. Sección III — Turbulencias en el camino Quizás alguno de ustedes se estará preguntando a esta altura de mi comunicación: ¿Cómo es que yo propongo el tema de una Moneda Única para Mercosur, cuando leemos a diario en la prensa acerca de las dificultades de todo tipo que enfrenta el proyecto Mercosur? 185 La respuesta es que el camino hacia una UM no puede esperarse que sea uniforme ni lineal. No lo fue en el caso de la UME (Unión Monetaria Europea) ni lo está siendo tampoco en nuestra región. Existen turbulencias a superar… ¡y son superables! Como ejemplo en el caso europeo, tenemos para citar el experimento que emprendió durante dos años el presidente Miterrand en Francia. Corría el año 1981 y Francia había adherido plenamente al Sistema Monetario Europeo, o Unión Monetaria Incompleta del año 1978. O sea, en plena vigencia del SME, el Presidente Miterrand emprende en forma unilateral un programa muy expansivo de aumento de la inversión pública, — de aumento de los salarios mínimos, — de aumento del empleo público, — y de acortamiento de la jornada laboral1. Como resultado, — el déficit público subió de cero al 3% , — la deuda pública saltó del 9 % (1980) al 15% (1983), — la inflación subió al 12.3 % (1982), comparada con el 4.5 % de Alemania Occidental, — el desempleo creció en dos puntos en dos años. En los dos años que duró la turbulencia, Francia realineó su paridad central tres veces contra el marco, con un total del 14 %. La intervención en el mercado cambiario que necesitó Francia para apoyar al franco, demolió las reservas del Banco de Francia en respuesta al ataque especulativo contra el franco. Finalmente en 1983 el Gobierno francés dio un giro total hacia la austeridad y el equilibrio externo: — subió impuestos, — congeló el gasto público, — y controló el crédito. El SME actuó como factor disciplinario y ayudó crucialmente a Francia en su esfuerzo estabilizador. Anécdotas similares se repitieron en los casos de Italia e Irlanda en al camino hacia la moneda única. 1 Frattiani, M. y Von Hagen, J. (1990). The EMS ten years alter, Carnegie Rochester Conference Series, North Holland. Giambiaggi, F. (2003). “Mercosur. Why does Monetary Union make sense in the Long Run?”, en Arestis, P. et al., Monetary Union in South America.Lessons from EMU, Edgard Elgar Publishing Co. 186 En el caso del Mercosur también existieron turbulencias, en ocasión del Plan de Convertibildad argentino y del Plan Real de Brasil. En el primer caso, el TC Real con Brasil se apreció en gran medida de modo que el comercio bilateral con Argentina entró en déficit. Y la respuesta de Argentina fue imponer impuestos anti-dumping y medidas de salvaguardia contra las exportaciones de Brasil. Por otro lado, en 1994 la situación se invierte cuando Brasil lanza su Plan Real con la nueva moneda que le permitió bajar su tasa de inflación en un 1.000 %. El real se apreció en forma marcada y Brasil impone aranceles y cuotas para frenar las exportaciones argentinas. Sin embargo, a pesar de estas turbulencias, no se interrumpió el firme crecimiento del comercio inter-regional. Así, las exportaciones intra-Mercosur crecieron un 300 % entre 1991 y 1998, al tiempo que las exportaciones al resto del mundo crecieron un 48 %. Desde 1991 hubo progresos no solo en el comercio intraregional sino también en el proceso reconvergencia macroeconómica. Así, el análisis de las tasas de crecimiento del PBI a lo largo de cinco décadas (1947-1998) registra una tendencia decreciente en los Desvíos Standard, reflejando una mayor similitud en la conducta de las economías de la región. En segundo lugar, también se observó una tendencia hacia menores tasas de inflación en estos países, que se acerca a la tasa internacional. El nivel de inflación promedio en los países del Mercosur bajó del 544 % (1990) al 6.9 % (1998), registrándose los casos pico de Argentina con el 1.344 % en 1991 y de Brasil de 1.585 % en 1990, las cuales bajaron respectivamente al 1 % y al 2.6 % en 1998. O sea, después de las altísimas tasas de inflación de los años ochenta, se logró la estabilidad de precios en los 90. Sección IV – Primer pilar de la transición. Paradigma de la endogeneidad Pasamos ahora a presentar y justificar el paradigma de la endogeneidad como el primer pilar sobre el cual apoyamos la transición hacia una moneda común en Mercosur. Este paradigma está referido a dos de los más importantes criterios teóricos OCA (Optimal Currency Areas), que determinan los beneficios de una Moneda Común, a saber : 187 a) el grado de apertura o intensidad del comercio entre los miembros potenciales de una UM y, b) el grado en que los ciclos económicos estén correlacionados con los de los demás países miembros. Los países que comparten los criterios a) y b) (apertura y correlación de ciclos) hallan beneficioso constituir una UM , pero es fundamental demostrar que estos criterios evolucionan en el tiempo. Veamos el primero de los dos gráficos siguientes2. Gráfico Nº 1 ENDOGENEIDAD La recta OCA (Optimal Currency Area) muestra las combinaciones de apertura y correlaciones del ingreso más allá de las cuales las ventajas de la U.M. dominan para el grupo de los países miembros. Sin embargo hacia la izquierda, dominan las ventajas de la Independencia monetaria, I.M. Preguntemos: ¿Cómo es la evolución temporal de la endogeneidad? Supongamos que comenzamos en un momento inicial t= 0 , con un grupo inicial de países inicialmente a la izquierda de la OCA line o recta, en el punto 1. 2 Frankel, J. (1999). No single currency regime is right for all countries, Princeton Studies. 188 Si estos países forman una UM, gradualmente tanto la correlación de los ingresos como el grado de apertura se moverán hacia la derecha hacia el punto 2, y hacia el punto 3 a la derecha de la recta OCA. Esto tiene importantes implicancias o consecuencias, porque el gráfico revela dos cosas. 1 – Que la sincronización de los ciclos del ingreso entre miembros potenciales de una UM es endógena a la intensidad del comercio entre ellos. Es éste un hallazgo empírico importante que llamo el Primer Pilar de la transición a la UM en Mercosur, que concreta un progreso analítico importante en la forma de evaluar los Beneficios de una UM. Es decir, los países que deciden constituir una UM –cualquiera sea la motivación– pueden ver satisfechas las propiedades OCA expost, aunque no las satisfagan exante. 2 – En segundo lugar, significa que no tiene sentido medir econométricamente estos criterios en forma indpendiente, como se ha hecho repetidamente en la literatura. Esto es así porque el simple examen aislado de datos históricos para evaluar los criterios OCA, no es apropiado pues ellos son endógenos, en forma conjunta. Autores como Bayoumi y Eichengreen, entre otros (1994)3, estimaron estas correlaciones con datos históricos y en base a ellos, algunos países aparecieron y fueron juzgados como candidatos inapropiados para integrar una UM. Sin embargo, este procedimiento puede dar una foto falsa sobre las posibilidades de constituir una UM, porque la estructura misma de los países cambiará con la UM. A medida que aumentan los vínculos comerciales entre los países miembros, cambia la estructura de las economías y podemos esperar en consecuencia cambios apreciables en la naturaleza de los ciclos ya que éstos se tornan más similares o menos asimétricos. Esto es así porque –como veremos más adelante– predominará el comercio intra-industral que obedece más a economías de escala y diferenciación de producto por sobre el comercio de naturaleza más tradicional inter-industrial. 3 Bayoumi, T. and Eichengreen, B. (1994). One Money or many. Analyzing the prospects for Monetary Unification in many parts of the World, Princeton Studies in Internacional Finance, 76. 189 Existe sin embargo un paradigma opuesto al de endogeneidad, vinculado también a la constitución de UM. Es la hipótesis de Paul Krugman de la especialización, que se basa en las “Lecciones de Massachussets”, esto es, en el desarrollo económico que experimentó EE.UU.4 en la centuria pasada. La hipótesis postula que a medida que los países se integran más y aumenta la apertura, se especializarán en producir bienes para los que poseen ventajas comparadas, predominando el comercio inter-industrial tradicional basado en la dotación relativa de factores o en las diferencias tecnológicas. Así, los países miembros del área monetaria se harán menos diversificados en su producción y como tal, más vulnerables a shocks de oferta, con la consiguiente disminución en la correlación de sus ingresos. El gráfico siguiente titulado “especialización” muestra este paradigma competidor. Nos ilustra que un aumento en la integración de estas economías moverá al país representativo lejos de la recta OCA, por ejemplo del punto 1 al punto 2, con una mayor apertura y una menor correlación. Gráfico Nº 2 ESPECIALIZACIÓN Ahora bien, algunos autores como J. Frankel (1999 ) perciben señales de una aparente paradoja en el argumento de Krugman, esto 4 Krugman, P. (1993). “Lessons of Massachussets for EMU”, en Torres y Giavazzi (Eds.), Adjustment and Growth in the EMU. 190 es, que la mayor integración lleva a una mayor especialización que reduce la diversificación y hace al país un peor socio. Frankel sostiene que si el aspecto crucial es la diversificación, entonces el problema puede resolverse diseñando fronteras más grandes para la OCA, ya que entidades geográficas más grandes son más diversificadas por definición. Si en cambio un grupo de países no es lo suficientemente diversificado, entonces no deben compartir una única moneda y en cambio deben dividirse en unidades monetarias menores cuyos tipos de cambio floten entre sí. Pero estas unidades menores serán aún menos diversificadas y se quebrarán en entidades menores y así sucesivamente. Este proceso de disolución continuará hasta que el mundo se reduzca al nivel de un individuo plenamente especializado. Frankel concluye que el sistema es inestable y no existe una solución interior: por lo tanto una paradoja como esta no es lo que se observa en la realidad. El paradigma de la endogeneidad fue estimado econométricamente por J. Frankel y A. Rose (1998)5 en un trabajo que significó un notable progreso en la literatura con respecto a la forma previa de encarar el análisis de UM estimando los criterios OCA en forma aislada como expresamos anteriormente. Estos autores relacionaron los dos criterios OCA con un panel de 21 países a lo largo de treinta años, aplicando el modelo de Gravity del Comercio Internacional para identificar el comercio bilateral. La conclusión fue que “países con mayores vínculos comerciales tienden a tener ciclos más correlacionados entre sí”, siendo este resultado muy robusto a varios análisis alternativos de sensibilidad. La relación entre ambos criterios resultó ser positiva, grande en tamaño y estadísticamente significativa. Mayor integración económica lleva a mayor comercio y, a su vez, mayor comercio resulta en ciclos más correlacionados. Por lo tanto, desaparece empíricamente la ambigüedad teórica del paradigma de especialización de Krugman. La UM resulta ser un agente de cambio y no simplemente el acto final del proceso de integración económica. La Moneda Común hace mucho más que bajar barreras al comercio y hacer desaparecer la incertidumbre de los TC. 5 Frankel, J. and Rose, A. (1998). “The endogeneity of the OCA criteria”, Economic Journal. 191 ¡Proporciona un estímulo a todo el proceso de integración económica!! Ahora bien, cabe la pregunta: ¿ cómo se vincula este Primer Pilar de la Transición a una UM, con el caso del Mercosur? Varios trabajos han intentado evaluar este primer pilar. Entre ellos mencionamos los de Ahumada, H. y MartirenaMantel, A. (2001), titulado “Towards a Potencial MU in Latina America”, – el de Licandro Ferrando, G. (2000) “¿Un área monetaria para MERCOSUR?”, – el de Julio Berlinski (1999) “Quality and Variety in Intraindustry Trade of Argentina”, – y el de Fanelli et al. (2001) “Coordinación de políticas Macroeconómicas en Mercosur”6. Mencionamos en primer lugar el de Ahumada y MartirenaMantel quienes en un trabajo presentado en la Reunión de la Econometric Society del 2001, aplicaron la metodología de Frankel y Rose para evaluar y estimar conjuntamente los criterios OCA al caso del Mercosur, esto es, los cuatro socios titulares, Argentina, Brasil, Uruguay y Paraguay más los dos países asociados Bolivia.y Chile. A pesar de la escasez de la muestra y de los problemas para obtener un conjunto satisfactorio de datos, los resultados no fueron tan brillantes ni contundentes como los de Frankel y Rose. Los coeficientes BETA fueron todos positivos y grandes en tamaño indicando que tampoco en Mercosur domina el efecto reespecialización de Krugman… pero las regresiones arrojaron un coeficiente BETA significtivo solo cuando la actividad económica es el PBI. Se obtuvo ademas un efecto notable en el caso de Argentina y Brasil cuando se analizó por separado la intensidad del comercio sobre la correlación del ingreso. ¡Estas correlaciones evolucionaron de negativas a positivas en menos de una década! 6 Ahumada, H. y Martirena-Mantel, A. (2001). “Towards a potencial monetary union in Latin America”, Anales Asociación Argentina de Economía Política, 2001. Licandro Ferrando, G. (2000). “¿Un Área Monetaria para Mercosur?”, en Carrera, J. y Sturzenegger, F. (Compiladores), Coordinación de políticas macroeconómicas en el Mercosur, Fondo de Cultura Económica. Berlinski, J. (1999). “Quality and Variety in Intra-Industry Trade of Argentina”. Mimeo. Fanelli, J., González Rosada y Keifman, S. (2001). “Comercio, régimen cambiario y volatilidad”, Cap. 2 en Fanelli, J. (Coordinador), Coordinación de políticas macro en Mercosur, Siglo Veintiuno. 192 Por lo tanto nos preguntamos: ¿existe alguna otra evidencia además de la de Frankel y Rose que avale el pilar de la endogeneidad para MERCOSUR? La respuesta es afirmativa ya que existen dos importantes evidencias que lo avalan. En primer lugar citamos el trabajo del investigador uruguayo Licandro Ferrando en la publicación citada. El autor halló evidencia –aplicando el método de estimación de shocks de de Bayoumi y Eichengreen (1994)– de que la mayor integración regional genera mayor similitud en los ciclos, aumentando la correlación de los shocks. Para comprobarlo divide la muestra de veinte años en dos períodos: 1975 a 1989 y 1990 a 1996. Encontró que la integración dentro de Mercosur ha generado un incremento en el coeficiente de correlación entre los shocks del producto de Argentina con Brasil y de Argentina con Uruguay, como puede verse en el cuadro siguiente. 1 990 — 19 96 BRASIL ARGENTINA BRASIL 1.- ARGENTINA 0.2336 1.- URUGUAY 0.2125 0.3320 1975 — 1989 BRASIL ARGENTINA URUGUAY (PBI) URUGUAY 1.(PBI ) 1.— 0.390 0.1365 1.— 0.042 1.- Como se observa en el cuadro, los coeficientes de correlación se vuelven positivos y significativos en 1990-96. Y en segundo lugar, la evidencia que puede estar avalando en el caso del Mercosur la hipótesis de la endogeneidad, es que el aumento 193 de la integración en la región fue acompañada por el aumento del comercio intra-industrial o “two-way trade”, que redunda en estructuras de comercio más diversificadas. Este comercio se diferencia netamente del comercio tradicional interindustrial, basado en diferencias en la dotación de factores entre países. La teoría del comercio intra-industrial o two-way trade descansa sobre la diferenciación de los productos y en economías de escala. Krugman (1979), Falvey (1981), Helpman y Krugman (1985), Krugman (1995)7. En efecto, el índice de comercio intra-sectorial desarrollado por Grubel y Lloyd calculado a cuatro dígitos de la “Clasificacion Uniforme del Comercio Internacional”, CUCI, que mide el peso del comercio intra-industrial en el total del comrcio, aumentó del 19.4 % (1975-79 en promedio) al 25.5 % entre 1984-88. Por otra parte, el comercio intraindustrial de Argentina medido por este índice de Grubel y Lloyd calculado con una desagregación de cinco dígitos de la clasificacion uniforme, creció significativamente desde un promedio del 24 % (92-94) hasta el máximo del 37 % del intercambio de manufacturas (97-98). La intensidad del comercio intraindustrial de Argentina con sus socios del Mercosur ha sido significativamente mayor a la del comercio con el resto del mundo. El índice del comercio intraindustrial agregado en el comercio de manufacturas con Mercosur subió, – de un cifra inferior del 40 % a comienzos de los 90 – hasta llegar al 50 % a fines de los 90, – pero con el Resto del Mundo fluctuó en valores de 16 % y 26 %. A su vez el comercio intraindustrial se desagrega entre comercio intraindustrial horizontal y comercio intraindustrial vertical. (Ver Berlinski (1996) y J. Fanelli (2000) ya citados.) Es éste un tema de desagregación y agregación del comercio internacional que busca superar las limitaciones de medición del co7 Krugman, P. (1979) . “Increasing Returns, Monopolistic Competition and Internacional Trade”, Journal of International Economics. Falvey (1981). “Comercial Policy and Intraindustry Trade”, Journal of International Economics. Helpman and Krugman (1985). Market Structure and Foreign Trade, MIT Press. Krugman, P. (1995). “Increasing Returns, Imperfect competition an the Int. Economy”, Handbook of International Economics, Vol. III. 194 mercio intraindustrial en base a porcentuales de superposición de importaciones y exportaciones dentro de la clasificación CUCI. En efecto, el comercio intraindustrial horizontal mide más apropiadamente el tipo de comercio afín con la teoría compatible con economías de escala y diferenciación de productos. Agrega el comercio intraindustrial de la clasificación CUCI cuyos precios promedio de exportaciones son aproximadamente similares a los de importaciones. Por otra parte, el comercio intraindustrial vertical agrega el comercio intraindustrial de las clasificaciones CUCI cuyos precios promedio de exportación son muy diferentes a los de importación. La hipótesis es que esas diferencias significativas de precios de exportación e importación en los productos incluidos en una misma clasificación CUCI, permite presumir la existencia de diferencias importantes en las intensidad factoriales de los mismos. En base a las consideraciones anteriores es posible concluir que el comercio intraindustrial horizontal mide mejor el comercio según la teoría del comercio basada en diferenciación de productos y economías de escala. Este comercio intraindustrial horizontal de Argentina creció del 33 % en 1993 al 54 % en 1998. Además, la participación del comercio horizontal con el Mercosur duplica la del comercio horizontal con el resto del mundo. ¿Por qué pensamos que el crecimiento de este comercio intraindustrial es importante para el análisis de una Moneda Única en Mercosur? Porque si el grueso del comercio en la región es de naturaleza intraindustrial, significa que el comercio se dará entre sectores produciendo bienes similares, lo cual nos lleva a admitir indirectamente que existe una tendencia hacia una creciente similitud de shocks que afectan al Mercosur a través del aumento del comercio intraindustrial y la diversificación de exportaciones. En otras palabras, si el grueso del comercio internacional es intraindustrial horizontal, significa que el comercio se dará entre bienes producidos por industrias similares de modo que el riesgo de shocks asimétricos y con ello el costo de constituir una UM será menor. ¿Por qué? Porque con shocks asimétricos afectando a los miembros potenciales de una UM, la producción de bienes se hará menos diversificada o más especializada, aumentando la vulnerabilidad de los países a esos shocks y disminuyendo en consecuencia la correla195 ción de sus ingresos, siendo en consecuencia, socios inadecuados para una UM ya que el costo de perder la independencia monetaria es muy grande. Sección V – Segundo pilar de la transición: el efecto comercio de la Moneda Única El segundo pilar que presento como determinante de la transición a una UM para Mercosur surge de la relación entre comercio y moneda única, que se expresa de la siguiente forma: dos o más países que comparten una misma moneda, comercian sensiblemente más que con monedas separadas. En realidad, toda UM reduce las barreras al comercio asociadas a fronteras nacionales y, en otras palabras, una moneda nacional puede ser una importante barrera comercial de forma tal que reducirla es equivalente a reducir aranceles y tarifas lo que implica aumento en el comercio. Me detengo en este pilar porque el esfuerzo pionero que por vez primera realizó Andrew Rose en el año 2000 para estimar por primera vez el efecto comercio de una moneda común, fue objeto de largas discusiones en la literatura… y levantó una apreciable polvareda intelectual. En efecto, la evidencia de Rose del año 20008 lograda con un panel de 186 países, territorios, colonias y dependencias, entre 1950 y 1970 aplicando métodos de Corte Transversal (“Cross Section”) y el Modelo de Gravity, con 33.000 observaciones, fue objeto de importantes discusiones académicas, ya que varios autores dudaban de efectos tan dramáticos que llegan a triplicar y cuadriplicar el comercio entre los países que usan una moneda común. La pregunta formulada fue: ¿cuanto más comercian los países dentro de una UM que si están fuera de ella? Rose demostró que pertenecer a una UM tiene tal impacto que multiplica el comercio por un factor estimado de tres –triplican su comercio con respecto a países con monedas diferentes– al eliminarse 8 Rose, A. (2000). “One Money, One Market. Estimating the effects of Common Currencies on Trade”, Economic Poliry: an European Forum, April. Los países cuyas monedas son usadas por otros en sus colonias, territorios y dependencias son Australia, New Zealand, Francia, U.K., Dinamarca, etc. Glick, R. y Rose, A. (2001). Rose, A., y Wincoop, R. (2001). 196 los costos de transacción, las posibilidades de cambio en el TC, beneficios todos ellos que van mas allá de la volatilidad de los TC. Varios otros autores trataron de clarificar este sorprendente resultado con modelos alternativos y distintas técnicas de estimación investigando la presencia de “variables omitidas” (que hacen creer que la UM afecta al comercio cuando en verdad es algún tercer factor omitido el que hace que los países se vean inducidos en forma conjunta a comerciar mucho más). También se investigó la presencia de “causalidad invertida” pero nada explica que los países constituyan una UM con el objetivo de incrementar su comercio. Entonces, ¿cómo se explican resultados tan notables? Es evidente que una UM debe estimular el comercio en algún grado, ya que una moneda es mas eficiente que dos monedas, tanto como unidad de cuenta como medio de intercambio. Pero el tema es ¿por qué el efecto es tan grande? Entonces se aceptaron dos caminos. 1 – Dudar del efecto estimado en el trabajo original de Rose, a pesar de los numerosos análisis de sensibilidad realizados con el argumento de que “debe haber algun factor omitido que hace que los países se vean inducidos en forma conjunta a, – o bien unirse a una UM, o – comerciar mucho más que antes. 2 – el segundo camino, como último recurso, consistió en profundizar con rigurosidad el modelo de Gravity de Comercio Internacional (Gravity Model) –modelo que fuera tomado de la Física y usado en Economía Internacional sin mayor cuestionamiento. Para esta tarea adaptaron el trabajo de J. Anderson y E. Van Wincoop (2001) llamado “Gravity with Gravitas. A solution to the Border Puzzle”9. Anderson y Wincop derivan teóricamente la Gravity equation con un enfoque estructural (suponiendo preferencias CES y especialización completa), que les permitió estimar el equivalente en tarifas o aranceles al comercio, de la barrera monetaria. Esta teoría posee una implicancia intuitiva que se desconocía con anterioridad. Cuanto mayor es el efecto-comercio entre los países miembros previo a la constitución de la UM, menor será el cambio porcentual del comercio con posterioridad a la constitución de la UM. 9 Anderson, J. y Van Wincoop, E. “Gravity with Gravitas. A Solution to the border puzzle”, NBER WP 8079, January. 197 Por ejemplo, el efecto de UME (Unión Monetaria Europea) sobre los flujos de comercio bilaterales será menor que en el caso de otras UM, porque la resistencia del comercio multilateral (“multilateral trade resistence”) de los países miembros disminuirá apreciablemente, y esto reduce el efecto-comercio de la UM. Dicho de otro modo. Los niveles de comercio pre-UM pueden ser altos –ya sea debido a acuerdos regionales previos o porque la UM es muy grande. Es el caso de UME que exhibe efectos-comercio menores. Si en cambio, la UM es pequeña, como es, por ejemplo, el área monetaria del este Caribeño, implicará un efecto-comercio relativamente grande. El resultado interesante obtenido además por Anderson y Wincoop es que el Bienestar Social medido por las preferencias CES de los consumidores, aumenta más en la UM donde el efecto-comercio es menor. Es decir, cuanto mayor comercio intraregional exista antes de la formación de la UM menor será el efecto-comercio del área monetaria, pero mayor será el efecto Bienestar (Welfare effect) de formar la UM. ¿Que resultados logran Rose y Wincoop con este modelo más riguroso?10. Estiman el modelo con “country effects” usando datos de 1980 y 1990 para 143 países para los cuales poseen datos bilaterales completos. El coeficiente de la UM sigue siendo grande en tamaño y significativo. Con un robusto error standard, el valor de exp (0.91) = 2.48. Este resultado significa que la UM afecta al comercio bilateral en el 250 %, si se ignoran la resistencia multilateral del comercio lo cual es válido solo si el comercio pre-UM de los países miembros es pequeño. Si en cambio el comercio pre-UM de los miembros es grande –i.e., si se toma en cuenta el efecto de resistencia multilateral del comercio– se produce la disminución de este efecto-comercio. Por ejemplo, en lugar de que la UME haga crecer el comercio dentro de la UM por un valor de 400 % o de 250 %, el valor correcto es ahora del 58 %, todavía un valor apreciable. ¿Cual es entonces la conclusión en este tema, dado el estado actual del conocimiento? 10 Rose, A. y Von Wincoop, E. (2001). “National Money as a Barrier to Internacional Trade. The real case por Currency Union”, American Economic Review, P & P, May. 198 En primer lugar, se puede concluir que los efectos-comercio así medidos, permanecen consistentes con los resultados de Rose el año 2000. El caso a favor de UM es más fuerte que lo supuesto previamente en la profesión, de modo que el costo de perder la independencia monetaria puede ser consiguientemente bajo. La UM reduce las barreras comerciales asociadas con las fronteras nacionales, llevando a incrementos importantes en el comercio y bienestar. Esto es, una moneda nacional representa una barrera comercial importante y reducirla –ya sea con la UME o con MERCOSUR– resultará en el aumento del comercio. Sección VI – La transición. Target Zone, TZ exchange rates y Mercosur Pasamos ahora al análisis medular de la transición hacia una Moneda Única en Mercosur. Pensamos que las secciones anteriores, al analizar los dos grandes pilares (endogeneidad y efecto-comercio) refiriéndolos a la realidad del Mercosur, han abonado el camino para avanzar una etapa más y analizar o proponer un regimen de TZER o Bandas Cambiarias Multilaterales para la región, bajo la forma de una Exchange Rate Union (unión de tipos de cambio). Como es hoy aceptado, en todo proceso de integración regional existe una secuencia natural a seguir. El proceso comienza con un Área de Libre Comercio cuyo antecedente inmediato en la región es el Acuerdo Argentino-Brasilero de 1986. En esta fecha ambos países firman el Protocolo 10 de Estudios Económicos para facilitar la armonización de las políticas económicas en los dos países. En 1987 se firma el Protocolo 20 sobre Moneda y Financiamiento, que establece la necesidad de iniciar un proceso de Moneda Única –llamada Gaucho– emitida y respaldada por un Fondo de Reserva Binacional que debía servir para cursar pagos regionales y asegurar la expansión comercial. En 1993 se volvió a buscar en forma concreta la cooperación. Brasil propone que a partir de enero 1995 se instituya un régimen de Bandas Cambiarias alrededor de paridades centrales determinadas desde los TCR bilaterales. 199 El borrador de 1993 definía un período experimental para fijar reglas sobre la base de, 1 – Crear una URC (Unidad de Referencia Cambiaria) para fijar las paridades centrales entre las monedas. 2 – Se establece la existencia de dos Bandas, una más pequeña para países grandes y una más amplia para países más pequeños. El objetivo era evitar devaluaciones competitivas, previéndose un ranking de penalidades fijas bajo la forma de un arancel extra aplicado a los bienes del país que devalúa unilateralmente. Estas ideas no se concretaron debido a diferencias de enfoque ante la elevada tasa de inflación de Brasil antes del Plan Real de 1994 y también por la política anti-inflacionaria de Argentina. Algunos autores como F. Giambiagi sostienen que la primera idea y la primera discusión firme sobre la posibilidad de establecer una moneda única en Mercosur comienza en el año 1997, en artículos especializados en periódicos brasileros. Sin embargo la idea alcanzó su momento político en la Conferencia de Prensa del Presidente Menen en abril de 1997. A su vez el Presidente Menen se refirió al tema en varias ocasiones hasta que el Gobierno argentino lo expuso en el Seminario de Buenos Aires en junio de 1998. Finalmente en 1998 Lavagna y Giambiagi (ya citado) mencionan la alternativa de una Banda Cambiaria Multilateral e Intraregional para Mercosur similar a la de los países del Sistema Monetario Europeo. Esto implicaría la coordinación de las políticas cambiarias en términos nominales con la decisión de consensuar las posibles realineaciones de los tipos de cambio. Sin embargo cabe señalar que estos autores nada especifican acerca del análisis teórico de estas Bandas ni de sus propiedades de convergencia dinámica arriba estudiadas que será el tema central de esta Sección VI. O sea, lo que acabo de exponer significa que el análisis de la transición que nos ocupa, no es un análisis en abstracto o un ejercicio académico, sino que fue tratado en forma bien concreta aunque incipiente en Mercosur, en distintas fechas a fines de los años ochenta y en la década de los años noventa. En otras palabras, se hablaba ya en términos de una Banda Cambiaria Intraregional y Multilateral para coordinar políticas cambiarias, como preludio necesario a la unificación monetaria de sus miembros. 200 La idea no se concretó debido a diferencias de enfoque entre Argentina y Brasil ante la elevada inflación en Brasil antes del Plan Real de 1994 como así también ante las políticas anti-inflacionarias de Argentina. Si pasamos ahora a los aspectos analíticos de las TZER, se observa en la literatura un importante progreso. Desde el comienzo de la década de los años ochenta varios trabajos publicados en distintos periódicos internacionales por Williamson, Goldstein, Frenkel, entre otros autores, advocaban por la aplicación de TZ anchas para los TC, como método de coordinar la política económica internacional. El nivel de análisis de estos trabajos era simplemente discursivo y, a menudo, consistían en simples listados de los pros y contras del nuevo instrumento. Paralelamente aparecieron las contribuciones de Avinash Dixit de 199211 sobre la Inversión real bajo incertidumbre, las que fueron fuente de varias técnicas usadas en el estudio de las TZ. Todos estos trabajos fueron evolucionando y culminaron en el importante trabajo de P. Krugman de 199212. Se cumplió así un “Programa de investigación” que unió por un lado, un problema de la economía real –es decir, la necesidad de dar estabilidad a los TC de mercado– y por el otro, un enfoque analítico nuevo, el cálculo estocástico de los movimientos regulados Brownianos o, en general “stochastic process switching”. El crédito de esta teoría recae sobre John Williamson quien siempre abogó a favor de este régimen y de la necesidad de investigar cómo funciona analíticamente para responder rigurosamente a una crítica inicial, i,e., que las TZ lejos de estabilizar los TC, tendrían el efecto de “gatillar” la especulación desestabilizante contra toda moneda débil, provocando así corridas racionales “self-fulfilling”. Es éste un regimen que se diferencia de los regímenes conocidos de TC Fijos y de TC Flotantes en forma pura o administrada. Para algunos autores (como Flood y Garber) se trata de un compromiso no lineal entre TC Fijos y Flexibles, pero sin ser ninguno de los dos. En realidad, existe un punto de vista simple que consiste en decir que el TC se comporta dentro de la Banda como si fuera flotante Dixit, A. (1992). The Art of Smooth Pasting, Harwood Academic Publishers. Krugman, P. (1992). “Target Zones and Exchange rate dynamics”, Quaterly Journal of Economics. 11 12 201 hasta que choca contra un borde –sea techo o piso– y de allí en más el régimen cambia a TC Fijo. Esta idea es inadecuada porque la mera existencia de la banda multilateral afecta la conducta del TC dentro de la Banda aunque nunca llegue a los bordes y éste es el efecto “Honey Moon” o Luna de Miel de las TZ. Supongamos, para ilustrar lo que antecede, shock externo, bajo la forma de un aumento en la tasa de interés externa, sin que existan presiones inflacionarias internas. Bajo TC fijos y libertad de movimientos de capitales internacionales, se producirá una salida de capitales con la consiguiente merma de reservas. Con una TZER no habrá salida de capitales. La autoridad monetaria “acomodará” el shock con cambios en el TC dentro de la Banda y sin cambios en la tasa de interés interna ni en las reservas internacionales. ¿Cómo es el proceso? El Banco central permitirá que el TC se deprecie hasta que las expectativas de depreciación, relativamente a la paridad central, sea negativa. Significa que el Banco Central estará explotando la “Mean Reversal” o Reversión a la Media del TC, relativamente a la paridad central o TC de equilibrio. Veamos ahora más de cerca el modelo de las TZER, modelo que es posible proponer como la forma más adecuada de afrontar la transición a una Moneda Única en Mercosur. El modelo reducido de la Bandas Cambiarias surge de un modelo subyacente monetario de determinación del TC, bajo supuestos de sustitución monetaria y precios flexibles y con dos países abiertos al comercio internacional de bienes y de activos financieros. Supone además la paridad del Poder Adquisitivo para el mercado de bienes y la paridad de intereses descubierta para los movimientos de capitales. Con funciones estándar para la Demanda Stock de dinero, es posible deducir el modelo reducido del TC nominal como la siguiente ecuación dinámica agregada del TC, (1) donde x(t) = m(t) + v(t), y a su vez, 202 (2) x es el fundamental del mercado, variable agregada, compuesto por dos componentes, la velocidad que es exógena y estocástica y la oferta de dinero m, variable exógena controlada por el Banco Central. Sigma denota la volatilidad de la variable aleatoria x. v es un término que involucra la velocidad del dinero y todos los fundamentales distintos de m. Está sujeta a shocks aleatorios, siendo el más simple un “random walk” o camino aleatorio que en tiempo continuo se denomina Proceso Browniano. E (t) ds(t)/dt , es el segundo término de (1). Denota el operador de expectativas, condicionado a la información conocida en t, con Lambda denotando la semi-elasticidad del TC con respecto a la tasa de depreciación esperada. Se observa que para lograr la estabilidad del TC no basta con controlar m. Es necesario intervenir de modo de compensar con política activa los desplazamientos de v. El modelo se completa al suponer que el Gobierno desea confinar el sendero temporal de s dentro del intervalo (s techo, s piso) que formaliza las bandas superiores e inferiores, respectivamente. Vemos entonces que el TC se expresa como una función determinística y estacionaria de los Fundamentals, los cuales a su vez evolucionan según un proceso estocástico. El fundamental estocástico es v que sigue un camino aleatorio en tiempo continuo, sin drift (tendencia) y sin reversión a la media. Vale decir, para tener una solución explícita del modelo, debemos especificar el proceso estocástico para v o componente exógena del fundamental. El supuesto de Krugman fue que la velocidad es un proceso Browniano sin tendencia (drift). Es decir, tomó el caso especial en que la tendencia de largo plazo es nula y se concentró en la volatilidad de corto plazo, de forma tal que la notación general de un movimiento Browniano Standard es, Este modelo simple atrajo mucha atención 1) – porque puede ser resuelto explícitamente, y 2) – porque puede ser sometido fácilmente a tests empíricos. 203 Ahora bien, ¿cómo se resuelve (1) explícitamente? Como se observa en la filmina, es necesario en primer lugar derivar la ecuación diferencial a resolver aplicando el lema de ITO a la componente especulativa de la ecuación (1). Aplicando ITO nos lleva a una ecuación diferencial lineal de segundo orden (3), que se puede resolver. (3) Sustituyendo (3) en (1) y reordenando términos tenemos, (4) donde , ρ = 1/ λ Es una ecuación diferencial de segundo orden, no homogénea en una variable S(x) tal que s= S(x) formaliza el cambio de variables y la familia de funciones a resolver. La ecuación (4) puede resolverse por métodos comunes, tal que la solución general irrestricta (5) es exponencial y sin Bandas, y se expresa como la suma de cualquier solución particular y la de la parte homogénea, como se aprecia en (5) Donde X es el Fundamental y los otros términos no lineales miden los desvíos desde los Fundamentals F. La solución (5) no tiene restricciones para el sendero de S (x) y su conducta resulta divergente, siendo beta las raíces características, Falta ahora introducir las Bandas para poder determinar las constantes A y B, usando la condición de pegoteo suave (“smooth pasting”) cuando el TC llega a una de ellas. Finalmente logramos la solución general (6) expresable geométricamente como una curva en forma de S aplanada (6) 204 Geométricamente hemos obtenido la función de la TZER. ¿Cómo llegamos a la ecuación (6) y a la curva correspondiente? Partiendo de (5) se obtiene una familia de soluciones divergente, tal que satisfacen (1). Luego, debemos seleccionar cual de estas soluciones no lineales satisface las condiciones de los bordes, esto es, (s techo y s piso). Veamos la familia de soluciones Geométricamente. Para una TZ (s techo, s piso) situada simétricamente alrededor de cero, la solución se escribe como (5) de la filmina. Gráfico Nº 3 205 Vemos varias familias de soluciones no lineales, B’OB y R’OR que dependen de las raíces latentes y de las constantes arbitrarias A y B, soluciones obtenidas para una m constante. Divergen en forma progresiva de la recta de 45 grados, que representa la solucion de libre flotación del TC, tal que s=x y x=v. Las vemos en los tres senderos dibujados que pasan por el origen. La solucion relevante, B’OB , debe ser tangente a la banda superior para que exista consistencia con el equilibrio en el mercado del dinero. Solo en B, donde el sendero es tangente suavemente con el borde superior, la intervención oficial preserva el equilibrio en el mercado del dinero. En la solución relevante B’OB la derivada S’(x) tiende a cero cuando x tiende a + – b y representa el efecto de “smooth pasting” (pegoteo suave). S’ (x) es siempre menor que la unidad, denotando el efecto Honeymoon de la TZ. La función S(x) o Target Zone es convexa, simétrica y menos empinada (“flatter”) que 45 grados, siempre. De esta forma hemos visto como se resuelve un modelo reducido de Bandas Cambiarias de forma tal de quedar plenamente justificada una función S aplanada entre el TC y sus Fundamentals. La solución resulta ser nolineal y divergente antes de definir los límites (s techo, s piso). Ha sido posible concretar en la solución los dos efectos arriba definidos: 1 – El efecto Honeymoon, luna de miel, y 2 – El efecto smooth pasting o pegoteo suave. El primero empuja todos los puntos de la función hacia una curva con forma de S aplanada y se comprueba que una política de controlar la cantidad de dinero con una regla fija no es suficiente para estabilizar el TC y los precios cuando existen shocks acumulativos en v. Se requiere intervenir activamente de modo de compensar esos shocks para logar estabilizar los TC. Ahora bien, ¿cómo vinculamos esta teoría con la experiencia de Mercosur? Para muchos autores el Mercosur necesita alcanzar la integración monetaria a fin de salvar su Unión Aduanera y profundizar su proceso de integración económica como ha sido discutido al anlizar el Segundo Pilar (efecto-comercio de la UM). Una forma de alcanzar esas metas que acabamos de presentar, es a través de las TZER, una transición para el mediano plazo apo206 yada firmemente en lo que hemos llamado los Pilares de la transición. Esto es, – el paradigma de la endogeneidad y, – el efecto-comercio de la moneda única. El análisis de ambos pilares resultó ser como hemos visto, favorable en general a la realidad del Mercosur. Durante esa transición a la UM, la región puede caminar hacia la institución del verdadero Mercado Común, con todo lo que implica en términos de pérdida de alguna soberanía. Sección VII – Epílogo Espero que el análisis presentado haya resultado lo suficientemente convincente como para comenzar a considerar una Moneda Única en nuestra región como una posibilidad firme. Finalmente mencionamos –a modo de epílogo– la frase siguiente, que suele esgrimirse contra la idea de una UM en Mercosur. La frase es, “Mercosur no puede lograr en diez años lo que a Europa le llevó cuatro décadas lograr”. Un autor muy entusiasta acerca de una UM en Mercosur –Fabio Giamgiagi– hace el cálculo siguiente para refutar la frase pesimista. La idea intelectual que sostuvo la UME fue el afamado Werner Report que se presentó trece años después del Tratado de Roma de 1957, que a su vez dio nacimiento a la Comunidad Económica Europea (EEC). Por otro lado, Mercosur nace formalmente con el Tratado de Asunción de 1991, pero su origen estuvo en el Acuerdo Bilateral Brasil-Argentina de 1986. Por ende, es un error creer que Mercosur “está avanzando más rápido que la UME”. La discusión más seria sobre una UM en Mercosur tuvo lugar en 1999, trece años después que se firmaron los acuerdos de Argentina-Brasil. Y éste es exactamente el lapso que separó el Tratado de Roma de 1957 de la primera mención formal de una UME en el Werner Report. ¡¡¡Obviamente esto no significa que el Proyecto Moneda Única en la región sea de corto plazo…!!! 207