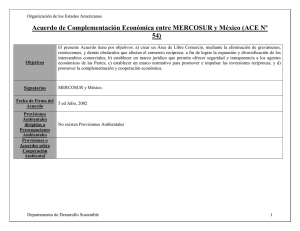

Estados Intermedios de Situación Financiera Consolidados Estados

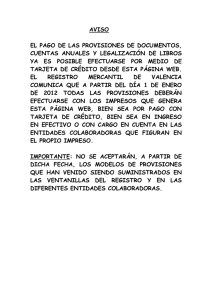

Anuncio