Crisis económica y demanda agregada en Colombia

Anuncio

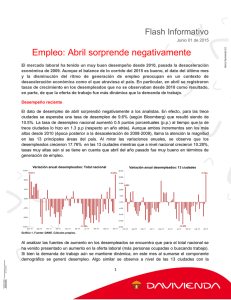

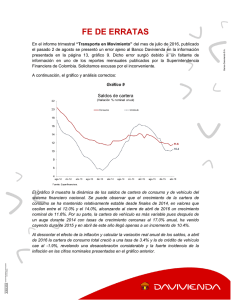

Crisis económica y demanda agregada en Colombia: hechos estilizados Marzo 17 de 2016 Introducción Las crisis económicas no han sido ajenas a Latinoamérica en el último medio siglo: la crisis de la deuda en los años 80, el coletazo de la crisis financiera de 2008 y 2009 y la reciente recesión en la región por cuenta de los resultados negativos en Brasil y Venezuela son algunos de los episodios más significativos. Sin embargo, la historia en Colombia, si bien no ha sido diametralmente opuesta a la latinoamericana, sí revela episodios menos fuertes de recesión y de desaceleración. Gráfico 1 Fuente: DANE – EMM y The World Bank; cálculos Davivienda – Dirección Ejecutiva de Estudios Económicos. El punto en común de todos los episodios de crisis es el mismo: caídas profundas en la demanda agregada por cuenta de contracciones en el consumo y la inversión. A nivel nacional, estos hechos se han acompañado con fuertes 1 devaluaciones del peso, lo cual genera retrocesos importantes en las importaciones. Es claro que en presencia de devaluación la inversión, sobre todo en maquinaria y equipo, tiende a reducirse y de ahí la caída en las importaciones. Sin embargo, en términos de lo que consumimos los colombianos, ¿existe algún patrón de demanda en la crisis de 1998-1999 y las desaceleraciones de 20082009 y la actual? A continuación analizamos los patrones macroeconómicos y sectoriales en los tres más recientes referentes de crisis y desaceleración, incluido el episodio actual, y compaginamos nuestros hallazgos con lo que se espera del consumo por tipo de bien y por sector para el presente año. Períodos de crisis y desaceleración de la economía colombiana Gráfico 2 En 1999, la economía colombiana se contrajo -4,6% como resultado de contracciones de -3,8% y -38,6% en el consumo y la inversión, respectivamente, situación a la que se sumó una inflación de 16,7% en 1998 que se redujo significativamente a 9,2% en 1999 después de una década marcada por inflaciones de dos dígitos; adicionalmente, la devaluación que llevó el precio promedio del dólar de $1.426 en 1998 a más de $2.000 en 1999 fue una de las 2 características de este período. Las importaciones llegaron a decrecer -24,2% entre estos dos años. Ante este panorama, se evidenció un deterioro profundo en las ventas del comercio en 1999, el cual se sintió con mayor fuerza en los bienes durables y semidurables, posiblemente a causa de la alta participación de bienes importados en estos segmentos (ver Gráfico 2). Gráfico 3 Una década después durante la crisis financiera internacional, Colombia registró un crecimiento del PIB de 1,7% en 2009 desde un 3,5% en 2008, producto de una desaceleración del consumo (1,6%), una caída en la inversión de -4,1% y una reducción de -9,1% en las importaciones. Sin embargo, la inflación se redujo en 2009 a niveles de 2,0% y la devaluación existió pero no fue significativa ($2.153 por dólar en 2009 frente a $1.947 en 2008). Es un episodio diferente al sucedido en 1998-1999 por varias causas: en primer lugar, la demanda medida por las ventas del comercio se recuperó de manera importante en 2009 (creció 28% en promedio frente a -4,4% registrado en 2008) lo cual contribuyó a contrarrestar parcialmente el choque externo; en segundo lugar, la devaluación que no superó el 10% entre los dos años no ejerció una presión fuerte en la baja de las importaciones y no se alcanzaron las cifras de finales de los años 90. Por último, la baja inflación en 2009 estimuló aún más el consumo final aunque, como parte 3 de la política contracíclica del gobierno, el motor de éste fue el gasto público más que el consumo de los hogares (5,9% versus 0,6% en 2009). Ahora bien, ¿qué pasó en 2015 y que se espera de 2016 con respecto a los antecedentes descritos? Pues bien, el momento actual tiene varios puntos en común con estos dos períodos: la tasa de devaluación ha aumentado significativamente como a finales de los años 90. Además, las importaciones han venido cayendo como producto de la devaluación aunque no al ritmo de los anteriores períodos de desaceleración y crisis. Tal vez el punto en común más claramente definido es la caída en las ventas de automóviles en todos los episodios de crisis, situación que se evidenció de manera importante en 2015 como lo muestra el gráfico 4. A pesar de que se evidenció en 2015 una desaceleración del comercio minorista, ni siquiera el fuerte impacto del alto precio del dólar causó retrocesos en otros bienes durables como los electrodomésticos, los muebles, la tecnología y los utensilios de uso doméstico (todos mayormente importados) que, aunque bajas, mantuvieron sus tasas de crecimiento en positivo durante 2015. Gráfico 4 4 Por otra parte, existen dos claras diferencias entre la situación actual y lo ocurrido en los períodos descritos: por un lado la inflación aumentó considerablemente hasta 6,8% en 2015, situación diferente a las de finales de los años 90 y 2000. Por otro lado, el consumo final no se ha resentido de manera significativa entre 2014 y 2015 a pesar de los innegables choques externos sobre los precios relativos como el bajo precio internacional de los commodities y la ocurrencia del fenómeno de El Niño más intenso en los últimos 60 años. Sin embargo, las cifras macroeconómicas resultan lejanas a las de los antecedentes descritos pues a pesar de la desaceleración de la demanda agregada de 2015 frente a 2014, no se evidencia un impacto de tal fortaleza en el corto plazo dado que el consumo final en 2015 creció 3,9%, la inversión 2,4% y las importaciones aumentaron 3,9% a pesar de la fuerte devaluación. Por lo pronto, con un tasa de cambio estable en niveles similares a los evidenciados a finales de 2015 y con una inflación que se espera comience a ceder en los próximos meses, 2016 no parece traer impactos negativos tan significativos en la demanda agregada aunque sí se proyecta una caída importante en la inversión y una leve desaceleración en el consumo del gobierno. ¿Qué sucederá con el consumo privado a partir de los sectores en 2016? La tabla 1 evidencia que en época de crisis o desaceleración de la economía la demanda de bienes durables es la más afectada debido a que es más elástica. En promedio, por cada punto porcentual a la baja en el crecimiento del PIB la demanda de bienes durables se reduce -3,5% real, siendo más fuerte este efecto para los electrodomésticos y la tecnología para el hogar así como para los vehículos, por lo cual se augura una caída moderada en la demanda de este conjunto de bienes. Adicional a esto, para los bienes durables viene una época difícil con el alza progresiva en las tasas de interés activas que encarecería el crédito, dado que constituyen un fuerte componente dentro del crédito de consumo. El aumento de los impuestos al consumo en 2017 también representa un riesgo que se extiende a otros tipos de bienes. Por su parte, la demanda de bienes semidurables se mantendría relativamente estable y a la par con la dinámica del PIB dada su elasticidad ingreso unitaria. En este segmento, sectores como el de autopartes enfrentarían una caída más que proporcional a la del PIB mientras que las confecciones, los combustibles y los libros y productos de papelería se desacelerarán a una tasa menos que proporcional a la del ingreso nacional. Este efecto ingreso sería contrarrestado parcialmente por la sustitución del consumo de importados por bienes producidos 5 domésticamente, más aún en este momento que la industria nacional muestra un notable repunte, algo no visto desde principios de 2014. Tabla 1. Elasticidades ingreso de la demanda por sector, 2003-2015 Categoría Durable Variación de la demanda por un incremento del 1% en el PIB total (%)1 Sector Electrodomésticos, muebles e informática para el hogar 3.69 Vehículos automotores y motocicletas 3.57 Artículos y utensilios de uso doméstico 2.44 Artículos de ferretería, vidrios y pinturas 2.24 Repuestos, partes, accesorios y lubricantes para vehículo Semidurable Calzado, artículos de cuero y sucedáneos del cuero Prendas de vestir y textiles No durable 3.54 1.26 1.10 * 0.95 0.71 Combustibles 0.63 Libros, papelería, periódicos, revistas y útiles escolares 0.14 Productos de aseo personal, cosméticos y perfumería Elasticidad promedio ponderado por categoría (%) 1.51 Productos para el aseo del hogar 0.97 * Productos farmacéuticos y medicinales 0.50 ** Licores, cigarros, cigarrillos y productos del tabaco 0.48 Alimentos y bebidas no alcohólicas 0.42 0.63 Fuente: Dane - EMCM y Cuentas Nacionales Dane; cálculos Davivienda - Dirección Ejecutiva de Estudios Económicos. 1 Todas las elasticidades son significativas al 5% de confianza con excepción de la correspondiente al sector calzado y cuero, la cual resultó significativa al 10%. * El test de Wald demostró que las elasticidades ingreso de la demanda de calzado y de los productos para el aseo del hogar son estadísticamente iguales a 1. ** La demanda de productos farmacéuticos presenta un quiebre estructural. El resultado presentado sólo aplica en muestras cortas pues en muestras largas la demanda revela ser estadísticamente igual a cero (demanda perfectamente inelástica al ingreso). Finalmente, la demanda de bienes no durables es inelástica al ingreso y, por ende, sufrirá menos presión a la baja con la desaceleración del producto. Los cosméticos y la perfumería caerían más que proporcionalmente al PIB por su alta incidencia de productos importados al tiempo que productos como los farmacéuticos probablemente no sufran un impacto sobre su demanda. Los alimentos y bebidas evidenciarán una reducción moderada en su demanda, en línea con su baja elasticidad ingreso que surge de su carácter de bienes necesarios. En conclusión, las ventas de bienes durables parecen haber absorbido el cambio en precios relativos y si bien retrocedieron en 2015 comenzaron 2016 con un crecimiento en enero; en el caso de los automóviles las ventas han mermado su caída y aunque continúan en negativo, su retroceso comenzaría a mostrar una dinámica más pausada este año. Los bienes durables y semidurables continuarán con un discreto desempeño pero relativamente superior al observado en los durables. En términos macroeconómicos, a causa del déficit en la balanza comercial y en la cuenta corriente, el consumo total debería continuar reduciéndose dado que la política monetaria y el aumento en el IVA a partir de 2017 generarán presiones para que esto ocurra. 6 *Informe elaborado por la Dirección Ejecutiva de Estudios Económicos del Grupo Bolívar. Director: Andrés Langebaek. Especialista: Nelson Fabián Villarreal. Los datos e información de este informe no deberán interpretarse como una asesoría, recomendación o sugerencia por parte de Davivienda para la toma de decisiones de inversión o la realización de cualquier tipo de transacciones o negocios. Razón por la cual el uso de la información suministrada es de exclusiva responsabilidad del usuario. Los valores, tasas de interés y demás datos que allí se encuentren, son puramente informativos y no constituyen una oferta, ni una demanda en firme, para la realización de transacciones. Dirección de Estudios Económicos Grupo Bolívar Director: Andrés Langebaek Rueda alangebaek@davivienda.com Ext: 59100 Análisis Sectorial: Nelson Fabián Villarreal nfvillar@davivienda.com Ext: 59104 Jefe de Análisis de Mercados: Silvia Juliana Mera sjmera@davivienda.com Ext: 59130 Análisis Financiero: Ana Isabel Mejía aimejia@davivienda.com Ext: 59105 Análisis Fiscal y Externo: María Isabel García migarciag@davivienda.com Ext: 59101 Análisis Centroamérica: Vanessa Santrich vasantri@davivienda.com Ext: 59004 Análisis Inflación y Mercado Laboral: Hugo Andrés Carrillo hacarrillo@davivienda.com Ext: 59103 Profesionales en Práctica: Ana María Salazar Julián Molina María Mercedes Latorre Teléfono: (571) 330 00 00 Dirección: Av. El Dorado No. 68C - 61 Piso 9 Bloomberg: DEEE<GO> / DAVI<GO> Para nosotros es importante conocer sus comentarios, si tiene alguno por favor remitirlo a: eseconomicosdavivienda@davivienda.com 7