nuevas reglas a tener en cuenta para la emisión de valores

Anuncio

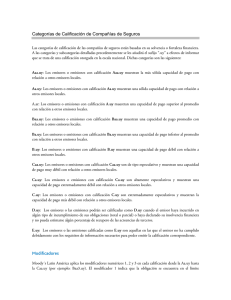

ESTADO DE DERECHO El BCU modificó recientemente la Regulación del Mercado de Valores Nuevas reglas a tener en cuenta para la emisión de valores Diego Rodríguez drodriguez@ferrere.com FERRERE Abogados L as nuevas normas ahora vigentes, incrementan muchos de los requisitos existentes para la emisión de valores. Tenerlas en cuenta evitará problemas y sanciones. Si bien en términos generales la nueva Recopilación de Normas del Mercado de Valores dictada por el Banco Central del Uruguay mantiene la anterior estructura sin muchas modificaciones, existen algunos cambios relevantes que es importante tener en consideración. Destacamos a continuación algunos de estos cambios. Calificación de riesgo. Uno de los mayores cambios respecto a la anterior regulación es la obligatoriedad de contar con una calificación de riesgo. Las calificaciones de riesgo son opiniones emitidas por empresas especializadas, que analizan la capacidad de repago de la empresa. Se intenta con esto dar más elementos de juicio al inversor, para que conozca la opinión de un tercero especializado con relación al riesgo que implica la inversión que está realizando. Anteriormente sólo se exigía calificación de riesgo para la emisión pública de obligaciones negociables por montos superiores a los US$ 3 millones. La nueva regulación exige la calificación en forma obligatoria para toda oferta pública de valores, sin importar su monto ni el tipo de valor de que se trate. La única excepción a esta regla es el caso de los fondos de inversión abiertos. Esta nueva regla sólo aplica a futuras emisiones de valores, no así a emisiones vigentes que no cuenten actualmente con calificación de riesgo. Esta sin duda será una importante restricción para futuras emisiones. No solamente para emisiones de pequeño monto, sino también para emisiones de valores que muchas veces Las nuevas normas ahora vigentes, incrementan muchos de los requisitos existentes para la emisión de valores. Tenerlas en cuenta evitará problemas y sanciones. son de difícil calificación (acciones por ejemplo). Reportes al Banco Central. La nueva regulación incluye obligaciones adicionales de reportar hechos al regulador. Por un lado, entre los hechos relevantes que todo emisor esta obligado a notificar, se incluyen ahora la dimisión o sustitución del auditor externo del emisor, así como cualquier rescate anticipado de los valores emitidos. Por otro lado, también se incluye la obligación de comunicar al BCU, cualquier cambio que se produzca en el personal superior de la empresa emisora, ya se trate por nuevas incor- poraciones, bajas o modificaciones. El personal superior de una empresa son aquellas personas que ocupan cargos de dirección y gerencia. También se incorpora la obligación de mantener todos los registros que los emisores y otros agentes están obligados a llevar por la función que cumplen, por un término de diez años desde la última anotación. Si bien estos nuevos requisitos no implican cargas excesivas para los emisores y participantes del mercado, dado que los mismos son de aplicación inmediata a los emisores actuales, es muy importante tenerlos en cuenta para evitar sanciones del regulador en caso de no cumplirlos. La oferta pública de acciones Como señalamos, el nuevo requisito de contar con calificación de riesgo aplica también para la cotización pública de acciones, lo cual no era exigido anteriormente. Si bien este requisito puede ser entendible desde el punto de vista de la seguridad que se le quiere brindar a los inversores y al mercado, el mismo genera un gran obstáculo para que se pueda desarrollar el mercado de acciones en Uruguay. Es un hecho conocido por todos que el mercado de acciones en Uruguay es prácticamente inexistente. Es también sabido el interés del Gobierno y los mercados por intentar desarrollar el mismo. Este nuevo requisito, sin embargo, juega claramente en contra de dicho interés. Esto por cuanto no siempre resulta sencillo obtener una calificación de riesgo para acciones. En el caso de las llamadas IPO (ofertas inicia- les de acciones), es muchas veces prácticamente imposible obtener una calificación de riesgo, ya que las calificadoras no pueden calificar un negocio que muchas veces no tiene antecedentes. No se puede calificar una idea. Lo que las calificadoras de riesgo califican es la capacidad que tiene la empresa de pagar a sus inversores. Si no existe forma de determinar esto, no existirá forma de obtener una calificación de riesgo, al menos una que sea aceptable. Como en todo negocio, el éxito no está garantizado, y el hecho de tener una calificación no hace que un negocio resulte exitoso. Lo que es relevante es que exista transparencia en las empresas que permita a los inversores evaluar adecuadamente los riesgos que asumen. Después, todo dependerá del interés de cada inversor en cada tipo de negocio según su riesgo. La nueva regulación incorpora la exigencia de contar con una calificación de riesgo para toda emisión pública de valores Esta exigencia también aplica a la emisión pública de acciones Este requisito es un importante obstáculo para que empresas puedan abrir su capital a la participación de inversores Sería importante que se hiciera más énfasis en la transparencia de la información que en la calificación de riesgo Se incorporan también nuevas obligaciones de reportes aplicables a todas las emisiones