Algunas reflexiones sobre los métodos de valoración de

Anuncio

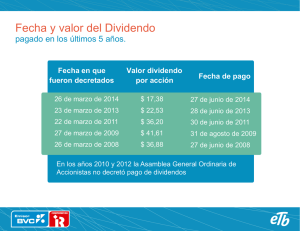

Revista Española de Capital Riesgo N.º 4/2014, págs. 03-14 Algunas reflexiones sobre los métodos de valoración de empresas: Un modelo de valoración basado en la creación de valor 1 (Reflecting on business valuation methods: A valuation model based on value creation) Leandro Cañibano Calvo Catedrático Emérito de Economía Financiera y Contabilidad Universidad Autónoma de Madrid. Beatriz García Osma Profesora Titular de Economía Financiera y Contabilidad Universidad Autónoma de Madrid. Sumario Resumen 1. En el presente trabajo se describe un modelo de valoración de empresas basado en el concepto de la creación de valor (conocido por diversos nombres, como modelo EVA / EBO / RIVM), entendido el valor como rentabilidad empresarial superior al coste de capital. Antes de presentar dicho modelo, realizamos algunas reflexiones sobre la valoración de empresas, y presentamos una breve panorámica de otros modelos de valoración comúnmente empleados. Ideas iniciales antes de comenzar a valorar. 2. ¿Qué es el valor y cómo se crea? 3. Modelos de valoración sencillos 4. Modelos de valoración complejos comúnmente empleados 5. Modelo de valoración basado en la creación de valor 5.1. Ilustración del modelo anterior: una mirada al pasado. 5.2. Otra ilustración del modelo: una visión del futuro. 6. Algunas consideraciones finales. 7.Referencias. 1 Palabras clave: Métodos de valoración, Resultado Residual, Múltiplos, Valoración basada en activos Abstract Despite the predominance of cash-flow based methods in business valuation, other theoretically sound methods may also be applied to valuation, leading to accurate estimates of firm value. In this article, we first reflect on the key steps to value a business. After briefly reviewing widely used valuation models, Recomendamos, al lector interesado, los manuales de Penman (2009) y de Palepu et al. (2013). Seguimos, en buena medida en esta discusión los postulados de dichos autores. 3 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 we present an accounting-based model that builds on the idea of value as defined by residual income or abnormal earnings. We provide an example of how this residual income valuation model can be used in practice and briefly review academic evidence highlighting the strengths of this model. Key Words: Valuation methods, Residual Income, Multiples, Accounting-based valuation. 1. Ideas iniciales antes de comenzar a valorar Aciertan quienes defienden que la valoración de empresas depende, en última instancia, del objetivo de la misma. No llegaríamos ciertamente a una misma valoración, por ejemplo, si valorásemos una empresa para su liquidación, para la adquisición de una parte minoritaria de su propiedad, o de una parte mayoritaria. Si bien estas consideraciones son sin duda importantes, constituyen, de alguna forma, correcciones que pueden realizarse a posteriori, incorporando pesos o correcciones a la valoración obtenida. Por ello, en lo que sigue, nos centramos en el caso general de valoración de una empresa para invertir en la misma. La valoración puede entenderse como contabilización del valor futuro, y en la práctica, puede realizarse aplicando un buen número de métodos que detallaremos en las secciones siguientes, si bien, todos ellos deben aplicarse bajo el principio general de separar ‘lo que se sabe’, de lo que ‘se proyecta o predice’, para así poder calcular la sensibilidad de nuestra valoración a cambios en las hipótesis de partida. Un principio general de la valoración de empresas es que cuando se compra una empresa, lo que se compra es un negocio. Por ello, toda valoración de empresas debe comenzar, necesariamente, por un análisis detenido del negocio de la empresa. En 4 concreto, es preciso realizar tres tipos de análisis iniciales: • Análisis estratégico, que nos permita identificar los elementos creadores de valor y los riesgos empresariales, deberemos para ello realizar, por ejemplo, un análisis industrial e identificar la ventaja competitiva. • Análisis financiero, que sirva para evaluar el rendimiento empresarial y la sostenibilidad del mismo en el tiempo, a través del análisis de ratios para valorar el desempeño en el mercado, la liquidez, solvencia, etc. • Análisis contable, que nos indique si la información disponible refleja el modelo de negocio subyacente, y así decidir si podremos usar las cifras provenientes de los Estados Financieros en nuestro modelo de valoración o deberemos ajustar las mismas. Estos análisis nos servirán para fijar las hipótesis de partida. Adelantamos ya que en la valoración de empresas lo que deberemos hacer es, primero, encontrar un subrogado (o proxy) que represente lo más fielmente posible la creación de valor de la empresa, segundo, generar una corriente futura de valor en nuestro horizonte de predicción, y tercero, determinar cuál es el valor actual de esa corriente futura de valor. Lo que estos tres pasos indican es que deberemos fijar una serie de hipótesis de partida sobre (1) cuál es la cifra que mejor representa el valor (¿dividendos, flujos de caja, resultados anormales, ventas?); (2) en qué horizonte debemos predecir dicha cifra (¿tres, cinco, diez, veinte años?) y qué valor terminal fijaremos al final de dicha serie (¿cero, constante, crecimiento, decrecimiento?), y (3) qué tasa de descuento utilizar para traer dicha serie de valor al presente (¿coste de capital?). Por poner un ejemplo, si miramos al negocio de WhatsApp, parece difícil pensar que dicho negocio, tal y como es hoy en día, pueda mantenerse en un horizonte de 20 años. Otro negocio, que Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 no adivinamos siquiera a imaginar, sustituirá a WhatsApp en dicho horizonte. No tendría por ello sentido utilizar un horizonte de predicción de 20 años para el negocio de WhatsApp, y ciertamente, menos aún tendría suponer crecimiento al final de dicho horizonte. A continuación, detallamos de forma resumida y tratando de evitar complejidades innecesarias, los métodos de valoración más comúnmente empleados, agregados según la complejidad de su uso. Pero primero, nos detenemos brevemente en un concepto fundamental: el valor, que no debe confundirse con el precio. Como indica Penman (2009), precio es lo que se paga, valor lo que se obtiene. 2. ¿Qué es el valor y cómo se crea? Las empresas realizan tres tipos de actividades relacionadas con la financiación, la inversión y la explotación (actividad operativa). La teoría financiera, desde Modigliani y Miller, predice que la financiación no crea valor, si bien, en mercados no eficientes sería posible discutir esta aserción. Lo que resulta evidente es que las principales actividades creadoras de valor son las asociadas a la inversión, y fundamentalmente, a las operaciones. Se crea valor vendiendo bienes y prestando servicios. Esta afirmación puede parecer obvia, y sin embargo, en muchos casos se asigna valor a negocios que no tienen un volumen de ventas que pueda sustentar las predicciones realizadas. Por supuesto, vender no es suficiente. La empresa, tras asumir los costes de las operaciones, y realizar las inversiones (nuevas y de mantenimiento) necesarias, retiene parte del valor de lo vendido, siendo este el valor que es propiedad de los stakeholders y se utilizará para retribuirles. Ese valor es el que debemos identificar. Así, el primer elemento sobre el que deberemos decidir al valorar empresas es qué subrogado emplear para medir el valor. Una opción es elegir el dividendo, que, teóricamente, cumple con la idea dada de valor. Sin embargo, las empresas tienen políticas de dividendo que muchas veces nada tienen que ver con la creación de valor, sino solo con su distribución. Por ejemplo, Microsoft no dio dividendos durante años, o AT&T alisa su corriente de dividendo, para mantener una estabilidad que no refleja posibles fluctuaciones en la creación de valor. Aún así, podremos en ocasiones utilizar el dividendo como subrogado del valor. Sin embargo, parece evidente que existen otras opciones. Dos dominan en la literatura académica y en la práctica: los flujos de caja libres (free cash flows, en adelante, FCF), y los resultados residuales (residual income o abnormal earnings, en adelante, RI). Los FCF son aquellos flujos de caja netos procedentes de las operaciones que quedan a disposición de la empresa (tras haber descontado los flujos por inversiones realizadas). El resultado residual (RI) es la rentabilidad de la empresa por encima de su coste de capital. Ambas cifras claramente captan la idea subyacente de creación de valor y pueden servirnos como subrogados del mismo. Quienes, desde una óptica financiera, consideran que la caja es la mejor medida de la creación de valor, preferirán usar modelos basados en flujos de caja. Quienes sin embargo consideran que el resultado contable recoge de forma más precisa la creación de valor elegirán modelos basados en la rentabilidad residual. Ambas cifras tienen, por supuesto, sus problemas. De forma resumida, el cálculo de los FCF considera las inversiones (potencialmente creadoras de valor), como minoración del valor, lo cual es teóricamente incorrecto. Por su parte, la contabilidad puede estar manipulada o calculada bajo reglas contables que impidan reflejar el modelo de negocio subyacente. Dejamos al lector el formarse su propia opinión sobre qué subrogado puede ser el óptimo, si bien, en nuestras reflexiones finales, comentamos brevemente alguna literatura académica que compara los distintos modelos y su eficiencia a la hora de valorar empresas. 5 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 3. Modelos de valoración sencillos Entre los métodos de valoración más sencillos está el método de los comparables, o de múltiplos. Este método consiste en tres pasos: (1) identificar empresas cotizadas comparables a la empresa que se pretende valorar (comúnmente, que operen en el mismo sector, de tamaño y riesgo parecido), (2) identificar una cifra representativa de la creación de valor como: resultado (E), patrimonio o activo neto (B), EBIT, ventas (S), flujos de caja operativos (CFO), etc., y el precio en los mercados de capitales de esas empresas comparables (P), y (3) calcular el múltiplo mediano con el que cotizan esas empresas (ratios P/E, P/B, P/EBIT, P/S, P/CFO, respectivamente). Una vez identificado dicho múltiplo, lo aplicaríamos a las cifras de la empresa que nos interesa valorar. Para ilustrar este método, sería como valorar un piso mirando cuánto se paga el metro cuadrado (m2) en pisos similares. El precio del m2 sería el múltiplo en la valoración, y lo multiplicaríamos (de ahí el nombre de múltiplo), por el subrogado del valor (el número de m2) del piso que quisiéramos valorar. Así, si valorásemos un piso de 100 m2 en el barrio de Salamanca, y supiéramos que el m2 en dicho barrio está a 4.500 EUR/m2 llegaríamos a una valoración de 450.000 EUR. De forma análoga, si en un sector concreto el P/E mediano es, por ejemplo, de 9, para valorar una empresa de ese sector, miraríamos sus beneficios y los multiplicaríamos por 9. Se trata, como bien puede apreciarse, de un método sencillo, y que puede aplicarse a empresas cotizadas y no cotizadas, puesto que solo requiere encontrar empresas cotizadas comparables para calcular el múltiplo (el P/E, P/B, P/S, etc.), que luego aplicaremos a la empresa a valorar. Este método, sin embargo, ignora mucha información, lo cual es arriesgado, y no siempre es posible identificar empresas comparables, elegir el subrogado de valor adecuado, o aplicarlo a todas las empresas (por ejemplo, algunos ratios son de difícil aplicación a empresas con pérdidas). 6 Un segundo método de valoración es el método de valoración basada en activos. El Plan General de Contabilidad (2007) define activo como “bienes, derechos y otros recursos controlados económicamente por la empresa, resultantes de sucesos pasados, de los que se espera que la empresa obtenga beneficios o rendimientos económicos futuros”, esto es: valor futuro. El valor del activo neto (patrimonio neto) es, en ciertas empresas, un excelente indicador del valor futuro, y en todas ellas, un buen punto de partida para la valoración, puesto que alguien ya ha hecho un primer intento por contabilizar el valor futuro. El método de valoración basado en activos parte de esta idea y toma el valor del activo neto como valor inicial, realizando correcciones, para (1) incorporar activos netos que no están presentes en el balance (como ciertos intangibles); (2) corregir el valor de activos netos que sí figuran en el balance. Este método, ampliamente utilizado, es particularmente útil en empresas en las que los activos netos reflejados en el balance representan la capacidad de creación de valor, y además, se encuentran valorados a valor razonable. Sería, por ejemplo, el caso de una explotación petrolífera, en la que el pozo de petróleo está así valorado, o una empresa dedicada a la gestión de activos financieros, en la que todos los activos financieros están ya a valor razonable en el balance. Para hacernos una idea de lo adecuado de tomar el activo neto de una empresa como punto de partida, podemos mirar al ratio P/B de empresas cotizadas españolas. Muchas de ellas cotizan al mismo valor al que están contabilizadas, con un P/B cercano a 1. En estas empresas, el valor reflejado en la contabilidad es el mismo que el reflejado en los mercados de capitales, si bien, la mayoría de empresas cotizan con un cierto premium, como sería de esperar si efectivamente la contabilidad no refleja todos los activos y es conservadora en valorar los que sí aparecen. Como referencia, la Figura 1 muestra los P/B, P/E y P/EBIT medianos de las empresas cotizadas españolas con disponibilidad de datos en la base SABI entre 2008 y 2013. El P/B mediano en este Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 Figura 1. P/B, P/E y P/EBT medianos, mercado español 2008-2013 período es de 1,9, el P/E de 18,4, y el P/EBIT de 12,8 – cifras similares a las de otros mercados internacionales2, si bien, parecen indicar una cierta burbuja en 2013, con un P/E mediano de 25,13. La Figura 1 refleja el P/B, P/E y P/EBIT mediano de las 84 empresas cotizadas españolas con más de 20 empleados para las cuales hay datos que permitan realizar los cálculos al menos en uno de los seis años considerados (2008-2013) en la base de datos SABI. Se han eliminado valores negativos. 4. Modelos de valoración complejos comúnmente empleados Los modelos de valoración complejos se basan, como anticipábamos, en la proyección y descuento de series de valor. Entre ellos están algunos ampliamente conocidos, como el de descuento de flujos, y por ello, no nos detenemos en ellos salvo para repasarlos muy brevemente y establecer la notación que usaremos. El primero y básico es el modelo de descuento de dividendos, basado en la proyección de una serie de dividendos y su descuento al momento presente. Es un modelo Figura 2 2 3 Por ejemplo, según Penman (2009), el P/B mediano en EEUU está entre 1,7 y 1,5; el P/E entre 15,2 y 13,1; y el P/EBIT entre 7,0 y 9,9; según las cifras contables que se apliquen al cálculo. De forma muy simple, un modelo de valoración posible sería suponer una renta perpetua del beneficio actual, (VE = E / re), si en dicho modelo simple sustituimos valor por precio, tendríamos P = E / re; reorganizando los términos de esta igualdad, nos quedaría re = E/P, o lo que es igual, re = 1 / (P/E). Esto nos daría que un P/E de 25,1 tiene una re implícita (earnings yield) de 3,98%. Ante esto, modelos simples como el de Greenspan preguntarían, ¿por qué invertir para obtener una rentabilidad inferior al 4% en activos con riesgo, cuando se puede invertir en activos sin riesgo que ofertan rentabilidades similares? 7 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 teóricamente sólido, puesto que el valor obtenido en una inversión en acciones de una empresa podría representarse como se muestra en la Figura 2. Esto es, el valor obtenido es el dividendo durante el horizonte temporal de la inversión (T), más el valor final de la venta. El modelo más sencillo posible sería suponer un dividendo (d) idéntico a perpetuidad. El valor para el accionista (VE) se podría calcular en el momento presente (t=0), como sigue: perpetuo (con o sin crecimiento). Si predecimos crecimiento, deberemos ser muy cautelosos, puesto que a perpetuidad los crecimientos dan lugar a valores continuados muy significativos, y no sería adecuado que la mayor parte del valor calculado se situara fuera de nuestro horizonte de predicción salvo causa justificada. Como recomendación esta g no debe ser nunca superior al crecimiento del PIB, o nuestra empresa se hará, en el infinito, más grande que el estado que la aloja4. Dividendo perpetuo sin crecimiento Con crecimiento Donde pE = 1 + re, y re es la tasa de descuento o coste de capital. Si quisiéramos imponer crecimiento, el modelo se convierte en una perpetuidad con crecimiento G = 1+ g (un Gordon growth model), donde g es el crecimiento previsto y puede ser positivo o negativo. Otra opción es suponer un horizonte más breve y predecir una serie de dividendos y un valor terminal o continuado de la inversión (PT en nuestra representación gráfica). Este valor final (el precio que alguien pagaría por comprarnos el activo en T), en el supuesto más sencillo, sería otra renta perpetua. Si suponemos que mantendremos la inversión cinco años y que alguien nos la comprará en cinco años, el valor que pagará esa persona dentro de cinco años sería, nuevamente, el valor actualizado de un dividendo 4 5 8 Sin duda, la gran incógnita en el modelo superior es la tasa de descuento adecuada (re) a la que realizar la actualización. Dicha tasa es el coste de capital, que es el coste de oportunidad de no invertir en otro activo de similar riesgo y cuyo correcto cálculo daría para otro artículo de dimensiones similares a éste. No nos detenemos en este punto más que para apuntar algunas ideas básicas sobre su cálculo. Puesto que lo que estamos descontando en el modelo superior es el valor para el accionista (VE) y no el valor de la empresa en su totalidad (VF), aplicaríamos una tecnología beta (y no un coste de capital medio ponderado) para el cálculo de re. En principio, la rentabilidad esperada o coste de capital podría calcularse como la suma de la rentabilidad libre de riesgo (rf), más una prima por el riesgo no diversificable (β (RM - rf)), donde β es beta (la sensibilidad esperada del rendimiento empresarial al rendimiento de mercado) y RM – rf es la prima de riesgo del mercado en su conjunto5. Como decíamos previamente, hay muchas empresas que no pagan dividendos, y para dichas empresas, no podríamos aplicar el modelo previo. En dichos casos, se puede emplear el modelo de descuento de flujos de caja libres que conceptualmente, es muy similar. Se basa en suponer que los FCF son un buen subrogado del Puede parecer casi absurdo comentarlo, pero todo negocio tiene un límite a su crecimiento posible. Por ejemplo, si pensamos en Coca-Cola, lo máximo que podrían vender sería si cada persona viva en el planeta tomara al día solo Coca-Cola, y en la cantidad de líquido máximo que puede consumir un ser humano. Esto da un tope al crecimiento posible del negocio de bebidas de Coca-Cola. Por lo tanto, re = rf + β (RM – rf). Si estuviéramos descontando otro subrogado de valor que representara el valor de toda la empresa (y no solo para los accionistas), como FCF, utilizaríamos un coste de capital ponderado. Que sería: Donde, E es el valor del patrimonio neto, D es el valor de la deuda, re el coste de capital, rd el coste de la deuda, y t es la tasa impositiva. Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 valor de la firma (VF). En este caso, para obtener el valor para los accionistas (VE) restaríamos a este valor (VF) el valor de la deuda (VD)6. Los FCF se calcularían, teóricamente, como los flujos de caja de las operaciones (C) menos las inversiones (I). Si proyectáramos estos FCF en un horizonte temporal (T), con un valor continuado, terminal o final (CV), tendríamos un modelo como sigue: Incorporando tres elementos posibles para crear valor (ó de aumento de EVA): (1) aumentar los beneficios (Earnings) empleando el mismo capital, (2) reducir el capital empleado para generar los mismos beneficios, o (3) reducir el coste de capital. En el modelo se define el EVA como el valor añadido para los accionistas, por lo que redefinimos el resultado residual como sigue: • Earnings = Resultado Total = Et • r = cost of equity capital = coste de capital = re • Capitalt-1 = Total Shareholder’s Equityt-1 = Book Valuet-1 = Patrimonio Netot-1 = Bt-1 El valor continuado, valor final o valor terminal de la inversión es otra de las piezas del puzzle de la valoración. Como ya comentábamos previamente, al final del horizonte de predicción, podemos suponer que no hay valor terminal (por ejemplo, si suponemos que el negocio desaparecerá), o que el valor continuado es una perpetuidad con o sin crecimiento. En el caso de una perpetuidad, lo que emplearíamos sería una perpetuidad del siguiente FCF7. 5. Modelo de valoración basado en la creación de valor Una alternativa al modelo de descuento de flujos es el modelo de resultados residuales o resultados anormales, también conocido como EBO, y que es básicamente el mismo que el EVA® (Economic Value Added) o el RIVM (Residual Income Valuation Model). Son modelos que se basan en estimar la capacidad de la empresa para crear valor, partiendo de la idea fundamental de que para crear valor un activo debe tener una rentabilidad por encima de la rentabilidad exigida o coste de capital. El punto de partida sería: EVAt = Earningst – r * Capitalt-1 Esta ecuación relaciona la creación de valor con el resultado residual o anormal generado. 6 7 8 La idea básica es como sigue. Supongamos una inversión de 100 EUR en una cuenta de ahorro (y por lo tanto, patrimonio neto inicial, B0 = 100). Supongamos asimismo que la cuenta de ahorro rinde un 2% anual (E1 /B0=ROE=2%), y que la rentabilidad exigida por el inversor (para compensar por el riesgo, la pérdida de valor del dinero en el tiempo, etc.) es también del 2% (re=2%). Al final de año tendríamos en la cuenta de ahorro 102 EUR (B0 + E1), con una rentabilidad de 2, que podríamos mantener en la cuenta (d=0) o pagar en forma de dividendo (d=2), pero, bien en mano en forma de dividendo, bien retenida la rentabilidad en la cuenta (B1 = B0 + E1 – d1) no habríamos creado valor, puesto que la rentabilidad obtenida es la misma que la exigida. Para que la cuenta de ahorro crease valor debería rendir por encima del 2%. Esta idea de creación de valor puede utilizarse para redefinir el modelo, empleando cifras disponibles en la contabilidad de la empresa (como el beneficio (E) y patrimonio neto (B)), y así, llegamos a la ecuación: EVAt = Et – rt * Bt-1 = (E/Bt-1 – rt) * Bt-1 = (ROEt – rt) * Bt-1 Por lo tanto, una empresa crea valor para sus accionistas si su ROE es mayor que su coste de capital. Este modelo, cuando se aplica a varios ejercicios permite estimar el valor de la empresa. El valor de la firma sería VF = VE + VD. El valor de la deuda (VD) puede aproximarse por el valor contable de la deuda, puesto que la contabilidad refleja los pasivos a valor razonable. Note el lector que, en este caso, el coste de capital es ρF y no ρE como en el caso anterior, puesto que aquí estamos descontado el valor de la firma (VF) y deberemos usar alguna aproximación del WACC para descontar los FCF. Seguimos la notación de Lee (1996). 9 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 VE = Capital + valor actual de todos los (EVAs/EBOs/RIs) futuros 5.1 Ilustración del modelo anterior: una mirada al pasado Para que este modelo se cumpla, la contabilidad debe respetar la relación básica que apuntábamos en el ejemplo de la cuenta de ahorro, denominada clean surplus relation (CSR), y que impone que el patrimonio neto final sea igual al patrimonio neto inicial, más el beneficio y menos el dividendo (esto es, Bt = Bt-1 + Et – dt). Sustituyendo en la expresión anterior Capitalt por Bt, obtenemos la siguiente fórmula: Para ilustrar el modelo, lo aplicamos al caso de una empresa española. Puesto que solo se pretende que sirva de ejemplo no utilizamos valoraciones actuales, sino que aplicamos el modelo para ‘retar’ el precio de GAMESA a 1 de enero de 2010. Esto nos permite utilizar cifras contables con un número mínimo de datos y supuestos, sin llegar a la fecha presente, no siendo por ello los resultados que se presentan a continuación válidos para ninguna toma de decisión de inversión futura, sino solo una aplicación práctica de cómo el modelo puede aplicarse incluso a casos de empresas con pérdidas, algo en lo que el resto de modelos fracasa en mayor o menor media. Fijamos un horizonte de predicción de cuatro años (para los que hay datos contables en los estados financieros consolidados auditados), y a partir del mismo, realizamos un supuesto de valor continuado o terminal. Si dividimos esta expresión entre Bt, tenemos ya una expresión típicamente contable. En un horizonte de predicción de 5 años, con un valor continuado al final del mismo en el que asumimos crecimiento g, quedaría como sigue: Ene-2010 Dic-2010 Dic-2011 Dic-2012 Dic-2013 Precio por acción (Bolsa de Madrid) Al valorar aplicando este modelo, tenemos un ‘ancla’ de valor en el patrimonio neto inicial que sería la inversión (Capital); este valor podríamos obtenerlo de la contabilidad directamente (Bt-1), y si lo considerásemos oportuno, realizar algún ajuste al mismo (si, por ejemplo, se considera que hay activos netos que, formando parte del balance, están deteriorados y no deberían figurar). Seguidamente, necesitaríamos predecir los RI futuros. Estos se calculan como rentabilidad obtenida (Et) menos rentabilidad exigida (r*Bt-1). Así pues, necesitaríamos predecir una serie de beneficios futuros, que en muchas ocasiones podemos tomar directamente de las predicciones realizadas por los analistas o de los planes de negocio de las empresas, puesto que el beneficio es una cifra que las empresas comúnmente predicen y comunican a los mercados. El caso más sencillo sería el de una empresa sin dividendos, puesto que, en tal caso, no habría que predecir la serie de dividendos futuros y todos los cambios en el patrimonio neto (B) se debería al resultado obtenido (E) que quedaría retenido. 10 11,78 5,71 3,21 1,66 7,58 En enero de 2010, GAMESA tenía un precio en los mercados de capitales de 11,78 EUR por acción. Podemos aplicar el modelo de resultado residual para tratar de retar este precio. Necesitaremos para ello los datos del Patrimonio Neto, Resultado y Dividendo, que podemos obtener de la CNMV, en concreto, del estado de cambios en el Patrimonio Neto Consolidado, en el que podemos encontrar el resultado total (que cumple con la relación CSR), y que presentamos en la tabla inferior en miles de euros. Como se aprecia, la rentabilidad obtenida (ROE) calculada como ratio del resultado total entre el patrimonio neto inicial en 2010 y 2011 se sitúa en torno al 4%, mientras que ya en 2012 y 2013, la empresa reporta pérdidas, con lo que las rentabilidades son negativas. Recordamos al lector que la creación de valor está asociada a rentabilidades por encima del coste de capital. En los datos que adjuntamos a continuación, se calcula esta creación de valor imponiendo un coste de capital de 7.5%, Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 Tabla 1 Ene-2010 Dic-2010 Dic-2011 Dic-2012 Dic-2013 -10.452 Resultado (E) 64.914 67.604 -660.468 Dividendos (d) 11.811 4.208 2.955 565 1.028.675 1.017.658 4,15% -39,03% -1,02% -54.549 -787.375 -87.603 Patrimonio Neto (B) 1.575.599 1.628.702 ROE 4,12% RI (r=7.5%) -53.256 9 1,075 Tasa de actualización (1+r)t Valor Actual RI -49.54010 Total (Suma) Valor actual RI Valor Terminal 1.692.098 1,156 -47.203 1,242 1,335 -633.806 -65.597 -796.146 0 Valor Empresa (V = B + ∑RI) E Valor por acción (VE / N. Acciones) 779.453 3,20 pero también, seguidamente, se rehace suponiendo un coste de capital de 5% y de 10%. En cualquier caso, puede fácilmente apreciarse que los ROE son siempre inferiores a estos umbrales mínimos, con lo que la empresa, desde enero de 2010 y en el horizonte 2010-2013, no genera rentabilidades residuales positivas. El modelo de valoración asigna, en enero de 2010 y para un número de acciones de 243.299.904, un valor de 3,20 Euros por acción (recordamos que la tabla superior está en miles de euros), indicando que la cotización a 11,78 euros supone que la acción estaba sobrevalorada en enero de 2010. La evolución del precio, a partir de enero de 2010 fue como se aprecia en la tabla 1 o en el gráfico inferior (Figura 3). En el modelo superior (tabla 1) hemos supuesto valor cero en rentabilidades residuales a partir del horizonte de predicción. El otro supuesto ha sido la tasa de descuento del 7.5%. Analizamos a continuación la sensibilidad del modelo a estas dos hipótesis. Tasa de descuento. Si aplicamos una tasa de descuento del 5%, la valoración sería de 3,52 EUR por acción. Si aplicamos una tasa de descuento Figura 3 Fuente: Bolsa de Madrid. 9RI2010 = E2010 – re * B2009, esto es, RI2010 = 64.914 – (0,075*1.575.599) = 64.914 – 118.170 = - 53.256. (Nótese que el B2009 es el Patrimonio Neto inicial (a 31 de diciembre de 2009, que es el mismo que a 1 de enero de 2010) 10 Valor actual de RI2010, calculado como RI / (1+re); esto es -53.256 / 1,075. 11 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 del 10%, la valoración sería de 2,93 EUR por acción. Ello nos indica que el abanico de valoración podría ser de 2,93 a 3,52 EUR. Si queremos forzar incluso más el modelo y fijar valores más bajos (2,5%) y altos (12,5%), estaríamos en un abanico de 2,68 EUR a 3,87 EUR. Como puede apreciarse, el modelo no es excesivamente sensible a cambios en la tasa de descuento, esto es sin duda una fortaleza del mismo y se debe a que el patrimonio neto hace de ‘ancla’ en la valoración y buena parte del valor está en inicio, y no en el valor terminal (que es cero) o en el horizonte de predicción. A diciembre de 2011, dos años después de la valoración realizada, GAMESA cotizaba a 3,21 EUR, revirtiendo a su valor fundamental que es el calculado por el modelo. Valor terminal o continuado. Hemos supuesto un valor terminal de cero, pero también podríamos haber supuesto un valor terminal distinto. Recordamos que lo que se proyecta son resultados residuales, esto es, rentabilidades por encima de la exigida. Piense el lector que es razonable en un negocio en el que las rentabilidades son muy altas que, en el largo plazo, vayan desapareciendo con la entrada de nuevos competidores al mercado, es por ello de esperar que en el medio o largo plazo la rentabilidad residual o anormal tienda a cero, pero también, en el caso de GAMESA, podemos suponer que es probable que, a partir de 2014, GAMESA tenga beneficios. Ambos supuestos no son incompatibles. GAMESA tenía beneficios en 2010 y 2011, pero no beneficios superiores al coste de capital exigido. Aun así, podríamos valorar la sensibilidad del modelo a suponer, a partir de 2014, resultados residuales positivos. Recientemente, GAMESA anunciaba un resultado semestral de 42 millones de euros, un 88% superior que en el mismo periodo del año anterior, por lo que parece razonable asumir una recuperación del negocio para 2014. Si asumimos un beneficio idéntico al de 2010, el ROE sería de 6,38% (piénsese que ahora el patrimonio neto de partida es inferior que en 2010, cuando con el mismo resultado el ROE era de 4,12%). Como puede entenderse, para una rentabilidad exigida superior a 6,38% la valoración sería igual o inferior a la que hemos dado previamente. Puesto que el ROE es de 6,38%, si la tasa exigida es superior a dicha cifra, la rentabilidad residual sería negativa, con lo que el valor terminal sería también negativo. Con un coste de capital exigido de 5%, la empresa estaría creando valor en 2014, y si perpetuásemos dicho resultado, llegaríamos a un precio de 4,19 EUR. Para un coste del 2,5% el valor subiría hasta 9,75 EUR, ello nos daría una valoración máxima el 1 de enero de 2010 de 9,75 EUR. Para llegar a los 11,78 de precio a 1 de enero de 2010 deberíamos forzar el modelo aún más, y aplicando ingeniería inversa, podríamos tratar de ver qué asunciones de creación de valor justificarían dicho precio y ver si nos parecen razonables. 5.2 Otra ilustración del modelo: una visión del futuro El lector crítico pensará que es fácil predecir el pasado. Utilizando el mismo modelo de valoración e introduciendo unas hipótesis razonables con respecto a su comportamiento futuro, para ampliar el ejemplo, procedemos ahora a la valoración de GAMESA a 1 de enero de 2014. En dicha fecha, GAMESA tenía un valor de 7,58 EUR. Para poder aplicar el modelo de valoración tenemos que hacer alguna suposición sobre: 1) el crecimiento en beneficios en los próximos años; 2) la tasa de pago de dividendo; 3) la tasa de descuento y el valor terminal o final. Según la información publicada por la propia compañía, GAMESA espera un crecimiento de sus beneficios aproximado del 15% anual en los próximos cinco años. Si bien no hay información sobre dividendo, históricamente, en años con beneficio GAMESA pagaba un dividendo de entorno al 18% sobre el beneficio total. Dadas las predicciones optimistas realizadas por la empresa, podemos, para nuestra valoración, mantener dicha tasa de pago de dividendo y suponer además un crecimiento a perpetuidad de las rentabilidades anormales del 1%. Considerando en la fecha de referencia un coste de capital como tasa de actualización del 6%11, en la tabla 2 que sigue a continuación quedan recogidos los valores resultantes. 11 Por lo tanto, asumimos: tasa de crecimiento de beneficio (E) del 15%, pago de dividendo del 18% sobre E, tasa de descuento re=Tasa libre de riesgo + Beta* prima de riesgo = 2,4+0,68*5,3 12 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 Tabla 2 Ene-2014 Precio por acción (Bolsa Madrid) Dic-2014 Dic-2015 Dic-2016 Dic-2017 Dic-2018 V. Terminal 168.954 7,58 Resultado (E) 84.000 96.600 111.090 127.754 146.917 Dividendos (d) 15.120 17.388 19.996 22.996 26.445 1.086.538 1.165.750 1.256.844 1.361.602 1.482.073 Patrimonio Neto (B) 1.017.658 ROE 8.25% 8.89% 9.53% 10.16% 10.79% 12.41% RI (r=6%) 22.941 31.408 41.145 52.343 65.220 80.030 Tasa de actualización (1+r) 1,060 1,124 1,191 1,262 1,338 1,338 Valor Actual RI 21.642 27.953 34.546 41.460 48.736 1.600.592 t Total (Suma) Valor actual RI 174.338 Valor Terminal (VT) 1.196.056 Valor Empresa (VE = B + ∑RI+VT) 2.388.051 Valor acción (VE / N. Acciones) 1.196.056 9,41 Nuevamente, podríamos calibrar el modelo. La valoración no es particularmente sensible a la tasa de pago de dividendo asumida o el crecimiento a perpetuidad, pero sí al crecimiento en beneficio (E), a la tasa de descuento asumida (re) o a la existencia o no de un valor terminal. Si asumiéramos una r superior, un valor terminal de cero o un crecimiento en beneficio inferior, la valoración obtenida sería sustancialmente inferior, y viceversa. Tal y como hemos comentado, una fortaleza de este modelo es la posibilidad de aplicarlo en ingeniería inversa, para tratar de entender qué supuestos de crecimiento y tasa de descuento justifican el precio actual, y así, poder retarlo. El modelo de valoración asigna, bajo los supuestos más arriba señalados, que en enero de 2014 y para un número de acciones de 253.880.717 el valor sería de 9,41 Euros por acción (recordamos que la tabla superior está en miles de euros), indicando que la cotización a 7,58 euros supone que la acción estaba infravalorada en enero de 2014. La evolución del precio, a partir de enero de 2014 ha sido creciente, encontrándose en la actualidad (09/09/2014) en 9,4 euros. cuento de flujos de caja libres (DCF) y el modelo de resultados anormales o residuales (RIVM) dan lugar, teóricamente, a idénticas valoraciones, sin embargo, si la contabilidad no cumple la relación CSR o los datos en horizontes a muy largo plazo no están disponibles, pueden dar lugar, en la práctica a valoraciones distintas. La literatura académica previa compara la eficiencia de los diversos modelos de valoración, comparando los errores (absolutos y con signo, esto es, la precisión y el sesgo) que cometen estos modelos, comparando las valoraciones obtenidas aplicando los distintos modelos con los precios en los mercados de capitales. El trabajo clásico en esta literatura es el estudio de Francis, Olsson y Oswald (2000) que compara el DDM, DCF y RIVM, llegando a dos conclusiones. Primero, que en general, los modelos comenten errores significativos. Segundo, que dentro de esta imprecisión general, el más impreciso es el de descuento de dividendos, mientras que el más preciso es modelo de resultados anor- 6. Algunas consideraciones finales males. Otros trabajos como Penman y Sougiannis Los tres modelos presentados en mayor detalle: el modelo de descuento de dividendos (DDM), des- bién encuentran evidencia de que el modelo RIVM (1998) o Courteau, Kao y Richardson (2001) tamtiene un mejor desempeño que el DCF o el DDM. 13 Leandro Cañibano Calvo, Beatriz García Osma Algunas reflexiones sobre los métodos de valoración de empresas: un modelo de valoración basado en la creación de valor Revista Española de Capital Riesgo, nº 4/2014 7. Referencias Courteau, L., J.L. Kao, y G.D. Richardson. 2001. Equity valuation employing the ideal versus ad hoc terminal value Expressions. Contemporary Accounting Research, 18, 625-661. Palepu, K.G., P.M. Healy, V.L. Bernard y E. Peek. 2013. Business Analysis & Valuation. IFRS Edition. Cengage Learning EMEA: Londres. Francis, J., P. Olsson, y D.R. Oswald. 2000. Comparing the accuracy and explainability of dividend, free cash flow, and abnormal earnings equity value estimates. Journal of Accounting Research, 38, 45-70. Penman, S., y T. Sougiannis. 1998. A comparison of dividend, cash flow and earnings approaches to equity valuation. Contemporary Accounting Research, 15, 343-384. Lee, C.E. 1996. "Measuring wealth", CA Magazine, 129 (3): 32-37. 14 Penman, S. 2009. Financial statements analysis and security valuation. 4th Edition. McGraw-Hill/Irwin.