Reporte Anual a Tenedores

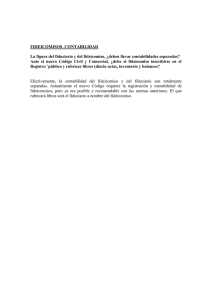

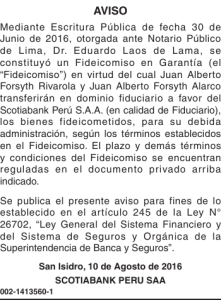

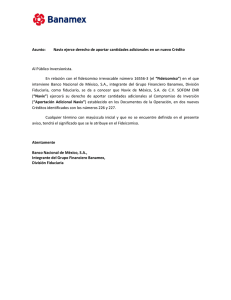

Anuncio