Impacto del aumento del precio del petróleo en las finanzas

Anuncio

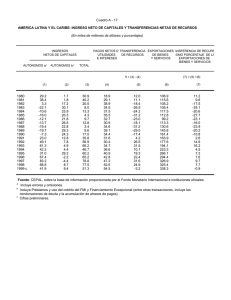

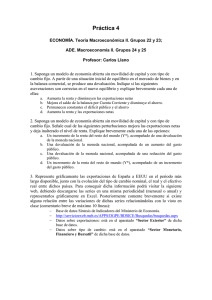

Impacto del aumento del precio del petróleo en las finanzas públicas: Windfall y subsidio a los combustibles Alejandro Ome Velásquez Ministerio de Hacienda y Crédito Público Colombia Verónica Navas Ospina Ministerio de Hacienda y Crédito Público Colombia Resumen El incremento del precio del petróleo tiene un efecto transitorio sobre las finanzas públicas conocido como windfall. Este efecto se da a través de diferentes vías: representa mayores ingresos para ECOPETROL (la empresa petrolera del Estado), es una renta importante para las entidades territoriales que reciben regalías y, actualmente, explica el aumento de los recursos girados al Fondo de Ahorro y Estabilización Petrolera. No obstante, debido a la existencia de subsidios para el consumo local de combustibles, el aumento del precio internacional del petróleo resulta en un impacto menor al esperado sobre las finazas públicas, dado que el subsidio representa una transferencia de una parte del windfall hacia los consumidores. A raíz de la coyuntura de precios que ha presentado el mercado internacional del petróleo durante los últimos meses, resulta importante evaluar cual ha sido la magnitud del impacto que ha tenido el aumento del precio del petróleo sobre las finanzas públicas, así como su distribución entre las distintas entidades que reciben recursos derivados del petróleo. Adicionalmente, en este documento se estudia el efecto del alza de precios sobre el balance fiscal de la s entidades territoriales. Por último, teniendo en cuenta que el costo de oportunidad que implican los subsidios se traduce en un costo fiscal, se presenta la estimación del aumento que ha tenido dicho costo debido al alza de los precios del crudo. Abstract The rise of the international oil price affects Colombia’s public finance through different ways: it represents more income for ECOPETROL (the State oil company) and for the departments and municipalities that are entitled to receive oil royalties, and is also the reason for the Petroleum Stabilization Fund (FAEP) to currently receive transfers from both ECOPETROL and the Territorial Entities. On the other hand, due to the existence of subsidies for diesel and gasoline, the rise of the oil price increases the opportunity cost inherent to this type of subsidies for ECOPETROL. Due to the prices dynamic recently observed in the international market, the valuation of the windfall and its distribution rises as an important factor to be considered when analyzing the fiscal reality in Colombia. In addition, this document addresses the impact of the oil price on the territorial entities. Finally, knowing that the opportunity cost of subsidies translates into a fiscal cost, we present an estimation of the rising of this cost. 1 IMPACTO DEL AUMENTO DEL PRECIO DEL PETRÓLEO EN LAS FINANZAS PÚBLICAS: WINDFALL Y SUBSIDIO A LOS COMBUSTIBLES I. INTRODUCCIÓN La actividad petrolera afecta las finanzas públicas a través de diferentes canales. Por un lado, representa ingresos para el Gobierno Nacional Central (GNC) derivados de los impuestos y dividendos que paga ECOPETROL, y por otra parte, es una renta importante para muchas entidades territoriales que reciben regalías. Así mismo, tanto el resultado fiscal de ECOPETROL como el de las entidades territoriales forman parte del balance del Sector Público Consolidado (SPC). El efecto sobre el balance fiscal del cambio en el precio internacional del petróleo se conoce en la literatura internacional como windfall. El presente documento tiene por objeto establecer la magnitud de l impacto del alza en los precios del petróleo en las finanzas de las distintas entidades públicas que directa o indirectamente reciben ingresos derivados del crudo. Un aumento del precio internacional del petróleo afecta el balance de ECOPETROL en dos direcciones: por una parte, incrementando el precio de las exportaciones, pero a su vez, eleva el costo tanto de las importaciones como de las compras que la empresa hace a sus socios en el país. Adicionalmente, el hecho de que los precios de los combustibles en el país estén asociados a un precio de crudo inferior al precio internacional, en razón al subsidio a los combustibles, genera para ECOPETROL un costo de oportunidad que se incrementa cuando aumentan los precios internacionales. La medida de este subsidio resulta relevante no sólo porque permite establecer cuánto podría estar recibiendo la empresa, y por lo tanto el país, si se eliminara el mismo, sino también porque indica cuál sería el costo de caja en el que incurriría el Gobierno por concepto de este subsidio, en un escenario en el que el país no sea autosuficiente en materia de petróleo. Este documento está dividido en cinco partes incluida esta introducción. En la segunda parte se presentan diferentes estimaciones del windfall correspondiente al primer semestre de 2005 teniendo en cuenta otros factores que afectaron el balance fiscal aparte del precio internacional, como lo fueron la revaluación y el patrón de comercio de ECOPETROL; en la tercera parte se describe la distribución que tuvo el windfall durante el primer semestre de 2005 entre ECOPETROL, las entidades territoriales y el Fondo Nacional de Regalías; en la cuarta parte, se realiza una estimación del aumento del subsidio a los combustibles derivado del comportamiento del precio internacional del petróleo; en la última parte se presentan algunos comentarios finales. Es importante señalar que el aumento del precio del petróleo no sólo afecta las finanzas públicas vía la actividad de ECOPETROL, sino que también representa mayores recaudos por el impuesto de renta que pagan las empresas privadas petroleras con operaciones en el país, debido a que estas verán aumentar sus utilidades como consecuencia del aumento del precio internacional. Este incremento en el recaudo se observa cuando las empresas presentan la liquidación anual del impuesto de renta, por lo que su cálculo no está incluido en el presente documento. II. CÁLCULO DEL WINDFALL Se pueden utilizar varios enfoques para el cálculo del windfall, dependiendo de cuáles son las variables cuyos efectos se busca estimar. Las exportaciones netas se pueden ver afectadas por tres factores: el primero es el precio internacional del petróleo, que eleva los precios tanto de las exportaciones como de las importaciones y las compras; en segundo lugar está la tasa de cambio, toda vez que el balance fiscal de la empresa viene dado en pesos y las exportaciones netas están denominadas en dólares; y el tercer factor es el patrón de comercio, es decir, la canasta de exportaciones, importaciones y compras a los socios. Para estimar el efecto de los diferentes 2 factores sobre el windfall, se comparan distintos escenarios con lo presupuestado a comienzo del año para el primer semestre de 2005 1 . a) Windfall ‘potencial’ A continuación se presenta un escenario en el cual no se modifica el patrón de comercio inicialmente presupuestado ni tampoco la tasa de cambio presupuestada, por lo que podemos observar el efecto que tiene el aumento de los precios del petróleo manteniendo los demás factores constantes. Este escenario se denomina windfall ‘potencial’ porque cuantifica el máximo impacto que habría podido tener el aumento de precios observado. En la columna 1, se presenta la canasta de crudos y derivados del petróleo que la empresa tenía presupuestada para exportar, importar y comprar a sus socios en el país. En la columna 2 se encuentran los precios presupuestados, que corresponden a un WTI promedio para el semestre de US$ 38,1. En la columna 3 se encuentra el resultado de aplicar la canasta presupuestada a los precios presupuestados, lo cual genera unas exportaciones netas presupuestadas para el primer semestre de 2005 de $1.578,2 mm. En la siguiente columna se encuentran los precios observados, que corresponden a un WTI promedio para el primer semestre de US$ 51,5. En la columna 5 se encuentra el resultado fiscal de aplicar los precios observados a la canasta presupuestada, lo cual hubiera arrojado unas exportaciones netas de $2.242 mm para el primer semestre de 2005, si la tasa de cambio hubiera sido en promedio de $2.607,7 por dólar. Lo anterior implica que en el año las exportaciones netas alcanzarían un valor de $5.607,4 mm, $2.218,1 mm más de lo presupuestado2 . De esta forma, encontramos que el aumento en las exportaciones netas en un escenario donde no se hubieran modificado las canastas y la tasa de cambio se hubiera comportado como se tenía presupuestado, sería de $663 mm para el primer semestre de 2005 (0,24%) del PIB, lo que equivale a un windfall por dólar de aumento en el WTI, de $49,6 mm. 1 Los datos presupuestados del semestre que se presentan a lo largo del documento, son consistentes con el escenario anual publicado en diciembre de 2004 del Plan Financiero 2005 (documento CONFIS No 13 de 2004). 2 Los supuestos del Plan Financiero para la tasa de cambio promedio y el WTI promedio eran de $2.631,8 por dólar y US$ 37 respectivamente. El escenario proyectado en junio supone un WTI promedio para el año de US$ 55. 3 Cuadro 1. Primer Semestre de 2005 1 2 3=1x2 Q P (WTI=38,1) Total MUSD 85,3 32,7 504,8 88,3 26,4 422,8 173,6 29,5 927,6 Exportación de Crudos Exportación de Productos Exportacines Totales Importación de Crudos Importación de Productos Importaciones Totales Líquidos Compra de Crudos Compra de Productos Compras Totales Exportaciones Crudo Netas Exportaciones ProductosNetas Exportaciones Netas Totales TRM Promedio Trimestral 4 5=1x4 P (WTI=51,5) 43,3 39,2 41,0 Total MUSD 668,5 626,5 1.295,0 9,9 9,3 19,2 37,0 39,9 38,4 66,6 66,9 133,5 49,4 60,7 56,6 89,0 101,7 190,6 37,8 4,1 41,9 26,5 10,4 24,9 181,1 7,8 188,9 34,4 12,0 33,2 235,8 8,9 244,6 37,5 75,0 112,4 37,9 25,7 29,7 257,1 348,1 605,2 2.607,7 1.578,2 59,5 36,2 41,3 343,8 516,0 859,7 2.607,7 2.242,0 Exportaciones Netas ($ mm) Diferencia de las exportaciones netas en $mm (5-3) Diferencia como % del PIB Windfall por 1 USD de aumento en el WTI ($mm) 663,8 0,24% 49,6 Fuente: Ecopetrol b) Windfall + Revaluación Otro factor de gran incidencia en el resultado fiscal de ECOPETROL, diferente del precio internacional del petróleo, es la tasa de cambio. En particular, los efectos de la reciente revaluación sobre el balance fiscal de la empresa van en dirección contraria al efecto del incremento de precios. A lo largo de 2005, la tasa representativa del mercado ha observado una tendencia descendente: durante el primer semestre la revaluación fue de 2%, pasando de $2.389 por dólar al finalizar el 2004 a $2.331 por dólar al terminar el primer semestre. El efecto del comportamiento de la tasa de cambio sobre las finanzas públicas se hace más evidente al considerar que la tasa de cambio que se tenía presupuestada en diciembre de 2004 para el primer semestre de 2005 era de $2.607 por dólar mientras que el promedio observado fue de $2.347 por dólar. Resulta claro que el windfall habría sido muy superior si la tasa de cambio se hubiera comportado como se tenía proyectado. En el siguiente cuadro se muestran los resultados del escenario anterior (sin modificar la canasta) pero cambiando la tasa de cambio por la observada. En este caso la variación de las exportaciones netas asciende a $439,9 mm (0,16% del PIB), $223,9 mm menos que en el escenario en donde la tasa de cambio se comportaba como se tenía presupuestado. Para todo el año, las exportaciones netas serían de $4.992 mm de acuerdo con la información observada a junio, incrementándose en $1.602,8 mm respecto a lo que se tenía presupuestado, incremento que equivale a 0,57% del PIB3 . 3 El escenario anual proyectado a junio supone una tasa de cambio promedio de $2.343 por dólar. 4 Cuadro 2. Primer Semestre de 2005 1 2 3=1x2 Q Exportación de Crudos Exportación de Productos Exportacines Totales Importación de Crudos Importación de Productos Importaciones Totales Líquidos Compra de Crudos Compra de Productos Compras Totales Exportaciones Crudo Netas Exportaciones ProductosNetas Exportaciones Netas Totales TRM Promedio Trimestral P (WTI=38,1) Total MUSD 85,3 32,7 504,8 88,3 26,4 422,8 173,6 29,5 927,6 4 5=1x4 P (WTI=51,5) 43,3 39,2 41,0 Total MUSD 668,5 626,5 1.295,0 9,9 9,3 19,2 37,0 39,9 38,4 66,6 66,9 133,5 49,4 60,7 56,6 89,0 101,7 190,6 37,8 4,1 41,9 26,5 10,4 24,9 181,1 7,8 188,9 34,4 12,0 33,2 235,8 8,9 244,6 37,5 75,0 112,4 37,9 25,7 29,7 257,1 348,1 605,2 2.607,7 1.578,2 59,5 36,2 41,3 343,8 516,0 859,7 2.347,3 2.018,1 Exportaciones Netas ($ mm) Diferencia de las exportaciones netas en $mm (5-3) Diferencia como % del PIB 439,9 0,16% Windfall por 1 USD de aumento en el WTI ($mm) 32,9 Fuente: Ecopetrol c) Windfall + Revaluación + Cambio en la estrategia comercial de ECOPETROL Hasta aquí el análisis del windfall se ha limitado a estudiar el escenario donde la canasta de exportaciones, importaciones y compras a los socios no se modifica respecto a lo presupuestado, por lo que decimos que estas estimaciones corresponden a un windfall ‘potencial’. Sin embargo, al estudiar la canasta observada, encontramos que ésta sí se ha modificado respecto a la que se tenía presupuestada. En efecto, como se ve en el siguiente cuadro, la exportación de crudos por parte de la empresa se redujo en 17,8 kbd, las importaciones y las compras de crudo también se redujeron, en tanto que las exportaciones de productos se incrementaron ligeramente. 5 Cuadro 3. Canasta de Crudos y Productos (KBD). Primer semestre de 2005 Presupuesto Real Diferencia Producción de crudo 336,7 348,3 Exportación de Crudos 85,3 88,3 173,6 67,6 89,6 157,2 9,9 9,3 19,2 5,1 9,0 14,1 -4,9 -0,3 -5,1 37,8 4,1 41,9 30,7 1,8 32,4 -7,2 -2,3 -9,5 37,5 75,0 112,4 31,9 78,8 110,7 -5,6 3,9 -1,7 Exportación de Productos Exportacines Totales Importación de Crudos Importación de Productos Liqu Importaciones Totales Líquidos Compra de Crudos Compra de Productos Compras Totales Exportaciones Crudo Netas Exportaciones ProductosNetas Exportaciones Netas Totales 11,6 - 17,6 1,3 -16,4 Fuente: Ecopetrol Para determinar el efecto neto de estas modificaciones en la canasta de las exportaciones netas, comparamos el resultado observado (utilizando tanto los precios como las cantidades observadas) durante el semestre con el inicialmente presupuestado, ejercicio que se presenta a continuación: Cuadro 4. Primer Semestre de 2005 1 Exportaciones 2 3=1x2 Q P (WTI=38) Total MUSD 173,6 29,5 927,6 4 5 6=4x5 7=4x5 Q P (WTI=51) Total MUSD Total MUSD 157,2 41,0 1.165,8 1.165,8 Importaciones 19,2 38,4 133,5 14,1 56,6 144,2 144,2 Compras 41,9 24,9 188,9 32,4 33,2 194,9 194,9 112,4 29,7 605,2 110,7 41,3 826,7 826,7 2.347,3 1.940,6 2.607,7 2.155,8 Exportaciones Netas TRM Promedio Exportaciones Netas ($ mm) 2.607,7 1.578,2 Diferencia de las exportaciones netas ($mm) Diferencia como % del PIB Windfall por 1 USD de aumento en el WTI ($ mm) 362,4 0,13% 577,6 0,21% 27,1 43,1 Fuente: Ecopetrol - CONFIS Tenemos entonces que el crecimiento efectivamente observado de las exportaciones netas fue de $362,4 mm (0,13% del PIB) lo que equivale a un windfall de $27,1 mm por dólar. Si la tasa de cambio se hubiera comportado como se tenía presupuestado, la diferencia hubiera ascendido a $577,6 mm, y el windfall por dólar a $43,1 mm. Para todo el año, las proyecciones basadas en la información observada a junio arrojan unas exportaciones netas de $4.631,8 mm, lo que representa un aumento respecto a lo presupuestado de $1.242,6 mm (0,44% del PIB) y un windfall por dólar de $67,9 mm 4 . El aumento más que proporcional del windfall por dólar proyectado para todo el año 4 Como se señaló arriba, los supuestos que subyacen a la proyección para el año en el mes de junio son un WTI de US$ 55 y una tasa de cambio de $2.343 por dólar. 6 respecto al observado en el primer semestre de 2005, se debe principalmente a que en las proyecciones anuales la reducción de las exportaciones será inferior a la observada en el primer semestre de 2005. El que el windfall sea superior en el caso en que se conservan las canastas presupuestadas, indica que si la empresa no hubiera modificado sus patrones de comercio las exportaciones netas habrían aumentado en una mayor magnitud de lo que efectivamente lo hicieron 5 . Es importante señalar que el patrón de comercio depende de las condiciones de oferta de crudos y demanda de combustibles. El hecho de que las exportaciones de crudo se hayan reducido en una mayor magnitud de lo que lo hicieron conjuntamente las importaciones y las compras de crudo, puede deberse a que la demanda doméstica de combustibles ha sido superior a la que se tenía presupuestada, lo que obliga a la empresa a reducir sus exportaciones con el objeto de incrementar la producción de combustibles (cuadro 5). De haberse tenido que satisfacer el crecimiento de la demanda de combustibles mediante un incremento en las importaciones, posiblemente se hubieran generado exportaciones netas menores a las observadas, y el windfall observado sería aún menor. Cabe anotar que los ingresos que se dejan de recibir por menores exportaciones son compensados parcialmente por mayores ingresos por ventas nacionales, producto no sólo del aumento de la demanda de combustibles sino de un mayor ingreso al productor, como resultado de la política de desmonte a los subsidios. Cuadro 5 Demanda de Combustibles 1er Semestre de 2005 (kbd) Gasolina Regular Presupuestada Observada 76,7 79,2 ACPM* 75,9 81,3 *Incluye Diesel ecológico y marino Fuente: Ecopetrol III. DISTRIBUCIÓN DEL WINDFALL Hasta ahora se han presentado las estimaciones del efecto del incremento en el precio del petróleo sobre el balance fiscal de ECOPETROL. Sin embargo, el aumento del WTI afecta a varias entidades del sector público. En primera instancia ECOPETROL recibe mayores ingresos por el incremento de las exportaciones netas. Este aumento de ingresos lo obliga a realizar ahorros en el Fondo de Ahorro y Estabilización Petrolera6 (FAEP), y así mismo a efectuar un mayor pago por concepto de 5 A pesar de que el cálculo del windfall ‘potencial’ se haga con la canasta presupuestada, esta forma de calcularlo no limpia por completo al distorsión resultante del cambio de canastas, porque los precios ponderados observados que se aplican a las cantidades inicialmente presupuestadas, se derivan de ponderaciones observadas, por lo que se está aplicando un precio ponderado con cantidades observadas, a unas cantidades presupuestadas. De esta forma se aplican precios de unos productos que sí se exportaron a otros productos que no se exportaron; por ejemplo, el precio de crudos exportados observado, que equivale a USD43,3, corresponde al precio de crudos relativamente livianos, al aplicar estos precios a canastas presupuestadas que tenían programadas exportaciones de crudos pesados que finalmente no se realizaron, se está sobrestimando el valor que hubieran tenido las exportaciones netas de no haberse modificado el patrón de comercio de la empresa, lo cual incrementa artificialmente el windfall ‘potencial’. 6 Según la ley 209 de 1995, en la que se crea y reglamenta el funcionamiento del FAEP, ECOPETROL, las entidades territoriales receptoras de regalías y compensaciones monetarias, y el Fondo Nacional de Regalías ahorran o desahorran en el Fondo si su ingreso adicional excede o no, el ingreso adicional promedio. El 7 regalías. Parte de estas regalías también se ahorran en el FAEP, y el resto es girado a algunas Entidades Territoriales (EETT) y al Fondo Nacional de Regalías (FNR), operación que realiza en la actualidad la Agencia Nacional de Hidrocarburos (ANH). Finalmente, el GNC debe esperar a que finalice el año para recibir los ingresos adicionales correspondientes a mayores dividendos e impuesto de renta (gráfico 1). Es importante señalar que siendo la distribución de un windfall observado, no es correcto asumir que los cambios que se presenten entre lo presupuestado y lo observado estén en función Gráfico 1 Regalías Netas de FAEP ANH Regalías Brutas ECOPETROL Dividendos e Imporenta (al año siguiente) EETT y FNR Ahorro Regalías Ahorro ECOPETROL FAEP GNC exclusivamente del precio internacional del petróleo. Como hemos visto, variables como la tasa de cambio y el patrón de comercio han afectado el windfall total, por lo que es de esperar que sus diferentes componentes tambié n se vean afectados por estos factores. a) Regalías A nivel metodológico resulta complejo discriminar el efecto sobre el valor total de las regalías que tiene el aumento del precio internacional del petróleo, debido a que dentro del crecimiento de las regalías observadas están integradas las regalías que se reciben tanto por el crudo exportado como por el refinado en el país. Lo anterior se debe a que cada barril de petróleo, para efecto del cálculo de la regalía que genera, se liquida con un precio promedio entre el precio de exportación del crudo y el precio implícito del barril que se destina para refinación, ponderado por las cantidades que se destinan a cada actividad7 . Adicionalmente, el incremento de la producción nacional de crudo 8 ha aumentado el monto de las regalías; como este aumento no está relacionado directamente con el precio del petróleo, se dificulta aún más el cálculo del verdadero impacto del precio internacional en las regalías. ingreso adicional es la suma que supera el ingreso básico. Este ingreso básico es lo que corresponde por ley a cada entidad de acuerdo con su participación porcentual en cada categoría de entidades y partiendo de una base de ingresos en dólares por categorías, establecida en la misma ley. 7 Para una explicación detallada del cálculo de los precios de liquidación de regalías, ver anexo. 8 La producción nacional presupuestada de crudo para el primer semestre era de 503,8 kbcd en tanto que lo ejecutado fue de 526,2 kbcd. 8 El ejercicio que realiza ECOPETROL para calcular el windfall de la empresa (esto es, neto de regalías) reparte el aumento observado de las regalías bajo el supuesto de que este aumento se distribuye entre exportaciones y el consumo interno de la misma forma en que se distribuye el valor de estos rubros en la explotación bruta de la empresa. De esta forma, considera que del aumento total de las regalías, aproximadamente el 40% corresponde al incremento de las exportaciones, supuesto que arroja los siguientes resultados: Cuadro 6. Efecto del precio internacional en las regalías Exportaciones Netas (MUSD) TRM Promedio Exportaciones Netas ($ mm) Presupuesto 605,2 Real 826,7 2.607,7 1.578,2 2.347,3 1.940,6 Diferencia de las exportaciones netas ($mm) Diferencia como % del PIB 362,4 0,13% Windfall por 1 USD de aumento en el WTI ($ mm) 27,1 Regalías MUSD Regalías Millardos de Col Pesos 436,3 1.137,8 606,4 1.423,5 Diferencia imputable al precio internacional ($mm)* Diferencia como % del PIB 159,7 0,06% Variación de las regalías por 1 USD de aumento en WTI ($mm) 11,9 *Corresponde al 40% de la variación de las regalías en dólares durante el periodo, multiplicado por la tasa de cambio observada Fuente: Ecopetrol - CONFIS Tenemos entonces que el crecimiento de las regalías imputable al aumento del precio internacional del petróleo equivale a $159,7 mm (0,06% del PIB), en otras palabras, por cada dólar de aumento en el WTI, se generaron $11,9 mm adicionale s de regalías. Para el año 2005, el aumento de las regalías derivado de un mayor precio del petróleo se estima en $406,6 mm, lo que equivale a 0,15% del PIB. b) FAEP Regional Las retenciones que se han venido haciendo para ahorrar en el FAEP a lo largo de 2005 son una consecuencia de la política de desmonte de los subsidios a los combustibles, pero sobre todo, del aumento del precio internacional del petróleo. Para efectos de estimar el impacto que ha tenido el aumento del precio internacional del petróle o en los ahorros realizados en el FAEP, hay que considerar que en el Plan Financiero no se tenía presupuestado ahorrar en el FAEP por parte de las entidades territoriales, mientras que lo que se observó durante el primer semestre fueron ahorros por un valor $36,3 mm. A diferencia de lo que sucede con las regalías, la producción de los yacimientos cuyo ingreso es susceptible de ser objeto de retenciones en el FAEP (Cusiana-Cupiagua y Caño Limón) no se ha incrementado significativamente respecto a lo presupuestado9 , por lo que se puede concluir que es el comportamiento del precio del petróleo lo que ha producido el efecto de mayor ahorro en el FAEP. 9 Sumando los dos yacimientos mencionados, la producción presupuestada fue de 215,2 kbcd, en tanto que la observada fue de 199,7 kbcd. 9 No está de más aclarar que estos recursos no implican un egreso adicional para ECOPETROL, sino que la ANH los retiene del monto que gira ECOPETROL por regalías. c) FAEP ECOPETROL De manera similar al FAEP Regional, ECOPETROL tampoco tenía programados ahorros en el FAEP para 2005, por lo que el ahorro que hizo la empresa por un monto de $119,9 mm durante el primer semestre de 2005 en el FAEP, se deriva de un aumento en el precio, toda vez que la producción agregada de los yacimientos Cusiana-Cupiagua y Caño Limón no se incrementó. Vale aclarar que tanto el ahorro que realiza ECOPETROL como las regiones en el FAEP, no constituyen un gasto sino que se aprovisionan para amortiguar futura caídas del ingreso generado por la explotación de hidrocarburos. Es importante señalar que los recursos correspondientes a los ahorros en el FAEP permanecen en el exterior y no entran al flujo económico nacional hasta que se cumplan las condiciones señaladas en la ley 209 de 1995. En este sentido el FAEP constituye un instrumento que permite amortiguar el aumento pronunciado de la entrada de dólares a la economía, atenuándose las presiones revaluacionistas que ha sufrido el peso en los últimos meses, lo que a su vez previene la generación de situaciones tipo enfermedad holandesa. Si se tiene en cuenta que entre ECOPETROL y las regiones el ahorro en el FAEP para el primer semestre de 2005 asciende a USD 66,1 millones, se puede concluir que el equivalente al 30% del ingreso adicional por exportaciones netas que recibe la empresa, no entrará al flujo de la economía nacional mientras el precio internacional del petróleo permanezca con tendencia al alza. IV. SUBSIDIO A LOS COMBUSTIBLES: EL ‘WINDFALL DE OPORTUNIDAD’ El aumento del precio del petróleo no se traduce en un incremento proporcional de los ingresos por ventas domésticas de ECOPETROL debido a los subsidios a los combustibles. Dic hos subsidios impiden que los precios internos de gasolina regular y ACPM reflejen completamente la dinámica de precios internacionales, beneficiando a los consumidores. En este sentido puede decirse que parte de los ingresos adicionales que se deberían percibir por concepto del actual crecimiento de los precios internacionales del petróleo, tiene como destino los consumidores de combustibles. En el siguiente cuadro se encuentra la proyección que se tenía al comienzo del año para el monto de los subsidios a los combustibles y lo efectivamente observado10 . Estas cifras reflejan que el valor total por concepto de subsidios se incrementó en 39% respecto a lo que se tenía presupuestado para el primer semestre de 2005, a pesar de la política de desmonte de subsidios, debido principalmente al aumento de los precios internacionales. 10 El subsidio a los combustibles con cargo a ECOPETROL se calcula como la diferencia entre el precio externo del producto en cuestión (paridad importación) y su precio interno (Ingreso al productor autorizado por el Ministerio de Minas y Energía), multiplicado por su volumen de venta. 10 Cuadro 7. Subsidio a los combustibles 1er Semestre 2005 ($mm) Gasolina Regular ACPM Total Total como % del PIB Presupuestado Observado 496,5 701,2 750,2 1.029,0 1.246,6 0,4% 1.730,2 0,6% Diferencia 204,7 278,9 483,6 0,2% Fuente: Ecopetrol-CONFIS Ahora, el aumento de los subsidios obedece tanto a un aumento de los precios internacionales como al incremento de la demanda de combustibles en el país respecto a lo presupuestado. En efecto, para gasolina regular el consumo pasó de 76,7 kbd a 79,2 kbd, mientras que para el ACPM, la demanda estaba inicialmente presupuestada en 75,9 kbd y alcanzó los 81,3 kbd. En cuanto a los precios, las diferencias entre los precios externos e internos observadas aumentaron respecto a las diferencias que se tenían presupuestadas, como lo muestra el siguiente cuadro. Para el caso de la gasolina regular la brecha de precios se amplió en $313,2 por galón, en tanto que para el ACPM este incremento fue de $364,8 por galón. Cuadro 8. Diferencia entre los precios externos e internos 1er Semestre 2005 ($/gl) Gasolina Regular ACPM Presupuestado Observado Diferencia 851,5 1164,7 313,2 1300,1 1664,9 364,8 Fuente: Ecopetrol-CONFIS Para determinar cuál factor, si el de cantidades o precios, tuvo un mayor peso sobre el aumento en el valor de los subsidios, basta considerar que aún si se hubieran mantenido las cantidades constantes, el aumento en el subsidio a los combustibles hubiera alcanzado un valor de $393 mm, lo que implica que el aumento de precios internacionales explica poco más del 81% del mayor valor observado por concepto del subsidio. En cuanto a las proyecciones para todo el año, la información disponible al primer semestre indica que el subsidio alcanzará los $3.523,4 mm, $1.160,4 mm más de lo que se tenía presupuestado por este concepto, de los cuales el 83% es imputable al aumento de los precios de los combustibles, es decir $959 mm. V. EN CONCLUSIÓN El aumento del WTI generó un incremento de las exportaciones netas de ECOPETROL por $362,4 mm durante el primer semestre de 2005, respecto a lo que se tenía proyectado en el Plan Financiero. El aumento de la demanda de combustibles trajo como consecuencia la necesidad de incrementar la cantidad de crudo destinado al consumo interno, lo cual generó un windfall inferior al que se habría observado si no se hubiera modificado el patrón de comercio de la empresa. Aún cuando ECOPETROL recibe recursos importantes por el aumento de las exportaciones netas, y estos deberían verse reflejados en un mejor balance fiscal, la aplicación de la normatividad colombiana trae como consecuencia a su vez un aumento importante de los egresos de la empresa. En primer lugar, la necesidad de pagar un monto superior al proyectado por concepto de regalías, diferencia que para el primer semestre de 2005 representa el 44% del aumento de las exportaciones 11 netas, reduce en buena parte el incremento de ingresos que recibe ECOPETROL por el aumento del precio. En segundo lugar, el ahorro que debe hacer la empresa en virtud del FAEP, representa cerca del 33% de las exportaciones netas para el primer semestre de 2005. Luego de efectuar estos descuentos, el windfall de la empresa para el primer semestre de 2005 pasa de $362,4 mm a $82,8 mm (ver cuadro 9). Cuadro 9. Diferencias respecto a los presupuestado ($mm) Primer Semestre 1. Exportaciones netas de Regalías y FAEP 2. Regalías 2.1. FAEP Regional 3. FAEP Ecopetrol 4. Windfall observado (1+2+3) Año 2005 82,8 471,6 159,7 406,6 36,3 135,5 119,9 362,4 364,4 1.242,6 Fuente: Ecopetrol - CONFIS Finalmente, los recursos que deja de recibir ECOPETROL por mantener el subsidio a los combustibles constituyen un incremento en el costo de oportunidad para la empresa, incremento que en el primer semestre de 2005 alcanzó los $393 mm. Esto implica que si el aumento del WTI se hubiera traducido en un aumento equivalente del ingreso al productor de combustibles, el incremento de las ventas nacionales que hubiera recibido ECOPETROL por concepto de un mayor ingreso al productor habría sido incluso superior al que recibió por concepto de mayores exportaciones netas, y también habrían aumentado los pagos por regalías y los ahorros en el FAEP. VI. REFERENCIAS Decreto 545 de 1989. Ley 141 de 1994. Ley de Regalías. Ley 209 de 1995. Fondo de Ahorro y Estabilización Petrolera. 12 ANEXO LIQUIDACIÓN DE LAS REGALÍAS: EL PRECIO. El precio de liquidación para efectos de cálculo de regalías es un promedio entre el precio de los crudos que se exportan y el precio de los crudos que se usan para cargar las refinerías, ponderado por las cantidades correspondientes. De esta forma se busca que la regalía derivada de un yacimiento específico no varíe si el crudo se exporta o se envía a alguna de las refinerías. En la actualidad existen dos metodologías para determinar el precio de liquidación de cada barril de petróleo: la del decreto 545 de 1.989 y la de la ley 141 de 1994; la diferencia fundamental que existe entre las dos metodologías es que en el decreto 545 se premia y castiga la calidad del crudo, en términos precisos su gravedad API y el contenido de azufre, en tanto que la ley 141 no lo hace. El artículo 20 de la ley 141 establece que la metodología que se debe usar para liquidar cada barril de petróleo es aquélla que arroje un precio mayor; de esta forma, los crudos con alta gravedad API y bajo contenido de azufre tienen un precio de liquidación producto de la aplicación de la metodología del decreto 545, en tanto que las regalías derivadas de crudos de menor calidad se liquidan con el precio producto de la aplicación de la metodología de la ley 141. A continuación se presentan las descripciones de las dos metodologías. Metodología Ley 141 La canasta de derivados Como ya se ha dicho, el precio de liquidación de regalías es un promedio ponderado entre el precio de exportación y el precio del petróleo que se usa para cargar las refinerías. La determinación de éste último a su vez, se obtiene a través del cálculo de un promedio ponderado del precio de venta de los derivados, teniendo en cuenta cuánto se exporta y cuánto se consume en el interior del país de cada producto. Esta canasta de derivados no se establece con las observaciones que ECOPETROL va haciendo a lo largo del año sino que es establecida anualmente por el Ministerio de Minas y Energía mediante resolución. Los precios, por su parte, sí son establecidos por ECOPETROL de acuerdo con las observaciones que vaya haciendo en el año. De esta forma, podemos escribir el precio de la canasta de refinación así: ∑ (QDX × PDX PCR = ∑ (QDX i i + QDC i × PDC i ) i + QDC i ) i i Donde: PCR: QDXi : PDXi : QDCi : PDXi : Precio de canasta de refinación. Volumen del derivado i exportado. Precio del derivado i exportado. Volumen del derivado i consumido en el interior del país. Precio del derivado i consumido en el interior del país. Los descuentos por costos La liquidación de los precios se realiza en ‘boca de pozo’ lo cual implica que a los precios de realización o venta hay que descontarles los costos de transporte en el caso de los exportados, y los costos de transporte y refinación en el caso de los crudos que se usan para cargar las refinerías. De esta forma, el precio de liquidación de los crudos de exportación se puede escribir como: 13 Pexpi = FOB − ( CT × kmip + Ctr cex ) Donde: Pexp i : Precio de liquidación de crudos exportados del yacimiento i (USD/Bl) FOB: Precio promedio ponderado FOB (USD/Bl) CT: Costo de transporte de los crudos (USD/Bl por kilómetro) kmpi : Distancia entre el yacimiento i y el puerto de embarque (Coveñas) Ctrcex: Costo de trasiego del crudo de exportación (USD/Bl) En cuanto a los crudos que se usan para cargar las refinerías, el precio de liquidación se obtiene de aplicar la siguiente fórmula: Pref i = PCR − ( CR + CT × kmir + Ctr cre + CTder + Ctr der ) Donde: Pref i : Precio de liquidación de crudos del yacimiento i que se usan para cargar las refinerías (USD/Bl) PCR: Precio de la canasta de refinación (USD/Bl) CR: Costo de refinación (USD/Bl) CT: Costo de transporte de los crudos (USD/Bl por kilómetro) kmri : Distancia entre el yacimiento i y la refinería más cercana (Barrancabermeja o Cartagena) Ctrcre: Costo de trasiego del crudo para refinería (USD/Bl) CTder: Costo de transporte promedio de la refinería a centro de abastos o puerto de exportación (USD/Bl) Ctrder: Costo de trasiego de los derivados (USD/Bl) Tanto los costos de transporte en el caso de los crudos que se exportan, como los costos de transporte y refinación en el caso de los crudos que se destinan a refinación, son establecidos mediante resolución por el Ministerio de Minas y Energía anualmente. El precio promedio de liquidación Finalmente, se llega al precio de liquidación como un promedio ponderado de la canasta nacional de crudos, así: V exp Pliq i = V exp + Vref Vref × P exp i + V exp + Vref × Pr ef i Donde: Pliq i : Precio de liquidación del crudo proveniente del yacimiento i (USD/Bl) Pexp i : Precio de liquidación de crudos exportados del yacimiento i (USD/Bl) Pref i : Precio de liquidación de crudos del yacimiento i que se usan para cargar las refinerías (USD/Bl) Vexp: Volumen de crudo exportado (Bl) Vref: Volumen de crudo destinado a la carga de las refinerías (Bl) 14 De esta forma, se ve que los precios a los cuales se liquida cada barril sólo varían de acuerdo a la distancia que existe entre el yacimiento y las refinerías y el yacimiento y el puerto de exportación, sin tener en cuenta las calidades de los diferentes crudos. Metodología Decreto 545 Como se mencionó arriba, esta metodología incorpora factores relacionados con la calidad de los crudos, aplicando a los precios de exportación y refinación el siguiente factor de corrección: FCi = ( APIi − API PP ) × FCAPI + ( S PP − Si ) × FCS FCi : Factor de corrección del crudo proveniente del yacimiento i APIi : Gravedad API del crudo proveniente del yacimiento i. APIpp : Promedio ponderado de la gravedad API de todos los crudos del país. FCAPI: Factor de corrección por gravedad API. Si: Contenido de azufre del crudo proveniente del yacimiento i. S pp : Promedio ponderado del contenido de azufre de todos los crudos del país. FCS: Factor de corrección por contenido de azufre. Los factores de corrección de gravedad API y contenido de azufre (FCAPI y FCS respectivamente) son constantes derivadas del ejercicio de estimar, mediante una regresión, el impacto que tienen estas características de calidad en los precios a los cuales se venden los crudos en la región. Así las cosas, el precio de liquidación del crudo para la exportación resulta de multiplicar el precio promedio ponderado FOB por el factor de corrección, en tanto que el precio correspondiente a la refinación se deriva de multiplicar el precio de la canasta de refinación explicado arriba, por el mismo factor de corrección, menos los costos refinación y de transporte y trasiego de derivados, así: Pr ef i = PCR × FCi − ( CR + CTder + Ctr der ) Donde: Pref i : Precio de liquidación de los crudos del yacimiento i que se usan para cargar las refinerías (USD/Bl) PCR: Precio de la canasta de derivados (USD/Bl) FCi : Factor de corrección por calidad del crudo del yacimiento i. CR: Costo de refinación (USD/Bl) CTder: Costo promedio de transportar los derivados de la refinería al centro de abastos o puerto de exportación (USD/Bl) Ctrder: Costo de trasiego de los derivados (USD/Bl) La otra diferencia metodológica que presenta el decreto 545 respecto a la ley 141 es la manera como se descuentan los costos de transporte de los crudos y se ponderan los precios, ya que en la ley 141 primero se descuentan los costos correspondientes a cada precio de liquidación (exportación y refinación) y luego se ponderan los precios netos de costos por las cantidades, en tanto que en la metodología del decreto 545 primero se ponderan los precios de liquidación de exportación y refinación por los volúmenes exportados y dedicados a refinación y luego se le descuentan los costos de transportar los crudos, así: 15 V exp Pliq i = FOB × FCi × V exp+ Vref − ( CT × kmip + Ctr exp Vref ) + Pr ef i × V exp+ Vref − ( CT × kmir + Ctr cre ) 16