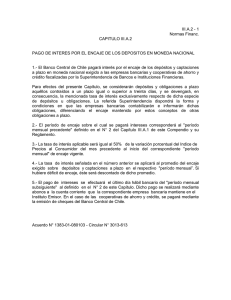

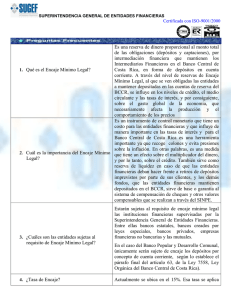

Encaje Bancario en Nicaragua

Anuncio