educacion tributaria

Anuncio

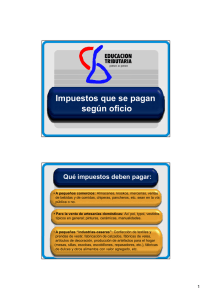

EDUCACION TRIBUTARIA PASO A PASO NORA LUCÍA RUOTI COSP www.ruoti.com.py 6 TERCERA COLECCIÓN MARZO 2013 Organizando mi negocio Prólogo Antes de iniciar un negocio, realizar una actividad profesional, técnica, o simplemente prestar un servicio, es necesario conocer las obligaciones tributarias que se deben cumplir. Abrir un almacén, un kiosco, vender artesanía, dedicarse a la reparación de bienes, u otras actividades, requiere de la inscripción en el Registro Único de Contribuyentes (RUC), y la expedición de facturas legales. ¿Por qué es importante formalizar mi negocio? ¿No puedo seguir trabajando así nomás, sin facturas y sin inscripciones? Esto no es lo correcto, ni tampoco le traerá ningún beneficio económico, pues no podrá acceder a créditos, tendrá solamente un número limitado de clientes, y además el Fisco le podrá exigir el pago de los tributo adeudados, con multas y recargos muy altos, que posiblemente le harán perder todo el dinero ganado con dichas actividades. ¿No le parece más conveniente contribuir con un 3% del monto total de lo facturado, inscribiéndose por ejemplo, en la Renta del Pequeño Contribuyente? Staff Producción y Dirección General Nora Lucía Ruoti Cosp nrc@noraruoti.com.py Por ello, en esta entrega, mencionamos la importancia de formalizar su negocio, y las diferentes alternativas: ¿Empresa Unipersonal o Empresa Individual de Responsabilidad Limitada? ¿Inscripción solamente en IVA, IRACIS o IMAGRO? Colaboradores Mauro Isaac Mascareño Carlos Jorge Vargas María Julia Méndez Luciano Antonelli Realizamos un extenso listado de los impuestos que se pagan de acuerdo a las actividades, y la distinción entre servicios personales o empresariales. Dpto. Comercial y Ventas Mirian Palacios, Lilian Villasanti, Adriana Cárdenas, Fátima Gastón, Patricia López, Ninfa González, Claudia González. Le recomendamos inscribirse en el IRPC, en el caso de negocios o comercios que facturen anualmente hasta G. 100.000.000, y le enseñamos como liquidar el mismo de acuerdo a las presentaciones realizadas por la SET en la Guía del Contribuyente. Si desea separar su patrimonio personal del de la unipersonal, le recomendamos formar una Empresa Individual de Responsabilidad Limitada, presentando sus ventajas y desventajas. Existen otras formas de organización empresarial mediante la constitución de sociedades que trataremos en la próxima entrega. Nora Lucía Ruoti Cosp Diseño y diagramación Fernando Pésole Santiago Rojas PROGRAMA TELEVISIVO Conduce: Nora Lucía Ruoti Cosp Viernes: 20:30 hs. CANAL 2 – RED GUARANÍ Sugerencias y consultas www.ruoti.com.py - nrc@noraruoti.com.py Recuerde, Ud podrá registrase como usuario de esta revista, ingresando a la página web www.ruoti.com.py y completando los datos que le solicita, recibiendo de esta manera información complementaria. 3 PUBLICIDAD FER HACE DE CUATRO LA CURSOS PUBLICIDAD NORA LUCÍA RUOTI COSP Resulta sumamente importante que antes de iniciar un negocio, proyecte adecuadamente la forma de organizar sus actividades comerciales o de prestación de servicios personales, puesto que de ello depende cuánto impuesto se paga y qué tipo de responsabilidad civil y comercial se asume. Por ejemplo, si se trata de negocios de una sola persona existen dos posibilidades: Organizarse como unipersonal para realizar actividades comerciales, industriales o de servicios no personales, siendo contribuyente de IRPC o IRACIS e IVA, o constituir una Empresa Individual de Responsabilidad Limitada (EIRL). La diferencia entre ambas, es que en la primera (Unipersonal) la persona física responde con todos los bienes, es decir, los bienes afectados a la empresa y los bienes particulares, en caso que el negocio no funcione como se esperaba. Ahora bien, constituir una Empresa Individual de Responsabilidad Limitada es un poco más complicado: Se formaliza por escritura pública, se debe obtener la matrícula del comerciante y contar con un capital mínimo de aproximadamente G. 130.000.000, pero tiene como gran ventaja la separación del patrimonio de la empresa de los bienes personales del dueño, por lo cual en caso de deudas, solamente se afecta una parte del conjunto de los bienes de la persona física. No confundir actividad comercial con servicios personales DEPENDIENDO DE LA ACTIVIDAD A REALIZAR Actividad Comercial, Industrial o Servicios no personales Se requiere una empresa comercial Servicios Personales: Profesión, Arte u Oficio No se requiere una empesa comercial No se debe confundir actividades comerciales, industriales y de prestación de servicios “no personales” con las actividades que son el ejercicio de profesiones, artes u oficios, porque estas últimas, salvo algunos oficios como carpintero, plomero, etc., son consideradas “personales” y no requieren la constitución de una empresa comercial. IMPORTANCIA DE FORMALIZAR MI NEGOCIO Deseo iniciar mi pequeño negocio ¿Qué hago? Esto lo explicaremos en una sección separada. 5 EDUCACIÓN TRIBUTARIA - PASO A PASO ¿Si deseo abrir mi negocio con otra persona? Para negocios de dos o más personas existe también la opción de constituir sociedades comerciales, tales como las SRL, SA, Sociedad en Comandita Simple o por Acciones, en las cuales la responsabilidad recae principalmente sobre los bienes (patrimonio) de la firma y en algunos casos específicos los representantes legales: directores, gerentes, administradores, entre otros. PARA NEGOCIOS DE UNA SOLA PERSONA: PARA NEGOCIOS DE MÁS DE UNA PERSONA: 1 EmpresaUnipersonal 1 2 Empresa Individual de Responsabilidad Limitada 2 Sociedad de Responsabilidad Límitada Sociedad Anónima Y otros tipos de sociedades ¿Qué hago si deseo alquilar inmuebles? Además existen actividades de personas físicas que son consideradas empresariales, como el alquiler de inmuebles. Veamos un ejemplo práctico ¿Es conveniente traspasar todos los inmuebles a una sociedad? Muchas veces una decisión como esta puede cambiar significativamente el impuesto que se tiene que pagar. Si se mantienen los inmuebles a nombre de las personas físicas, por el arrendamiento de inmuebles, el propietario deberá abonar en concepto de Impuesto a la Renta el 4,35% directo sobre el monto del canon de arrendamiento percibido durante todo el año, excluido el IVA que es del 5% del precio del alquiler. Sin embargo, si decide constituir una SRL o una SA y traspasar todos los bienes a la misma, no podrá tributar sobre base presunta (sistema permitido para personas físicas, condominios y sucesiones indivisas) debiendo abonar la tasa del 10% sobre las ganancias provenientes del alquiler, si decide no distribuir dividendos y utilidades, y un porcentaje del 14,5% si decide hacerlo. Como en el alquiler de inmuebles son pocos los gastos deducibles, el monto a pagar en concepto de IRACIS será bastante similar al monto de las tasas antes citadas. 6 Por otro lado, con la vigencia del Impuesto a la Renta Personal también el 50% de los dividendos y utilidades estarán gravados por el IRP. La forma de legalizar la actividad de alquiler de inmuebles, lo hemos detallado en la Revista 3. Adquiérala en ABC Color, Yegros 745 o en cualqiera de las sucursales, o solicite información, inscribiéndose como usuario de la revista en www.ruoti.com.py o al teléfono 021 660088. NORA LUCÍA RUOTI COSP ¿Actividad comercial o personal? La diferencia en materia de ”servicios personales” o “servicios empresariales o comerciales” es que en este último concepto se tiene en cuenta dos factores de la producción: “capital” y “trabajo” y en los servicios personales aunque se requiera de cierto capital, lo más importante es el “trabajo”. Veamos un ejemplo: Un médico, para el ejercicio de su profesión requiere de ciertos equipos (capital), incluso éstos pueden tener precios bien elevados, pero lo más importante es el ejercicio de su profesión, y por ello, al ser preponderante el factor trabajo se lo considera un servicio personal. Por ello, el Decreto Nº 9371/12 reglamentario del IRP en el Artículo 3° esteblece: Factor Preponderante. Son actividades que generan ingresos personales las que realizan las personas físicas en forma independiente o en una relación de dependencia y las desarrolladas por Sociedades Simples, en las que para su realización resulte preponderante la utilización del trabajo por sobre el capital. Para determinar dicha preponderancia en el caso del ejercicio profesional, no deben ser considerados los muebles y útiles, instalaciones, maquinarias y equipos inherentes al ejercicio de la respectiva actividad profesional. Pero también hay “actividades” que a simple vista pudieran ser “personales”, como por ejemplo electricista, carpintero, técnico en reparación de computadoras, etc., en donde incluso el capital puede ser menor, pero la Ley Tributaria ( Ley Nº 125/91 y su modificación por Ley Nº 2421/04) le considera “Empresa Unipersonal” en forma expresa, y por ello son actividades comerciales. IMPUESTOS QUE SE PAGAN DE ACUERDO A LAS ACTIVIDADES En materia tributaria existe una gran diferencia entre actividades comerciales, industriales o de servicios no personales con las actividades que se consideran “personales”. Y conocer esto resulta sumamente importante para poder inscribirse debidamente en el impuesto que le corresponda pagar. Empresa unipersonal Una empresa unipersonal es aquella que se constituye por una sola persona física y que requiere para su funcionamiento emplear en forma conjunta el capital y el trabajo. La definición de empresa unipersonal está dada en el Art. 4º de la Ley Nº 125/91, que establece: “Se considera empresa unipersonal toda unidad productiva perteneciente a una persona física, en la que se utilice en forma conjunta capital y trabajo, en cualquier proporción con el objeto de obtener un resultado económico, con excepción de los servicios de carácter personal. A estos efectos el capital y trabajo pueden ser propios o ajenos”. 7 EDUCACIÓN TRIBUTARIA - PASO A PASO Bajo esta modalidad (Empresa Unipersonal), en caso de quiebra del negocio, el dueño responde con todos sus bienes propios y los de la empresa. No obstante este inconveniente, es la forma más sencilla, rápida y económica para formalizar un negocio. SI una persona física realiza actividades comerciales, industriales o de servicios no personales, se dice que tiene una “empresa unipersonal”, y de esta manera debe inscribirse en el RUC. Actividades comerciales, industriales y servicios no personales Si se va a “vender algo”, la cosa ya es más sencilla, porque siempre será una actividad comercial. Por ejemplo: Se considera “servicio personal” el trabajo que realiza una modista, aunque, por supuesto la misma requiere de capital (máquina de coser, etc.) pero si, además de confeccionar ropa para sus clientes decide vender ropas confeccionadas por ella misma y otros artículos de mercería, esa actividad ya es comercial. • Actividad comercial: “Comprar para vender”: Ya sea en el mismo estado que se adquirió o después de darle otra forma de mayor o menor valor. Las actividades comerciales están establecidas en la Ley del Comerciante Nº 1034/83. • Actividad industrial: “Producir para vender”: Son actividades industriales, el conjunto de operaciones realizadas por medios manuales o mecánicos, con el objeto de producir bienes. • Servicios no personales: No se vende nada, sino se prestan servicios no personales que son aquellos para cuya realización es necesaria la utilización conjunta del capital y del trabajo en cualquier proporción, como así también cuando se utilice en forma exclusiva el factor capital. Para que no se confunda, le detallamos más adelante la lista de servicios personales. Servicios personales prestados en forma independiente Las personas físicas que realicen “servicios personales” deben inscribirse en el IVA, cuando trabajan en “forma independiente”, pues de lo contrario deberán estar inscriptos como trabajadores dependientes y aportar a una de las Cajas de Jubilaciones creadas o admitidas por ley. Los profesionales universitarios deben inscribirse siempre, independientemente del monto de sus ingresos. Las demás personas físicas deberán inscribirse si sus ingresos del año civil anterior han superado los 12 salarios mínimos mensuales en promedio. Esto lo explicaremos más adelante. 8 En ambos casos, si por el ejercicio de estas profesiones, artes y oficios perciben ingresos que superan el Rango No Incidido del IRP, deberán inscribirse también en dicho impuesto. Le recomendamos la lectura de estas dos Revistas: Si desea adquirir este material recurra a los distribuidores de ABC Color o regístrese como usuario de la revista ingresando a www.ruoti.com.py, en la sección de Educación Tributaria Paso a Paso. NORA LUCÍA RUOTI COSP Listado de servicios personales Este es un listado de servicios personales dispuesto en el decreto reglamentario del IRP. En estos casos no se necesita constituir una “empresa unipersonal” ni inscribirse en el Impuesto a la Renta del Pequeño Contribuyente (IRPC) o en el IRACIS. • Ejercicio de profesiones universitarias, es decir aquellas cuyo título lo otorga alguna Universidad del Estado o reconocida por éste. Dentro de estos profesionales se comprende, a modo de ejemplo, a los abogados, agrónomos, arquitectos, economistas, contadores públicos, escribanos, despachantes de aduana, odontólogos, enfermeras, ingenieros, kinesiólogos, obstetras, médicos, oftalmólogos, psicólogos, sociólogos, periodistas, asistentes sociales y otras profesiones. • El ejercicio de cualquier actividad desarrollada por personas que se encuentren en posesión de un título otorgado por otra entidad reconocida por autoridad competente que los habilite para desarrollar alguna técnica u oficio, como asistentes de enfermería, técnicos administrativos, técnicos informáticos, programadores, pilotos o conductores de vehículos automotores, naves o aeronaves, traductores, asesores, ayudantes de contadores, técnicos agrícolas, y otros. • El ejercicio de cualquier actividad artística o deportiva, como pintores, músicos, escultores, escritores, compositores, actores, modelos, bailarines, cantantes, coreógrafos, deportistas, entrenadores, masajistas y otros. • El ejercicio de cualquier oficio y la prestación de servicios personales de cualquier naturaleza, como administradores, cocineros, mozos, limpiadores, vigilantes o guardias de seguridad, fotógrafos, jardineros y otros. • Vendedores, cobradores, agentes inmobiliarios, agentes de seguro, representantes de artistas y deportistas, representantes de marcas, agentes de bolsa, u otros similares. • Las actividades de Despachantes de Aduana. • Las actividades de los comisionistas, o de quien realice corretajes e intermediaciones en general, tales como: vendedores, cobradores, agentes inmobiliarios, agentes de seguro, representantes de artistas y deportistas, representantes de marcas, agentes de bolsa. • Síndicos, escribanos, partidores, albaceas, rematadores. • Los gerentes, directores, y otras personas físicas que no pagan IPS, por trabajar independientemente o ser personal superior de la empresa. Todos los servicios mencionados en los puntos anteriores son considerados “servicios personales”. 9 EDUCACIÓN TRIBUTARIA - PASO A PASO ¿Qué impuestos pagan estas personas que prestan servicios personales? Pagan el IVA y/o eventualmente el Impuesto a la Renta Personal, en caso que trabajen en forma independiente. Los profesionales Todos, independientemente del monto de su facturación, por el ejercicio efectivo de su profesión, salvo que trabajen en forma dependiente y aporten al IPS u otra Caja de seguridad social. Los que realizan artes y oficios Si en el 2012 han ganado más de 12 salarios mínimos, es decir un monto aproximado de G. 20.000.000 firmando las autofacturas correspondientes, para trabajar en el 2013 debe inscribirse en el IVA. En los siguientes años, rige la misma regla. Recordando las modalidades para trabajos personales Para el pago de impuestos, y de acuerdo a la Ley Nº 125/91, debe tenerse en cuenta lo siguiente: Trabajador Dependiente: o Aporta al IPS u otra Caja de Seguridad Social. o Tiene todos los beneficios del Código de Trabajo: o Aguinaldo, vacaciones, indemnizaciones etc. Trabajador Independiente: o No aporta al IPS u otra caja de seguridad social ni tiene beneficios laborales. o Debe ser contribuyente de IVA si gana más de 12 salarios mínimos al año. o Si no gana más de 12 salarios mínimos al año, para prestar sus servicios a contribuyentes puede firmar la “autofactura” que le proporcionará la empresa, debiendo entregarle una fotocopia de la Cédula de Identidad y obtener de la SET la constancia de no ser contribuyente. Estos pasos los hemos explicado en revistas anteriores. Servicios personales que no pagan IRPC 10 No tienen que pagar este impuesto las personas que realizan “servicios personales”, en donde lo que en realidad importa es el trabajo y no el capital, como el caso de profesionales, los que realizan artes y oficios, mozos, jardineros, técnicos y otros. Hay algunos casos en que a pesar de ser servicios personales la Ley Tributaria le califica como empresa unipersonal, a los electricistas, plomeros que se dedican a flete, transporte etc. Si estas personas trabajan en forma “independiente” deben pagar IVA. ATENCIÓN: Las personas físicas que trabajan en la construcción, tales como: albañiles, piseros, azulejistas, pintores, plomeros, electricistas y otros, en el caso que presten sus servicios a una empresa constructora, pueden dejar de inscribirse como contribuyentes de IRPC o IRACIS e IVA, abonando un impuesto único del 4,5% sobre el monto de sus servicios, siempre y cuando la empresa constructora actúe como agente de retención en virtud de lo establecido en el Decreto Nº 6359/05, At. 97º. NORA LUCÍA RUOTI COSP Hemos adelantado que si se va a vender algo en forma habitual, la actividad ya se considera “comercial” y también el caso que se produzca algún tipo de bien se considera “actividad industrial”. También hay un listado específico de actividades que prestan las personas físicas en las cuales el CAPITAL es un factor preponderante, o como dice el Artículo 4º de la Ley 125/91 se consideran UNIPERSONALES por requerirse capital y trabajo. Este listado de “actividades empresariales” está en el Art. 2º, inciso f) de la Ley 125/91. Fíjese muy bien si la actividad que Ud. está desarrollando o desea realizar se encuentra dentro del mismo. Reparación de bienes en general Carpintería. Transporte de bienes o de personas. Seguros y reaseguros. Intermediación Financiera. Estacionamiento de autovehículos. Vigilancia y similares. Alquiler y exhibición de películas. Locación de bienes y derechos. Discotecas. Hoteles, moteles y similares. Cesión del uso de bienes incorporales, tales como marcas, patentes y privilegios. Arrendamiento de bienes inmuebles, siempre que el arrendador sea propietario de más de un inmueble. Agencias de viajes. ACTVIDADES PERSONALES QUE SE CONSIDERAN EMPRESARIALES Actividades empresariales de acuerdo al Art. 2º inciso f) de la Ley Nº 125/91 Pompas fúnebres y actividades conexas. Lavado, limpieza y teñido deprendas en general. Publicidad. Construcción, refacción y demolición. 11 EDUCACIÓN TRIBUTARIA - PASO A PASO 12 NORA LUCÍA RUOTI COSP • Si se desea dedicarse a la venta de comidas y bebidas, aún cuando sean en la vía pública o no, no importa a cuanto venda mi producto, ejemplo: chipa, remedios refrescantes, panchos, hamburguesas, etc. • Si se desea abrir un almacén, un kiosco, una mercería. • Para la venta de artesanías domésticas: Ao po’i, typoi, vestidos típicos en general; pinturas, cerámicas, manualidades, etc. Se especifica que es para la venta porque si solamente son trabajos manuales encargados por una persona, pagan IVA por ser prestación de servicios en forma independiente. Un ejemplo: la modista, a quien se encarga un vestido debe facturar IVA si sus ingresos son superiores a doce salarios mínimos anuales, aproximadamente. Pero si la modista confecciona el vestido para su venta, debe pagar, además del IVA, el Impuesto a la Renta del Pequeño Contribuyente o IRACIS. • Si deseo tener una pequeña “industria casera”: Confección de textiles y prendas de vestir, fabricación de calzados, fábricas de velas, artículos de decoración, producción de artefactos para el hogar (mesas, sillas, escobas, escobillones, repasadores, etc.), fábricas de dulces y otros alimentos con valor agregado, etc. • Si deseo abrir un bar, un pub, un restaurante, una cantina, etc. Debe inscribirse como contribuyente de IVA y además como contribuyente del IRPC o IRACIS. ¿Si deseo dedicarme a la reparación de bienes? Como hemos visto, el Art. 2º inciso f ) de la Ley Nº 125/91, establece expresamente que la reparación de bienes se considera una actividad comercial, por lo que las ganancias que las personas físicas obtengan de esta actividad, deberán necesariamente tributar el IRPC o el IRACIS, pues se refiere a actividades técnicas donde se combinan el capital y el trabajo, como podrían ser los talleres de reparación de vehículos, celulares, electrodomésticos, informáticos, etc. ACTIVIDADES EMPRESARIALES POR LAS QUE SE DEBE INSCRIBIR EN IRPC O IRACIS Deseo abrir un negocio o comercio pequeño ¿Y si deseo abrir una carpintería? Los talleres de carpintería tienen un importante componente de capital, como son las sierras, cepilladoras, taladros, etc., por lo que esta actividad no está encuadrada entre los servicios personales y está gravada por el IRACIS o por el IRPC. ¿Y si quiero dedicarme a ser transportista escolar o taxista? En caso de dedicarse al servicio de transporte de bienes y personas, se considera a dicha unidad productiva como “empresa unipersonal”, debiendo en consecuencia pagar el IRPC o IRACIS. En el caso de los prestadores de servicio de transporte, como lo son los taxistas, de acuerdo a la respuesta dada por la SET a una Consulta Vinculante en el Informe C.C. Nº 1369 del 14 de agosto de 2008, la SET dispone que el servicio de taxi está gravado con IRACIS en los siguientes términos: 13 EDUCACIÓN TRIBUTARIA - PASO A PASO Los servicios prestados por los taxistas, constituyen hecho generador del IRPC, o del IRACIS en su caso (en virtud al límite de ingresos del año civil anterior) en consideración a que los taxistas se encuentran constituidos como Empresas Unipersonales, definida en el Artículo 4º de Ley Nº 125/91. Consiguientemente, los taxistas como contribuyentes de alguno de los impuestos a los ingresos, se encuentran obligados en todos los casos, a inscribirse como tales, y expedir los respectivos comprobantes de ventas por los servicios prestados por los mismos, por lo que en ningún caso, puede ser utilizada la Autofactura como documento respaldatorio de dicho gasto por parte de los usuarios de los servicios. Esto quiere decir que si voy a dedicarme a ser taxista, o prestar servicios de transporte escolar, debo inscribirme como contribuyente del IVA y del IRPC o IRACIS, porque la ley considera que se trata de una “empresa unipersonal”, estando obligado a emitir las facturas por cada prestación de servicios realizada. Tengo un terreno vacío y quiero habilitarlo como estacionamiento. ¿Debo pagar algún Impuesto a la Renta? Sí. Esta actividad también se encuentra comprendida como un “hecho generador” del IRACIS o IRPC, y si tengo un terreno baldío, por ejemplo, en el centro, y voy a convertirlo en una playa de estacionamiento, deberé inscribirme en uno de esos impuestos, así como también en el IVA. Asimismo, el Artículo 6º del Decreto Nº 6359/05, establece que la actividad consistente en el servicio de arrendamiento de espacios para vehículos, se considerará comprendida en el IRACIS, independientemente del tiempo pactado, de la forma de pago y de la denominación acordada entre las partes para dicho contrato. A pesar de que el espacio constituya un bien inmueble, tiene un tratamiento diferente al arrendamiento de estos bienes, pues es el servicio de estacionamiento el hecho generador. En este caso no se establece ningún régimen especial de cálculo de la base imponible o liquidación del IRACIS, debiendo determinarse el impuesto a abonar sobre base cierta o real, siendo la tasa del IVA al 10% por tratarse de un servicio y no un mero alquiler. ¿Y si voy a dedicarme a prestar servicios de vigilancia y similares? 14 El Artículo 2º, inciso f) incluye taxativamente al servicio de vigilancia y similares como hecho generador del IRACIS. Sin embargo, se debe diferenciar el servicio personal prestado por un guardia de seguridad o vigilante, del servicio empresarial en donde se cuenta con una infraestructura física, personal contratado para prestar dicho servicio en forma organizada. En el primer caso, si va a dedicarse en forma personal a prestar los servicios de vigilancia, el servicio se considera personal y no empresarial y debe inscribirse como contribuyente de IVA y eventualmente, si supera el RNI, en del el IRP. En cambio, si va contratar más personas para prestar el servicio, se considera que se trata de una empresa unipersonal y deberá inscribirse como contribuyente del IRACIS o IRPC y también del IVA. NORA LUCÍA RUOTI COSP ¿Y si quiero abrir un DVD Club? Las personas físicas que se dediquen al alquiler de películas tales como video club y otros, como así también que realizan la exhibición de películas en cines, y similares, deben inscribirse como contribuyentes del IRPC o del IRACIS por registrarse en ellos el hecho generador del Impuesto. Actividades que parecerían agropecuarias , pero que pagan IRACIS o IRPC Si bien es cierto que la mayoría de las actividades agropecuarias se encuentran gravadas con el Impuesto a la Renta de las Actividades Agropecuarias (IMAGRO) , algunas actividades especiales deben abonar el Impuesto a la Renta Comercial (IRPC o IRACIS) de acuerdo a los términos del Capítulo I de la Ley Nº 125/91, denominado como “Renta de las Actividades Industriales, Comerciales y de Servicios” (Renta Comercial o Empresarial o IRACIS). Es así que el Artículo 2º, inciso d) de la Ley Nº 125/91 establece que las rentas provenientes de las siguientes actividades son consideradas como comerciales, y por tanto deben tributar el IRPC si es realizado por empresas unipersonales, o el IRACIS en su caso: • • • • Las actividades de explotación forestal: forestación y reforestación, la venta de madera, leñas, rajas, etc. Las actividades de extracción tales como extracción de arena, piedras, etc. La cría de conejos (cunicultura), aves (avicultura), abejas (apicultura), cerdos (suinicultura). La producción de seda, el cultivo de flores. Si bien estas actividades pudieran ser consideradas agropecuarias desde el punto de vista técnico, para la Ley Tributaria no lo son y por ello, la renta obtenida de las mismas no abona IMAGRO, sino Renta Comercial. PARA RECORDAR: El Diccionario de la Lengua Española de la Real Academia Española presenta las siguientes definiciones: Cunicultura Arte de criar conejos para aprovechar su carne y sus productos. Avicultura Arte de criar y fomentar la reproducción de las aves y aprovechar sus productos. Apicultura Arte de criar abejas para aprovechar sus productos. Sericultura Industria que tiene por objeto la producción de la seda. Suinicultura Arte de criar cerdos. Floricultura Cultivo de las flores. Explotación forestal Acción y efecto de explotar bosques. Actividades extractivas Explotación de la tierra y de las riquezas que ella encierra. 15 ¿Puedo siempre elegir liquidar por el Régimen Simplificado del IRPC? No siempre puede elegir el “Régimen Simplificado” del IRPC. Si Ud. es contribuyente de IVA por otro servicio personal, debe necesariamente inscribirse en el Régimen General, con lo cual tiene la obligación de presentar dos declaraciones cada mes: Formulario 120 en donde podrán todo el IVA Crédito y Débito de sus actividades personales (profesional, arte, oficio, comisión, entre otros) y de aquellos ingresos y gastos afectados por el IRPC. Más adelante se presentan algunos cálculos sobre la forma de liquidación del IRPC. Si no he presentado mis declaraciones juradas de los últimos años, ¿cómo hago ahora? La Ley no prevé el perdón de las deudas y tampoco el de las multas que deben cobrarse por la falta del cumplimiento de las obligaciones formales como lo es la presentación de la declaración jurada. El Fisco tiene la potestad de reclamarle el impuesto que no ingresó por el plazo de cinco años. Le recomendamos tratar de solucionar el tema en la brevedad. Las multas por falta de presentación de declaraciones juradas han sido reducidas a G. 50.000 por cada presentación no realizada, pero si se debía algún monto de impuesto el contribuyente debe pagar dicho monto más los intereses, multas y recargos. Siendo contribuyente del IRPC, ¿puedo hacer de todo o tengo limitaciones? No puedo hacer actividades de importación y/o exportación. Tengo un negocio que abrí el año pasado y me inscribí en IRACIS. No facturé nada pues ahora recién está en funcionamiento. ¿Puedo cambiarme a IRPC para empezar a trabajar? Si puede cambiarse, porque no facturó nada. Si hubiera facturado menos de G 100.000.000 también podría cambiarse, pero solamente este año. Hágalo ahora o nunca. 16 ¿Cómo se liquida el IRPC? Como hemos mencionado, y veremos más adelante con mayor detenimiento, tanto para el IRPC que se liquida por el Régimen Simplificado como para el Régimen General, el sistema de liquidación del Impuesto a la Renta para ambos sistemas es similar y la tasa del impuesto a la renta se aplica al monto menor entre la Renta Neta Real y la Renta Neta Presunta. La Renta Neta Real es el monto “real” del monto facturado en el ejercicio fiscal, cobrados o no, menos los “Gastos” que cumplan con todos los requisitos documentales mencionados en la Revista 1 y relacionadas “directa o indirectamente” con la actividad gravada. PREGUNTAS FRECUENTES EDUCACIÓN TRIBUTARIA - PASO A PASO NORA LUCÍA RUOTI COSP Para formalizar una empresa que pertenece a “una persona física”que realiza una actividad comercial, industrial o servicios no personales, conocida con el nombre de “empresa unipersonal” lo más fácil y conveniente es inscribirse como contribuyente del Impuesto a la Renta del Pequeño Contribuyente, al que le denominaremos por sus siglas IRPC ¿Qué es el IRPC? La Renta del Pequeño Contribuyente es un “impuesto a las ganancias”, establecido por la Ley Nº 2421/04 modificatoria de la Ley Nº 125/91, que grava las actividades comerciales, industriales y de servicios de carácter no personal, realizada por “empresas unipersonales”, es decir, personas físicas, cuyas ventas anuales no superen los Gs. 100.000.000. Si al iniciar el negocio no sabe cuánto va a facturar y estima que llegará a dicha suma, o incluso puede sobrepasar, de igual manera el primer año puede inscribirse en el mismo, si cumple todos los requisitos y si supera dicho monto al “cierre del ejercicio fiscal” debe cambiarse a la categoría del IRACIS. Al ser contribuyente del IRPC también lo será del IVA, pero en este caso existen dos alternativas de liquidar y pagar el impuesto: • El Régimen General • El Régimen Simplificado En la Revista Nº 3 de esta colección, hemos hecho referencia a estos dos tipos de regímenes en forma específica para el alquiler de inmuebles, a la cual nos remitimos. La gran ventaja de este impuesto es que su liquidación puede ser muy fácil si se escoge el Régimen Simplificado, pues presenta solamente dos declaraciones juradas al año: una de IVA y otra del IRPC. Además, el monto a pagar es bien bajo. Normalmente es posible realizar el cálculo en forma directa aplicando el 3% sobre el monto total de lo facturado. FORMALIZANDO MI NEGOCIO INSCRIBIÉNDOME EN LA RENTA DEL PEQUEÑO CONTRIBUYENTE ¿Qué sistema tributario es más fácil y conveniente para formalizar mi pequeño negocio? Reglamentaciones y Formularios del IRPC Ley Nº 125/91 Nuevo Régimen Tributario Modificada por la Ley Nº 2421/04. Artículos 42º al 46º. Decreto Nº 8593/06 Por el cual se reglamenta el Impuesto a la Renta del Pequeño Contribuyente. Decreto Nº 5697/10 Por el cual se modifica el Decreto Nº 8593/2006 “Por el cual se reglamenta el Impuesto a la Renta del Pequeño Contribuyente, creado por la Ley N° 2421/04 “De Reordenamiento Administrativo y de Adecuación Fiscal”. Resolución Nº 1560/06 Por el cual se reglamenta la aplicación del IRPC creado por Ley Nº 2421/04 y reglamentado mediante el Decreto Nº 8593/06. Anexo Modelo de Libros IVA”. 17 EDUCACIÓN TRIBUTARIA - PASO A PASO Resolución General Nº 44/10 Por la cual se modifican determinados artículos de la Resolución N° 1560/06 “Por la cual se reglamenta la aplicación del Impuesto a la Renta del Pequeño Contribuyente, creado por la Ley N° 2421/04 de Reordenamiento Administrativo y Adecuación Fiscal y reglamentado mediante Decreto N° 8593/06”. Resolución Aclaratoria Nº 03/07 Por la cual se precisan y aclaran, con ejemplos, la mecánica de liquidación del IVA y del anticipo cuatrimestral y el impuesto anual para los contribuyentes del IRPC que determinan sus obligaciones por el régimen simplificado. Formulario 106 Para pago anual de la Renta del Pequeño Contribuyente. Formulario 117 Para el pago del Anticipo del IRPC Mensual, en caso de optarse por el Régimen General del IVA Formulario 120 Para el pago del IVA Régimen General. Presentación Mensual Formulario 125 IVA Régimen Simplificado Anual Actividades por las que se puede pagar el IRPC 18 • • • • • • • • • • • • • • • • • • • • Las actividades de extracción tales como extracción de arena, piedras, etc. La cría de conejos, aves, abejas, cerdos. La producción de seda, el cultivo de flores. La explotación forestal y la venta de madera, leña, rajas y otros. La reparación de bienes en general tales como gomerías, talleres, artículos electrónicos, computadoras. Empresas de reciclajes. Las ganancias de los bares, pubs, almacenes, kioscos y similares. Venta de comidas y bebidas aún cuando se realicen en la vía pública. Mercerías, boutique y similares. Peluquería y similares. Las rentas obtenidas por ventas de productos en general, incluyendo productos de artesanía, manualidades y otros. Los carpinteros y plomeros. Fleteros y taxistas. Corredores de seguros. Estacionamiento de vehículos. Empresas de seguridad privada. Alquiler de películas. Alquiler de bienes como equipos de sonido, computadoras, inmuebles y otros. Discotecas, discjockey. Hoteles. NORA LUCÍA RUOTI COSP • • • • • • • • Alquiler de casas, departamentos, salones comerciales, siempre que se sea dueño de más de un inmueble. Agencias de viajes. Servicios fúnebres. Tintorerías. Publicitarias. Empresas de construcción. Lavados de vehículos. Productoras de televisión. ¿Quiénes pueden tributar este impuesto? El actual Artículo 42º de la Ley Nº 125/91 designa como contribuyentes de este impuesto a las empresas unipersonales domiciliadas en el país, siempre que los ingresos anuales de las mismas no superen el monto de G. 100.000.000, el cual deberá actualizarse conforme a la variación del Índice de Precios al Consumidor y otros parámetros previstos en la Ley. En definitiva, para ser contribuyentes de este impuesto se deben cumplir los siguientes requisitos: • Ser una empresa unipersonal La misma es definida por la Ley como una unidad productiva que pertenece a una persona física, en la que se utiliza en forma conjunta el capital y el trabajo para obtener un resultado económico, salvo aquellos trabajos que se consideran personales como el ejercicio de profesiones, oficios, artes y otros. Las sociedades, ya sean de responsabilidad limitada (SRL) o anónimas (SA) no pueden pagar este impuesto por más que sus ingresos sean menores a G. 100.000.000 (Cien millones de guaraníes) y deberán pagar el Impuesto a la Renta de las Actividades Comerciales, Industriales y de Servicios no personales (IRACIS). • No facturar más del monto establecido en la Ley El Artículo 42º de la Ley Nº 125/91 modificada, establece que los ingresos para esta categoría de contribuyentes no debe superar el monto de G. 100.000.00 (Cien millones de guaraníes) el cual será actualizando anualmente, sin embargo, a la fecha de edición este libro, el monto todavía se mantiene en dicha cifra. No podrán ser contribuyentes aquellas empresas unipersonales que realicen actividades de importación y exportación. Asimismo, se determina que serán contribuyentes los propietarios o tenedores de bosques de una superficie no superior a 30 hectáreas, por la extracción y venta de rollos de madera y leña. (Artículo 42º, tercer párrafo). ¿Este monto, puede ser modificado? ¿Se debe llevar contabilidad? A través de la Ley Nº 125/91 modificada, Artículo 42º, párrafo final, se otorga al Poder Ejecutivo la facultad 19 EDUCACIÓN TRIBUTARIA - PASO A PASO para suspender la actualización del monto de facturación bruta anual que no deben superar las empresas unipersonales, a fin de ser contribuyentes de este impuesto e incluso utilizar un porcentaje inferior al que resulte del procedimiento indicado en la Ley. Esta discrecionalidad permitirá adaptar la Ley a las necesidades que pudieran surgir en el futuro. Las empresas unipersonales que tributan bajo este régimen, no están obligadas a llevar contabilidad. Sin embargo, deberán contar con un libro de venta y de compras, de acuerdo al modelo aprobado por la Administración Tributaria. ¿En qué se diferencia el IRPC con el anterior Tributo Único? La diferencia entre el Tributo Único, que ha dejado de aplicarse desde el 2007. y la Renta del Pequeño Contribuyente es que en el primero, no se debían vender los bienes o prestar servicios con IVA, mientras que en el IRPC se es contribuyente del IVA y se deben vender los productos con IVA. Esta es la gran diferencia, porque en cada “comprobante de venta” que emite al cliente, debe diferenciar las operaciones con IVA incluido a la tasa del 10% o del 5% y también aquellas operaciones exentas, que a los efectos didácticos le llamaremos “tasa 0”. Esta diferenciación se da independientemente a la forma de liquidar el IVA (Régimen Simplificado o General). Régimen Simplificado y General del IRPC Para liquidar el IRPC la Administración permite al contribuyente por el Régimen Simplificado o General. El primero solo lo pueden utilizar aquellos que no sean contribuyentes del IVA por servicios personales ni del Impuesto Selectivo al Consumo, debiendo calcular el IVA sobre una base de un porcentaje presunto de IVA, que es del 7,3%, tanto para las compras como las ventas. Cabe aclarar que el 7,3% no es una tasa del IVA, sino un coeficiente que deben utilizar los contribuyentes del IRPC que liquiden por este impuesto, a los efectos de determinar su crédito y débito fiscal. Actualmente, el IVA, en el régimen simplificado se liquida en forma anual, a través del Formulario 125, junto con la liquidación anual del IRPC. 20 A partir del 2011 se ha eximido de la obligación de la presentación de anticipos de este impuesto para los que liquidan por el Régimen Presunto. Los que liquidan por el Régimen General deben determinar el IVA bajo el mecanismo normal del IVA, aplicando las tasas del 10% y el 5% tanto para las compras como las ventas, en cuyo caso la liquidación es mensual y el Anticipo del IRPC también se ingresa cada mes. Sin embargo, para el Régimen General, la obligación de presentación de Anticipos mensuales del IRPC se encuentra suspendida hasta el año 2013, por lo que de momento no existe obligación de la presentación de anticipos del IRPC. NORA LUCÍA RUOTI COSP Régimen Simplificado Régimen General Solo para no contribuyentes de IVA por servicios personales o del ISC. Para contribuyentes de IVA por servicios personales y aquellos que deseen optar. Liquidación de débito y crédito en forma presunta 7,3%. Liquidación de débito y crédito desagregando el IVA a la tasa del 10%, 5% ó 0%. Cálculo de la Renta Neta Real y Renta Neta Presunta desagregando el IVA en forma presunta 7,3%. Cálculo de la Renta Neta Real y Renta Neta Presunta desagregando el IVA a la tasa del 10%, 5% ó 0%. Libro IVA Régimen Simplificado. Sin desagregar el IVA incluido. Modelo referencial R.G. Nº 3/07. Libro IVA Régimen General. Desagregando el IVA. Modelo referencial Resolución Nº 1560/06 y separando ingresos/ egresos del IVA IRPC. Atraso máximo permitido 90 días. No se aplica la regla del tope de crédito fiscal establecida en el Artículo 87º de la Ley Nº 125/91 ni la proporcionalidad entre ingresos gravados o exentos. Se aplican las reglas generales del IVA. Tope crédito fiscal y proporcionalidad del IVA. Las ventas no serán objeto de retenciones por concepto de IVA Las ventas pueden ser objeto de retenciones por concepto de IVA (Proveedores del Estado y Agentes de Retención designados). No se puede arrastrar el saldo del Crédito Fiscal IVA, cuando éste sea mayor al Débito Fiscal IVA. Se arrastran los saldos de IVA. No se devuelve excedente de IVA ni aún en caso de clausura. Se devuelven excedentes de IVA. No se puede utilizar autofactura en ningún concepto. Se pueden adquirir bienes y servicios documentando con autofacturas. Los comprobantes de venta solo pueden ser Boletas de Venta y Tickets. Pueden emitir facturas, boletas de ventas o tickets, según su elección. ¿Cuánto se paga por el IRPC? El Artículo 43º de la Ley Nº 125/91 modificada, regula la tasa de este impuesto estableciendo una tasa impositiva nominal del 10% a ser aplicada sobre la renta neta, la cual debe determinarse en todos los casos sobre base real y sobre base presunta. La tasa se aplica sobre la renta neta que resulte menor. La Ley considera que la renta neta real es la diferencia positiva entre el total de los ingresos y el total de los gastos debidamente documentados. En este caso no existen límites de deducibilidad de éstos últimos. RÉGIMEN SIMPLIFICADO Y GENERAL DEL IRPC Características resaltantes de ambos regímenes 21 EDUCACIÓN TRIBUTARIA - PASO A PASO La renta neta presunta es el 30% de la facturación bruta anual. Si se utiliza este criterio, la tasa efectiva será del 3%. El pago es anual. Se realiza mediante la presentación del Formulario 106. Por lo tanto, lo máximo que ud. puede llegar a abobar en concepto de IRPC es G. 3.000.000 al año. Anticipo del impuesto El impuesto se liquida anualmente por declaración fiscal. El ejercicio fiscal coincide con el año civil. El Artículo 43º de la Ley Nº 125/91 modificada, establece que mensualmente junto con la Declaración Jurada del Impuesto al Valor Agregado deben ingresar el 50% del importe que resulte de aplicar la tasa correspondiente a la renta neta determinada, calculado sobre la base declarada para el pago del IVA, en concepto de anticipo a cuenta del Impuesto a la Renta del Pequeño Contribuyente, que corresponda tributar al finalizar el ejercicio. Sin embargo, como se dijera más arriba, los que liquidan por Régimen Simplificado, están eximidos de la presentación de anticipos del impuesto. La obligación de presentación e ingreso de anticipos a los que lo hacen por el Régimen General, está suspendida hasta el año 2013, pero aún no ha sido reglamentado este año: Registros y libros contables El Artículo 7º del Decreto Nº 8593/06 establece que: “Todas las operaciones del contribuyente del presente Impuesto deberán estar respaldadas por sus respectivos comprobantes y solamente de la fe que éstos merecieran resultará su valor probatorio de aquellas. Los contribuyentes del IRPC tienen la obligación de expedir y de exigir el Comprobante de Venta correspondiente, con los requisitos establecidos por la norma general de documentaciones”. 22 Por su parte, el Artículo 8º dispone lo siguiente: “Los contribuyentes del presente Impuesto deben llevar Libros de Ventas y de Compras, en los que anotarán las transacciones realizadas y deberán contener los datos y requisitos que establezca la Administración.” La Ley no exige que los pequeños contribuyentes lleven contabilidad, pero sí un libro de ventas y de compras, el cual servirá de base para la liquidación de este impuesto y del IVA. Se exige que estos contribuyentes cuenten con todas las facturas correspondientes a sus compras. Por otro lado, al facturar sus operaciones con IVA, resultará más fácil el control de las operaciones. Cabe recordar que existen nuevas obligaciones relativas a las documentaciones, además de severas sanciones para los infractores. NORA LUCÍA RUOTI COSP ¿Qué es el Impuesto a la Renta del Pequeño Contribuyente (IRPC)? ¿A quienes alcanza el Impuesto? Alcanza a los negocios que pertenecen a una persona física que realizan actividades como: Comerciales (Compra y venta de bienes): Ej.: -Copetín, despensa, mercería, alquiler de bienes, etc. Servicios: Ej.: - Electricista, plomero, carpintero y otras actividades relacionadas a la construcción. - Arrendamiento de bienes e inmuebles. Industriales (Procesa o transforma para vender bienes): -Fundición: (compra aluminio, funde y fabrica platos, jarros, ollas). -Mueblerías: (fabrica sillas, mesas, camas). Extractivas: Los que poseen bosques no mayores a 30 hectáreas. Por la extracción y venta de rollos de madera y leña. Se excluye a aquellas personas que se dediquen a la importación y exportación ya que los mismos están gravados por el IRACIS. ¿Qué pasa si soy vendedor ambulante por cuenta propia?, ¿Debo entregar comprobante de venta? Sí. Porque aun siendo un vendedor ambulante por cuenta propia está realizando una actividad de microempresa. Por eso deben entregar comprobantes a los que les compran, y exigir también lo mismo a sus proveedores. Estos comprobantes le servirán para calcular los montos de impuesto a tributar. PRESENTACIÓN DEL IRPC EN LA GUÍA DEL CONTRIBUYENTE DE LA SET Es un impuesto que grava a los negocios pequeños, cuyas ventas anuales no superen los 100.000.000 de guaraníes. ¿Por qué antes no lo hacía y ahora sí estoy obligado? Antes, como ahora estaban obligados a obtener su RUC para realizar una actividad comercial como la compra, venta, por cuenta propia, entregar y exigir los comprobantes de venta. La obligación siempre existió. Lo que se busca ahora como objetivo es crear conciencia tributaria para que todos exijan y emitan comprobantes. En otras palabras para que se documenten las operaciones y así lograr la formalización, que ayuda a mejorar la imagen de nuestro país y fomentar inversiones extranjeras. ¿Si vendo dos botellas de gaseosas por G. 10.000 o frutas y hortalizas por G. 5.000 o si vendo chipa en la calle o si vendo un yogurt, tengo que entregar comprobante de venta? Si lo que vendiste a cada una de las personas, no supera los 20.000 guaraníes, podés sumar todas las ventas del día sin tener en cuenta el monto y completar el total en un solo comprobante, siempre que alguno de tus compradores no te exijan. Porque si te reclaman tenés que entregarle el comprobante, por más que tu venta no supere los 20.000 guaraníes. 23 EDUCACIÓN TRIBUTARIA - PASO A PASO ¿Si voy a manejarme con boleta legal tengo que aumentar mi precio? El precio lo determina el que vende y el que compra de mutuo acuerdo. Cualquiera sea el precio tiene incluido el IVA. Si yo digo que sale 1.000 ya es con el IVA incluido, no debo decir si querés comprobante es 1.100. Hoy los precios por Ley deben ofertarse con IVA Incluido y las ventas que hagan pequeños comerciantes tendrán el mismo tratamiento, con IVA Incluido. ¿Me van a obligar a llevar un Libro de Contabilidad o sólo me van a exigir llevar un Registro de Compra y Venta? Si su capital no supera los 1.000 jornales no necesita llevar ningún libro de contabilidad (Libro diario, Inventario, Mayor, etc.). Lo segundo sí es cierto. Tenés que tener un registro donde se hace constar día a día las compras y ventas que realices. (Libro de ventas y Libro de compras). No necesitan estar rubricados. Los requisitos para llenado son los mínimos, si cada contribuyente considera apropiado aumentar los datos e informaciones relativos a los comprobantes como ser: Identificar al proveedor o cliente, el tipo de comprobante utilizado (factura, boleta, ticket, etc.). Si tengo un almacén y debo expedir comprobante, entonces ¿Cómo hago con las libretas de almacén? Puede seguir utilizando las libretas de almacén, porque la solución es sencilla y no complicada. Va a documentar su venta emitiendo una boleta al final del día, por el total vendido (ya sea al contado, crédito o a través de la libreta). También siempre que su venta a cada persona no supere 20.000 guaraníes. Si supera los 20.000 guaraníes deberá expedir el comprobante de venta o si el cliente le solicita cualquiera sea el monto. ¿Qué hago con las ventas que realizo a través de la libreta? ¿Cómo clasifico esas ventas? 24 Son ventas normales que se van a registrar en el comprobante de venta, que se llena al final del día. Lo recomendable es sumar todas las ventas por libreta y hacer un comprobante por día por todas las operaciones que no superaron los 20.000. ¿Estoy obligado a contratar un contador para que me lleve los papeles de mi almacén o si soy vendedor ambulante? No es estrictamente necesario, pues no se necesita su firma, con el libro de compra y de venta ya tiene toda la información para el IVA (régimen general o simplificado), así como para el IRPC que es el impuesto anual y vence en marzo del año siguiente al ejercicio que se declara (ej: Ejercicio 2012, se paga en marzo del 2013). NORA LUCÍA RUOTI COSP ¿Y qué hago con las facturas de compra de mercaderías que realicé? ¿Debo guardarlas o también presentarlas al fisco? Los comprobantes por las compras de mercaderías deben ser registrados en el libro de compras y conservados por un poco más de 5 años, en buen estado. Los comprobantes no se presentan a la SET salvo que el contribuyente sea sujeto a una fiscalización. ¿Qué obligaciones tengo yo como Contribuyente del IRPC? A parte de la inscripción deberá: • • • • Documentar sus compras y ventas (expedir y exigir comprobantes). Para las ventas deberá utilizar facturas, boletas de venta ó tickets según el caso. Para las compras deberán exigir facturas y que se complete con su nombre y RUC. Registrar las operaciones realizadas. Para ello se ha diseñado un libro de compras y ventas. Este libro es de uso obligatorio, no requiere que se rubrique y se permite un atraso máximo de registro de 90 días hábiles. ¿Cuándo se liquida el IVA? Existen dos formas; el Régimen General (mensualmente) y el Régimen Simplificado (en una única Declaración Jurada anual). La declaración del IVA Régimen General se debe presentar en forma mensual, al mes siguiente de haber finalizado el período (mes) a declararse y conforme al vencimiento del RUC establecido en el calendario perpetuo. La declaración jurada anual del IVA Régimen Simplificado se debe presentar en forma conjunta a la declaración jurada anual del IRPC una vez concluido el ejercicio fiscal (año) y hasta el mes de marzo, conforme al vencimiento del RUC establecido en el calendario perpetuo. Los contribuyentes del IRPC al momento de su inscripción pueden optar por el Régimen General o el Régimen Simplificado de liquidación del IVA con un porcentaje de impuesto de 7,3%, a excepción de aquellos que además de su actividad comercial presten servicios personales o profesionales los cuales están obligados a liquidar el IVA en su Régimen General mensual a una tasa del 10% y 5%. 25 EDUCACIÓN TRIBUTARIA - PASO A PASO ¿Cómo se liquida el IVA Simplificado? Ejemplo: Ventas del año gravadas al 10% = 1.100.000 (con IVA incluido) Ventas del año gravadas al 5% = 1.050.000 (con IVA incluido) Ventas del año exentas = 1.000.000 Total Ventas = 3.150.000 Débito Fiscal = 3.150.000 x 7,3% = 229.950 Compras del año gravadas al 10% = 880.000 (con IVA incluido) Compras del año gravadas al 5% = 840.000 (con IVA incluido) Compras del año exentas = 800.000 Total Compras = 2.520.000 Crédito Fiscal = 2.520.000 x 7,3% = 183.960 Débito Fiscal Crédito Fiscal Impuesto 229.950 - 183.960 = 45.990 Nota: Para presentar el IVA Simplificado se debe utilizar el Formulario Nº 125. Dicho impuesto se liquida en forma anual por la diferencia entre el débito fiscal y el crédito fiscal tomando el total de las ventas y de las compras de dicho año, incluido el IVA y aún aquellos que estén exentos de dicho impuesto (productos agropecuarios en estado natural: frutas, verduras, hortalizas), sobre dichos totales de ventas y de compras; el débito y el crédito fiscal serán determinados aplicando el coeficiente del 7,3% (siete, coma tres por ciento). ¿Cuándo se liquida el IRPC? 26 El impuesto se liquida anualmente una vez concluido el ejercicio fiscal (31 de diciembre de cada año) y la declaración jurada se presenta hasta el mes de marzo del año siguiente, conforme al vencimiento del RUC establecido en el calendario perpetuo. ¿Cómo se liquida el IRPC? La liquidación del impuesto anual (IRPC) se debe hacer de las dos formas, Real y Presunta. Aquellos contribuyentes que realizan la liquidación del IVA por el Régimen General (mensual) efectuarán la liquidación del IRPC obteniendo la Renta Neta Real y la Renta Neta Presunta de la siguiente forma: La Renta Neta Real se obtiene de la diferencia entre el total de las ventas del año excluido el IVA y el total de compras del año también excluido el IVA. NORA LUCÍA RUOTI COSP La Renta Neta Presunta se obtiene aplicando el 30% al total de ventas del año excluido el IVA. Ejemplo: Real Presunto Total de ventas del año (excluido IVA) 24.000.000 24.000.000 Total de compras del año (excluido IVA) 18.000.000 30% (En este caso se aplica directamente el 30 % sobre 24.000.000 para obtener la Renta presunta). Renta Neta 6.000.0000 7.200.000 600.000 Ya no se usa la renta presunta porque es mayor que la Renta Real. 10% Tasa IRPC=Impuesto Aquellos contribuyentes que realizan la liquidación del IVA por el Régimen Simplificado efectuarán la liquidación del IRPC obteniendo la Renta Neta Real y la Renta Neta Presunta de la siguiente forma: La Renta Neta Real se obtiene tomando el total de las ventas del año (IVA incluido), y multiplicándolo por el coeficiente del 7,3% para extraer el IVA liquidado, este resultado se restará del total de ventas y así se obtendrá la base de ventas, igual procedimiento aplicará para determinar la base de compras, luego se restará de la base de compras y obtendrá la renta neta real, al cual aplicará la tasa del impuesto del 10% (diez por ciento). Total de ventas del año (con IVA incluído) Coeficiente IVA 9.450.000 x 7,3% = 689.000 PRESENTACIÓN DEL IRPC EN LA GUÍA DEL CONTRIBUYENTE DE LA SET La tasa del 10% que corresponde al impuesto anual (IRPC) se aplica sobre la renta calculada que resulte menor. BASE DE VENTAS 9.450.000 - 689.000 = 8.760.150 27 EDUCACIÓN TRIBUTARIA - PASO A PASO Total de compras del año (con IVA incluído) 7.560.000 x 7.560.000 Base de Ventas 8.760.150 - Coeficiente 7,3% BASE DE COMPRAS 551.880 = IVA = 551.880 7.008.120 Base de Compras Renta Neta Real 7.008.120 = 1.752.030 Renta Neta Real Tasa del Impuesto 10% 1.752.030 x Monto de Irpc s/ Base Real = 175.203 Independientemente del ejemplo desarrollado, el contribuyente deberá tener en cuenta que en todos los casos la renta neta (Base Imponible) se determinará sobre base real (siguiendo los pasos del ejemplo de arriba) y sobre base presunta y se utilizará la que resulte menor. La Renta Neta Presunta, se obtiene tomando el total de las ventas del año (IVA incluido), y multiplicándolo por el coeficiente del 7,3% para extraer el IVA liquidado, este resultado se restará del total de ventas y así se obtendrá la base de ventas a la cual se le aplicará el múltiplo de 30%, y por ultimo se le aplicará la tasa del impuesto del 10% (diez por ciento). Total de ventas del año (con IVA incluído) 9.450.000 x 9.450.000 - Coeficiente 7,3% BASE DE VENTAS 689.000 IVA = 689.000 = 8.760.150 Renta Neta Presunta Base de Venta 8.760.150 x 30% 2.628.045 x 10% = 262.805 En este caso concreto, corresponde liquidar y abonar el impuesto sobre la Renta Neta Real, ya que esta resulta menor que la Renta Neta Presunta. Nota: Para presentar el IRPC se debe utilizar el Formulario 106. 28 Importante: A partir del año 2011, conforme al Decreto Nº 5697/10, los Anticipos Mensuales del IRPC quedan suspendidos hasta el año 2013 y los contribuyentes que tributan el IVA por el régimen simplificado ya no deberán ingresar pagos en concepto de anticipos del IRPC. Régimen Simplificado - Documentaciones A partir del 1 de enero de 2011 los contribuyentes que liquidan el IVA por el Régimen Simplificado, solamente pueden emitir boletas de Venta y Ticket, ya no pueden emitir Facturas ni Autofacturas bajo ningún concepto. NORA LUCÍA RUOTI COSP ¿Qué pasa si estoy en el Régimen Simplificado, y mis clientes quieren que solamente se les siga expidiendo facturas? En ese caso, necesariamente se debe cambiar del Régimen Simplificado al Régimen General de liquidación del IVA para seguir expidiendo facturas. Requisitos para pasar del Régimen Simplificado al Régimen General • Realizar el cambio de la obligación a través del Formulario 610 - Actualización de Datos Persona Física. El cambio operará a partir del primer día del mes en que se presenta el cambio de información. • Presentar el Formulario Nº 125 IVA Simplificado Anual con carácter de clausura, por el período de tiempo en que se acogió al Régimen Simplificado. • Si ya se han emitido facturas, igual se puede realizar el cambio de la obligación. Requisitos para pasar del Régimen General al Régimen Simplificado • No haber emitido factura en el mes en que se quiere realizar el cambio. • Realizar el cambio de la obligación a través del Formulario 610 - Actualización de Datos Persona Física. El cambio operará a partir del primer día del mes en que se presenta el cambio de información. • Realizar la baja de timbrado de las facturas y autofacturas que posea en existencia a través del Formulario Nº 621 Baja de Documentos Preimpresos Timbrados. • Si no se posee comprobantes en existencia, entonces una nota explicando la utilización completa del talonario correspondiente. Explicaciones de la SET publicados en la Guia del Contribuyente www.set.gov.py 29 Constitución de una EIRL Si no desea asumir una responsabilidad empresarial que comprometa todos sus bienes, es posible constituir una Empresa Individual de Responsabilidad Limitada, o EIRL. Este tipo de empresa está constituida por una sola persona física. Sin embargo, a diferencia de la “empresa unipersonal” en esta opción se permite separar los bienes propios del titular o dueño, de los bienes de la empresa. Así, el patrimonio de la empresa está separado del patrimonio del propietario y de producirse una quiebra, solamente se responde con los bienes de la empresa y no con los bienes personales del dueño. Para constituir este tipo de empresas, de acuerdo a la Ley del Comerciante, se requiere de un capital de por lo menos de dos mil jornales mínimos (aprox. G. 128.000.000) y se deberán llevar los libros contables. El nombre o denominación de este tipo de empresas es siempre el nombre y apellido del dueño de la empresa (instituyente) seguido de la frase “Empresa Individual de Responsabilidad Limitada” que se abrevia “EIRL”. Este tipo de empresas se encuentra legislada en la Ley del Comerciante Nº 1034/83, en los Artículos 15º al 25º, cuya lectura in extenso recomendamos . Ventajas y desventajas de una EIRL Ventajas: • La separación del patrimonio de la empresa del patrimonio personal del dueño. • Limitación de la responsabilidad al patrimonio de la empresa. Desventajas: • Se exige un capital mínimo de aproximadamente G. 128.000.000. • Considerable costo de constitu-ción por la cantidad de trámites para poner en funcionamiento la empresa. • Cumplimiento de las obli-gaciones de la Ley del Comerciante. ORGANIZANDO MI NEGOCIO COMO EMPRESA INDIVIDUAL DE RESPONSABILIDAD LIMITADA (EIRL) NORA LUCÍA RUOTI COSP 31 EDUCACIÓN TRIBUTARIA - PASO A PASO Trámites para formar una EIRL Los trámites básicos para formar una EIRL son: • • Inscripción en el Registro Único del Contribuyente (RUC) del Ministerio de Hacienda. • Se debe solicitar la matrícula de Comerciante, que se obtiene mediante la inscripción en el Registro Público de Comercio. • Obtener la patente municipal correspondiente. Le recomendamos primeramente verificar si el local del negocio está ubicado en un lugar autorizado por la Municipalidad. • Si contratará personal para trabajar en forma dependiente, debe realizar la inscripción patronal en IPS y en el Ministerio de Justicia y Trabajo. • Solicitar la rúbrica de los libros contables. Formulario 600. Marcando * Persona Física. Tratamiento tributario de las EIRL de acuerdo al Art. 4º de la Ley Nº 125/91 De acuerdo al Artículo 4º de la Ley Nº 125/91, transcripto al inicio de esta obra, tenemos que la Ley mediante una ficción de considerar empresa unipersonal a las personas físicas que realicen las actividades “comerciales, industrailes o de servicios”, lo que hace es gravar las rentas de las personas físicas que requieren de capital y trabajo. Estas mismas reglas son aplicadas para la denominada “Empresa Individual de Responsabilidad Limitada”. En ambos casos podrá optar por abonar el impuesto a las ganancias o renta empresarial en una de estas categorías, dependiendo del monto de la facturación. • Contribuyentes del IRACIS Si sus ingresos del año civil anterior han superado la suma de G. 100.000.000 o la que rija de acuerdo a las disposiciones legales vigentes, o si al iniciar el negocio se espera facturar un monto superior al mismo. • Contribuyentes del Impuesto a la Renta del Pequeño Contribuyente (IRPC) 32 Si sus ingresos del año civil anterior no han superado la suma de G. 100.000.000 o la que rija de acuerdo a las disposiciones legales vigentes. Por otro lado, algunas empresas unipersonales y EIRL, pueden tributar sobre Renta Presunta. Otra diferencia tiene relación con la distribución de utilidades. Para las empresas unipersonales que tributan en forma presunta, se considera siempre que las utilidades son distribuidas al cierre del ejercicio fiscal. RECUERDE: Las ganancias de las empresas unipersonales o las EIRL no pagan Impuesto ala Renta Personal ni se computan para la sumatoria del Rango No Incidido de este impuesto, pues solamente aquellas que obtienen las sociedades comerciales son las que se encuentran gravadas. NORA LUCÍA RUOTI COSP Si se ha inscripto en IRACIS, en algunos casos también podrá abonar dicho impuesto en forma presunta. En efecto, la Resolución Nº 1346/05, Artículo 7º permite a ciertas empresas unipersonales liquidar el IRACIS en forma presunta, en los siguientes términos: “Las empresas unipersonales que no estén obligadas a llevar registros contables conforme a lo dispuesto en la Ley Nº 1034/83 o cuando los mismos no se ajusten a los principios de contabilidad generalmente aceptados y por consiguiente no constituyan una información válida para la Administración a los efectos de la liquidación del Impuesto a la Renta, deberán utilizar los siguientes criterios con el objeto de determinar en forma presunta la renta neta gravada: a) Se aplicará el porcentaje del 30% (treinta por ciento) sobre el monto total de los ingresos netos devengados en el ejercicio fiscal. A estos efectos se deberán deducir las devoluciones y descuentos de uso corriente en el mercado interno, debidamente documentados de acuerdo con las disposiciones fiscales corres-pondientes. Quedan comprendidas en el presente inciso: 1) 2) 3) 4) Las empresas unipersonales, condominios y sucesiones indivisas que obtengan rentas provenientes del arrendamiento de bienes inmuebles. La prestación de servicios de consultoría o fiscalización de obras públicas nacionales o binacionales. Las empresas que prestan servicios de transporte de combustibles. Las empresas constructoras. Constituye empresa constructora la que realiza la actividad de construcción, refacción o demolición de edificios así como la de obras de arquitectura o de ingeniería tales como las de vialidad, pavimentos, carreteras y puentes, ya sea prestando exclusivamente el servicio o incluyendo también los materiales. Se presume empresa constructora al profesional firmante del proyecto de obra y en tal carácter será responsable de los impuestos correspondientes, salvo que documentalmente demuestre que otra persona sea la ejecutora de la obra. b) La Renta Neta correspondiente a los restantes ingresos, que las empresas comprendidas en el inciso anterior obtengan conjuntamente con lo allí mencionado, en el mismo ejercicio fiscal, se determinarán aplicando el 30% (treinta por ciento) sobre los citados ingresos”. Ganancia presunta para el fisco En los casos que se permita tributar sobre renta presunta, el fisco estima que el 70% de los ingresos brutos, constituye costo y el 30% de los mismos ganancia, por lo que el impuesto a pagar se calcula aplicando el porcentaje del 4,5% sobre el total del monto facturado, excluido el IVA. LIQUIDACIÓN DEL IRACIS POR RENTA PRESUNTA Renta presunta para empresas unipersonales 33 EDUCACIÓN TRIBUTARIA - PASO A PASO Otras formas de organización empresarial En la próxima revista seguiremos analizando las demás formas de organización empresarial para iniciar o formalizar un negocio. Es muy importante conocer los diferentes tipos de entidades. Reiteramos que para negocios a ser realizados por una sola persona existen solamente las dos opciones analizadas en esta revista. Sin embargo, si el negocio se realizará con socio, existen diversas alternativas para la constitución de una empresa, como ser SA, SRL, Sociedad Colectiva, Sociedad de Capital e Industria, entre otras. Fíjese en el siguiente cuadro. Todas pagan el mismo impuesto, pero difieren en el tipo de responsabilidad y el órgano de administración. Si desea constituir una sociedad para realizar servicios personales, la única opción es la constitución de una Sociedad Simple. Es muy importante que antes de tomar una decisión conozca bien estos tipos societarios, no solamente comercial, sino también tributaria, e incluso penal, pues si bien es cierto las personas jurídicas (sociedad) es la responsable del pago de los impuestos, en ciertos casos los directores, gerentes o administradores de las mismas, pueden responder, incluso con su propio patrimonio, por el incumplimiento de las obligaciones tributarias. A continuación presentamos un pequeño resumen de estas alternativas que serán analizadas en forma detallada en la siguiente edición. Tipo de asociación Empresa Unipersonal 34 Para negocios de una Responsabilidad Limipersona tada Empresa Individual de Para negocios de una Responsabilidad Limitapersona da (EIRL) Para negocios de más Sociedad de Responsabide una persona física lidad Limitada (SRL) o jurídica Para negocios de más Sociedad Anónima (SA) de una persona física o jurídica Sociedad Colectiva Sociedad de Capital e Industria Sociedad Simple Tipo de responsabilidad Órgano de Administración Dueño de la unipersonal Responsabilidad limitada Dueño de EIRL a los aportes Tratamiento tributario por actividades comercialies, industriales y servicios no personales Puede ser contribuyente del IRPC o de IRACIS, tributando por el sistema de Renta Presunta, según el caso Puede ser contribuyente del IRPC o de IRACIS, tributando por el sistema de Renta Presunta, según el caso Responsabilidad limitada Gerencia a los aportes Tributa IRACIS sobre base real Responsabilidad limitada Directorio a los aportes Tributa IRACIS sobre base real Responsabilidad limitada A cargo de Para negocios de más a los aportes, salvo para cualquiera de los de una persona física los que administran la socios sociedad A cargo de Para negocios de mas Responsabilidad limitada cualquiera de los de una persona a los aportes socios Para el ejercicio de Responsabilidad limitada A cargo de profesiones o servicios a los aportes, salvo para cualquiera de los personales de más de los que administran la socios una persona física sociedad Tributa IRACIS sobre base real Tributa IRACIS sobre base real No pagan IRACIS, por realizar servicios personales. Son constribuyentes de IRP CONTENIDO DE ESTA REVISTA Presentación de la Revista Importancia de formalizar mi negocio Deseo iniciar mi pequeño negocio ¿Qué hago? No confundir actividad comercial con servicios personales ¿Si deseo abrir mi negocio con otra persona? ¿Qué hago si deseo alquilar inmuebles? Impuestos que se pagan de acuerdo a las actividades ¿Actividad comercial o personal? Empresa Unipersonal Actividades comerciales, industriales y servicios no personales Servicios personales prestados en forma independiente Listado de servicios personales ¿Qué impuestos pagan estas personas que prestan servicios personales? Recordando las modalidades para trabajos personales Actividades que se consideran “empresariales” y por las que corresponde abonar IRPC o IRACIS Actividades empresariales por las que se debe inscribir en IRPC o IRACIS Deseo abrir un negocio o comercio pequeño ¿Si deseo dedicarme a la reparación de bienes ¿Y si decido abrir una carpintería? ¿Y si quiero dedicarme a ser transportista escolar o taxista? Tengo un terreno vacío y deseo habilitarlo como estacionamiento ¿Y si voy a dedicarme a prestar servicios de vigilancia y similares? ¿Y si quiero abrir un DVD club? Preguntas Frecuentes Formalizando mi negocio inscribiéndome en la Renta del Pequeño Contribuyente ¿Qué sistema tributario es más fácil y conveniente para formalizar mi pequeño negocio? Reglamentaciones y Formularios del IRPC Actividades por las cuales se puede pagar IRPC ¿Quiénes pueden tributar este impuesto? ¿Este monto puede ser modificado? ¿Se debe llevar contabilidad? ¿En qué se diferencia el IRPC con el anterior Tributo Único? Régimen General y Simplificado del IRPC Resumen Rubro 1 Ingresos Gravados y Exentos Características resaltantes de ambos regímenes ¿Cuánto se paga por IRPC? Anticipo de impuesto Registros y Libros Contables ¿Qué es el impuesto a la Renta del Pequeño Contribuyente? ¿A quiénes alcanza el impuesto? ¿Qué pasa si soy vendedor ambulante por cuenta propia? ¿Por qué antes no lo hacía y ahora si estoy obligado? Si voy a manejarme con boleta legal tengo que aumentar mi precio? ¿Cuándo se liquida el IVA? ¿Cuándo se liquida el IRPC? ¿Cómo se liquida el IRPC? Sobre las Empresas Individuales de Responsabilidad Limitada - EIRL Constitución de una EIRL Ventajas y desventajas de una EIRL Trámites para formar una EIRL Tratamiento tributario de las EIRL de acuerdo al Artículo 4º de la Ley Nº 125/91 Renta presunta para empresas unipersonales Ganancia presunta para el fisco Otras formas de organización empresarial 3 5 5 5 6 6 7 7 7 8 8 9 10 10 11 13 13 13 13 13 14 14 15 16 17 17 17 18 19 19 20 20 21 21 21 22 22 23 23 23 23 24 25 26 26 31 31 31 32 32 33 33 34