Declaracion de Rentas personas Naturales

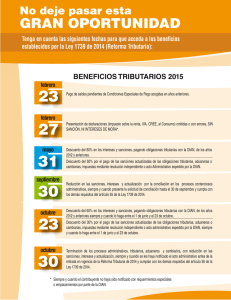

Anuncio

RENTAS PERSONA NATURAL Derechos reservados. Prohibida su reproducción DECLARACION DE RENTA Y PATRIMONIO CLASIFICACIÓN DE LAS PERSONAS NATURALES LEY 1607/2012 ART. 10 ADICIONA TITULO V DEL LIBRO I DEL E.T. EMPLEADO. Persona natural residente en el país. Ingresos iguales o superiores al 80% de la Prestación, en forma personal, de servicios. Trabajadores de profesiones liberales o que presten servicios técnicos que no utilicen equipos, materiales o insumos especializados, siempre que sus ingresos sean iguales o superiores al 80% del ejercicio de dichas actividades. TRABAJADORES POR CUENTA PROPIA. Persona natural residente en el país. Cuando sus ingresos provienen en un porcentaje igual o superior al 80%, del ejercicio de una actividad contemplada en el estatuto tributario SERVICIO PERSONAL. Es Toda Actividad, Labor O Trabajo Prestado Directamente Por Una Persona Natural, Que Implica Una Obligación De Hacer, Sin Importar Que En Una Misma Predomine El Factor Intelectual O Material E Implica Una Remuneración En Dinero O En Especie DECLARACION DE RENTA Y PATRIMONIO DECRETO 3032 DE DIC 27 DE 2013 Toda actividad personal en la cual predomine el ejercicio del intelecto, reconocida por el estado y requiere: • Habilitación mediante título académico de estudios y grado de educación superior; o habilitación estatal para personas que sin título profesional fueron autorizados para ejercer. • Inscripción en el registro nacional que las autoridades estatales de vigilancia, control y disciplinarias lleven conforme con la ley que regula la profesión liberal de que se trate, cuando la misma esté oficialmente reglamentada. • Se entiende que una persona ejerce una profesión liberal cuando realiza labores propias de tal profesión, independiente de si tiene las habilitaciones o registros establecidos en las normas vigentes. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3032/2013 DEFINICIONES. SERVICIO TÉCNICO. labor o trabajo prestado directamente por una persona natural utilizando conocimientos en el ejercicio de un arte, oficio o técnica, sin transferencia de dicho conocimiento. Los servicios prestados en el ejercicio de profesiones liberales, no se consideran servicios técnicos. INSUMOS O MATERIALES ESPECIALIZADOS. Son elementos tangibles y consumibles y adquiridos que son utilizados únicamente para la prestación del servicio o la realización de la actividad económica que es la fuente principal del ingreso, y no con otros fines personales, comerciales o de otra índole, y que para su utilización, manejo o aplicación se requiere un determinado conocimiento técnico o tecnológico. MAQUINARIA O EQUIPO ESPECIALIZADO. Conjunto de instrumentos, aparatos o dispositivos tangibles, adquiridos y utilizados únicamente para el desempeño del servicio o la realización de actividades económicas que es la fuente principal de su ingreso y no con otros fines personales, comerciales o de otra índole. DECLARACION DE RENTA Y PATRIMONIO CUENTA Y RIESGO PROPIO. Una persona natural presta servicios por cuenta y riesgo propio, si cumple la totalidad de las siguientes condiciones: • Asume las pérdidas monetarias que resulten de la prestación del servicio. • Asume la responsabilidad ante terceros por errores o fallas en la prestación del servicio. • Los ingresos por sus servicios provienen de más de un contrate o pagador, los contratos deben ser simultáneos al menos durante un mes del año gravable. • Incurre en costos y gastos fijos necesarios para la prestación del servicio, no relacionado directamente con algún contrato especifico, que representan al menos el 25% del total de los ingresos recibidos durante el año gravable. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3032/2013 DEFINICIONES. Éste decreto nos trae nuevamente la definición de empleado: Toda persona natural residente el país se considera empleado para efectos tributarios, si en el año gravable cumple con uno de los tres conjuntos siguientes: CONJUNTO UNO. Sus ingresos brutos provienen, en una proporción igual o superior a un 80%, de una vinculación laboral y reglamentaria, independiente de su denominación. CONJUNTO DOS. Sus ingresos provienen, en una proporción igual o superior al 80% de la prestación de un servicio en forma personal o de la realización de una actividad económica, mediante una vinculación de cualquier naturaleza, independiente de la denominación. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3032/2013 DEFINICIONES. CONJUNTO TRES • Sus ingresos brutos provienen en una proporción igual o superior al 80% de la prestación de servicios de manera personal o de la realización de una actividad económica, mediante una vinculación de cualquier naturaleza, independiente de su denominación. • Presta el servicio o realiza la actividad económica, por cuenta y riesgo, según el artículo 1° del presente decreto. • No presta servicios técnicos que requieran materiales o insumos especializados, o equipos o maquinaria especializada. • No genera más del 20% de sus ingresos brutos en desarrollo de ninguna de las actividades contempladas en el artículo 340 del estatuto tributario • No recibe más del 20% de sus ingresos por el expendio, compra o distribución de bienes y mercancías, al por mayor o al por menor; ni por actividades de manufactura, extracción, ensamble de cualquier clase de materiales o bienes. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3012/2013. DEFINICIONES PARAGRÁFO 1. Para establecer el monto del 80% de ingresos, se deben computar y sumar tanto los ingresos por la relación laboral y reglamentaria, los ingresos provenientes del ejercicio de una profesión liberal, como también los provenientes de la prestación de servicios técnicos. PARAGRÁFO 2. Para todos los efectos contemplados en artículo 329 del estatuto tributario se tendrán en cuenta la totalidad de los ingresos que reciba la persona natural residente en el país, por la relación contractual, laboral, legal o reglamentaria, independiente de la denominación o fuente que se le atribuya a dichos pagos. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3032/2013 DEFINICIONES TRABAJADORES POR CUENTA PROPIA. para efectos del cálculo del impuesto mínimo alternativo simplificado – imas - según lo establecido en los artículos 336 a 341 del estatuto tributario, una persona natural residente en el país, se clasifica como trabajador por cuenta propia, si en el año gravable cumple con la totalidad de los siguientes requisitos: 1. Sus ingresos provienen, en una proporción igual o superior al 80% de la realización de una sola actividad económica de las señaladas en el artículo 340 del estatuto tributario. 2. Presta servicios por cuenta y riesgo propio. 3. Su renta gravable alternativa – rga – es inferior a 27000 uvt. 4. Su patrimonio líquido declarado en el periodo gravable anterior es inferior a 12.000 uvt DECLARACION DE RENTA Y PATRIMONIO PARAGRÁFO ART. 3° DECRETO 3012/2013. Este parágrafo se refiere a la homologación de las actividades referidas en el artículo 340 del estatuto tributario con las mismas actividades de la resolución 000139 de 2012 o de las que la adicionen, sustituyan o modifiquen . DECLARACION DE RENTA Y PATRIMONIO Art. 4° DECRETO 3032/2013 INGRESOS A CONSIDERAR PARA LA CLASIFICACIÓN Para la clasificación de las personas naturales no se incluyen las ganancias ocasionales, ni las provenientes de la venta de activos fijos poseídos por menos de dos años. También se excluyen los retiros que se hagan de los fondos de pensiones y de las cuentas afc, siempre que correspondan a los aportes de años anteriores al gravable. Para aplicar el iman y el imas no se incluyen los ingresos provenientes de las pensiones de jubilación, invalidez , vejez , de sobreviviente y sobre riesgos laborales, pero si se tienen en cuenta para determinar los limites porcentuales establecidos en el artículo 329 del estatuto tributario. DECLARACION DE RENTA Y PATRIMONIO ARTÍCULO 5° DECRETO 3032/2013. OTROS CONTRIBUYENTES SOMETIDOS AL REGIMEN ORDINARIO DE DETERMINACIÓN DEL IMPUESTO. Los siguientes contribuyentes se regirán únicamente por el sistema ordinario de determinación del impuestos sobre la renta, establecido en el estatuto tributario. 1. Personas naturales que prestan los servicios de notarios, deben llevar contabilidad y tener cuentas separadas para los ingresos notariales de los demás ingresos. 2. Las personas naturales nacionales o extranjeras residentes en el país cuyos ingresos solo provienen de pensiones de jubilación, invalidez, vejez, sobreviviente y riesgos laborales. 3. Servidores públicos diplomáticos, consulares y administrativos del ministerio de relaciones exteriores, artículo 206-1 del estatuto tributario. 1 2 DECLARACION DE RENTA Y PATRIMONIO ARTÍCULO 5° DECRETO 3032/2013. (CONTINUACIÓN) 4. Las sucesiones ilíquidas de causantes nacionales o extranjeros que al momento de su muerte eran residentes en el país, los bienes destinados a fines especiales en virtud de donaciones o asignaciones modales excepto cuando los donatarios o asignatarios los usufructúen personalmente. 5. Las demás personas naturales nacionales o extranjeras residentes en el país, que no clasifiquen dentro de las categorías de empleados o trabajadores por cuenta propia según clasificación establecida en el presente decreto. 1 3 DECLARACION DE RENTA Y PATRIMONIO ARTÍCULO 6° DECRETO 3032/2013. Se adicionan dos numerales al artículo 1° del decreto 1070/2013. el artículo 1° de éste decreto se refiere a la clasificación de las personas naturales según el art. 329 del estatuto tributario. Los dos nuevos numerales establecen: 5. Que en el año gravable inmediatamente anterior no desarrollo una de las actividades señaladas en el art. 340 del e.t. O que si las desarrolló no generó más del 20% de sus ingresos brutos. 6. Que durante el año gravable inmediatamente anterior no prestó servicios técnicos que requieran materiales o insumos especializados o maquinaría o equipo especializado cuyos costos representen más del 25% del total de los ingresos percibidos por concepto de servicios técnicos. DECLARACION DE RENTA Y PATRIMONIO ARTÍCULO 7° DECRETO 3032/2013. Con éste artículo el gobierno nacional establece que el impuesto de renta de las personas naturales clasificadas como empleados, su cálculo sobre la renta líquida gravable se debe comparar el sistema ordinario y el iman, y el valor del impuesto que resulte mayor en cualquiera de estos sistemas es el valor que debe pagar el contribuyente. No se incluye el impuesto sobre ganancias ocasionales. El artículo 330 del estatuto tributario establece que cuando los ingresos brutos del empleado sean inferiores a 4,700 uvt, podrá optar por el sistema imas, en cuyo caso no estará obligado a determinar su impuesto por el sistema ordinario ni por el iman. El imas es voluntario, no es un sistema obligatorio en este caso. TRIBUTARIA AÑO 2013 NACIONALES RESIDENTES Y SOCIEDADES NACIONALES TERRITORIALIDAD DEL IMPUESTO DE RENTA SOCIEDADES EXTRANJERAS RESIDENTES EL PAÍS. EXTRANJEROS RESIDENTES EN EL PAÍS CONCEPTO DE RESIDENCIA L. 1607/2012 NO RESIDENTES NACIONALES O EXTRANJEROS RENTAS DENTRO Y FUERA DEL PAÍS RENTAS DENTRO DEL PAÍS. RENTAS OBTENIDAS EN EL PAÍS Y DESPUES DE 5 AÑOS SE INCLUYEN LAS GENERADAS EN EL EXTERIOR SOLO SE GRAVAN LAS RENTAS Y GANANCIAS OCASIONALES OBTENIDAS EN EL PAÍS. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3028/2013 Art. 1º Ingresos para efectos de establecer la residencia tributaria de las personas naturales. Para calcular el porcentaje de ingresos de fuente nacional, que consagra el literal b) del numeral 3 del artículo 10 del estatuto tributario, se divide el total de los ingresos ordinarios y extraordinarios de fuente nacional que sean o no constitutivos de renta o ganancia ocasional realizados durante el año o periodo gravable respecto del cual se está determinando la residencia, por la totalidad de los ingresos ordinarios y extraordinarios de fuente nacional y extranjera que sean o no constitutivos de renta o ganancia ocasional realizados durante el año o periodo gravable respecto del cual se está determinando la residencia. Art. 2º Administración de los bienes en el país para efectos de residencia. Para efectos del literal c) del numeral 3 del art. 10 del e.t. Se entiende por administración de bienes la gestión o conservación, en cualquier forma, de dichos bienes, bien sea directamente o por intermedio de otra u otras personas naturales o jurídicas, entidades o esquemas de naturaleza societaria y que actúen en nombre propio y por cuenta de la persona natural cuya residencia es objeto de análisis. Esos bienes se entienden administrados en Colombia cuando la actividad diaria que implica su manejo se desarrolla en el país. DECLARACION DE RENTA Y PATRIMONIO AÑO 2013 CONTINUACIÓN. ART. 2º DECRETO 3028/2013 Para determinar el porcentaje de bienes administrados en el país se calcula sobre la totalidad de bienes que tenga el contribuyente dentro y fuera del país teniendo en cuenta el valor patrimonial de dichos bienes a diciembre 31 del año o periodo gravable objeto del análisis de residencia. ART. 3º D. 3028/2013 ACTIVOS POSEIDOS EN EL PAÍS PARA RESIDENCIA. Para determinar el porcentaje que contempla el literal d) del numeral 3 del art. 10 del e.t., se divide el total de los bienes poseídos en el país a diciembre 31 del año o periodo gravable, objeto del análisis, por el total de bienes que el contribuyente posee tanto en el país como en el exterior. ART. 4º D. 3028/2013 VALOR PATRIMONIAL DE LOS BIENES Y ACTIVOS. Se determina conforme a lo establecido en el estatuto tributario y en caso de no poder hacerlo se tomará el valor de adquisición. Estos activos se deben ajustar anualmente en el porcentaje que establece el art. 868 del .t., o la norma que lo modifique, adicione o sustituya. DECLARACION DE RENTA Y PATRIMONIO ART. 5 D.3028/2013 PRUEBA IDÓNEA. Además de los requisitos exigidos en el estatuto tributario para efectos de la residencia, constituye prueba idónea las certificaciones de contadores o revisores fiscales presentadas de conformidad con las normas legales. ARTÍCULO 6 D. 3028/2013 PATRIMONIO DE LAS PERSONAS NATURALES EXTRANJERAS RESIDENTES EN EL PAÍS Y SUCESIONES ÍLIQUIDAS. A partir de la vigencia de la ley 1607/2012 el patrimonio bruto de las personas naturales extranjeras que sean residentes en Colombia y de las sucesiones ilíquidas de causantes extranjeros incluirá los bienes poseídos en el exterior. ARTÍCULO 7 D. 3028/2013. RENTA POR COMPARACIÓN PATRIMONIAL. Para efecto de los art. 236 y 237 del estatuto tributario, el aumento patrimonial que se presente para las personas naturales residentes en el país y las sociedades o entidades nacionales que en el año inmediatamente no eran residentes o extranjeras obedezca exclusivamente a dicho cambio se entenderá como un aumento justificado. DECLARACION DE RENTA Y PATRIMONIO DECRETO 3026/2013 ARTÍCULO 4. TRIBUTACIÓN DE LAS PERSONAS NATURALES SIN RESIDENCIA EN COLOMBIA Y DE LAS SOCIEDADES Y ENTIDADES EXTRANJERAS. Cuando no tengan establecimiento permanente en el país o sucursal en el país son contribuyentes del impuesto sobre la renta y complementario en relación con sus rentas y ganancias ocasionales de fuente nacional. Ahora cuando tengan un establecimiento permanente son contribuyentes del impuesto sobre la renta y complementarios en relación con sus rentas y ganancias ocasionales de fuente nacional que sean atribuibles a dichos establecimientos permanentes o sucursal en Colombia, así como por las rentas y ganancias ocasionales de fuente nacional que perciban directamente. DECLARACION DE RENTA Y PATRIMONIO ARTÍCULO 5. DECRETO 3026/2013 DOMICILIO FISCAL DE LOS ESTABLECIMIENTOS PERMANENTES. Para efectos fiscales, el domicilio en el país de los establecimientos permanentes de las personas naturales sin residencia en el país y de las sociedades y entidades extranjeras será: Cuando una persona, distinta de un agente independiente, actúa por cuenta de una empresa extranjera y tiene o ejerce habitualmente poderes en el país para concluir actos o contratos que sean vinculantes para la empresa, el domicilio fiscal será el que tenga esa persona en el territorio nacional. En los demás casos, sin perjuicio de lo expresado en el artículo 579-1 del estatuto tributario el domicilio fiscal será el lugar donde la empresa extranjera realiza toda o parte de su actividad en Colombia . 22 TRIBUTARIA AÑO 2013 CONTRIBUYENTES NO DECLARANTES NO EXCEDER DE 4.500 UVT EL ÚLTIMO DIA DEL AÑO GRAVABLE $120,785.000 EMPLEADOS PATRIMONIO BRUTO NO EXCEDER DE 1,400 UVT EN EL AÑO $37,577,000. LOS INGRESOS DEBEN PROVENIR EN UN 80% DE LA RELACIÓN LABORAL, NO SER RESPONSABLE DEL IVA. INGRESOS CONSUMOS CON TARJETAS DE CRÉDITO COMPRAS Y CONSUMOS NO EXCEDER DE 2.800 UVT EN EL AÑO $75,155.000 TOTAL ACUMULADO DE CONSIGNACIONES BANCARIAS, DEPOSITOS E INVERSIONES FINANCIERAS Los limites están dados en uvt. Valor uvt para el año 2013 $26.841 NO EXCEDER EN EL AÑO DE 2.800 UVT $75,155.000 NO EXCEDER DE 4.500 UVT EN EL AÑO $120,785.000 No se incluyen los ingresos por venta de activos fijos, ni por rifas, loterias apuestas y similares. Se incluyen las pensiones de jubilación, vejez, invalidez y muerte. TRABAJADORES POR CUENTA PROPIA CONTRIBUYENTES NO DECLARANTES PATRIMONIOBRUTO INGRESOS NO EXCEDER DE 4.500 UVT EL ÚLTIMO DIA DEL AÑO $120,785.000 NO EXCEDER DE 1,400 UVT EN EL AÑO $37,577,400,000 EL 80% DEBEN CORRESPONDER AL DESARROLLO DE LAS ACTIVIDADES CONTEMPLADAS EN EL ART. 340 DEL E.T.A CONSUMOS CON TARJETAS DECRÉDITO COMPRAS Y CONSUMOS TOTAL ACUMULADO DE CONSIGNACIONES BANCARIAS, DEPOSITOS E INVERSIONES FINANCIERAS Los limites están dados en uvt. Valor uvt para el año 2013 $26.841 NO EXCEDER EN EL AÑO DE 2.800 UVT $75,155.000 NO EXCEDER DE 2.800 UVT EN EL AÑO $75,155.000 NO EXCEDER DE 4.500 UVT EN EL AÑO $120,785,000 OTRAS PERSONAS NATURALES RESIDENTES CONTRIBUYENTES NO DECLARANTES OTRAS PERSONAS NATURALES Y ASIMILADAS RESIDENTES. PATRIMONIOBRUTO INGRESOS CONSUMOS CON TARJETAS DECRÉDITO NO EXCEDER DE 4.500 UVT EL ÚLTIMO DIA DEL AÑO $120,785.000 NO EXCEDER DE 1,400 UVT EN EL AÑO $37,577,400,000 EL 80% DEBEN CORRESPONDER AL DESARROLLO DE LAS ACTIVIDADES CONTEMPLADAS EN EL ART. 340 DEL E.T.A NO EXCEDER EN EL AÑO DE 2.800 UVT $75,155.000 COMPRAS Y CONSUMOS TOTAL ACUMULADO DE CONSIGNACIONES BANCARIAS, DEPOSITOS E INVERSIONES FINANCIERAS Los limites están dados en uvt. Valor uvt para el año 2013 $26.841 NO EXCEDER DE 2.800 UVT EN EL AÑO $75,155.000 NO EXCEDER DE 4.500 UVT EN EL AÑO $120,785,000 DETERMINACIÓN DEL IMPUESTO SOBRE LA RENTA Y COMPLEMENTARIOS PARA EMPLEADOS LOS FACTORES DE DETERMINACIÓN DEL IMPUESTO DE RENTA POR EL SISTEMA ORDINARIO NO SON APLICABLES PARA EL IMAN. ART. 10 ADICIONA EL TITULO V DEL LIBRO 1. ART. 330 E.T. PARA ESTE TIPO DE PERSONAS SE CÁLCULA POR EL SISTEMA ORDINARIO Y EN NINGÚN CASO PODRA SER INFERIOR AL QUE RESULTE DE APLICAR EL IMPUESTO MÍNIMO ALTERNATIVO NACIONAL IMAN . PARA EL CÁCULO DEL IMPUESTO POR EL SISTEMA ORDINARIO NO SE INCLUYEN LAS GANANCIAS OCASIONALES, NI PARA EL IMAN. EL IMPUESTO SOBRE LA RENTA DE SUCESIONES DE CAUSANTES RESIDENTES EN EL PAÍS EN EL MOMENTO DE SU MUERTE, Y DE LOS BIENES DESTINADOS A FINES DE ESPECIALES EN VIRTUD DE DONACIONES O ASIGNACIONES MODALES, SE DETERMINA POR EL SISTEMA ORDINARIO O POR RENTA PRESUNTIVA. Es un sistema presuntivo y obligatorio de determinación de la base gravable y alícuota del impuesto sobre la renta y complementarios, el cual no admite para su cálculo depuraciones, deducciones ni aminoraciones estructurales, salvo las previstas en el artículo 332 del estatuto tributario. IMPUESTO MÍNIMO ALTERNATIVO NACIONAL IMAN PARA PERSONAS NATURALES EMPLEADOS ART. 10 ADICIONA ART.331 E.T. Este sistema grava las rentas que resulte de disminuir, de la totalidad de los ingresos brutos de cualquier origen obtenidos en el respectivo periodo gravable, los conceptos autorizados en el artículo 332 del estatuto tributario. Las ganancias ocasionales no hacen parte de la base para determinar el iman. Dentro de los ingresos brutos se entienden incluidos todos los ingresos obtenidos por el empleado realizados en cualquier actividad económica y la prestación de servicios personales por cuenta propia siempre que cumplan con los porcentajes señalados en el artículo 329 del estatuto tributario De la suma total de los ingresos obtenidos en el año gravable se podrá restar únicamente los siguientes conceptos. Los dividendos y participaciones no gravados en cabeza del socio o accionistas de conformidad con los art. 48 y 49 del e.t. El valor de las indemnizaciones en dinero o en especie que se reciban en virtud de seguros de daño en la parte correspondiente del daño emergente, art. 45 e.t. Los aportes obligatorios al sistema general de seguridad social a cargo del empleado. DETERMINACIÓN DE LA RENTA GRAVABLE ALTERNATIVA. ART. 10 LEY 1607/2012 ADICIONA ART. 332 E.T. Los gastos de representación considerados como exentos de impuesto de renta según requisitos y limites del numeral 7 del art. 206 e.t. Los pagos catastróficos en salud efectivamente certificados, no cubiertos por el pos de cualquier régimen , o por los planes complementarios y de medicina prepagada, siempre que superen el 30% del ingreso total bruto del contribuyente en el respectivo año o periodo gravable. La deducción anual de los pagos esta limitada al menor valor entre el 60% de lo ingresos brutos del contribuyente en el respectivo periodo o dos mil trescientas (2.300) uvt. Se deben tener todos los soportes correspondientes. El mismo tratamiento se aplica para los pagos catastróficos en salud en el exterior, realizados a entidades reconocidas del sector salud. El gobierno reglamentará la materia. De la suma total de los ingresos obtenidos en el año gravable se podrá restar únicamente los siguientes conceptos: El monto de las pérdidas sufridas en el año originadas en desastres o calamidades públicas declaradas y en los términos establecidos por el gobierno nacional, Los aportes obligatorios al sistema de seguridad social cancelados durante el respectivo periodo gravable, sobre el salario pagado a un empleado o empleada del servicio doméstico, DETERMINACIÓN DE LA RENTA GRAVABLE ALTERNATIVA. Los trabajadores del servicio doméstico que el contribuyente contrate a través de empresas de servicios temporales, no darán derecho al beneficio tributario, ART. 10 LEY 1607/2012 ADICIONA ART. 332 E.T. El costo fiscal, determinado de acuerdo con las normas contenidas en el estatuto tributario, de los bienes enajenados siempre y cuando no formen parte del giro ordinario de los negocios, Indemnizaciones por seguros de vida, el exceso del salario básico de oficiales y suboficiales de las fuerzas militares y la policía nacional, el seguro por muerte y l a compensación por muerte de las fuerzas militares y la policía nacional, indemnización por accidente de trabajo o enfermedad, licencia de maternidad y gastos funerarios. DETERMINACIÓN DE LA RENTA GRAVABLE ALTERNATIVA. ART. 10 LEY 1607/2012 ADICIONA ART. 332 E.T. J) los retiros de los fondos de cesantías que efectúen los beneficiarios o participes sobre los aportes efectuados por los empleadores a título de cesantías conformidad con lo dispuesto en el art. 56-2 del estatuto tributario .estos retiros no podrán ser sujetos de retención en la fuente bajo ningún concepto del impuesto sobre la renta para los beneficiarios o participes. ART. 10 LEY 1607 2012 . ADICIONA EL ART. 333 E.T.. SE ESTABLECE LA TABLA DEL IMPUESTO MÍNIMO ALTERNATIVO NACIONAL Art. 334 adicionado por el art. 10 ley 1607/2012 Impuesto mínimo alternativo simple – imas de empleados : Es un sistema de determinación simplificado del impuesto sobre la renta y complementarios, aplicable únicamente a personas naturales residentes en el país, clasificados como empleados, cuya renta alternativa en el respectivo año gravable sean inferiores a cuatro mil setecientas (4,700) uvt y que es calculado sobre la renta gravable alternativa determinada de conformidad con el sistema del impuesto mínimo alternativo nacional – iman-, a la renta gravable alternativa se le aplica la tarifa que corresponde a la tabla del artículo 334. Artículo 335 e.t. Adicionado por el art. 10 de la ley 1607/2012. Los contribuyentes, personas naturales, que apliquen voluntariamente el sistema imas, sus declaraciones de renta y complementarios quedará en firma después de seis (6) meses, contados a partir de la fecha de presentación, siempre que sea debidamente presentada en forma oportuna y que la administración no tenga prueba sumaria sobre la ocurrencia de fraude mediante la utilización de documentación o información falsa en los conceptos de ingresos, aportes a la seguridad social y pagos catastróficos o pérdidas por calamidad. Con el art. 11 de la ley 1607 de 2012, se adiciona el art. 340 al e.t. IMPUESTO MINIMO ALTERNATIVO SIMPLE – IMAS- PARA TRABAJADORES POR CUENTA PROPIA: Es un sistema simplificado para la determinación del impuesto sobre la renta y complementarios. Se aplica únicamente a personas naturales residentes en el país, clasificadas en la categoría de trabajadores por cuenta propia que desarrollen actividades económicas señala en el presente artículo, cuya renta gravable alternativa (rga) en el respectivo año o periodo gravable resulte superior al rango mínimo determinado para cada actividad e inferior a 27.000 uvt. Las actividades señaladas en éste artículo corresponden a la clasificación registradas en el registro único tributario ( rut). Art. 341 adicionado por la ley 1607/2012. Cuando los trabajadores apliquen voluntariamente el imas quedará en firme después de seis (6) meses contados a partir de la fecha de presentación, siempre que sea presentada en forma oportuna y debida, el pago se realice en los plazos fijados por el gobierno nacional y que la administración no tenga prueba sumaria sobre la ocurrencia de fraude mediante la utilización de documentación o información falsa en conceptos de ingresos, aportes a la seguridad social, pagos catastróficos y pérdidas por calamidades, u otros. De la suma total de los ingresos obtenidos en el año gravable se podrá restar únicamente los siguientes conceptos. ART. 339 E.T. DETERMINACIÓN DE LA RENTA GRAVABLE ALTERNATIVA. IMAS ADICIONADO POR EL ART. 11 LEY 1607/2012 Los dividendos y participaciones no gravados en cabeza del socio o accionistas de conformidad con los art. 48 y 49 del e.t. El valor de las indemnizaciones en dinero o en especie que se reciban en virtud de seguros de daño en la parte correspondiente del daño emergente, art. 45 e.t. Los aportes obligatorios al sistema general de seguridad social a cargo del empleado. Los pagos catastróficos en salud efectivamente certificados, no cubiertos por el pos de cualquier régimen , o por los planes complementarios y de medicina prepagada, siempre que superen el 30% del ingreso total bruto del contribuyente en el respectivo año o periodo gravable. La deducción anual de los pagos esta limitada al menor valor entre el 60% de lo ingresos brutos del contribuyente en el respectivo periodo o dos mil trescientas (2.300) uvt. Se deben tener todos los soportes correspondientes. El mismo tratamiento se aplica para los pagos catastróficos en salud en el exterior, realizados a entidades reconocidas del sector salud. El gobierno reglamentará la materia. De la suma total de los ingresos obtenidos en el año gravable se podrá restar únicamente los siguientes conceptos: • ART. 339 E.T. DETERMINACIÓN DE LA RENTA GRAVABLE ALTERNATIVA. IMAS ADICIONADO POR EL ART. 11 LEY 1607/2012 • • • • El monto de las pérdidas sufridas en el año originadas en desastres o calamidades públicas declaradas y en los términos establecidos por el gobierno nacional, los aportes obligatorios al sistema de seguridad social cancelados durante el respectivo periodo gravable, sobre el salario pagado a un empleado o empleada del servicio doméstico. Los trabajadores del servicio doméstico que el contribuyente contrate a través de empresas de servicios temporales, no darán derecho al beneficio tributario. El costo fiscal, determinado de acuerdo con las normas contenidas en el estatuto tributario, de los bienes enajenados siempre y cuando no formen parte del giro ordinario de los negocios. Los retiros de los fondos de cesantías que efectúen los beneficiarios o participes sobre los aportes efectuados por los empleadores a título de cesantías de conformidad con lo dispuesto en el art. 56-2 del estatuto tributario .estos retiros no podrán ser sujetos de retención en la fuente bajo ningún concepto del impuesto sobre la renta para los beneficiarios o participes. El resultado obtenido es la rga y se le aplica la tabla del art. 340 e.t. NORMAS ANTIEVASIÓN NORMAS ANTIEVASIÓN. En el capitulo VI de la reforma se incluyen normas anti evasión. Art. 109 ley 1607/2012.se adiciona el art. 118-1 al estatuto tributario. Se establece un control a la deducción por intereses financieros, solo se aceptará una parte de ellos. Solo son deducibles los intereses con ocasión de deudas, cuyo monto total promedio durante el año gravable no exceda de multiplicar por tres (3) el patrimonio liquido a 31 de diciembre del año inmediatamente anterior. Parág. 1 el cálculo de la proporción solo se tienen en cuenta las deudas que generan intereses. Total activo pasivo patrimonio líquido promedio de pasivo que generan interés Intereses pagados por deudas financieras Limite deducible Valor no deducible 250,800,000 195,400,000 55,400,000 x3 166,200,000 178,000,000 11,800,000 $18,000,000 11,800,000 6,200,000 ART. 109 ley 1607/2012 ADICIÓNA EL ART. 118-1 ESTATUTO TRIBUTARIO. Parágrafo 2. Los contribuyentes del impuesto sobre la renta y complementarios, que se constituyan como sociedades, entidades o vehículos de propósito especial para la construcción de proyectos de vivienda a los que se refiere la ley 1537 de 2012 sólo podrán deducir los intereses generados con ocasión de deudas, cuyo monto total promedio durante el correspondiente año gravable no exceda el resultado de multiplicar por cuatro (4) el patrimonio líquido del contribuyente determinado a 31 de diciembre del año gravable inmediatamente anterior. Parágrafo 3. Este control no aplica para los contribuyentes que sean vigilados por la super-financiera. Parágrafo 4. Tampoco aplica en los casos de financiación de proyectos de infraestructura de servicios públicos, cuando lo ejecuten sociedades o vehículos de propósito especial. Art. 110 ley 1607/2012 adicionase el art. 143-1 al estatuto tributario. Crédito mercantil en la adquisición de acciones, cuotas o partes de interés social. Se establecen procedimientos para amortizar el crédito mercantil que se genere en la compra de acciones, o cuotas de interés social. Para amortizarlo se debe probar demérito del valor a amortizar y se deben cumplir con todos los requisitos exigidos por la norma para la deducción de costos y gastos. El demérito se debe probar mediante un estudio técnico. Cuando exista readquisición de acciones propias la sociedad no puede amortizar el crédito mercantil, ni tampoco por las sociedades que resulten de una fusión. La parte no amortizada forma parte del costo fiscal para quien lo tenga. Art. 111 ley 1607/2012. Modifica el art.260-1 del estatuto tributario. Mediante este artículo se modifican los criterios de vinculación, se establecen más conceptos para determinar la existencia de vinculación entre empresas. Entre otros criterios se incluyen: La realización de operaciones entre dos subordinadas de una misma casa matriz. Cuando la operación se realiza entre dos subordinadas que pertenezcan directa o indirectamente a una misma persona natural o jurídica o entidades o esquemas de naturaleza no societaria. Cuando la operación se lleva a cabo entre dos empresas en las cuales una misma persona natural o jurídica participa directa o indirectamente en la administración, el control o el capital de ambas. Cuando la operación se realiza entre dos empresas cuyo capital pertenezca directa o indirectamente en más del 50% a personas ligadas entre sí por matrimonio, o por parentesco hasta el segundo grado de consanguinidad o afinidad, o único civil El artículo 112 al 121 ley 1607/20012 se modifica todo lo relacionado con precios de transferencia. Para operaciones con vinculados del exterior tendrán en cuenta el principio de plena competencia. Art. 113 l. 1607/2012. Métodos para determinar el precio o margen de utilidad. Se elimina el método residual de participación de utilidades y se incluye el método de participación de utilidades Art. 122 ley 1607/2012. Se adiciona el art. 869 del estatuto tributario, el cual estaba derogado por la ley 1,111/2006. Mediante éste artículo se crea la figura del abuso en materia tributaria. Constituye abuso fiscal, el uso o implementación de acto jurídico o procedimiento tendiente a alterar, desfigurar o modificar artificialmente los efectos tributarios que de otra manera se puedan generar en cabeza de uno o varios contribuyentes o responsables del tributo o de sus vinculados. No existe abuso fiscal cuando el contribuyente se acoja, cumpliendo todos los requisitos a beneficios tributarios y sin el uso de procedimientos artificiales.. El fraude a la ley con propósitos tributarios constituye abuso fiscal. ART. 123 LEY 1607/2012. ADICIÓNASE EL ART. 869-1 AL ESTATUTO TRIBUTARIO. EN ÉSTE ARTÍCULO SE DEFINEN LOS SUPUESTO DEL ABUSO FISCAL. • La respectiva operación u operaciones se realizó entre vinculados. • La respectiva operación u operaciones involucran paraísos fiscales. • La operación o serie de operaciones involucra una entidad del régimen tributario especial, una entidad no sujeta, una entidad exenta o una entidad sometida a un régimen tarifario en materia del impuesto sobre la renta y complementarios distinto al ordinario. • El precio o remuneración pactado o aplicado difiere en más de un 25% del precio o remuneración para operaciones similares en condiciones de mercado. • Las condiciones del negocio u operación omiten una persona, acto jurídico, documento o cláusula material, que no se hubiere omitido en condiciones similares razonables comercialmente si la operación o serie de operaciones no se hubieran planeado o ejecutado con el objeto de obtener de manera abusiva para el contribuyente o sus vinculados el beneficio tributario de que trata el presente artículo ART. 124 LEY 1607/2012 ADICIÓNASE EL ART. 869-2 AL ESTATUTO TRIBUTARIO. ART. 869-2 FACULTADES DE LA ADMINISTRACIÓN TRIBUTARIA EN CASO DE ABUSO FISCAL. La administración tendrá todas las facultades para desconocer los efectos de la conducta constitutiva de abuso fiscal, podrá expedir los actos administrativos correspondientes en los cuales proponga y liquide los impuestos, intereses y sanciones correspondientes a los contribuyentes o responsables del tributo o a sus vinculados y adicionalmente, a quienes resulten responsables solidaria y subsidiariamente por los mismos e iniciar los procedimientos aplicables de conformidad con el estatuto tributario. La Dian deberá motivar expresa y suficientemente las decisiones adoptadas conforme al presente artículo en el requerimiento especial, el emplazamiento para declarar, el pliego de cargos y las liquidaciones de aforo o corrección. La Dian con el fin de garantizar la oportunidad para que el contribuyente o responsable del impuesto suministre las pruebas necesarias, requerirá al contribuyente mediante solicitud escrita para que las suministre en un plazo no inferior a un mes. 41 SANCIONES TRIBUTARIAS SANCIONES Y PROCEDIMIENTOS CUANTIAS Y COMPETENCIAS PARA DECISIÓN DE RECURSOS POR PARTE DE LA DIAN. ART. 134 LEY 1607/2012. MODIFIQUENSE LOS NUMERALES 2 Y 3 DEL ART. 560 DEL ESTATUTO TRIBUTARIO. Cuando la cuantía del acto objeto del recurso incluidas las sanciones sea igual o superior a 750 uvt pero inferior a 1,000 uvt serán competentes para fallar los recursos de reconsideración los funcionarios y dependencias de la administración de impuestos, de aduanas o impuestos y aduanas nacionales de la capital del dpto. en el que este ubicada la administración por profirió el acto recurrido. Cuando la cuantía del acto objeto del recurso, incluidas las sanciones sea igual o superior a 10,000 uvt serán competentes para fallar los recursos de reconsideración los funcionarios y dependencias del nivel central de la dirección de impuestos y aduanas nacionales. Art. 135 ley 1607/2012. Adiciónese el art. 565 del estatuto tributario. El edicto se fijará en un lugar público del despacho respectivo por 10 días y deberá contener la parte resolutiva del respectivo acto administrativo. SANCIONES TRIBUTARÍAS • Las sanciones se refieren a las declaraciones tributarias de los contribuyentes, responsables y agentes retenedores ante la día. • El documento base para el análisis de las infracciones es la declaración tributaria, cuando se es declarante, en el caso contrario es la información de terceros que pueda recopilar la Dian. • Los libros del contribuyente y los documentos de sus operaciones son pruebas, así como información de terceros y de las cuentas bancarias. SANCIONES TRIBUTARÍAS. • ¿QUÉ ES UNA SANCIÓN? • ES EL COSTO DE INFRINGIR UNA NORMA LEGAL. • LAS SANCIONES TRIBUTARIAS ESTÁN EXPRESADAS EN EL ESTATUTO TRIBUTARIO. • EXISTEN VARIOS TIPOS DE SANCIONES TRIBUTARIAS. SANCIONES TRIBUTARIAS • NOTIFICACIÓN. • TODO ACTO DE LA DIAN QUE AFECTE AL CONTRIBUYENTE SE LE DEBE NOTIFICAR. • LA NOTIFICACIÓN SE DEBE HACER A LA DIRECCIÓN QUE SUMINISTRE EL CONTRIBUYENTE EN SU ÚLTIMA DECLARACIÓN O EN EL FORMATO QUE LA DIAN TIENE PARA ELLO. • EL RUT ES EL DOCUMENTO BÁSICO PARA LA COMUNICACIÓN DELA DIAN CON EL CONTRIBUYENTE SANCIONES TRIBUTARIAS ART. 637 ACTOS EN LOS CUALES SE PUEDEN IMPONER SANCIONES. SE PODRÁN IMPONER MEDIANTE RESOLUCIÓN INDEPENDIENTE O EN LAS RESPECTIVAS LIQUIDACIONES OFICIALES SANCIÓN MINIMA ART. 639 E.T. FACULTADES PARA IMPONER SANCIONES EN LAS LIQUIDACIONES OFICIALES ART. 638 E.T. CUANDO LAS SANCIONES SE IMPONEN EN LAS LIQUIDACIONES LA FACULTAD PARA IMPONERLAS PRESCRIBEN EN LOS MISMOS TERMINOS QUE TIENE LA DIAN PARA PRACTICAR LA LIQUIDACIÓN OFICIAL ART. 637 = 10 UVT SANCIONES TRIBUTARIAS MORA PAGOS A LA DIAN. INTERESES DE USURA SUPERFINANCIERA CLASE DE SANCIONES TRIBUTARIAS ART. 634 E.T. SE LIQUIDAN POR CADA DÍA CALENDARIO DE RETRASO A PARTIR DE LA FECHA DE VENCIMIENTO DE LA OBLIGACIÓN TRIBUTARIA. SE SUSPENDEN DESPUES DE DOS AÑOS CONTADOS A PARTIR DE LA FECHA DE ADMISIÓN DE DEMANDA ANTE EL CONTENSIOSO ADMINISTRATIVO HASTA EJECUTORIADA DEFINITIVAMENTE LA PROVIDENCIA SANCIONES TRIBUTARIAS Art. 640 reincidencia aumenta el valor de la sanción. 100% SANCIONES TRIBUTARIAS Existencia reincidencia cuando dentro de los dos años siguientes se vuelve a sancionar por el mismo tipo de infracción. se excluyen las contempladas en los art. 652,668,669,672 y 673 y las que deban ser liquidadas por el mismo contribuyente Agente retenedor o responsable del IVA que mediante fraude disminuya el saldo a pagar por retenciones en la fuente o impuestos o aumente el saldo a favor de sus declaraciones tributarias en cuantía igual o superior a 4.100 uvt incurrirá en inhabilidad para ejercer el comercio, profesión u oficio por término de uno a cinco años y como pena accesoria una multa entre 410 a 2.000 uvt. SANCIONES TRIBUTARIAS • EXTEMPORANEIDAD ART. 641 E.T. • No cumplir con la obligación de presentar las declaraciones tributarias en el plazo establecido por el gobierno. • 5% por mes o fracción de mes del valor del impuesto a cargo o retenciones objeto de la declaración, sin exceder del 100% del impuesto a cargo. • 0.5% del monto de los ingresos del periodo. • Sin exceder de la cifra menor resultante de aplicar el 5% a dichos ingresos o del doble del saldo a favor, o de la suma de 2.500 uvt cuando no existe saldo a favor. • Si no se tienen ingresos, la base es el patrimonio del año anterior, 1% por mes o fracción de mes, sin exceder entre el 10% del mismo o del doble del saldo a favor si existe o de la suma de 2.500 uvt si no existe saldo a favor. SEMINARIO SANCIONES TRIBUTARIAS EXTEMPORANEIDAD CON POSTERIORIDAD AL EMPLAZAMIENTO. ART. 642 E.T. El contribuyente, responsable, agente retenedor o declarante que presente sus declaraciones tributarias después del emplazamiento para declara deberá liquidar las sanciones por cada mes o fracción de mes. Se aplica el doble de las sanciones contempladas en el Art. 641 del E.T. SANCIONES TRIBUTARIAS DECLARACIONES DE RETENCIONES. SANCIONES POR NO DECLARAR ART. 643 10% de los cheques girados o costos y gastos de quien persiste en no declarar , que determine la Dian por el periodo por el cual no se presenta la respectiva declaración de retenciones en la fuente o el 100% de las retenciones que figuren en su última declaración de retención en la fuente. IMPUESTO DE TIMBRE Sanción equivalente a 5 veces el impuesto que ha debido pagarse. SANCIONES TRIBUTARIAS Cuando la Dian disponga de una de las bases para practicar las sanciones de éste artículo, podrá aplicarla sobre dicha base sin necesidad de aplicar las otras. SANCIONES POR NO DECLARAR. ART. 643 E.T. Si dentro del término para interponer el recurso que impone la sanción por no declarar, la presenta la sanción se reduce al 10% del valor de la sanción. 53 SANCIONES TRIBUTARIAS • Sanción por corrección de las declaraciones art. 644 e.t. • 10% del mayor valor a pagar o del menor saldo a favor • 20% cuando es realizada después de la notificación del emplazamiento para corregir. • Si la declaración inicial se presento en forma extemporánea , el monto de la sanción se incrementa en una suma igual al 5% del mayor valor a pagar o del menor saldo a su favor , según el caso, por cada mes o fracción de mes calendario trascurrido entre la fecha de presentación de la declaración inicial y la fecha de vencimiento para presentar la declaración SANCIONES TRIBUTARIAS RENTA SANCIÓN POR NO DECLARAR ART. 643 20% del valor de las consignaciones o ingresos brutos de quien persista en su incumplimiento, que determina la Dian por el periodo no declarado o el 20% de los ingresos brutos de la última declaración de renta presentada, el que sea mayor IVA 10% de las consignaciones bancarias o ingresos brutos de quien incumple su obligación de declarar que determine la dian por el periodo no declarado o el 10% de los ingresos brutos que figure en la última declaración de IVA presentada, el que sea mayor SANCIONES TRIBUTARIAS se debe presentar una solicitud ante la Dian CORRECIÓN DECLARACIONES PARA DISMINUIR EL VALOR A PAGAR O AUMENAR EL SALDO A FAVOR. ART. 589 la Dian tiene seis meses para practicar la liquidación de corrección, si no lo hace queda en firme el proyecto la corrección de las declaraciones tributarias no impide la facultad de revisión por la Dian Con Base en el Art 8º de la Ley 383 de 1997 para presentar la solicitud de corrección, en estos casos, es de un año a partir de la fecha de vencimiento para declarar. SANCIONES TRIBUTARIAS Las entidades que deban cumplir con ésta obligación no lo hagan o lo hagan extemporáneamente o corrigieren sus declaraciones se les aplicará una sanción hasta del 1% de su patrimonio líquido, la cual se graduara de acuerdo con las condiciones de la entidad. ART. 645 SANCIÓN POR INCUMPLIMIENTO EN LA PRESENTACIÓN DE LA DECLARACIÓN DE INGRESOS Y PATRIMONIO. La sanción se reduce al 50% si la entidad declara o paga dentro del mes siguiente de notificación. SANCIONES TRIBUTARIAS Se presenta por errores de suma, resta, aplicación de tarifa. SANCIÓN POR CORRECCIÓN ARITMÉTICA. ART. 646 E.T. cuando la corrección la realiza la Dian y resulta un mayor valor a pagar, por impuesto, anticipos o retenciones a cargo del declarante o un menor saldo a favor para compensar o devolver la Dian aplica una sanción del 30% del mayor valor a pagar o del menor saldo a favor. Si el declarante acepta los hechos, dentro del término para interponer el recurso respectivo, la sanción se reduce al 50% de su valor. SANCIONES TRIBUTARIAS SANCIÓN POR INEXACTITUD. ART. 647 E.T. Se presenta por: omisión de ingresos, de impuestos generados por operaciones gravadas, la inclusión de costos, deducciones, descuentos, exenciones, pasivos, impuestos descontables, anticipos o retenciones inexistentes. También constituye inexactitud la solicitud de compensación o devolución de saldos a favor fue ya fueron objeto de compensación o devolución. La sanción tiene un costo del 160% de la diferencia entre el saldo a pagar o saldo a favor determinado en la liquidación oficial y lo declarado por el declarante. En el caso de las declaraciones de ingresos y patrimonio la sanción es del 20% de los valores inexactos Si la corrección es provocada por requerimiento especial y el contribuyente acepta total o parcialmente los cargos se reduce a la cuarta parte, si es provocada por liquidación de revisión se reduce al 50% de la sanción propuesta. El contribuyente debe cumplir con lo exigido en los art. 709 y 713 del e.t. SANCIONES TRIBUTARIAS • Rechazo o disminución de pérdidas. Ari. 647-1 e.t. • la establece la ley 863 de 2003. Se aplica inexactitud. (art. 647-1 e.t.). Se considera como un menor saldo a favor, en la cuantía del impuesto teórico que generaría la pérdida rechazada. • si el contribuyente corrige voluntariamente su declaración de renta no se aplica. • Se aplica básicamente cuando el contribuyente ha solicitado compensación fiscal de la pérdida. • Cuando la corrección implique un aumento de la pérdida se debe proceder de acuerdo al art. 589 del estatuto tributario. • Al respecto se tiene el concepto 86856 sept de 2008 que define que tarifa de impuesto se aplica para calcular el impuesto teórico SANCIONES TRIBUTARIAS OMISIÓN DE ACTIVOS O PASIVOS INEXISTENTES. ART. 649 • • • • • • • Se debe concordar con el art. 239-1 que dice que los contribuyentes podrán incluir como renta líquida gravable en la declaración de renta y complementarios o en las correcciones a que hace referencia el art. 588 del e.t. El valor de los activos omitidos y los pasivo inexistentes. La sanción es del 5% por cada año del valor en que se hayan disminuido los activos o se hayan incluido pasivos inexistentes, sin exceder del 30% del valor de los mismos Uso fraudulento de cédulas. Art,. 650 Desconocimiento de costos y deducciones, pasivos de las personas que corresponden a dichas cédulas. No informar la dirección art. 650-1 Se considera no presentada. La sanción se reduce al 2%, luego de calcularla según el art. 641 E.T. Con base a la circular 118 del 7 de octubre de 2005 interpretando el Artículo 43 de la ley 962 de 2005 este error se puede corregir sin sanción. • • • • • • • • • • SANCIONES TRIBUTARIAS No informar la actividad económica. el valor actual de la sanción es máximo de $9.532.000, el monto lo define la Dian. Art. 650-2. También se incurre cuando se informa una actividad diferente a la señalada por la Dian o se informa una diferente a la que le corresponde. Se puede corregir sin que implique sanción, artículo 43 ley 962 de 2005 Sanción por no enviar información Art. 651. Es una sanción muy costosa, su monto puede ser hasta de 15.000 uvt, la fija la Dian teniendo en cuenta los siguientes criterios Hasta el 5% de las sumas respecto de las cuales no se suministró la información, si hizo en forma errónea o extemporáneamente. Cuando no sea posible establecer la base para tasarla o la información no tiene valor, hasta el 0,5% de los ingresos netos, si no existen ingresos hasta el 0,5% del patrimonio bruto del contribuyente o declarante del año inmediatamente anterior o última declaración de impuesto sobre la renta o de ingresos y patrimonio. Cuando la sanción se impone mediante resolución se dará traslado de cargos a la persona o entidad sancionada y tiene un mes de plazo para responder. Si la omisión es subsanada antes que se notifique sanción se reduce al 10% o al 20% si es subsanada dentro de los dos meses siguientes a la imposición de la sanción. Se deben cumplir los requisitos exigidos en la norma. SANCIONES TRIBUTARIAS Sanción por expedir factura sin el lleno de los requisitos. Art. 652 e.t. Monto del 1% de los valores facturados sin exceder de 950 uvt Si se impone por resolución independiente se debe dar traslado a la persona o entidad quien tendrá un plazo de 10 días para responder. Esta sanción también procederá cuando no se informe el nit en la factura con el lleno de los requisitos legales. SANCIONES TRIBUTARIAS Art. 653. Constancia de la no expedición de la factura o expedición sin el lleno de los requisitos. • Dos funcionarios de la Dian, asignados especialmente por el jefe de la división de fiscalización para tal efecto, que hayan constatado el hecho deben levantar un acta en la cual se informe tal situación y lo aducido por el responsable. • En la etapa de discusión posterior no se podrá aducir explicaciones distintas a las consignadas en el acta. • Sanción por no facturar. Art. 652-1 • Cierre del establecimiento. Se imponen tres días, si es reincidente 10 días. La dian puede conmutar la sanción de cierre por una sanción de tipo monetario. Art.657-1. • Cuando los funcionarios comisionados para detectar la no expedición de la factura o documento equivalente, constaten el hecho deben elaborar un informe y dar traslado a la oficina competente para que se imponga la sanción. SANCIONES TRIBUTARIAS • Hechos irregulares en la contabilidad. Art.654 y 655. • Desconocimiento de costos y deducciones, exenciones, descuentos, que no tengan los soportes debidos. • 0.5% del mayor valor entre el patrimonio líquido y los ingresos netos del año anterior al de la sanción sin exceder de 20.000 uvt. • Art. 656 se reduce al 50% de su valor si se aceptan los cargos después del traslado de cargos y antes que se imponga la sanción. • Al 75% cuando se acepta después de impuesta la sanción y se desista de interponer recurso SEMINARIO SANCIONES TRIBUTARIAS SANCIÓN POR CLAUSURA DE ESTABLECIMIENTO. ART. 657 E.T. La administración de impuestos podrá imponer sanción de clausura o cierre del establecimiento de comercio oficina, consultorio y en general el sitio donde se ejerza la actividad en los siguientes casos: • Expedir las facturas sin el cumplimiento de lo estipulado en el art.617, literales b), c) , d), e), f) y g) o se reincida en su expedición sin cumplir estos requisitos. • Cuando se establezca que el contribuyente lleva doble contabilidad. • Cuando las materias primas, mercancías, activos o bienes que forman parte del inventario o mercancías recibidas en consignación sean aprehendidas por violación al código aduanero. • Cuando el responsable del régimen simplificado no cumpla con los requisitos exigidos por el estatuto tributario. • Cuando el agente retenedor o responsable del régimen común se encuentre en la omisión de presentar las declaraciones o este en mora de pago superior a tres meses. • Se excluyen los declarantes que tengan saldos a favor. • Se aplica sanción de cierre por tres días, si es reincidente la sanción es por 10 días. • Se da traslado de cargos al responsable que tiene 10 días para responder, la sanción se impone mediante resolución. SANCIONES TRIBUTARIAS SANCIONES A LOS ADMINISTRADORES, REPRESENTANTES LEGALES Y REVISORES FISCALES. ART. 658-1. Hechos que afecten las declaraciones tributarias, omisión de ingresos, costos inexistentes, pérdidas no procedentes. Se sancionan con el 20% de la sanción impuesta al contribuyente, sin exceder de la suma equivalente a 4.100 uvt mensuales. La sanción es anual y se impondrá también al revisor fiscal si no hizo ninguna salvedad al respecto. No se permite que la pague el contribuyente. SANCIONES TRIBUTARIAS • Sanción pasiva. • Art. 658-2 e.t. Adicionado ley 863 de 2003. • Omitir registro de costos y gastos en la contabilidad o no suministrar información sobre los mismos a la Dian estando obligado a ello. • Sera sancionado con una multa equivalente al impuesto teórico que hubiera generado tal pago, siempre y cuando el beneficiario del mismo lo haya omitido en sus ingresos declarados. • Contempla el no envío de información pero sobre este aspecto existe una sanción especifica, puede tener relación con la información no suministrada por el contribuyente que esta siendo investigado y no suministre información por las operaciones con sus clientes. SANCIONES TRIBUTARIAS • Sanciones a contadores públicos y revisores fiscales. Art. 659-1 y 660. • Las sociedades de contadores públicos que permitir llevar contabilidades o elaboren estados financieros que no reflejen la realidad económica de la empresas incurren en multa hasta la suma de 590 uvt.. • Lo anterior sin perjuicio de las sanciones disciplinarias a que hayan lugar por parte de la junta central de contadores. SANCIONES TRIBUTARIAS • Requerimiento previo al contador o revisor fiscal art. 661 e.t. • Antes de proceder a la imposición de la sanción se practica un requerimiento al contador público o revisor fiscal, para que un plazo de un mes presente sus descargos y aporte las pruebas necesarias. • Sanción por gastos no explicados. Art. 663 • Corresponde a la diferencia de costos y gastos no explicados por el contribuyete. La Dian analiza este aspecto, especialmente cuando estos exceden del total de ingresos declarados y pasivos adquiridos en el ejercicio. • Sanción del 100% de la diferencia de los costos y gastos no explicados. • Se da traslado a contribuyente quien tiene un mes para responder. • El consejo de estado mediante sentencia del 30 de octubre de 2008, expediente 16357 , para determinar si existe diferencia entre costos y gastos frente a ingresos y pasivos es posible considerar, los gastos y pasivos no declarados, asi como los gastos que no implican desembolso de efectivo, como es la depreciación SANCIONES TRIBUTARIAS • Sanción por acreditar el pago de aportes al sistema de salud, pensiones, arl y parafiscales. Art. 664. Modificado por la ley 788 de 2002. • Estos aportes deben estar pagados antes de presentar la declaración de renta y patrimonio. • Se elimino la posibilidad de su pago aun en el proceso de un requerimiento. • Con la ley 1606/2012 se elimino para los empleadores los aportes al Sena y al icbf para los empleados que devenguen menos de 10 salarios mínimos legales mensuales y a partir del mes de enero de 2013 los aportes a la salud para los trabajadores antes indicados. 72 SANCIONES TRIBUTARIAS • Responsabilidad penal por el no pago del IVA y retenciones en la fuente, renta e iva. Art. 665 e.t. • Aquí se debe tener en cuenta lo expresado en el artículo 402 de la ley 599 de 2000 que establece una sanción penal, para los agentes retenedores o autorretenedores que no consignen las sumas retenidas dentro de los dos meses siguientes a la fecha fijada por el gobierno, de 3 a 6 años de prisión y una multa equivalente al doble de lo no consignado sin que supere el equivalente a 1.020 uvt • Constituye peculado por apropiación. • Igual situación se aplica para los responsables del IVA. • La sanción aquí contemplada no se aplica si el agente retenedor o responsable del IVA procede al pago de lo debido. • Artículo 666 e.t. • Responsabilidad penal por no certificar los valores retenidos en forma correcta. Art. 666 e.t. • Cuando lo hacen por mayor valor de lo real. SANCIONES TRIBUTARIAS • Sanción por no expedir certificados de retención en la fuente. Art. 667 e.t. • 5% sobre los pagos o abonos correspondientes a los certificados no expedidos. • Cuando se impone mediante resolución independiente se da traslado de cargo al agente retenedor, tiene un mes de plazo para dar respuesta. • Si la omisión se subsana antes de emitir la resolución de sanción, esta se reduce al 10% SANCIONES TRIBUTARIAS • Sanción por extemporaneidad en el registro nacional de vendedores. Art. 668 e.t. • La ley 863 elimino el registro nacional de vendedores y estableció como obligatorio el registro único tributario. • El artículo 19 de la ley 863 nos dice que todas las referencias al registro nacional de vendedores se debe entender como el rut, por lo tanto las sanciones aplicables al primero podrán aplicarse a lo relacionado con el rut. • Sanción por omitir ingresos o servir de instrumento de evasión. • Artículo 669 e.t. • responsables del iva • Valor de las operaciones detectas como evasión. • Tiene implicaciones en la declaración de renta. • La multa la impondrá el administrador de impuestos nacionales previa comprobación del hecho y traslado al responsable que tiene un mes de plazo para responder SANCIONES TRIBUTARIAS IMPROCEDENCIA DE LAS DEVOLUCIONES Y COMPENSACIONES ART. 670 ESTATUTO TRIBUTARIO • Devolución del exceso más intereses de mora incrementados en un 50%. • Aquí tenemos un aspecto que merece nuestra atención, pues si la improcedencia es por rechazo de costos y deducciones y la declaración tributaria arrojo pérdida podemos estar frente a otra sanción que es la generada por rechazo o disminución de pérdidas. Art. 24 ley 863 de 2003. • Si la Dian comprueba que al obtener la devolución o compensación se presentaron documentos falsos o existe fraude, la sanción equivale al 500% de la suma improcedente. • Se dará traslado de cargo por el término de un mes para responder. • Cuando la solicitud de devolución se haya presentado con garantía, el recurso contra la resolución que impone la sanción, la Dian tiene un plazo de un año a parte de la fecha de interposición del recurso. • Si no se resuelve en ese tiempo opera el silencio administrativo favorable. SANCIONES TRIBUTARIAS. • • • • • • Proveedores ficticios o insolventes. Art. 671. Desconocimientos de costos, deducciones y pasivos que correspondan a operaciones realizadas con proveedores que la Dian los haya declarado insolventes o que sean ficticios. Efecto de la insolvencia. Prohibición de ejercer el comercio por cinco años, en el caso de personas naturales. En el caso de sociedades, solicitud de suspensión de sus cargos a los administradores y representantes legales y la prohibición de que estos ejerzan el comercio durante cinco años. Se ordena la disolución de la persona jurídica, esto implica su liquidación. La sanción se impone mediante resolución , previo traslado de cargo por un término de un mes para responder. SANCIONES TRIBUTARIAS. • • • • • • Sanciones en el manejo de precios de transferencia. Ley 788 de 2002 y ley 863 de 2003. A la Dian se debe remitir, cuando sea obligatorio, información comprobatoria y presentar declaración informativa, esta obligación se determina con base al patrimonio y a los ingresos, para los contribuyentes sometidos a los precios de transferencia. Las sanciones están referidas a la documentación comprobatoria y a la declaración informativa. La sanción por no presentar declaración informativa se puede disminuir si se cumplen los requisitos de la Dian. Existe sanción cuando se corrige la declaración informativa. Gracias JORGE ELIÉCER ESTUPIÑAN RIVERA DIRECCIÓN OFICINA: CARRERA 43A 16 A Sur – 47 EDIFICIO PANALPINA OFICINA 201 TELÉFONOS OFICINA:313 8100 313 -16-00 E – MAIL jeinter@une.net.co