Acciones y Bonos - Jhon Valencia Rivas

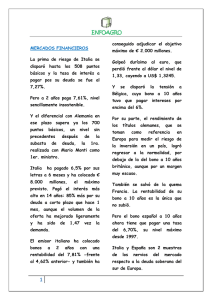

Anuncio

Acciones y Bonos En este documento, existen las siguientes formas de financiamiento que posee una empresa: Fondos Propios (Acciones) o o o o o o Promete participar de los resultados de la empresa. Promete hacer participar del control y toma de decisiones de la empresa. No promete devolver capital. No promete pagar un interés. Costo de financiamiento alto para la empresa. Nivel de riesgo bajo para la empresa. Fondos Ajenos (Bonos) o o o o o o Promete devolver capital. Promete pagar un interés. Costo de financiamiento bajo para la empresa. Nivel de riesgo alto para la empresa. Existen fuentes de corto plazo (menos de un año). Existen fuentes de largo plazo (más de un año). 1. Acciones La acción es un instrumento de financiamiento que no está sujeto a devolución del principal. Este instrumento no tiene una rentabilidad garantizada por lo cual es conocido como un instrumento de renta variable. Cada acción representa una cuota que forma parte de la propiedad de una empresa y como tal es valorizada en el mercado considerando los flujos futuros esperados y el riesgo asociado a esos flujos. Existen dos conceptos asociados a la valorización de las acciones: o El concepto valor es subjetivo y es lo que una persona estima debe ser el precio de la acción. o El concepto precio es objetivo y es lo que el mercado estima debe ser el valor de la acción. o Ambos conceptos están asociados a los flujos futuros. El valor de una acción corresponde a la actualización de los flujos futuros esperados a la tasa de rentabilidad exigida. A través del valor los participantes del mercado crean curvas de oferta y demanda. La interrelación entre la oferta y la demanda determina el precio de una acción. 1.1. Rentabilidad de las Acciones: teniendo un horizonte de solo un año, la rentabilidad de una acción es la relación entre el precio inicial y las ganancias que entregue. Estas ganancias son las ganancias de capital y los dividendos, es decir: r: rentabilidad de una acción P1 – P0: ganancias de capital (precio final – precio inicial) D1: dividendos En general: 1.2. Decisiones basadas en la Rentabilidad: A partir del precio y la estimación de los flujos esperados de dividendos y valor de venta, se establece la rentabilidad esperada “r”. Por otra parte, considerando el riesgo de esa rentabilidad y la actitud frente al riesgo, la persona determina la rentabilidad exigida “k”. Al comparar ambos, se toma una de las siguientes decisiones: o Si r < k => vender y / o abstenerse de comprar. o Si r > k => comprar y / o mantener. o Si r = k => mantener mientras surge una mejor alternativa. 1.3. Valoración de las Acciones: corresponde a lo que una persona está dispuesto a pagar como máximo por la inversión. La tasa de exigencia requerida corresponde a la rentabilidad que le exige a la inversión. El valor se determina de la siguiente forma: 1.4. Decisiones basadas en el Valor: A partir de la estimación de los flujos futuros esperados de dividendos y valor de venta y la rentabilidad exigida, se establece, subjetivamente, el valor “V”. Por otra parte, existe el dato objetivo del precio de mercado “P”. Al comparar ambos se toma una de las siguientes decisiones: o Si V < P => vender y / o abstenerse de comprar. o Si V > P => comprar y / o mantener. o Si V = P => mantener mientras surge una mejor alternativa. 1.5.Dividendo esperado Constante y Perpetuo: corresponde a una situación donde el dividendo fluctúa alrededor de un valor constante “D”: 1.6.Crecimiento esperado Constante y Perpetuo: corresponde a una situación donde la tasa de crecimiento del dividendo fluctúa alrededor de un valor constante “g”. 1.7. Determinación del Precio de una Acción 2. Bonos Instrumentos de renta fija emitidos por instituciones públicas o privadas para financiar distintas actividades. Emisores: o Instituciones Gubernamentales (Banco Central, Tesorería): sus motivos son regular la oferta monetaria o financiar actividades. o Instituciones Financieras (Bancos): sus motivos son financiar actividades propias (clientes). o Empresas: sus motivos son financiar actividades o refinanciar. Según el plazo se clasifican en. o Largo Plazo Banco Central y Tesorería. Se llaman Instrumentos de Renta Fija. Privados. Se llaman Bonos o Deventures. o Corto Plazo Banco Central y Tesorería. Se llaman Instrumentos Intermediación Financiera. Privados. Se llaman Efectos de Comercio (30 días). de 2.1.Elementos de un Bono: Valor Nominal (Valor facial): monto que cancelará el emisor al vencimiento y que sirve de base para el cálculo de los intereses. Reajustabilidad: puede tenerla o no, depende de la unidad de medida en que se exprese el bono. Interés explícito: tasa que aplicada al valor nominal determina los pagos periódicos de intereses. Puede ser a tasa fija o flotante. Puede que no exista tasa explícita. Amortización: forma de cancelar el valor principal. Puede ser total (solo interés y principal al final), periódica (capital se paga en todas las cuotas), ordinaria (conocida al momento de emitir) y extraordinaria (no conocida (voluntad del emisor)). Plazo: momento en que se extingue la obligación. Periodicidad de pagos: por ejemplo semestral. Condiciones extraordinarias: por ejemplo convertibilidad. 2.2.Valorización de los Bonos: Valor Nominal (Valor facial): monto que promete amortizar. Valor Par: valor actual de los flujos remanentes actualizados a la tasa de interés explícita del documento, entre el momento en que se efectúa el cálculo y el vencimiento del documento. Valor Bursátil: corresponde al valor que el mercado le otorga al instrumento. Se expresa como porcentaje del valor par y debiera fluctuar alrededor del valor intrínseco del documento. Valor Intrínseco: corresponde a la apreciación que se tiene de los flujos remanentes a una tasa de interés aplicable de acuerdo al nivel de riesgo del emisor o del bono. Rentabilidad: relación entre lo que paga el inversionista y los flujos netos que espera obtener. Costo de Capital: relación entre lo que recibe el emisor y los flujos netos que se cancelan. 2.3.Fórmulas de Valorización de los Bonos: ∑ ∑ ∑ Valor Par del Bono: para calcular el valor par de un bono se requiere: o Flujos remanentes del bono (flujos de intereses – flujos de amortización) o Tasa explícita “i”. Valor Par al inicio de un período: se asume que se han cobrado intereses. El valor obtenido debe ser igual al valor nominal no amortizado. ∑ Valor Par dentro de un período: ⁄ N*t: valor nominal remanente al inicio del período dt: días del período da: días transcurridos desde el inicio del período hasta la fecha de cálculo i: tasa explícita Valor Par dentro de un período (procedimiento alternativo): ⁄ M*t: valor nominal remanente al inicio del período más los intereses que deben agregarse al final del período. dt: días del período dr: días remanentes desde la fecha del cálculo hasta el final del período i: tasa explícita Nota: estas fórmulas se aplican de igual forma para la determinación del valor de cotización 2.4.Relación entre Tasa de Interés y Valor de los Bonos: Si la tasa de interés de mercado es igual a la tasa explícita, la cotización será igual al valor par. Si la tasa de interés del mercado es superior a la tasa explícita, la cotización será inferior al valor par. Si la tasa de interés del mercado es inferior a la tasa explícita, la cotización será superior al valor par