La crisis económica española

Anuncio

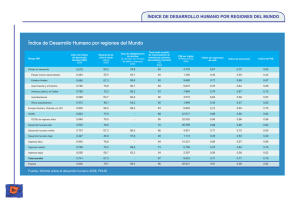

TÍTULO: La crisis económica española: orígenes y consecuencias. Una aproximación crítica. Agustí Colom. Universidad de Barcelona, acolom@ub.edu Palabras clave: crisis económica, burbuja inmobiliaria, crisis financiera, deuda pública, fiscalidad Tras cuatro años de crisis económica financiera de efectos devastadores sobre nuestras economías no se prevé una salida de la crisis inmediata, y en cualquier caso no va a ser pacífica. La crisis económica española tiene sus propias componentes – principalmente, el estallido de la burbuja inmobiliaria propia- que probablemente han actuado amplificando los efectos destructivos en la economía española de la crisis financiera mundial. Página 1314 de 1374 La crisis económica española: orígenes y consecuencias. Una aproximación crítica. Agustí Colom. Universidad de Barcelona acolom@ub.edu El endeudamiento: elemento consustancial al modelo económico neoliberal El desarrollo económico de la mayor parte de las economías capitalistas avanzadas desde los años 80 ha estado caracterizado por el crecimiento del recurso al endeudamiento. La enorme acumulación de deuda no sólo se ha producido en los países periféricos europeos como forma de soslayar el desequilibrio en las relaciones económicas entre la zona central y la periferia del área euro (Lapavitsas, C et alt., 2011) sino que ha caracterizado al conjunto de los países de la OCDE (gráfico 1). Esto es, el crecimiento del endeudamiento con el sistema financiero hasta alcanzar en el año 2010 cifras del 355% del PIB en el caso español y del 363% en el caso de Portugal no resulta tan alejado de niveles de deuda del 341% correspondientes a Dinamarca, 340% referido a Suecia, 328% Bélgica o 322% en el caso del Reino Unido (Cecchetti, Mohanty y Zampolli, 2011). Gráfico 1. Deuda en proporción al PIB, España y países de la OCDE, 1980-2010. 400 350 España 300 OCDE 250 media ponderada % 200 150 100 50 0 1980 1990 2000 2010 Fuente: Cecchetti, Mohanty y Zampolli (2011) Página 1315 de 1374 Por consiguiente, más allá que países periféricos de la zona euro hayan recurrido a la deuda para financiar el prolongado y elevado crecimiento económico de sus economías de las últimas décadas, el proceso de financiarización ha invadido todas y cada una de las distintas economías. Incluso Alemania, el país europeo que probablemente presenta un nivel inferior de deuda del conjunto de su economía esta alcanzaba en el año 2010 el 241% del PIB, se había multiplicado por 1,7 respecto el nivel existente 30 años antes. Pero además, el crecimiento económico de Alemania se ha producido en gran parte gracias a que los países con los que ha mantenido un superávit comercial han recurrido al endeudamiento y con ello financiar las importaciones procedentes de Alemania. En tanto que economías como la Alemana o la China han financiado a los países con déficits comerciales recurrentes –como el caso de España- no les exime de la corresponsabilidad en la gestación de los desequilibrios y por consiguiente de la crisis económica (Tugores, 2010). Así pues, la proliferación del endeudamiento masivo y extenso en la mayor parte de las economías avanzadas constituye uno de los elementos que caracterizan el desarrollo de la economía mundial en las últimas décadas. Si bien ha constituido el recurso que ha permitido financiar los desequilibrios de las balanzas comerciales y de servicios de los países periféricos de la zona euro, se ha extendido por doquier inundando también las economías superavitarias comercialmente. Estas últimas, en gran parte han mantenido sus superávits de forma permanente gracias a que las economías deficitarias comercialmente han dispuesto de forma constante de crédito para financiar los desequilibrios. El endeudamiento tiene su origen en cómo el neoliberalismo afrontó la dinámica intrínsecamente inestable de las economías capitalistas. La evidencia histórica indica que las economías capitalistas tienen una seria dificultad para mantener el nivel adecuado de demanda agregada que de salida a la totalidad de producción de bienes y servicios realizada por las empresas. Ello explica la existencia periódica de crisis de las economías capitalistas. Sin embargo, a pesar de esta constatación, los economistas ortodoxos neoclásicos creían firmemente en la autorregulación de los mercados y, por tanto, la imposibilidad de la existencia de crisis. La crisis de 1929 desacreditó todo este conjunto de teorías y creencias. Fue el keynesianismo, el que aportó la solución de la intervención del sector público para mantener el nivel de demanda agregada que estabilizara la economía y, por tanto, en última instancia, preservara el sistema económico capitalista. Página 1316 de 1374 El neoliberalismo reniega del mecanismo keynesiano de estabilización económica y asigna esta función al crédito. Así pues, el crédito asume en el planteamiento económico neoliberal el papel de dotar a los agentes económicos de los recursos adicionales para mantener su nivel de demanda y, por consiguiente, de estabilizar la demanda agregada dando salida a la producción. Dicho en otras palabras, en el mundo keynesiano, mediante las políticas redistributivas, se transferían recursos de las rentas elevadas a las rentas inferiores, de forma que estos recursos se incorporaban a la economía en forma de consumo, con lo cual contribuían a mantener el nivel de demanda agregada, lo que estabilizaba la actividad económica. En cambio, en el marco doctrinal neoliberal, al reducirse los flujos redistributivos –por los agresivos programas de desfiscalización-, es el endeudamiento -los préstamos de las rentas elevadas a las inferiores, en última instancia- a quien se atribuye el papel de mecanismo por el cual las personas de rentas más bajas acceden a un nivel de consumo que mantenga el nivel de demanda agregada. Obviamente, el endeudamiento acentúa la financiarización de la economía y, en consecuencia, eleva la inestabilidad del sistema económico. Minsky (1992) ya había advertido de la profunda inestabilidad de los mercados financieros capitalistas los cuales “experimentan de vez en cuando procesos de inflación o de deflación por sobreendeudamiento que parecen potencialmente explosivos” y que lejos de ser atemperados por el comportamiento habitual de la economía, esta de hecho no hace sino que amplificarlos. Los mercados no se autorregulan. Así, el endeudamiento se convierte en el motor de la economía y en su verdugo. El crecimiento económico de los Estados Unidos, y de la mayor parte de los países europeos, entre ellos de manera extraordinaria España, se realizó a partir de un amplio recurso al endeudamiento. En efecto, la economía española ha sido el paradigma del crecimiento económico fundamentado en el crédito vinculado, mayoritariamente, al desarrollo del sector inmobiliario. Las cifras son explícitas: en 1999, el conjunto del Estado español, el crédito interno de 476.966 millones de euros representaba el 82,2% del PIB y, al final de la década, el año 2010, sumaba el 173,5% del PIB, es decir, 1.843.953 millones, en valor absoluto. Se había multiplicado por 3,86. El nivel más álgido había alcanzado el año 2009, con el 174,3% del PIB. Si consolidamos la deuda externa con la interna, el Página 1317 de 1374 total de la deuda sumaba, en 2010, de forma estimada, el 355% del PIB729 español, del que sólo el 72,0% era deuda pública. Gráfico 2. Deuda en proporción al PIB por agentes económicos . Comparativa España con países OCDE, 2010 250 193 200 150 % 100 91 72 50 0 Hogares Empresas no financieras España Sector público OCDE Media ponderada Fuente: Cecchetti, Mohanty y Zampolli (2011). Es evidente que el problema de la deuda en España es un problema de deuda privada (gráfico 2) y dentro de ella del conjunto de empresas. Con ser elevada la deuda de los hogares españoles, comparativamente, se encuentra en el mismo nivel del promedio de 18 países de la OCDE, 91% los hogares españoles, 90% los hogares de los países de la OCDE seleccionados en la muestra. Sin embargo, a nivel empresarial, la deuda española no solo es sumamente elevada sino que casi duplica la media de los países de la OCDE. La situación se agrava por el hecho que si en general el aumento exponencial del recurso al crédito ha estado estrechamente vinculado al sector inmobiliario, como lo muestra que en 2006 el 61,45% de todo el stock de crédito estuviera vinculado a la vivienda (en 1999 lo había sido el 42,97%). Pero lo que es más significativo y 729 La estimación del 355% sobre el PIB de deuda total externa e interna consolidada corresponde a las cifras manejadas por Cecchetti, Mohanty y Zampolli (2011), estas són algo superiores a mi propia estimación que la situa la deuda total en el 312,17% del PIB y a la vez sumamente inferior a la cifra del 502% calculada por Lapavitsas, et alt. (2011). Ante la disparidad de cifras he decidido utilizar la de Ceccheti por acercarse en mayor medida a la cifra que habitualmente se utiliza al referirse a la situación española. Página 1318 de 1374 probablemente presenta diferencias con otros países es el hecho de que el aumento del recurso al crédito vinculado a la actividad inmobiliaria fue más importante por parte de las empresas que de los hogares. En efecto, en cuanto al destino del crédito a los sectores productivos, si en 1999 el 23,17% del crédito iba a empresas constructoras e inmobiliarias, en 2007 éste había llegado al 48,45% del crédito a los sectores productivos - había más que duplicado-, por lo que constituyó prácticamente la mitad del crédito destinado al sector empresarial. Y ello se produjo bajo la supervisión financiera del Banco de España que se mantuvo en la total inacción ante la concentración de la exposición crediticia de las entidades financieras en el sector inmobiliario. Así pues, esta es la realidad del desarrollo económico de la primera década del siglo XXI, un modelo de crecimiento económico insostenible basado en el crédito desaforado dirigido a la construcción. Y la burbuja inmobiliaria estalló: la estadounidense de la titulación de hipotecas subprime y la española del sector inmobiliario. La crisis financiera española tiene sus propios activos tóxicos. El mundo al revés: El sistema financiero como damnificado por la crisis. Es habitual ubicar el inicio de la crisis económica actual en la economía de los Estados Unidos en los primeros meses del año 2007. Por aquellas fechas, ya empezaron a mostrarse los primeros síntomas del estallido de la burbuja especulativa en el mercado norteamericano inmobiliario de la hipotecas de riesgo (subprime); crecimiento de la morosidad hipotecaria, aumento del stock de viviendas a la venta, caída de los precios inmobiliarios,…. En los tres primeros meses de 2007, en Estados Unidos más de cuarenta agencias730 que habían emitido hipotecas subprime tuvieron que cerrar o estaban en proceso de ello, en junio el banco norteamericano de inversión Bear Stearns anunció que dos de sus fondos invertidos en hipotecas de riesgo presentaban importantes perdidas, lo que llevo al poco tiempo a ser liquidados. Y esta fue la nueva pauta, la entrada en bancarrota de hedge funds y tras ellos bancos, aseguradoras y fondos de inversión que habían participado y financiado el proceso de titulación. La lista de entidades financieras que participaron en la burbuja de la titulación la encabezan las principales entidades financieras norteamericanas y 730 Las primeras manifestaciones se produjeron en febrero de 2007 cuando las dos principales sociedades norteamericanas especializadas en hipotecas de riesgo, Nova Star y New Century Financial anunciaron perdidas por aumento de la morosidad. Página 1319 de 1374 europeas: la norteamericana Goldman Sachs, el Deutsche Bank alemán, el BNP Paribas francés, el UBS suizo, el Northern Rock Bank inglés o la belga Fortis entre muchos otros. En general, todas ellas tuvieron que liquidar fondos, reestructurar sus entidades y ser socorridas de una forma u otra por las autoridades públicas, por lo que los errores, decisiones incorrectas, apuestas arriesgadas que cometieron sus directivos han acabado repercutiendo no sólo sobre los accionistas –como corresponde, en tanto que propiedad del capital- sino que los costes han sido directamente repercutidos sobre sus trabajadores, clientes, y el conjunto de la ciudadanía. La contabilidad de la crisis debería permitirnos identificar, cual es el coste generado por el programa neoliberal y quien lo está pagando. De momento, el sector público -y por tanto, a cargo del conjunto de la ciudadanía- se han dedicado ingentes cantidades de recursos a evitar el colapso del sistema capitalista. A principios del año 2010, se habían contabilizado 670 entidades financieras en Estados Unidos y 50 en Europa las que hasta esa fecha habían recibido ayudas públicas por un valor total de 430 mil millones de euros, importe al que habría que sumar el valor de avales y otras garantías públicas. En este sentido, para el conjunto de las economías de la UEM los importes en inyecciones de capital, avales y otras fórmulas de financiación para las fechas referidas ya habrían alcanzado el billón de euros (Iglesias-Sarria y Vargas, 2010). El FMI (2011) sitúa para un conjunto de economías –aquellas de mayor cuantía de las intervenciones731-, los importes de las ayudas públicas a las respectivas entidades 731 La siguiente tabla detalla las .ayudas públicas de importe más significativo concedidas por las autoridades económicas centrales al sistema financiero en las economías capitalistas avanzadas desde el inicio de la crisis hasta diciembre de 2010. A estos importes habría que añadir las ayudas concedidas en el mismo periodo a nivel de gobiernos subcentrales que por ejemplo en Alemania ascendió al 1,1% [inyecciones de capital efectuadas por los Landers y el Banco de Desarrollo (KfW)] o en Bélgica los gobiernos regionales destinaron apoyo financiero en una quantia del 1,6% del PIB. Ayudas públicas a entidades financieras en los principales países capitalistas avanzados. Des de el incio de la crisis hasta diciembre 2010 - marzo 2011. Porcentaje de las ayudas públicas respecto el PIB Bélgica 4.3 Irlanda 30.0 Alemania 10.8 Grecia 5.1 Página 1320 de 1374 financieras en un billón de euros, en el período desde el inicio de la crisis hasta diciembre de 2010-marzo 2011 –según disponibilidad de los datos. En términos de PIB, estaríamos hablando de ajustes en promedio del 6,4%, pero con una amplia disparidad en la dimensión del apoyo público, así por ejemplo en Irlanda se habría alcanzado en aquellos momentos un empleo de recursos públicos del 30% del PIB en Irlanda, el 14% del PIB en Holanda o el 10% del PIB en Alemania frente importes del 2, 9% del PIB referidos a España. Otros autores, multiplican por 6 estas cifras, situando en un total de 6 billones de euros, el coste de los recursos públicos comprometidos (garantías de depósitos incluidas) en la salvaguarda del sistema financiero. (Lorente y Capella, 2009). Está claro, que al menos para algunos païses – España incluida- los costes para el erario público de sostenimiento del sistema financiero han seguido produciéndose y las previsiones indican con toda certeza, que aún no se ha alcanzado el cénit de las intervenciones públicas. Los argumentos de carácter sistémico de una parte de las entidades financieras o el chantaje del too big to fail están conduciendo a una actitud general acrítica de desvío de ingentes cantidades de recursos públicos hacia un sector financiero que ni ha respondido de su responsabilidad en la gestación de la crisis ni está cooperando en la salida de la misma a través de canalizar la ingente cantidad de liquidez que fluye hacia ellas hacia la financiación de actividades productivas. El aumento de la desigualdad base de la crisis financiera No constituye ninguna novedad afirmar que la génesis de la crisis no se produce por el estallido de la burbuja inmobiliaria sino, que el origen de la crisis se encuentra en la Holanda 14.4 España 2.9 Reino Unido 7.1 Estados Unidos 5.2 Promedio 6.4 Fuente: FMI (2011) Como en algunos casos se ha producido el retorno de importes por valor en su conjunto de 270.714 M € tendríamos que el coste neto, a la fecha de diciembre de 2010-marzo de 2011, para erario público sería de 820.714 M €. Página 1321 de 1374 gestación de la burbuja especulativa. En esta dirección, se han propuesto argumentos diversos sobre el origen de la crisis, centrándose en uno u otro aspecto como elemento explicativo fundamental. Se ha planteado la crisis financiera como resultado de la desregularización y liberalización del sector financiero que alimentó la codicia de los financieros, al tiempo que no impidió las connivencias entre estos y los respectivos reguladores estadounidenses para favorecer los intereses de Wall Street (Johnson, 2009). Recientemente, el trabajo de Igan y Mishra (2011) encuentra evidencia para los Estados Unidos que la intensidad de las campañas de presión de la industria financiera tienen resultado y tanto estas como un nivel elevados de contactos entre los legisladores y la industria aumentan la probabilidad de que la votación de los legisladores sea favorable a la industria financiera. Otros, han insistido en que fue la búsqueda de nuevos espacios de valorización del capital lo que condujo ingentes cantidades de recursos financieros hacia el sector inmobiliario generando una burbuja de activos que finalmente estalló. De la misma forma se pueden divisar procesos similares en los mercados de materias primas o de los alimentos a nivel mundial, o intuir los intentos de generar nuevos espacios de negocio privado en el campo de las pensiones o de la salud en varios países, entre los cuales se encuentra el nuestro. Existe, sin embargo, un argumento explicativo que se encuentra en el origen de todos los demás y es el aumento de la desigualdad. Este planteamiento situa a la desigualdad la causa, en última instancia, de la crisis financiera. Las políticas neoliberales impulsadas desde los años 80 del siglo pasado han tenido un fuerte impacto en el aumento de los niveles de desigualdad, en gran parte impulsado por las reformas impositivas desficalizadoras que han beneficiado ampliamente a las clases más ricas en detrimento de las clases populares. Pero como había que mantener los niveles agregados de consumo a fin de sostener la demanda agregada se otorgó al crédito la función estabilizadora de la economía. Así pues, de la misma forma que en las formulaciones keynesianas las políticas redistributivas de la renta a través del sector público juegan el papel estabilizador económico, en el mundo neoliberal es el crédito que pretende adoptar esta función. El aumento de la desigualdad en la distribución de la renta y el endeudamiento masivo son efectos, ambos, fuertemente interrelacionados. La espiral del endeudamiento contribuyó a la extraordinaria financiarización de la economía, el carácter intrínsecamente inestable del sistema financiero ya había sido Página 1322 de 1374 advertido por diversos autores y la comprobación de sus efectos, desgraciadamente, los hemos vivido de primera mano en esta crisis. Así pues, la crisis financiera ha sido la crisis de la doctrina del endeudamiento y por tanto la crisis de la doctrina económica que la ha promovido. Restablecer una economía con menores niveles de endeudamiento requiere por tanto, restablecer mayores niveles de igualdad. El análisis de la evolución económica de las economías industriales avanzadas en el período 1980 hasta el inicio de la crisis muestra un patrón general de crecimiento de la desigualdad. Los datos muestran como en la mayoría de las economías se produce un aumento de la desigualdad en general que se corresponde en gran medida en un deterioro de los ingresos salariales. Así, a lo largo de las tres décadas que transcurren entre los ochenta y finales de la primera década del siglo XXI, la desigualdad en términos generales había aumentado en 17 de los 22 países de la OCDE de los que se tenían datos (OCDE, 2008). Solamente había disminuido significativamente en Turquía y Grecia y por otro lado, países como Alemania, Finlandia, Suecia, Israel, Nueva Zelanda y los Estados Unidos se erigen como los países que lideran el ranking de mayor aumento de la desigualdad a lo largo de este período. El análisis anterior no contempla la evolución de la desigualdad de España, por carecer de suficiente información. Sin embargo, un estudio reciente indica una mejora de la desigualdad en España desde el año 1980 hasta el año 2003, con un deterioro del indicador de igualdad en el año 2007, hasta el punto que en este año el nivel de desigualdad se retrotrae hasta los niveles del inicio de los noventa. El crecimiento de la desigualdad se corresponde en gran medida con la disminución de la participación de los salarios en el producto nacional, como corrobora que en el mismo período la participación salarial disminuyera en 17 de 24 países de la OCDE (OIT, 2010). El caso español La economía española entró técnicamente en recesión entre el segundo y tercer trimestre de 2008 al presentar durante dos trimestres consecutivos tasas de crecimiento negativas. El deterioro de la economía se prolongó hasta el último cuatrimestre de 2009 si se mide por las tasas de crecimiento trimestral mientras que en términos de tasas de crecimiento interanual el deterioro se prolongó hasta el Página 1323 de 1374 segundo trimestre de 2010 a partir del cual la economía española mostró una incipiente mejoría. Inicialmente, la evolución de la actividad económica sigue claramente una evolución en forma de V, alcanzando el suelo para la mayor parte de las variables macroeconómicas entre el primer y segundo trimestre de 2009, este último constituye el momento en que el PIB español cae en mayor profundidad, el 4,4% en tasa de crecimiento interanual. Por otra parte, la incipiente recuperación se trunca en el segundo trimestre de 2011 que de confirmarse las estimaciones para el cuarto trimestre de 2011 nos encontraríamos en tasas nulas de crecimiento siendo las expectativas de entrada de nuevo en una fase de recesión en el primer trimestre de 2012, que de confirmarse nos situaría en la perspectiva del desarrollo de la crisis en forma de sierra por lo que se prolongan sus efectos y consecuencias hacia adelante. La burbuja inmobiliaria La fase de crecimiento de la economía española se sustentó en la construcción, convirtiéndose en el sector dinamizador del desarrollo económico a partir de 1997 (Matea y Sánchez, 2006). Prueba del crecimiento del sector és el hecho que el VAB de la construcción que en 1997 significaba el 6,5% del PIB, alcanzó el año 2006 –valor más alto-el 10,8%, Ello conllevó a un significativo incremento de la ocupación en el sector, de forma que en el momento de mayor ocupación fue en el tercer trimestre de 2007 en que se encontraban ocupados en la construcción 2.717,5 miles de personas según datos de la EPA-, esto es, el 13,25% de los ocupados de la economía española. Prueba de la elevada actividad inmobiliaria son las 5,5 millones de viviendas libres que se iniciaron en el período 1997-2007, un promedio de 502.646 viviendas anuales que tuvo su nivel máximo en las 664.923 viviendas de promoción libre iniciadas en el año 2006 (gráfico 3), a las que si sumamos las 60.878 viviendas protegidas alcanza la cifra de las 725.801 viviendas para ese año. La oferta de vivienda iniciada llegó a duplicar las cifras estimadas de 325.000 unidades de demanda de vivienda por razones demográficas (Garcia Montalvo, 2006). La sobredimensión de la actividad constructiva realizada era pues enormemente evidente, de hecho la ingente cantidad de viviendas iniciadas sin comprador que ha dejado el cese abrupto del boom inmobiliario, son consecuencia de la burbuja pero también prueba de la sobreproducción que la burbuja especulativa generó. Las cifras oficiales sitúan en 687.523 el stock en el año 2010 de viviendas nuevas terminadas sin Página 1324 de 1374 vender (Ministerio de Fomento), a estas habría que añadir el parque de viviendas que el estallido de la crisis económica ha dejado a medio construir. Algunas estimaciones sitúan estas últimas en 1,3 millones, de las cuales un 44% tendría en estos momentos paralizada su construcción (Vergés, 2011). Gráfico 3. Volumen de vivienda libre iniciada y evolución del índice de precios de la vivienda, España 1991-2010 700.000 350 600.000 300 500.000 250 400.000 200 300.000 150 200.000 100 100.000 50 0 0 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 Fuente: Ministerio de Fomento. El ritmo constructivo frenético fue acompañado, asimismo, por un incremento de los precios de la vivienda sin precedentes en la historia reciente: los precios promedio de la vivienda libre en España se multiplicaron por tres durante los años 1997-2007, al pasar de los 684,79€/m2 1997 a 2.056,40€/m2 en 2007. Se han articulado diversos argumentos explicativos del incremento acelerado de los precios de la vivienda. Los trabajos teóricos apuntan a un conjunto de factores fundamentales acotado con capacidad explicativa de un aumento de los precios de la vivienda: aumentos demográficos, bajada de los tipos de interés, incremento de la renta per càpita, entre otros. No obstante, estos son los más ampliamente citados en la literatura al respecto. De hecho, diversas explicaciones del aumento de los precios de la vivienda española se han construido apelando a uno de estos tres factores o la incidencia conjunta de un subgrupo de ellos. Con todo la referencia a la bajada de los tipos de interés atribuida a la entrada de España en la UEM primero y a la Página 1325 de 1374 implantación efectiva del euro después goza de un apoyo importante en el argumentarlo del origen del incremento de los precios de la vivienda. Sin embargo, en este argumentarlo existe una contradicción lógico explicativa. De aceptar, la variable tipo de interés, demográfica o cualquier otra como argumento explicativo del incremento de precios de la vivienda, entonces queda automáticamente descartada la posibilidad de que se tratase de una burbuja inmobiliaria. Ello, porque precisamente, la existencia de una burbuja se corresponde con otro argumento explicativo: las expectativas de revalorización del activo que tengan los compradores de este732. Así pues, sólo estaríamos ante una burbuja si el incremento de precios, precisamente, no puede ser explicado por el aumento de los precios de las variables macroeconómicas fundamentales. En este sentido, los estudios concluyen que el componente no fundamental, o burbuja, es importante para explicar el rápido crecimiento de los precios inmobiliarios en España en el período 1997-2007 (GarciaMontalvo, 2006; Bellod, 2011). Obviamente, la consolidación de una burbuja requiere que esta sea alimentada con liquidez y por consiguiente, sea los bajos tipos de interés y principalmente las facilidades con que las entidades financieras prestaban alimentó la exuberante irracionalidad de la burbuja. El deterioro de las finanzas públicas como resultado de la crisis. El estallido de la burbuja inmobiliaria empezó a fraguarse en el año 2007, con cierta antelación a que la crisis financiera mostrara sus efectos de forma significativa en la economía española. Probablemente, la crisis financiera y el estallido de la burbuja se reforzaron mutuamente, y ello tuvo consecuencias dramaticas para el sector de la construcción. Prueba de ello es la rápida y elevada destrucción del empleo en el sector de la construcción. Los datos son ilustrativos, entre el tercer trimestre de 2007 i el 732 Garcia-Montalvo (2006) indica de acuerdo con los datos obtenidos a traves de una encuesta, que un 37,2% de los entrevistados indicaron que ellos mismos o algún familiar o conocido directo habían realizado en los últimos cinco años operaciones de compraventa de viviendas con la finalidad de obtener una ganancia económica. En España se ha detectado la circulación de 83 millones de billetes de 500 euros, el 25% de todos los billetes de la zona euro (Garcia-Montalvo, 2006) Página 1326 de 1374 tercer trimestre de 2011 se perdieron 1.346, 6 miles de empleos (ocupados), el 49,6% del empleo, de forma que en esta última fecha el numero de ocupados ascendía a 1.370,7 miles de personas, el 7,55 % de la población ocupada –tasa que nos retrotrae al año 1985 en que la tasa de ocupación en el sector de la construcción se situó en niveles similares733-. Significativo es comprobar que en los 4 años de crisis transcurridos se han perdido en la construcción tantos empleos como los generados tras 9 años de crecimiento ininterrumpido del sector. Las consecuencias de la caída de la actividad económica general afectó de forma rápida y contundentemente a las finanzas públicas. De hecho, el conjunto de Administraciones públicas españolas, en 2007, cumplía escrupulosamente con los criterios ortodoxos de estabilidad presupuestaria: presentaba superávit presupuestario del 1, 9% del PIB y la deuda pública era del 42,1% del PIB. El comportamiento español era además, dentro de la ortodoxia neoliberal, mucho más ejemplar que la media de la Unión Europea y los países de la OCDE. Lo que lleva a cuestionar, como mínimo, las garantías que se atribuyen a tales preceptos. Gráfico 4. Ingresos, gasto público y saldo presupuestario de la Economía Española, 2001-2010 600.000,0 Gasto público 500.000,0 400.000,0 Ingresos 300.000,0 200.000,0 100.000,0 0,0 2001 -100.000,0 2002 2003 2004 2005 2006 2007 2008 2009 2010 Saldo presupuestario -200.000,0 Entonces, ¿por qué se deterioraron las cuentas públicas? En gran medida por la caída de los ingresos (gráfico 4) y no tanto como a consecuencia de la perdida de 733 Históricamente desde 1976 hasta 1997 –inicio de la última fase expansiva en el sector de la construcción- la tasa de ocupación en el sector de la construcción se ha situado como promedio en el 9,1% del total de ocupados de acuerdo con la EPA Página 1327 de 1374 recaudación atribuida a la disminución de la actividad económica como el coste recaudatorio de las medidas fiscales expansivas que se implantaron. Así, a partir de los datos ofrecidos por la Administración tributaria española estimo que el 76% de la disminución de los ingresos tributarios de 2008 (20.000 M€) se deben a medidas discrecionales, las cuales explicarían el 60% (17.800 M€) de la caída de los ingresos del año 2009. Página 1328 de 1374 Bibliografia Bellod Redondo, José francisco (2011) “Detección de burbujas inmobiliarias: el caso español” Contribuciones a la Economía, mayo, http://www.eumed.net/ce/2011a Cecchetti, Stephen G., M.S. Mohanty y Fabrizio Zampolli (2011): “The real effects of debt” Documento presentado al Simposio de Jackson Hole, Agosto 2011 FMI (2011), Shifting Gears Tackling Challenges on the Road to Fiscal Adjustment, Fiscal Monitor, abril. Foster, John Bellamy y Fred Magdoff (2009) La gran crisis financiera. Causas y consecuencias, Fondo Cultura Económica Garcia-Montalvo, José (2006) “Deconstruyendo la burbuja: expectativas de revalorización y precio de la vivienda en España”, Papeles de Economía Española, 109 Igan, Deniz y Prachi Mishra (2011) “Ganar amigos” Finanzas y Desarrollo, 48(2), Junio Iglesias-Sarria, Cristina y Fernando Vargas (2010), “Entidades financieras sistémicas: discusión de posibles medidas”, Revista de Estabilidad Financiera, 19, mayo, Banco de España. Johnson, Simon (2009) “The Quiet Coup”, The Atlantic Monthly, mayo. Lapavitsas, C et alt. (2011) “Crisis en la zona euro: perspectiva de un Impago en la periferia y la salida de la Moneda común” Revista de economía crítica, 11 (I). Revista electrónica http://revistaeconomiacritica.org/n11 Lopez, Isidro y Emmanuel Rodríguez (2010) Fin de ciclo. Financiarización, territorio y sociedad de propietarios en la onda larga del capitalismo español (1959-2010), Traficantes de sueños, Útiles,9. Lorente, Miguel Angel y Juan Ramón Capella (2009) El crack del año Ocho. La crisis. El futuro, ed. Trotta. Matea, María de los Llanos y Carmen Sánchez (2006) “La construcción en España”, Boletín Económico, Banco de España, marzo (p:46-61) Minsky, Hyman P (1992) “La hipótesis de la Inestabilidad financiera” Documento de Trabajo nº 74, Mayo, The Jerome Levy Economics Institute of Bard College. Traducido al español en Revista de economía crítica, 9, 2010 (I) http://revistaeconomiacritica.org/sites/default/files/revistas/n9/14_Hyman_Minsky.pdf Naredo, José Manuel (2009) “La cara oculta de la crisis. El fin del boom inmobiliario y sus consecuencias” Revista de economía crítica, 7 (I). Revista electrónica http://revistaeconomiacritica.org/sites/default/files/revistas/n7/6_la_cara_oculta_de_la_ crisis.pdf OCDE (2008) Growing unequal? Income Distribution and Poverty in OECD Countries OIT (2010) Informe mundial sobre los salarios 2010/2011. Políticas salariales en tiempo de crisis. Página 1329 de 1374 Shiller, Robert J. (2009) El estallido de la burbuja. Cómo se llegó a la crisis y cómo salir de ella, Gestión 2000, Barcelona. Tugores Ques, Juan (2010) “Racionalidad versus intereses: hacia una economía política de la globalización + crisis” Revista de economía crítica, 10 (II). Revista electrónica http://revistaeconomiacritica.org/sites/default/files/revistas/n10/8.pdf Vergés, Ricardo (2011) “La información asimétrica en el sector inmobiliario español (2): Crisis y stocks”, Observatorio inmobiliario y de la construcción, 48. Página 1330 de 1374