ficha metodológica - Sistema Nacional de Información

Anuncio

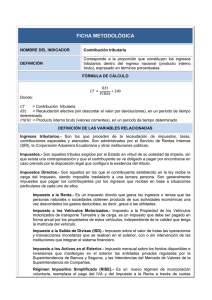

FICHA METODOLÓGICA NOMBRE DEL INDICADOR Contribución tributaria DEFINICIÓN Corresponde a la proporción que constituyen los ingresos tributarios dentro del ingreso nacional (producto interno bruto), expresado en términos porcentuales. FÓRMULA DE CÁLCULO 𝐶𝑇 = 𝑅𝐸𝑡 ∗ 100 𝑃𝐼𝐵𝑁𝑡 Donde: 𝐶𝑇 = Contribución tributaria 𝑅𝐸𝑡 = Recaudación efectiva (excluyendo devoluciones), en un período de tiempo determinado. 𝑃𝐼𝐵𝑁𝑡 = Producto interno bruto (valores corrientes), en un período de tiempo determinado. DEFINICIÓN DE LAS VARIABLES RELACIONADAS Ingresos tributarios.- Son los que proceden de la recaudación de impuestos, tasas, contribuciones especiales y aranceles. Son administrados por el Servicio de Rentas Internas (SRI), la Corporación Aduanera Ecuatoriana y otras instituciones públicas. Impuestos.- Son aquellos tributos exigidos por el Estado en virtud de su potestad de imperio, sin que exista una contraprestación y que el contribuyente se ve obligado a pagar por encontrarse en caso previsto por la disposición legal que configura la existencia del tributo. Impuestos Directos.- Son aquellos en los que el contribuyente establecido en la ley recibe la carga del impuesto, siendo imposible trasladarlo a una tercera persona. Son generalmente impuestos que pagan los contribuyentes por los ingresos que reciben en base a situaciones particulares de cada uno de ellos. Impuesto a la Renta.- Es un impuesto directo que grava los ingresos o rentas que las personas naturales o sociedades obtienen producto de sus actividades económicas una vez descontados los gastos deducibles, es decir, grava a las utilidades. Impuesto a los Vehículos Motorizados.- Impuesto a la Propiedad de los Vehículos motorizados de transporte Terrestre y de carga, es un impuesto que debe ser pagado en forma anual por los propietarios de estos vehículos, independiente de la validez que tenga la matrícula del vehículo. Impuesto a la Salida de Divisas (ISD).- Impuesto sobre el valor de todas las operaciones y transacciones monetarias que se realicen en el exterior, con o sin intervención de las instituciones que integran el sistema financiero. Impuesto a los Activos en el Exterior.- Impuesto mensual sobre los fondos disponibles e inversiones que mantengan en el exterior las entidades privadas reguladas por la Superintendencia de Bancos y Seguros, y las Intendencias del Mercado de Valores de la Superintendencia de Compañías. Régimen Impositivo Simplificado (RISE).- Es un nuevo régimen de incorporación voluntaria, reemplaza el pago del IVA y del Impuesto a la Renta a través de cuotas mensuales y tiene por objeto mejorar la cultura tributaria en el país. Impuesto a las Tierras Rurales.- Este impuesto grava a la propiedad o posesión de tierras de superficie superior a 25 hectáreas en el sector rural, según la delimitación efectuada en el catastro de cada gobierno municipal. Para la Región Amazónica y similares existe trato preferencial en las hectáreas no gravadas (70 hectáreas). Impuesto a la contaminación ambiental.- Este impuesto grava a la contaminación del ambiente producida por el uso de vehículos motorizados de transporte terrestre. Impuestos Indirectos.- Son aquellos en los cuales el contribuyente establecido en la ley puede trasladar el pago del impuesto a una tercera persona. Aquí todos tienen el mismo tratamiento cualesquiera que sea su situación económica particular. Impuesto al Valor Agregado (IVA).- Grava al valor de la transferencia de dominio o a la importación de bienes muebles de naturaleza corporal, en todas sus etapas de comercialización, así como a los derechos de autor, de propiedad industrial y derechos conexos; y al valor de los servicios prestados. Existen básicamente dos tarifas para este impuesto que son 12% y tarifa 0%. Se entiende también como transferencia a la venta de bienes muebles de naturaleza corporal, que hayan sido recibidos en consignación y el arrendamiento de éstos con opción de compraventa, incluido el arrendamiento mercantil, bajo todas sus modalidades; así como al uso o consumo personal de los bienes muebles. Impuesto a los consumos especiales (ICE).- Un impuesto sobre los consumos específicos, que grava ciertos bienes o servicios nacionales o importados, detallados en el artículo 82 de la Ley de Régimen Tributario Interno. Impuesto Redimible Botellas Plásticas.- Se creó este impuesto con la finalidad de disminuir la contaminación ambiental y estimular el proceso de reciclaje, estableciendo adicionalmente que las operaciones gravadas con dicho impuesto serán objeto de declaración dentro del mes subsiguiente al que se las efectuó. El hecho generador de este impuesto es embotellar bebidas en botellas plásticas no retornables, utilizadas para contener bebidas alcohólicas, no alcohólicas, gaseosas, no gaseosas y agua, o su desaduanización para el caso de productos importados, pudiendo el consumidor recuperar el valor pagado por concepto de este impuesto. Producto interno bruto nominal.- Es el valor a precios corrientes (precios vigentes en cada año) de la producción de bienes y servicios finales producidos en un país durante un periodo determinado de tiempo. METODOLOGÍA DE CÁLCULO Para el numerador, se toma la información de la recaudación total efectiva en un periodo de tiempo determinando, procedente de las estadísticas generales de recaudación del Servicio de Rentas Internas (SRI). La contribución tributaria se compone de: Impuestos directos Impuesto a la Renta Recaudado Impuesto Ambiental Contaminación Vehicular Impuesto a los Vehículos Motorizados Impuesto a la Salida de Divisas Impuesto a los Activos en el Exterior RISE Regalías, Patente y Utilidades de Conservación Minera Tierras Rurales Intereses por Mora Tributaria Multas Tributarias Fiscales Otros Ingresos Impuestos indirectos Impuesto al Valor Agregado Impuesto a los Consumos Especiales Impuesto Redimible Botellas Plásticas NR Nota: La recaudación efectiva no se descuenta el valor devoluciones del IVA. Para el denominador, se toma la información del producto interno bruto nominal del boletín estadístico (4.3.1) de la información estadística mensual del Banco Central del Ecuador (BCE). Finalmente, se realiza el cociente entre la contribución tributaria efectiva para el PIB nominal, expresado en porcentaje. Tanto el total efectivo de la recaudación tributaria como el PIB nominal se expresan en miles de dólares. LIMITACIONES TÉCNICAS Para el año 2013 se consideró el PIB de las previsiones macroeconómicas. Las Cifras de recaudación efectiva son provisionales para los años 2012 y 2013. UNIDAD DE MEDIDA O EXPRESIÓN DEL INDICADOR INTERPRETACIÓN DEL INDICADOR Porcentaje. Determina de manera general, cuánto representa los ingresos tributarios dentro del ingreso nacional (PIB). Servicio de Rentas Internas (SRI). Estadísticas Generales de Recaudación. FUENTE DE DATOS Banco Central del Ecuador (BCE). Información Estadística Mensual. Boletines Estadísticos PERIODICIDAD DEL INDICADOR Y/O LAS VARIABLES Anual DISPONIBILIDAD DE LOS DATOS 2000 – 2013 NIVEL DE DESAGREGACIÓN GEOGRÁFICO Nacional GENERAL No aplica OTROS ÁMBITOS No aplica INFORMACIÓN GEO – REFERENCIADA No aplica RELACIÓN CON INSTRUMENTOS DE PLANIFICACIÓN NACIONAL E INTERNACIONAL Plan Nacional de Desarrollo 2013 – 2017 Servicio de Rentas Internas. Información sobre impuestos. REFERENCIAS BIBLIOGRÁFICAS DE LA CONSTRUCCIÓN DEL INDICADOR Metodología de la información estadística mensual, 3ra edición, abril 2011. Banco Central del Ecuador. FECHA DE ELABORACIÓN DE LA FICHA METODOLÓGICA Abril, 2013 FECHA DE LA ÚLTIMA ACTUALIZACIÓN DE LA FICHA Junio, 2014 CLASIFICADOR SECTORIAL Finanzas ELABORADO POR Subsecretaría de Información. SENPLADES. 10