Cuentas en participacion y prestamos participativos

Anuncio

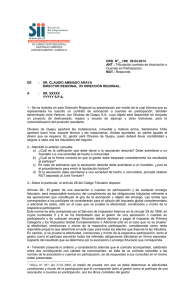

Cuentas en participación y préstamos participativos El contrato de cuentas en participación es una fórmula de colaboración entre personas físicas y jurídicas, mediante el cual un cuenta-partícipe aporta una cantidad de dinero en la realización de una actividad, operación o negocio ajeno recibiéndola el partícipe-gestor en propiedad y asumiendo la dirección exclusiva de la operación o actividad, haciéndose ambos partícipes en los resultados prósperos y adversos en la proporción que se pacte. Esta fórmula de colaboración aparece regulada en los artículos 239 a 243 del C.co en un cuyo precepto inicial se establece expresamente “podrán los comerciantes interesarse los unos en las operaciones de los otros, contribuyendo para ellas con la parte del capital que convinieran, y haciéndose partícipes de sus resultados prósperos y adversos en la proporción que determinen”. La redacción del citado artículo 239 ha suscitado que se discuta acerca de la necesaria condición de comerciantes de ambas partes firmantes del contrato, a cuyo respecto la doctrina y jurisprudencia ha insistido en la no necesidad de esta condición en ambos partícipes, lo cual coincide con el hecho que en la práctica lo más habitual es que el comerciante lo sea únicamente el partícipe-gestor. Se trata de un contrato bilateral, de forma que si el gestor necesitase de varios inversores habría de estipular un contrato para cada uno o uno sólo con todos ellos. No se exigen requisitos esenciales de forma, no siendo necesario que conste por escrito por lo que lo habitual es que se formalice en un documento de carácter privado. Como en todo contrato, los suscriptores asumen una serie de derechos y obligaciones que determinan el alcance tanto de sus relaciones internas como externas de cara a terceros. Desde el punto de vista de las relaciones entre partícipe y gestor, el primero ellos asume como obligación principal la realización de la aportación debiéndose mantener al margen de la gestión de los negocios que es de competencia exclusiva del gestor, adquiriendo el derecho a participar en los resultados prósperos o adversos de la operación o actividad de que se trate. Por su parte el gestor asume la obligación de destinar la aportación recibida al fin estipulado, adquiriendo la titularidad de los bienes aportados debiendo rendir cuentas de los resultados de la misma. 1 Consecuencia de todo lo anterior, es que el gestor contrata y realiza las operaciones en nombre propio no pudiendo utilizar el nombre del partícipe aún con el consentimiento de éste, dado que se desvirtuaría la esencia del contrato. En sus relaciones con terceros de acuerdo con el artículo 242 C.co estos “sólo tendrán acción contra él y no contra los demás interesados, quienes tampoco la tendrán contra el tercero que contrató con el gestor, a no ser que éste les haga la cesión formal de sus derechos”, de forma que sólo podrán dirigirse contra el cuantapartícipe mediante el ejercicio de una acción subrogatoria para que éstos realicen el desembolso de la aportación prometido. Es importante resaltar la distinción existente entre el contrato de cuentas en participación y otras figuras como las sociedades, comunidades de bienes y préstamos: - Respecto a su diferencia con la sociedad, es principalmente que con el contrato de cuentas en participación no se crea una persona jurídica, ni siquiera un patrimonio o fondo separado por lo que no se puede asimilar la aportación del cuenta-partícipe a una participación societaria, de tal forma que tal y como ya hemos expuesto es el partícipe el que contratará en nombre propio y el que responderá con su patrimonio si es persona física añadiendo la aportación realizada por el partícipe. - Respecto a las comunidades de bienes la distinción descansa en que mientras que en esta figura los comuneros conservan la propiedad de sus aportaciones, en el contrato de cuentas en participación la aportación del partícipe al gestor se realiza a título de propiedad. - Respecto al préstamo, la diferencia estriba en que el partícipe asume directamente el riesgo en el negocio, en caso de pérdidas y obligatoriamente hasta el importe de la aportación. Nada se dice acerca del exceso. La diferencia respecto a estas figuras es de gran trascendencia, así como lo es la propia redacción del contrato de cuenta en participación de cuyo texto se ha de desprender su indudable creación y no la de otras figuras como una sociedad o comunidad de bienes. Existe jurisprudencia que de forma reiterada ha declarado la inexistencia de contrato de cuenta en participación, estimando que lo que las partes habían convenido realmente era la constitución de una sociedad o comunidad de 2 bienes. En este sentido la STS Justicia Galicia de 23 de Abril de 1.999 “ De las determinaciones que contiene dicho contrato, ya se concluye que no se está en presencia de un contrato de cuentas en participación previsto en los arts 239 y ss C.co, pues se obviaron los elementos y características propios del mismo como lo son la no condición de socio o condueño del cuenta-partícipe; el que el cuentapartícipe no asume responsabilidad alguna frente a terceros; la atribución del dominio del negocio al gestor-partícipe que realiza y dirige las operaciones en su propio nombre y bajo su responsabilidad individual; que el gestor hace suyas las aportaciones, como en fin, la exclusión de la idea de una puesta en común de fondos o aportaciones. siendo ello así estamos en presencia de una sociedad irregular...”. También se manifiestan en análogo sentido la St. Audiencia Provincial de Córdoba de 22 de Octubre de 1997, o la St. De la audiencia Provincial de Murcia de 11 de Diciembre de 1999 o St Tribunal Supremo de 5 de Febrero de 1995. Préstamos Participativos. Concepto y regulación jurídica. Esta figura aparece expresamente regulada por el RD-Ley 771996 de 7 de Junio sobre Medidas Urgentes de Carácter Fiscal y de Fomento y Liberalización de la actividad Económica, que en su artículo 20 establece las características que ha de reunir el préstamo para que sea calificado como “préstamo participativo” entre las que destacan: - La entidad prestamista percibirá un interés variable que se determinará en función de la evolución de la actividad de la empresa prestataria. El criterio para determinar dicha evolución podrá ser el beneficio neto, el patrimonio total o cualquier otro que determinen las partes. Además podrán establecer un interés fijo con independencia de la evolución de la actividad. - Se podrá acordar una devolución anticipada del capital principal con o sin cláusula de penalización. En todo caso, el prestatario sólo podrá amortizar anticipadamente si compensa este importe con una ampliación de sus fondos propios en idéntica cuantía. - Estos préstamos se consideran patrimonio contable o fondos propios a los efectos de reducción de capital y liquidación de las sociedades previstas en la legislación mercantil. 3 Estos préstamos participativos constituyen una figura peculiar dentro de los contratos de préstamos en donde la especialidad radica, entre otras en la determinación de la retribución. Cuentas y Créditos Participativos y Farmacia En cuanto a la utilización de estas formas de colaboración empresarial entre farmacéuticos y no farmacéuticos, el encaje de estas figuras dependerá de la finalidad que pretendan obtener con la misma. Hay que resaltar, que con ninguna de ellas se permite que el aportante capitalista adquiera un porcentaje de propiedad en el negocio de farmacia, sino que simplemente con la cesión de un capital se puedan adquirir el derecho a participar en los beneficios o pérdidas de la actividad económica. En ambos casos, el cedente se desprende del dinero, traspasando la propiedad del mismo al gestor en el caso de la cuenta de participación, obteniendo un derecho de crédito o devolución para el caso de un préstamo participativo y adquiriendo en ambos casos el derecho a participar en un porcentaje de los resultados de la empresa. En ningún caso, se convierte el aportante en un “socio capitalista” que puede intervenir en la gestión del negocio o transmitir un porcentaje del mismo. Básicamente ambas figuras actúan como si de un préstamo se tratase con la peculiaridad de que los intereses se configuran de forma variable en función de los resultados que arroje la actividad, salvando siempre las apreciaciones jurídicas que hemos realizado en cada caso. Fiscalidad de cuentas en participación y préstamos participativos • Constitución. - La constitución de cuentas de participación están sujetas a una tributación de un 1% sobre le valor real del capital aportado por el partícipe en concepto de impuesto sobre transmisiones patrimoniales, al ser asimiladas por el art. 22 del Texto Refundido a sociedades sólo a efectos del impuesto. - Respecto al préstamo participativo su constitución está sujeta pero exenta de tributación en aplicación de los art. 7 y 45.I.b.15 del RD 1/1993 • Reparto beneficios y pérdidas. El tratamiento fiscal de las cuentas en participación y los préstamos actualidad. 4 participativos es análogo en la Desde 1996 respecto a las cuentas en participación su tributación se remite a lo dispuesto en la LIS, la cual no establece ninguna norma que difiera del tratamiento establecido en el P.G.C. Esto supone que: - La retribución pagada por el gestor al no gestor supondrá un gasto deducible de los resultados de la cuenta para el partícipe-gestor asimismo también serán gastos deducibles la retribución que en concepto de intereses se pague por un préstamo participativo. Respecto a estos últimos, el propio art.20 del RD 7/1996 prevé su deducción como gasto deducible ”los intereses devengados, tanto fijos como variables, de un préstamo participativo se consideran partida deducible a efectos de la base imponible del impuesto sobre sociedades del prestatario” y por ende en la actividad económica de una persona física. - La retribución recibida por el cuenta-partícipe, así como por el prestamista del crédito participativo tendrá la consideración de ingreso objeto de tributación sin tener derecho a deducción por doble imposición. Para el caso de que el que lo reciba sea una persona física esta retribución tiene el tratamiento de rendimientos de capital mobiliario. - Las rentas que percibe el partícipe no gestor o prestamista estarán sujetos a retención (18%). Aurora Fernández Cuéllar -Abogado- 5