La complejidad operativa de los préstamos a interés variable

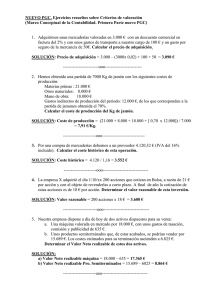

Anuncio

Contabilidad La complejidad operativa de los préstamos a interés variable La contabilización de préstamos se ha complicado en el nuevo PGC como consecuencia del uso del criterio de valoración del coste amortizado, situación que se complica aún más en los préstamos a tipo de interés variable dado que obliga a un recálculo de los flujos de caja y del TIR de la operación en función de cada revisión del préstamo. El ejemplo práctico que se desarrolla en este artículo intenta resolver todas las posibles dudas 072_a_Adolfo_223.indd 72 29/06/2010 19:01:53 Adolfo Millán Aguilar Catedrático EU EUEE-UCM Victoria de las Heras Jiménez Tribunal de Cuentas. Profesor Asociado UCM E l Plan General de Contabilidad, aprobado por el Real Decreto 1514/2007, de 16 de noviembre (PGC), indica que los préstamos, ya sean de interés fijo o variable, son pasivos financieros que hay que contabilizarlos conforme a la Norma de Registro y Valoración (NRV) 9ª "Instrumentos Financieros" y clasificarlos dentro de “Débitos y partidas a pagar”, en concreto, como “Débitos por operaciones no comerciales”. Según esta Norma, inicialmente, los préstamos se reconocerán por su valor razonable que será el precio de la transacción, o valor razonable de la contraprestación recibida ajustada por los costes de transacción que le sean atribuibles. Con posterioridad, el importe contable del préstamo se calculará aplicando el criterio del coste amortizado y sur intereses devengados se imputarán a la cuenta de Pérdidas y Ganancias, aplicando el método del tipo de interés efectivo. A estos efectos, el Marco Conceptual del PGC en su apartado 6º Criterios de valoración, define el coste amortizado como el importe al que inicialmente fue valorado un pasivo financiero, menos los reembolsos de principal que se hubieran producido, más la parte imputada a la cuenta de pérdidas y ganancias, mediante la utilización del método del tipo de interés efectivo, de la diferencia entre el pd 072_a_Adolfo_223.indd 73 importe inicial y el valor de reembolso en el vencimiento. En general, el tipo de interés efectivo es el tipo de actualización que iguala el valor en libros del instrumento financiero con los flujos de efectivo estimados a lo largo de su vida esperada, y en su cálculo se incluirán las comisiones financieras soportadas por la concesión de la financiación. Para la contabilización de un préstamo, normalmente se realiza una tabla o cuadro financiero que incluye los siguientes cálculos: 1. Anualidades del préstamo (cuota de amortización más intereses explícitos, es decir, según el tipo de interés del préstamo). FICHA RESUMEN Autores: Adolfo Millán Aguilar y Victoria de las Heras Jiménez Título: La complejidad operativa de los préstamos a interés variable Fuente: Partida Doble, núm. 223, páginas 72 a 78, julio-agosto 2010 Localización: PD 10.07.05 Resumen: Los pasivos financieros han sufrido importantes modificaciones en el nuevo Plan General de Contabilidad. Si a estos cambios se une la complejidad operativa de los tipos de interés variables, el experto contable se encuentra ante una situación novedosa que exigen una aclaración concretada en un ejemplo práctico. Palabras clave: Contabilidad. Pasivos financieros. Tipo de interés variable. Abstract: The financial liabilities have suffered important modifications in the new General Plan of Accounting. If these changes are together to the operative complexity of the variable interest rates, the accounting expert faces to new situations that demand an explanation. It make concrete in a practical example Keywords: Accounting. Financial Liabilities. Variable interest rate. pág www.partidadoble.es 73 29/06/2010 19:01:54 contabilidad nº 223 julio-agosto 2010 2. Tipo de interés efectivo (TIR) que iguala el importe recibido (nominal menos comisiones) y las anualidades. 3. Importe de los intereses efectivos (según el TIR). 4. Coste amortizado (importe recibido + intereses efectivos – anualidad del préstamo). Los valores de esta tabla son estables en el tiempo si el tipo de interés es fijo. En el caso de préstamos a interés variable (generalmente basados en un índice como el euribor más un diferencial), bastantes frecuentes en la actualidad, implica un recálculo periódico de magnitudes en función del momento de la revisión del interés. Conceptualmente, no suponen ningún problema adicional, aunque son más complejos a la hora de la operativa cotidiana. La metodología de trabajo a seguir es: a) Se calcula la totalidad de los flujos de efectivo con el tipo de interés explícito inicial. b) Se calcula la TIR y la tabla financiera completa en función de los flujos anteriores, y se opera con ella hasta la siguiente revisión de tipo de interés. c) Una vez revisado el tipo de interés explícito se recalculan los flujos de efectivo futuros del préstamo. d) Se calcula una nueva TIR y una nueva tabla financiera tomando como valor actual el contable en el momento de la revisión y se trabaja con la nueva información hasta la siguiente revisión y así sucesivamente. Dado que el método implica una cierta complejidad conviene aclararla con un ejemplo práctico. EJEMPLO PRÁCTICO DE PRESTAMO A INTERES VARIABLE El 1 de enero X1, la empresa ZARAGÓN suscribe un préstamo con el Banco de Torla en las siguientes condiciones: – Nominal: 90.000 € – Gastos por la concesión: 1.000 € – Devolución mediante tres cuotas de amortización iguales a pagar el 31 de diciembre de X1, X2 y X3. – Tipo de interés: EURIBOR al principio del año más un diferencial del 0,5%. La revisión del tipo es anual a dicha fecha. El EURIBOR ha evolucionado en el tiempo de la siguiente forma: Fecha 1-1-X1 1-1-X2 1-1-X3 EURIBOR 3,5% 2,5% 3% TRABAJO A REALIZAR Reflejar todas las operaciones del préstamo anterior para ZARAGÓN. SOLUCIÓN AÑO X1 Cálculo de la tabla de flujos del préstamo. Datos básicos – Tipo de interés = EURIBOR (1-1-X1) + 0,5 = 3,5 + 0,5 = 4% – Líquido de la operación: Nominal – Gastos = 90.000 – 1.000 = 89.000 €. El cuadro que va a facilitar la información necesaria para contabilizar la operación es el siguiente: pág 74 072_a_Adolfo_223.indd 74 pd 29/06/2010 19:01:54 La complejidad operativa de los préstamos a interés variable (1) (2) (3) (4) (5) (6) (7) (8) (9) Anualidad a pagar (€) Anualidad Descontada (€) Distribución interés efectivo X1 (€) Valor final (€) (7) (8) (9) Capital vivo (€) Valor Inicial (€) Cuota Amortización (€) (1) (2) (3) X1 90.000 89.000 30.000 4.092 3.600 33.600 32.123 1.477 59.492 X2 60.000 59.492 30.000 2.735 2.400 32.400 29.614 1.361 29.829 X3 30.000 29.829 30.000 1.372 1.200 31.200 27.263 1.254 0 Total 89.000 4.092 Año Interés (€) Efectivo(4) Explícito(5) (6) (2) * TIR (1) * 4% (3) + (5) (7) * TIR (2) + (4) - (6) Cantidad pendiente de devolver al principio de cada año. Coste amortizado al principio del año. Cuota de amortización constante. Intereses totales = Valor inicial o coste amortizado * TIR. Interés explícito = capital vivo * tipo interés del préstamo. Anualidad del préstamo. Anualidad descontada al momento inicial. Distribución del tipo de interés efectivo entre las distintas anualidades. Coste amortizado al final del año. El tipo de interés efectivo del préstamo o TIR se calcula de la siguiente forma: 89.000 = 33.600 (1+i)-1 + 32.400 (1+i)-2 + 31.200 (1+i)-3 TIR = 4,598%. Las operaciones a contabilizar durante el año X1 son las siguientes: Por la concesión y cobro del préstamo – Importe efectivo: Nominal-Gastos = 90.000-1.000 = 89.000 € – Importe a pagar a devolver a corto plazo: anualidad descontada X1 = 32.123 € – Importe a devolver a largo plazo: anualidades descontadas X2+X3 = 29.614 + 27.263 = 56.877 Fecha 1-1-X1 Concepto Cuenta Bancos 572 Deudas a CP con Entidades Crédito 520 Deudas a LP con Entidades Crédito 170 Debe (€) Haber (€) 89.000 32.123 56.877 Por el devengo de intereses – Interés devengado total = Efectivo x TIR = 89.000 x 0,04598 = 4.092 € – Interés devengado cuota a devolver X1 (corto plazo) = 1.477 € – Interés devengado cuotas a devolver X2 + X3 (largo plazo) = 1.361 + 1.254 = 2.615 € Fecha 31-12-X1 Concepto Cuenta Intereses de deudas Entidades Crédito Debe (€) 6.623 Deudas a CP con Entidades Crédito 520 Deudas a LP con Entidades Crédito 170 Haber (€) 4.092 1.477 2.615 Por el pago de la anualidad más los intereses a pagar (según tabla) Fecha Concepto Cuenta Debe (€) Haber (€) 31-12-x1 Deudas a LP con Entidades Crédito 170 33.600 Bancos 572 33.600 La situación final del préstamo en la contabilidad de ZARAGÓN al cierre es la siguiente: Concepto Efectivo inicial Interés devengado Pago Saldo final 31-12-X1 pd 072_a_Adolfo_223.indd 75 Importe 89.000 4.092 -33.600 59.492 pág www.partidadoble.es 75 29/06/2010 19:01:55 contabilidad nº 223 julio-agosto 2010 Por la reclasificación a corto plazo de la parte correspondiente a la anualidad del año X2. – Anualidad año X2 = Anualidad descontada X2 + Interés devengado en X1 afecto a la cuota de X2 = 29.614 + 1.361 = 30.975 € Fecha 31-12-X1 Concepto Cuenta Debe (€) Deudas a LP con Entidades Crédito 170 Deudas a CP con Entidades Crédito 520 Haber (€) 30.975 30.975 Al final del año X1, el préstamo presenta la siguiente forma: Concepto Cuenta Pasivo (€) Deudas a LP con Entidades Crédito 170 30.975 Deudas a CP con Entidades Crédito 520 28.517 Total 59.492 AÑO X2 Cálculo de la nueva tabla de flujos del préstamo. – Tipo de interés = EURIBOR (1-1-X2) + 0,5 = 2,5 + 0,5 = 3% – Saldo contable inicial del préstamo = 59.492 € El cuadro del préstamo es el siguiente: Año Capital vivo (€) Valor Inicial(€) Cuota Amortización (€) (1) (2) (3) Interés (€) Efectivo(4) Explícito(5) (2) * TIR (1) * 3% Anualidad a pagar(€) Anualidad Descontada (€) Distribución interés efectivo X2 (€) (6) (7) (8) (3) + (5) Valor final (€) (9) (7) * TIR (2) + (4) - (6) X2 60.000 59.492 30.000 2.137 1.800 31.800 30.698 1.102 29.829 X3 30.000 29.829 30.000 1.071 900 30.900 28.794 1.035 0 Total 59.492 2.137 El tipo de interés efectivo del préstamo o TIR es: 59.492 = 31.800 (1+i)-1 + 30.900 (1+i)-2 TIR = 3,592 %. Como se puede observar, el valor actual de la anualidad del año X2 a la fecha de 1 de enero X2 es de 30.698 €, mientras que a 31 de diciembre de X1 era de 30.975 €, es decir, se produce una diferencia de 277 € que es la consecuencia de la variación del TIR, por lo que hay que ajustarlo contablemente. Los ajustes son los siguientes: 31.12.X1 Deuda a corto plazo 30.975 Deuda a largo plazo 1.1.X2 Diferencia 30.698 - 277 28.517 28.794 +277 59.492 59.492 0- Ajuste de la diferencia que se produce por la variación en el tipo de interés. Fecha 1-1-X2 Concepto Cuenta Deudas a CP con Entidades Crédito 520 Deudas a LP con Entidades Crédito 170 Debe (€) Haber (€) 277 277 Por el devengo de intereses La anotación contable es la siguiente (datos según tabla): – Interés devengado total = Efectivo x TIR = 59.492 x 0,03592 = 2.137 €. pág 76 072_a_Adolfo_223.indd 76 pd 29/06/2010 19:01:55 La complejidad operativa de los préstamos a interés variable – Interés devengado cuota a devolver X2 (corto plazo) = 1.102 € – Interés devengado cuota a devolver X3 (largo plazo) = 1.035 €. Fecha Concepto 31-12-X2 Cuenta Intereses de deudas Entidades Crédito Debe (€) 6.623 Deudas a CP con Entidades Crédito 520 Deudas a LP con Entidades Crédito 170 Haber (€) 2.137 1.102 1.035 Por el pago de la anualidad más los intereses a pagar La anotación contable es la siguiente (datos según tabla): Fecha Concepto Cuenta Debe (€) Haber (€) 31-12-X2 Deudas a CP con Entidades Crédito 520 31.800 Bancos 572 31.800 La situación contable del préstamo en la contabilidad de ZARAGÓN al cierre es la siguiente: Concepto Importe Efectivo inicial 59.492 Interés devengado 2.137 Pago -31.800 Saldo final (31-12-X2) 29.829 Por la reclasificación del préstamo de largo a corto plazo Fecha Concepto Cuenta Debe (€) Haber (€) 31-12-X2 Deudas a CP con Entidades Crédito 520 29.829 Deudas a LP con Entidades Crédito 170 29.829 AÑO X3 Cálculo de la nueva tabla de flujos del préstamo. – Tipo de interés = EURIBOR (1-1-X3) + 0,5 = 3 + 0,5 = 3,5% – Saldo contable inicial del préstamo = 29.829 €. El cuadro del préstamo es el siguiente: Año Capital vivo(€) Valor Inicial(€) Cuota Amortización (€) (1) (2) (3) X3 30.000 29.829 Interés (€) Anualidad a pagar(€) Anualidad Descontada (€) (7) Efectivo(4) Explícito(5) (6) (2) * TIR (1) * 3,5 % (3) + (5) 30.000 1.221 1.050 Valor final (€) (9) (2) + (4) - (6) 31.050 29.829 0 El tipo de interés efectivo del préstamo o TIR se calcula de la siguiente forma: 29.829 = 31.050 (1+i)-1 TIR = 4,097 %. Por el devengo de intereses – Interés devengado = Efectivo x TIR = 29.828 x 0,04097 = 1.121 € La anotación contable es la siguiente: Fecha Concepto 31-12-x3 Intereses de deudas Entidades Crédito Deudas a CP con Entidades Crédito pd 072_a_Adolfo_223.indd 77 Cuenta Debe (€) Haber (€) 6.623 1.121 520 1.121 pág www.partidadoble.es 77 29/06/2010 19:01:55 contabilidad nº 223 julio-agosto 2010 Por el pago de la anualidad más los intereses a pagar (según tabla) Fecha Concepto Cuenta Debe (€) Haber (€) 31-12-x3 Deudas a CP con Entidades Crédito 520 31.050 Bancos 572 31.050 La situación contable del préstamo en la contabilidad de ZARAGÓN al cierre es la siguiente: Concepto Importe Efectivo inicial 29.828 Interés devengado 1.222 Pago -31.050 Saldo final (31-12-X3) 0 Con lo que el préstamo queda totalmente cancelado. CONCLUSIONES La contabilización de préstamos concedidos ha sufrido una reforma contable importante en el nuevo PGC como consecuencia del uso del criterio de valoración del coste amortizado, que distingue claramente entre interés devengado y explícito con lo que ha complicado sustancialmente su reflejo contable. caja y del TIR de la operación en función de cada revisión del préstamo. Adicionalmente, la estructura financiera del préstamo, puede añadir complicaciones adicionales a las plasmadas en el ejemplo, como puede ser en el caso de cuotas anuales constantes. BIBLIOGRAFÍA En el caso de préstamos a tipo de interés variable la situación se complica más aún, dado que obliga a un recálculo de los flujos de pág 78 072_a_Adolfo_223.indd 78 Plan General de Contabilidad: marco conceptual y norma de registro y valoración 9ª. pd 29/06/2010 19:01:55 CURSO ON LINE Nuevo Plan General Contable 100 horas Diploma de la Universidad Complutense * En 2008 entró en vigor el Nuevo Plan General de Contabilidad, que las empresas españolas no cotizadas deberán aplicar. El curso que ofrecemos tiene como finalidad que los profesionales conozcan, de forma muy práctica, los principales efectos que las nuevas normas de contabilidad tendrán en su quehacer diario. Para ello, contiene una exhaustiva descripción de la Reforma de la legislación mercantil en España y desarrolla mediante casos prácticos las innovaciones recogidas en el nuevo Plan General Contable. La metodología del curso es on line, lo que permite adaptar la formación a los horarios y necesidades de cada cliente. Además cuenta con el seguimiento y apoyo de unos tutores, foros de discusión, chats y servicio de mensajería que permiten compartir dudas e inquietudes con otros alumnos. PROGRAMA: lte Consu vas e las nu torias ca convo 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. EL PLAN GENERAL DE CONTABILIDAD. EL MARCO CONCEPTUAL. INMOVILIZADO MATERIAL (I). INMOVILIZADO MATERIAL (II). INMOVILIZADO INTANGIBLE. ACTIVOS FINANCIEROS (I). ACTIVOS FINANCIEROS (II). PASIVOS FINANCIEROS (NO DERIVADOS)/INSTRUMENTOS DE PATRIMONIO PROPIO. EXISTENCIAS E INGRESOS. PROVISIONES/CONTINGENCIAS/ERRORES Y CAMBIOS DE CRITERIO. MONEDA EXTRANJERA. IMPUESTO SOBRE SOCIEDADES (GENERAL Y PYMES). LAS CUENTAS ANUALES. EQUIPO DOCENTE: • Adolfo Millán Aguilar. Catedrático de la Universidad Complutense de Madrid. • Clara Isabel Muñoz Colomina. Profesora Titular de la Universidad Complutense de Madrid. Directora de Partida Doble. * Previo pago de las tasas previstas por esta Institución. MÁS INFORMACIÓN: 902 250 500 tel • 91 556 65 97 fax Orense, 16. 28020 MADRID • formacion@wke.es • www.wolterskluwer.es El importe de este curso es subvencionable mediante bonificaciones a través de las cuotas de la Seguridad Social al amparo del Real Decreto 395/2007, de la Fundación Tripartita. Consúltenos, podremos prestarle ayuda y asesoramiento para tramitar el correspondiente expediente ante la Fundación Tripartita. 072_a_Adolfo_223.indd 79 29/06/2010 19:01:56