Nuevas Reservas 2015 - Asesoria Miguel y Nistal

Anuncio

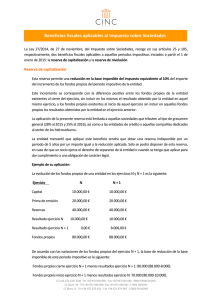

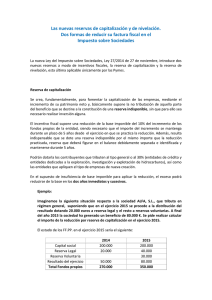

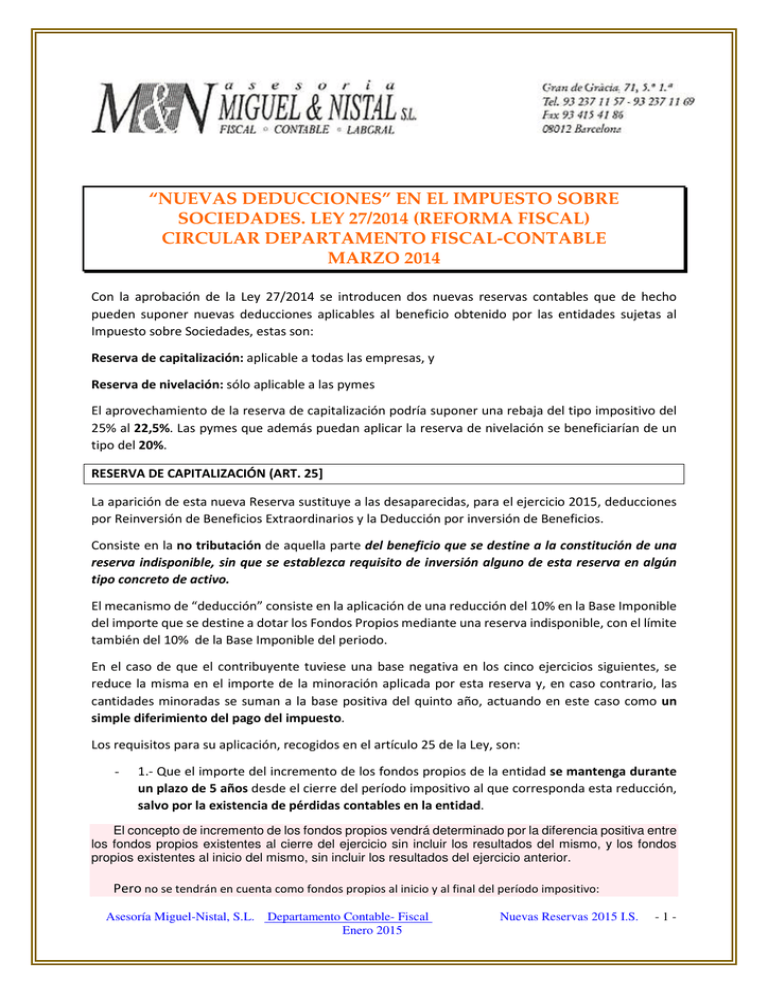

“NUEVAS DEDUCCIONES” EN EL IMPUESTO SOBRE SOCIEDADES. LEY 27/2014 (REFORMA FISCAL) CIRCULAR DEPARTAMENTO FISCAL-CONTABLE MARZO 2014 Con la aprobación de la Ley 27/2014 se introducen dos nuevas reservas contables que de hecho pueden suponer nuevas deducciones aplicables al beneficio obtenido por las entidades sujetas al Impuesto sobre Sociedades, estas son: Reserva de capitalización: aplicable a todas las empresas, y Reserva de nivelación: sólo aplicable a las pymes El aprovechamiento de la reserva de capitalización podría suponer una rebaja del tipo impositivo del 25% al 22,5%. Las pymes que además puedan aplicar la reserva de nivelación se beneficiarían de un tipo del 20%. RESERVA DE CAPITALIZACIÓN (ART. 25] La aparición de esta nueva Reserva sustituye a las desaparecidas, para el ejercicio 2015, deducciones por Reinversión de Beneficios Extraordinarios y la Deducción por inversión de Beneficios. Consiste en la no tributación de aquella parte del beneficio que se destine a la constitución de una reserva indisponible, sin que se establezca requisito de inversión alguno de esta reserva en algún tipo concreto de activo. El mecanismo de “deducción” consiste en la aplicación de una reducción del 10% en la Base Imponible del importe que se destine a dotar los Fondos Propios mediante una reserva indisponible, con el límite también del 10% de la Base Imponible del periodo. En el caso de que el contribuyente tuviese una base negativa en los cinco ejercicios siguientes, se reduce la misma en el importe de la minoración aplicada por esta reserva y, en caso contrario, las cantidades minoradas se suman a la base positiva del quinto año, actuando en este caso como un simple diferimiento del pago del impuesto. Los requisitos para su aplicación, recogidos en el artículo 25 de la Ley, son: - 1.- Que el importe del incremento de los fondos propios de la entidad se mantenga durante un plazo de 5 años desde el cierre del período impositivo al que corresponda esta reducción, salvo por la existencia de pérdidas contables en la entidad. El concepto de incremento de los fondos propios vendrá determinado por la diferencia positiva entre los fondos propios existentes al cierre del ejercicio sin incluir los resultados del mismo, y los fondos propios existentes al inicio del mismo, sin incluir los resultados del ejercicio anterior. Pero no se tendrán en cuenta como fondos propios al inicio y al final del período impositivo: Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -1- a) Las aportaciones de los socios. b) Las ampliaciones de capital o fondos propios por compensación de créditos. c) Las ampliaciones de fondos propios por operaciones con acciones propias o de reestructuración. d) Las reservas de carácter legal o estatutario. e) Las reservas indisponibles que se doten por aplicación de lo dispuesto en el artículo 105 de esta Ley (reserva de nivelación) y en el artículo 27 de la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias. f) Los fondos propios que correspondan a una emisión de instrumentos financieros compuestos. g) Los fondos propios que se correspondan con variaciones en activos por impuesto diferido derivadas de una disminución o aumento del tipo de gravamen de este Impuesto. Estas partidas tampoco se tendrán en cuenta para determinar el mantenimiento del incremento de fondos propios en cada período impositivo en que resulte exigible. 2.- Que se dote una reserva por el importe de la reducción, que deberá figurar en el balance con absoluta separación y título apropiado (“Reserva de Capitalización”) 3.- No se entenderá que se ha dispuesto de la referida reserva, en los siguientes casos: - Cuando el socio o accionista ejerza su derecho a separarse de la entidad. - Cuando la reserva se elimine, total o parcialmente, como consecuencia de operaciones a las que resulte de aplicación el régimen fiscal especial establecido en el capítulo VII del título VII de esta Ley. - Cuando la entidad deba aplicar la referida reserva en virtud de una obligación de carácter legal. En ningún caso, el derecho a la reducción podrá superar el importe del 10 por ciento de la base imponible positiva del período impositivo previa a esta reducción, a la integración a que se refiere el apartado 12 del artículo 11 de esta Ley (integración de deterioro de créditos no deducibles inicialmente) y a la compensación de bases imponibles negativas. • No obstante, en caso de insuficiente base imponible para aplicar la reducción, las cantidades pendientes podrán ser objeto de aplicación en los períodos impositivos que finalicen en los 2 años inmediatos y sucesivos al cierre del período impositivo en que se haya generado el derecho a la reducción, conjuntamente con la reducción que pudiera corresponder, en su caso, por aplicación de lo dispuesto en este artículo en el período impositivo correspondiente, y con el límite previsto en el párrafo anterior. El incumplimiento de alguno de los requisitos establecidos motivará la integración en la cuota íntegra del período impositivo en que tenga lugar el incumplimiento, la cuota íntegra correspondiente a las cantidades que han sido objeto de minoración, incrementadas en un 5 por ciento, además de los intereses de demora. Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -2- Ejemplo 1: Una sociedad presenta a 01/01/2015 y 31/12/2015 la situación patrimonial que se muestra a continuación. Determinar la reducción a que tendrá derecho teniendo en cuenta que la Bl de 2015 es de 60.000 euros. Cuenta Importe 1/01/2015 Importe 31/12/2015 Capital Social 100.000 100.000 Reserva Legal 15.000 20.000 Rdo ejercicio (2014) 50.000 70.000 Reserva voluntaria 3.000 39.000 Reserva de capitalización -- 4.000 Solución: El incremento de FP viene determinado por la diferencia de RV y Reserva de nivelación ya que no se tiene en cuenta la RL ni los resultados del ejercicio al inicio ni al final. Como se observa, lo importante para aplicar la reducción de Bl en 2015 es la aplicación que se da a los resultados de 2014, ya que la sociedad habrá hecho al repartir el resultado de 2014: Cuenta Debe Resultado ejercicio 50.000 Haber Reserva Legal 5.000 Reserva Voluntaria 36.000 Reserva Capitalización 4.000 Dividendo a pagar 5.000 Es decir, el incremento de FP susceptible de poder aplicar la reducción ha sido de 40.000 por lo que la sociedad al aplicar el resultado de 2014 ya sabe la reducción a que puede tener derecho con independencia de los resultados de 2015, por lo que ha dotado la reserva, ya que la base imponible de 2015 le permite aplicarla Como el incremento de FP es de 40.000 la reducción será del 10%, por lo que la Reserva máxima a dotar es de 4.000. Ahora bien, aunque sólo se dota una reserva indisponible por 4.000, la sociedad debe mantener el incremento de FP por importe de 40.000 En 2015 como Bl 60.000 -> límite de reducción: 6.000 Puede reducir el 10% de incremento de FP: 4.000, ya que 4.000<6.000 Además, debe mantener el incremento de FP de 40.000 (salvo por pérdidas contables) hasta 31/12/2020 Resumen: con la reducción de 4.000 euros, suponiendo el tipo del 25% (a partir de 2016 ) ahorra 1.000 euros a cambio de tener 40.000 euros que no puede repartir a sus accionistas durante 5 años Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -3- Ejemplo2 : Supongamos que al cierre del ejercicio el resultado contable antes de impuestos asciende a 10.000 euros. Supongamos que ha contratado un leasing, por lo que puede deducirse por este motivo 6.000 euros. No existe ninguna otra diferencia entre el resultado contable y la base imponible, ni retenciones y pagos a cuenta. No se trata de una empresa de dimensión reducida, por lo que el tipo impositivo en el ejercicio 2015 será del 28 % La empresa quiere destinar a: - reservas de capitalización 5.000 euros. - Reserva legal y estatutaria: 2.000 euros. Observamos que el aumento de los fondos propios es de 7.000 euros, pero según el art. 25 no computará la reserva legal y estatutaria, por lo que el incremento de los fondos propios que son computables son 5.000 euros. Por lo que podrá deducirse el importe de 10 % sobre 5.000 euros = 500 euros. Pero veamos si esto es posible: El cálculo del impuesto sobre beneficios será: Resultado contable antes de impuestos 10.000 Diferencia temporaria negativa: Leasing -6.000 Base imponible previa 4.000 Limite deducción capitalización: 10 % por Base imponible reserva -400 3.600 Tipo impositivo 28 % Cuota líquida 1.008 Obsérvese que podría deducirse 500 euros (10 % sobre 5.000), pero con el límite del 10 % de la base imponible previa (4.000). La diferencia de 100 euros (500-400) podrán ser aplicados durante los dos ejercicios siguientes, si existe base imponible suficiente. Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -4- Registro contable: 1.008 (6300) Impuesto corriente (4752) Hacienda Pública 1.008 acreedora IS 1.680 (6301) Impuestos diferidos (479) Pasivos por 1.680 diferencias temporarias imponibles Por lo menos la reserva de capitalización debe ser de 4.000 euros. Pero la empresa podrá dotar 5.000 euros, para de este modo poder deducirse durante los dos ejercicios siguientes la parte no deducida en este año (500 – 400) 100, siempre con el límite del 10 % de la Base imponible previa en los dos ejercicios futuros. La reserva de capitalización: será de libre disposición. 5.000 (129) Resultado del ejercicio (11x) Reserva capitalización 5.000 Se deberá de mantener durante cinco años no teniéndose en cuenta la existencia de pérdidas contables futuras. RESERVA DE NIVELACION (ART. 105 LIS): SOLO PYMES. ENTIDADES DE REDUCIDA DIMENSION Las Entidades de Reducida Dimensión (cifra de negocios durante el ejercicio anterior inferior a 10 millones de euros) podrán minorar su Base Imponible positiva has el 10% de su importe. Así su tipo impositivo podrá ser del 22,5% (25%- 2,5%). En todo caso la minoración no podrá superar el importe de un millón de euros. Si el período impositivo tuviera una duración inferior a un año, el importe de la minoración no podrá superar el resultado de multiplicar 1 millón de euros por la proporción existente entre la duración del período impositivo respecto del año. Se entiende, a falta de matización legislativa, que la minoración se calcula sobre la Bl positiva previa a la compensación de BNIs antes ó después de compensación de Bl negativas. La cantidad en que se minore la Bl se adicionará a la base imponible de los períodos impositivos que concluyan en los 5 años inmediatos y sucesivos a la finalización del período impositivo en que se realice dicha minoración, siempre que el contribuyente tenga una base imponible negativa, y hasta el importe de la misma. El importe restante se adicionará a la base imponible del período impositivo correspondiente a la fecha de conclusión del referido plazo, es decir, si la entidad tiene bases negativas Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -5- en los 5 años siguientes, se va sumando el importe que se minoró inicialmente y si no hay bases negativas suficientes, se suma a la base imponible del último año (Quinto año). De esta manera se podrá minorar la tributación de un determinado ejercicio con las bases imponibles negativas que se puedan generar en los cinco años siguientes. Si transcurrido ese periodo no se generaran bases imponibles negativas lo que se produce es un diferimiento en la tributación de la reserva durante esos cinco años. En cualquiera de los casos la minoración no podrá superar el millón de euros anual. En la práctica, la aplicación de este incentivo supone una anticipación de Bases Imponibles Negativas antes de que éstas se produzcan. Los requisitios para su aplicación son: 1.- El contribuyente deberá dotar una reserva por el importe de la minoración, que será indisponible hasta el período impositivo en que se produzca la adición a la base imponible de la entidad de las cantidades minoradas. A estos efectos, no se entenderá que se ha dispuesto de la referida reserva, en los siguientes casos: - Cuando el socio o accionista ejerza su derecho a separarse de la entidad. - Cuando la reserva se elimine, total o parcialmente, como consecuencia de operaciones a las que resulte de aplicación el régimen fiscal especial establecido en el capítulo VII del título VII de esta Ley. - Cuando la entidad deba aplicar la referida reserva en virtud de una obligación de carácter legal. La minoración de BI por esta reserva de nivelación se tendrá en cuenta a efectos de determinar los pagos fraccionados según el art. 40.3 Las cantidades destinadas a la dotación de la reserva prevista en este artículo no podrán aplicarse, simultáneamente, al cumplimiento de la reserva de capitalización establecida en el artículo 25. - EI incumplimiento de lo dispuesto en este artículo determinará la integración en la cuota íntegra del período impositivo en que tenga lugar el incumplimiento, la cuota íntegra correspondiente a las cantidades que han sido objeto de minoración, incrementadas en un 5 por ciento, además de los intereses de demora. 2.- La reserva deberá dotarse con cargo a los resultados positivos del ejercicio en que se realice la minoración en base imponible. En caso de no poderse dotar esta reserva, la minoración estará condicionada a que la misma se dote con cargo a los primeros resultados positivos de ejercicios siguientes respecto de los que resulte posible realizar esa dotación. 3.- Esta minoración no la pueden aplicar las Empresas de Reducida Dimensión de reciente creación que tributen a un tipo del 15%. Tras la aplicación de esta reducción pueden ocurrir dos situaciones: A) Se tienen estas pérdidas fiscales, entonces éstas serán compensadas de forma automática aplicando para ello la deducción realizada en los años anteriores. B) Si no se tienen pérdidas fiscales durante los cinco próximos años habrá que devolver lo que se ha descontado con carácter previo Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -6- Ejemplo 1: Una ERD ha obtenido en el ejercicio 2015 una Bl + (tras realizar los ajustes correspondientes al resultado contable) de 50.000 euros. En 2016 tiene una Bl - 3.000 y ya no tiene bases negativas desde 2017 a 2025. En 2020 la Bl= 40.000 Solución: En 2015 puede minorar en un 10% la Bl. Como en 2016 tiene bases negativas tiene que aumentar la Bl en el importe minorado hasta el límite base negativa. Como en 2017 a 2025 no hay bases negativas, la cantidad pendiente se suma en 2020. 2015 2016 2020 Bl previa 50.000 Minoración Bl - 5.000 Base Imponible 45.000 Bl previa - 3.000 + Adición + 3.000 Base Imponible 0 Bl previa 40.000 + Adición + 2.000 Bl 42.000 • La minoración efectuada en 2015 dará lugar a la contabilización de una pasivo diferido, ya que en 2015 la empresa paga menos pero pagará más en el futuro. El pasivo irá revirtiendo conforme se vaya sumando la minoración a las Bls futuras. • En 2015 realizará el siguiente asiento: Cuenta Debe (6301) Impuesto diferido 1.250 (5.000 X 25%) (479) Pasivo por DT imponibles Haber 1.250 En 2016 contabilizará la reversión de 3.000 x 25% = 750 En 2021 contabilizará la reversión de 2.000 x 25% = 500 ■ En 2015 deberá dotar una reserva indisponible por 5.000. No obstante, si no pudiese dotarla por no tener suficiente saldo de la cuenta (129) Resultado del ejercicio, deberá dotarla con cargo a los resultados del primer ejercicio en que se pueda dotar. - El hecho de no tener saldo suficiente para dotar la reserva teniendo base imponible se puede deber a que la sociedad tenga que dotar reserva legal por ejemplo y que no quede saldo suficiente. - También puede deberse a que la Bl sea positiva por un importe pero el resultado contable haya sido mucho menor porque se hayan realizado ajustes + de cuantía significativa al RC para obtener la BI. Ejemplo 2: Supongamos una empresa de reducida dimensión, que tiene un resultado contable positivo de 10.000 euros. No existe ninguna diferencia entre la contabilidad y la fiscalidad, ni retenciones, ni pagos a cuenta. Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -7- El cálculo del impuesto sobre beneficios será: Resultado contable antes de impuestos 10.000 Deducción nivelación 10 % -1.000 Base imponible 9.000 Tipo impositivo 25 % Cuota líquida 2.250 Registro contable: 2.250 (6300) Impuesto corriente (4752) Hacienda Pública acreedora IS 2.250 250 (6301) Impuesto diferido (479) Pasivo por diferencia temporaria imponible 250 El resultado contable sería: Resultado contable antes de impuestos 10.000 (-) Impuesto sobre beneficios -2.500 Resultado contable 7.500 Registro de la reserva indisponible: 250 (129) Resultado contable (11x) Reserva nivelación 250 Obsérvese que la minoración por la deducción de nivelación no se ha considerado desde el punto de vista contable, ya que se ha tratado como una diferencia temporaria. Durante los cinco ejercicios siguientes puede suceder: 1. Que se obtengan bases imponibles negativas. Supongamos que la base imponible negativa en algunos de los cinco años siguientes es por 10.000 euros. (Supongamos que la única deducción que tiene por reservas de nivelación es por 250 registrada anteriormente) Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -8- El cálculo del impuesto sobre beneficios será: Resultado contable antes de impuestos - Adición reserva nivelación 1.000 Base imponible - Tipo impositivo 25 % Crédito por pérdidas a compensar - 10.000 9.000 2.250 Registro contable: 2.250 (4745) Crédito por pérdidas a compensar (6301) Impuesto diferido 2.250 250 (479) Pasivo por diferencia temporaria imponible ( 6301) Impuesto diferido 250 El resultado contable sería: Resultado contable antes de impuestos - (-) Impuesto sobre beneficios 2.500 Resultado contable - 10.000 7.500 Podemos concluir, que del total deducible por (2.500) por base imponible negativa: 1. Por importe de 250 ya se lo ha deducido previamente en ejercicios anteriores a través de la deducción de nivelación. 2. Por importe de 2.250, queda pendiente de compensación para los ejercicios siguientes. La reserva de nivelación se convertirá en reserva de libre disposición: 250 2. (11x) Reserva nivelación (113) Reserva voluntaria 250 Supongamos que durante los cinco ejercicios siguientes no tiene bases imponibles negativas. En el último de los cinco ejercicios anteriores, supongamos que tiene una base imponible de 10.000 euros. El cálculo del impuesto sobre beneficios será: Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. -9- Resultado contable antes de impuestos 10.000 Adición reserva nivelación 1.000 Base imponible 11.000 Tipo impositivo 25 % Cuota líquida 2.750 Registro contable: 2.750 (6300) Impuesto corriente (4752) Hacienda Pública acreedora IS 2.750 250 (479) Pasivo por diferencia temporaria imponible (6301) Impuesto diferido 250 El resultado contable sería: Resultado contable antes de impuestos 10.000 (-) Impuesto sobre beneficios -2.500 Resultado contable 7.500 La reserva indisponible será de libre disposición. 250 (11x) Reserva nivelación (113) Reserva voluntaria 250 Obsérvese que la adición por la deducción de nivelación que ha podido ser aplicada (por no existir base imponible negativa) no se ha considerado desde el punto de vista contable, ya que se ha tratado como una diferencia temporaria. Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. - 10 - Tipos Impositivos I.S. 2015 y 2016 SUJETO PASIVO 2014 2015 2016 Tipo General 30% 28% 25% Entidades de crédito 30% 30% 30% Entidades dedicadas a exploración, investigación y explotación de yacimientos de hidrocarburos y otras actividades (Ley 34/1998) 35% 33% 30% Parte de BI hasta 300.000 € 15% 15% 15% 25% 25% Entidades de nueva creación que tributen a un tipo inferior, aplicarán para el primer periodo con base imponible positiva el siguiente: Entidades con cifra de negocio < 5M y plantilla < 25 empleados, que tributen al tipo general Empresas de Reducida Dimensión (Cifra de negocios < 10M) excepto que tributen a tipo diferente del general Resto: 20% Parte de BI hasta 300.000€ 20% Resto: 25% Parte de BI hasta 300.000€ : 25% Parte de BI hasta 300.000€: 25% 25% Resto: 30% Resto: 28% 25% 25% 25% 25% 25% 25% Resultado cooperativo: 25% Resultado cooperativo: 25% Resultado extracooperativo Resultado extracooperativo 30% 30% Mutuas de seguros generales y mutualidades de previsión social. Sociedades de garantía recíproca y sociedades de refinanciamiento. Entidades sin fines lucrativos que no cumplen la Ley 49/2002. Fondos de promoción de empleo. Uniones, federaciones y confederaciones de cooperativas. Entidad de derecho público, puertos del Estado y las autoridades portuarias. Comunidades titulares de montes vecinales en mano común. Cooperativas de crédito y cajas rurales. 25% Resultado cooperativo: 20% Cooperativas fiscalmente protegidas Resultado extracooperativo 20% 20% 30% Entidades sin fines lucrativos que sí cumplen con la Ley 49/2002 10% 10% 10% SICAV 1% 1% 1% Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. - 11 - Fondos de Inversión Sociedades y Fondos de Inversión Inmobiliaria 1% 1% 1% 0% 0% 0% Fondo de regulación del mercado hipotecario. Fondos de Pensiones Departamento Contable- Fiscal Tel 93-2371157 Fax 93-4154186 Fiscal@miguel-nistal.com www.miguel-nistal.com Nota: Ejemplos extraídos de http://gregorio-labatut.blogspot.com.es Asesoría Miguel-Nistal, S.L. Departamento Contable- Fiscal Enero 2015 Nuevas Reservas 2015 I.S. - 12 -