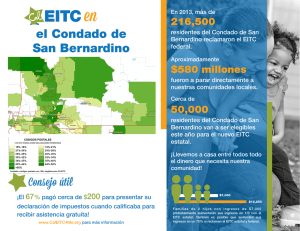

EARNING INCOME TAX CREDIT” (EITC) Crédito por Ingreso del Trabajo

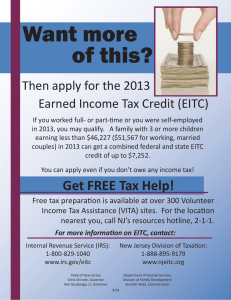

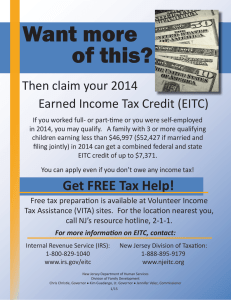

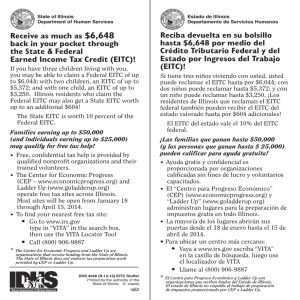

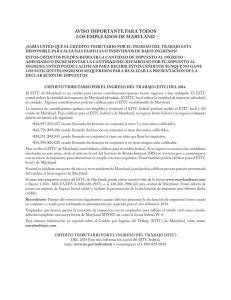

Anuncio

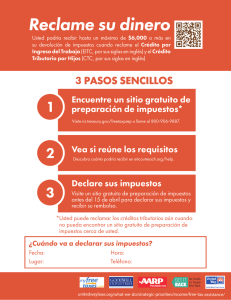

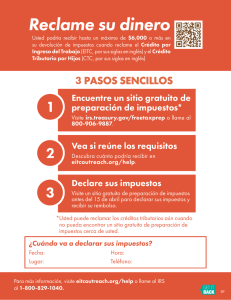

“EARNING INCOME TAX CREDIT” (EITC) Crédito por Ingreso del Trabajo El EITC es una de las mayores herramientas de lucha contra la pobreza de los Estados Unidos de América. Es un impuesto negativo sobre la renta único en el mundo, aunque distintos países han ido imitando el concepto en los últimos años. De hecho, en este 2012, ni más ni menos que veintiséis Estados distintos han promulgado un tipo impositivo al menos similar. Cerca de veintiún millones de familias estadounidenses recibieron más de $36 mil millones en prestaciones en el 2004, teniendo esto un fuerte impacto significativo en las vidas y comunidades de más bajos salarios del país. Tanto es así que ha formado parte de los debates políticos con respecto a la posibilidad de aumentar el salario mínimo interprofesional. Promulgado en el año 1975, inicialmente de forma modesta, se ha ido ampliando por la legislación fiscal en varias ocasiones, la última de ellas en el pasado año 2009 con la extensión del alcance del tipo a familias numerosas y parejas casadas. El Crédito por Ingreso del Trabajo, simplemente llamado EITC por sus siglas en Inglés, es un crédito tributario progresivo diseñado en EEUU para ayudar a contribuyentes y trabajadores de bajos ingresos a seguir trabajando reduciendo la responsabilidad fiscal derivada de sus ingresos, que son inferiores al promedio nacional, debiendo cumplir obviamente ciertos requisitos o reglas. Además, y lo que es innovador, es que el EITC es un crédito reembolsable, lo que significa que cuando los impuestos se reducen a $0, se reembolsa sustancialmente por el Internal Revenue Service, un organismo público, el resto del crédito y se reduce la cantidad total de impuestos a pagar. El objetivo es compensar la carga impositiva de las rentas bajas y mantener el incentivo frente al trabajo para estabilizar el nivel mínimo de Bienestar general. El ingreso sobre el trabajo incluye: Salarios, sueldos, comisiones y propinas – obligatorias en EEUU - sujetas a impuesto Ingreso neto del trabajo por cuenta propia o ingreso bruto recibido como empleado estatutario o por cuenta ajena, alternativamente Prestación por discapacidad si se recibe antes de la edad mínima de jubilación Pago por combate no tributable de un miembro de los servicios armados de los EEUU, servicio activo prolongado fuera del país que se considera como si hubiera vivido en los Estados Unidos durante el año contributivo El EITC no afecta a ciertos pagos de la beneficencia social. Cualquier reembolso del crédito por ingreso del trabajo y otros pagos adelantados del mismo no se tendrán en cuenta para determinar si procede recibir o no beneficios de los programas de asistencia social, ni para determinar la cantidad concreta a percibir. Sin embargo, si las cantidades recibidas no se utilizan dentro de cierto período de tiempo, éstas podrían considerarse como un activo anual pudiendo afectar su elegibilidad para recibir dichos beneficios. Así, por ejemplo: el seguro médico de beneficencia y prestaciones suplementarias del Seguro Social, los cupones para alimentos o las viviendas de familias de escasos recursos. Como se ha apuntado anteriormente, los contribuyentes deben cumplir ciertos requisitos: Falta de ingreso del trabajo o ingreso bruto ajustado igual o menor al límite anual aplicable Necesidad de número de Seguro Social válido, bien identificación personal El estado civil para efectos de la declaración no puede ser "casado declarando por separado", de ser así procede la Declaración conjunta en la que sólo se exige la nacionalidad estadounidense de uno de los cónyuges: de manera que sólo se puede declarar individualmente si no se está casado o juntado Obligatoriedad de ser ciudadano de los Estados Unidos o residente extranjero durante todo el año contributivo, o bien extranjero no residente, casado con un ciudadano o extranjero residente de los EEUU El ingreso de inversiones deberá ascender de $3,200, en 2012, (suele oscilar entre los $3,500 arriba o a bajo) No se debe ser dependiente de otra persona Tener entre 25 años y 65 años al final del año y haber sido residente de los Estados Unidos por más de seis meses, si no se tiene dependiente a cargo alguno Al igual que el contribuyente, el dependiente debe haber vivido en los Estados Unidos durante más de la mitad del año. Ahora bien, si concurren hijos calificados o hijos dependientes calificados, cabrán tres particularidades adicionales en las reglas antes dichas, atendiendo a su parentesco, edad y residencia, incluyendo a menores de acogida o en adopción también desde una de las últimas reformas. Igualmente, cabe mencionar que existen límites para la generación de ingreso según estado civil. Parentesco incluye a todo tipo de descendientes convivientes con el que declara, edad a menores de 19 años, y residencia a la misma que el contribuyente estadounidense al menos durante un mínimo 6 meses durante el año contributivo. Como ejemplo, hay que tener en cuenta que para el año fiscal 2011, el EITC máximo para una sola persona o una pareja casada sin hijos calificados conjuntamente fue de $464 mensuales, que no son moco de pavo para una familia que apenas alcanza los $1000. Pero lo cierto es que es difícil medir el costo del impuesto para el gobierno federal de los EE.UU. Se estima que entre el 22% y el 30% de los contribuyentes que lo reclaman en sus declaraciones de impuestos en realidad no califican como tal. Esto condujo a un costo adicional para el gobierno en el año 2010 de entre $8 y $10 millones. No obstante, algunos economistas distinguidos han señalado que el EITC puede causar una reducción en derecho gasto que resulta de todas esas personas que salen de la pobreza. Es más, este costo puede ser al menos parcialmente compensado por dos factores: los impuestos generados por los nuevos trabajadores atraídos por el EITC en el mercado laboral, en primer lugar; y los impuestos generados en el gasto supletorio realizado por quiénes reciben crédito por impuesto a la renta, en segundo lugar. Pero el principal inconveniente de cualquier impuesto negativo sobre la renta es que exige considerable informes y una constante supervisión a fin de evitar el fraude. De hecho el incentivo para cometer fraude puede aumentar con estos tipos impositivos ya que la recompensa monetaria por fraude puede llegar a ser mayor que la responsabilidad del contribuyente fiscal total. Finalmente, me tomo la libertad de hacer castillos en el aire planteando la hipotética futura aplicación del ingreso sobre el trabajo en España. A mi modo de ver, ésta es realmente una iniciativa brillante y eficaz en tiempos de crisis, es una medida que ciertamente alcanza a la totalidad, con independencia de que existan minorías que se aprovechen de forma fraudulenta, como se comentaba antes, que lamentablemente es inevitable. Hoy, en el Estado Español, con casi ya 5 millones y medio de parados, sería la alternativa para todos aquellas que ni siquiera tienen la categoría de “mileuristas”, cumplen el requisito de bajos ingresos por tanto-, o que incluso teniéndola, trabajan en la llamada economía sumergida con tal de evadir impuestos frente a la Hacienda Pública o derivar múltiples deudas acumuladas en los últimos cuatro años. Creo firmemente que la medida conseguiría estabilizar el SMI aumentando la calidad de vida. Mas el problema sería otro: el problema sería la posibilidad económica del Gobierno estatal para hacer frente a una iniciativa de estas características. Dígase que las partidas que se ahorran de un lado pueden ingresarse en otro; sin ir más lejos, el nuevo carril VAO de la C-58, no muy revalorizado hasta la fecha, dicho sea de paso, costó millones de Euros que ahora podrían haberse destinado a prestaciones sociales del estilo EITC. Basta con recordar las colas que se formaban en las distintas sedes del INEM cuando se instauró la partida de los €420 para los ciudadanos en el paro… Lo que es evidente es que, una vez más, los yankees nos van un paso por delante. Tendremos que empezar a ponernos las pilas. Paula Roca Belmonte, Universidad de Barcelona.