BIENES de EQUIPO - Comunidad de Madrid

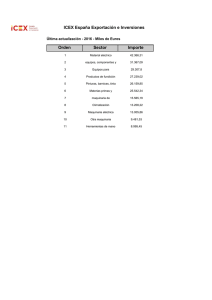

Anuncio

LA INDUSTRIA DE BIENES DE EQUIPO 1. DELIMITACIÓN DEL SECTOR DE BIENES DE EQUIPO Según la Clasificación de Productos por Actividades (C.P.A.), el sector de los bienes de equipo comprende los Equipos Metalmecánicos, los equipos eléctricos y electrónicos, el material ferroviario y la industria aeronáutica; quedando excluidos los buques, los bienes de uso doméstico y los no profesionales. La verdadera importancia del mismo, radica en que suministra los activos productivos de toda la industria manufacturera y del proceso, así como de las instalaciones responsables de los servicios esenciales, agua, energía, transportes y comunicaciones, contribuyendo a la competitividad del país. Además, los avances tecnológicos e innovación que experimenta un país son en gran medida materializados por los bienes de equipo que dicho país es capaz de producir. Con carácter general, los principales segmentos o subsectores de bienes de equipo son los siguientes: 1. PRODUCTOS METÁLICOS ELABORADOS. Engloba, entre otras, las actividades relacionadas con la producción de tuberías (soldadas, sin soldadura, accesorios, etc.), estructuras (compuertas, naves, puentes, torres, etc.), calderería (cisternas, depósitos, tanques, etc.), calderas y reactores nucleares y productos de alambre. 2. MAQUINARIA Y EQUIPO MECÁNICO. Engloba, entre otras, las actividades relacionadas con la maquinaria para producción y uso de la energía (motores, turbinas, bombas y compresores, válvulas y órganos de transmisión), maquinaria con fines generales (hornos y quemadores, elevación y manipulación, refrigeración, ventilación y aire acondicionado), maquinaria agrícola, máquina-herramienta y máquina con fines especiales para determinada industria (metalurgia y siderurgia, construcción y obras públicas, alimentación, textil, celulosa y papel). 3. MAQUINARIA Y EQUIPOS ELECTROTÉCNICOS. Engloba, entre otras, las actividades relacionadas con la fabricación de maquinaria y equipos electrotécnicos (motores, generadores y transformadores, equipos de distribución y control eléctrico, hilos y cables eléctricos, acumuladores, pilas y baterías, iluminación y otro material eléctrico), y de equipos electrónicos (maquinaria de oficina y ordenadores, material y aparatos de radio, televisión y comunicaciones, así como aparatos de instrumentación, medida y navegación y precisión). 4. MATERIAL DE TRANSPORTE. Engloba las actividades relacionadas con la fabricación de vehículos especiales, material ferroviario y aeronaves. 5. PRODUCTOS NO METÁLICOS. 2. EL SECTOR EN LA UE Los datos para la elaboración de este apartado, provienen del estudio realizado por ORGALIME, en el que participa SERCOBE; junto a catorce países europeos. Según este análisis, la Industria Europea de Bienes de Equipo ha facturado en 2003, 1.175 billones de euros, emplea a unos 7 millones de personas y exporta 860.000 millones de euros. Aunque los datos del último trimestre de 2002 y el comienzo de 2003 proporcionaban un moderado optimismo, los conflictos internacionales produjeron un claro impacto negativo en los dos últimos trimestres de 2003, paliado en alguna forma por los bajos tipos de interés y la mejora de la demanda en los mercados no comunitarios. La fortaleza del euro, especialmente en relación con el dólar USA ha supuesto un inconveniente para los márgenes de beneficio de los fabricantes europeos, si bien la demanda de algunas áreas ligadas al dólar se ha mostrado más activa, especialmente en Asia. En resumen, la apreciación del euro, la débil demanda interna en la UE, el aumento de la competencia de países con menores costes, han conducido a un descenso de la Facturación sectorial en un –1,1%. Asimismo, retrocedió la inversión propia del sector, como consecuencia de la baja utilización de la capacidad productiva, el escaso nivel de los beneficios empresariales y la debilidad del crecimiento. Otra consecuencia negativa de lo mencionado anteriormente es el descenso del empleo en un –2,6%, análoga a la del año anterior. Sin embargo, se espera un incremento de la demanda para el 2004, motivo por el cual muchas compañías han preferido esperar a proceder a despedir plantilla. En cuanto al Comercio Exterior, es importante señalar que un 56% del total de la exportación intra y extra comunitaria se realiza dentro de la UE. Esto es debido a que la demanda interna comunitaria también ha sido débil, y las paridades monetarias han hecho declinar las ventas a los Estados Unidos y a la zona dólar, salvo en el área asiática y del este de Europa. 3. EL SECTOR EN ESPAÑA a) Introducción Con los datos extraídos de la muestra (200 empresas, de las cuales, 23 eran grandes empresas, 23 eran medianas, 106 eran pequeñas, y 50 empresas subcontratadas), se observa que la facturación sectorial se incrementó en un 3,7% en términos reales. Sin embargo, la producción sectorial, obtenida de restar a la facturación total, la facturación por ventas de productos que no sufren transformación alguna, se incrementó apenas un 1% y se cree que es debido a un simple aumento de la actividad comercializadora. Atendiendo a la principal subdivisión del sector de los bienes de equipo en fabricantes metalmecánicos y eléctrico-electrónicos, los primeros incrementaron su facturación en un porcentaje de 5,8% mientras que los segundos lo hicieron únicamente en un 1,9%. b) Características La mejora de la demanda interna, favorecida por el buen comportamiento de la economía española y una cierta aceleración de las exportaciones, ha contribuido a que la Industria Española de Bienes de Equipo haya cerrado 2003 con un incremento en su nivel de actividad que, según los valores provisionales, prácticamente cubren las expectativas optimistas realizadas en el anterior informe. Después de dos años de poco crecimiento, la inversión en equipos ha experimentado un crecimiento positivo, lo cual se ha hecho notar en el sector. Según datos del Ministerio de Economía y Hacienda, la inversión en equipos evolucionó de forma positiva aunque no de manera espectacular, con un crecimiento de 1,9%. Lo más destacable, es que consiguió salir de las tasas negativas que había registrado en los dos ejercicios anteriores. Asimismo, el Índice de Precios Industriales (IPI) de bienes de equipo alcanzó una modesta tasa del 0,5%, suponiendo al menos una mejor perspectiva ante los valores muy negativos de los dos ejercicios anteriores. La disponibilidad de bienes de equipo (producción industrial + exportaciones-importaciones) alcanza una tasa del 5,1%, lo cual supone una gran evolución respecto al año anterior, en el que registró un retroceso del –4,0%, aunque el responsable de esta mejora es el notable crecimiento de las importaciones. Las previsiones para el próximo ejercicio son esperanzadoras, siempre y cuando se mantengan el marco y los factores que han coadyuvado a la recuperación del sector durante este ejercicio respecto a los anteriores. Para ello, es vital contar con la formación bruta de capital fijo que supuestamente avanzará de un 1,9% en bienes de equipo y 2,8% en otros productos hasta un total de 5,0% entre los dos. Respecto al empleo, se redujo en un 0,4% para el conjunto sectorial. Dicha reducción es consecuencia directa de los malos resultados que se habían obtenido en los dos ejercicios anteriores. a) Comercio Exterior Los intercambios comerciales incrementaron el déficit de comercio exterior en un 12,5%, debido en parte gracias a la muy estimable tasa de las exportaciones, 9,0%, en el ejercicio. Por su parte, las importaciones crecieron el 10,2%, en respuesta a la demanda interna. La relación exportación/ producción es del 65,7% (casi cuatro puntos porcentuales superior a la del año pasado), lo que muestra el notable éxito de las empresas para consolidarse en los mercados exteriores. Esta relación es similar a la de los países más avanzados y resulta, por tanto, muy estimable aún considerando que un cierto volumen de las compras realizadas al exterior por los propios fabricantes, se incorpora a la corriente exportadora, circunstancia que, por otra parte, también se produce en estos países. Sin embargo, el grado de abastecimiento interno, es decir, la cuota teórica del mercado interno cubierta por la producción propia, registra un valor del 23% (desciende dos puntos respecto al año anterior). La capacidad de penetración de nuestros productos en los mercados más competitivos y tecnificados, observado al comprobar el destino de nuestras exportaciones, sugiere la existencia de un sector español de bienes de equipo que, siendo competitivo, tiene una dimensión inferior a la que le correspondería en función del grado de desarrollo industrial de nuestro país. Esta circunstancia ha sido comprobada por SERCOBE en estudios comparativos realizados en colaboración con las asociaciones cúpulas europeas. Así, el peso de la industria española de bienes de equipo ante el PIB o la producción industrial total, resulta muy inferior al de los países más desarrollados de nuestro entorno con independencia del tamaño del país. Además, el hecho de que se trate de un sector con alto contenido tecnológico y considerable valor añadido, parece razonable apostar por la conveniencia de su potenciación y especialización, teniendo en cuenta el inevitable proceso de dispersión hacia países con menores costes de producción de las actividades con menor existencia tecnológica y valor añadido. Tal potenciación y especialización pasa pues de forma inexorable por un decidido impulso en la gestión de la I+D+I del sector, lo que conduzca hacia la especialización en actividades en las que la tecnología, deseablemente propia, juegue un papel preponderante. Por subsectores: CUADRO 4: COMERCIO EXTERIOR ESPAÑOL DE BIENES DE EQUIPO AÑO 2003.SUBSECTORES Fuente: SERCOBE (1) y elaboración propia IMPORTACIONES EXPORTACIONES Subsector % % % % SOBRE VARIACI SOBRE VARIACIÓ EL TOTAL ÓN EL N SOBRE SOBRE TOTAL 2002 2002 Productos metálicos elaborados 34.1% 6.1% 7,3% 8,2% Maquinaria y equipo mecánico 17.3% 41.0% 15,5% 41,5% equipo 10.1% 13.6% 6,0% 16,9% Maquinaria y electrotécnicos Equipos electrónicos 3.1% 34.9% 2,2% 26,7% Material de transporte -1.7% 4.4% 21,2% 6,8% Productos no metálicos -2.5% 0,0% -94,0% 0,0% TOTAL BIENES DE EQUIPO 10.9 100% 9,7% 100% Por tipo de bienes de equipo, destacan en 2003 los siguientes, con sus porcentajes sobre el total de exportaciones e importaciones: ü Las exportaciones de Radio y TV (1,4%), maquinaria de oficina y ordenadores (4,9%), material ferroviario (4,5%), tubería: soldada, sin soldadura, accesorios, etc (4,2%), maquinaria de construcción, obras públicas y minería (4,2%), órganos de transmisión (4,0%), aparatos a medida, verificación y análisis (3,8%), motores, generadores y transformadores (3,8%), hilos y cables eléctricos (3,8%), motores no eléctricos (3,4%) ü Las importaciones de Radio y TV (11,8%), máquina construcción, obras públicas y minería (9,1%), maquinaria de oficina y ordenadores (8,9%), telecomunicaciones (4,4%), aparatos de medida, verificación y análisis (3,6%),motores generadores y transformadores (3,6%), órganos de transmisión (3,0%), maquinaria agrícola (3,0%) y elevación y manipulación (3,0%). Por áreas geográficas: Ø Importaciones: la Unión Europea representó el 72,8% del total, el resto de Asia, un 12,5%, EE.UU y Canadá, un 5,9%, el Sudeste Asiático, un 2,0%, el grupo de países miembros de la E.F.T.A., un 1,6%, y el resto del mundo, un 5,2%. Ø Exportaciones: la Unión Europea, representó un 64,8% del total, Iberoamérica, un 7,7%, EE.UU. y Canadá, un 5,8%, Europa Central y del Este, un 4,7%, el resto de Asia, un 3,6%, Oriente próximo, un 3,0%, África del Norte, un 2,9%, el resto de Europa, un 2,0%, el resto del mundo, un 5,5%. Por países: Por países, las cuotas más destacadas de exportación e importación se resumen en el siguiente cuadro: CUADRO 3: RANKING DE MERCADOS DESTINO Y ORIGEN Fuente: SERCOBE (1) y elaboración propia Cliente Suministrador Ranking País Cuota(%) País Cuota(%) 1 Francia 16.0 Alemania 21.8 2 Alemania 12.0 Francia 13.6 3 Portugal 10.6 Italia 12.0 4 Reino Unido 8.4 Reino Unido 7.3 5 Italia 7.2 EEUU 5.5 6 Estados Unidos 5.4 Países Bajos 5.4 7 Países Bajos 3.0 Japón 5.0 8 México 2.8 China 4.0 9 Bélgica 1.9 Bélgica 2.7 10 China 1.7 Suecia 2.4 11 Suecia 1.6 Corea del Sur 2.2 12 Marruecos 1.3 Hungría 2.1 13 Turquía 1.2 Portugal 2.1 14 Austria 1.0 Austria 2.0 15 Suiza 1.0 Polonia 1.8 16 Irán 0.9 Finlandia 1.3 17 Grecia 0.9 Suiza 1.2 18 Rep. Checa 0.9 Taiwan 1.0 19 Irlanda 0.8 Dinamarca 1.0 4. EL SECTOR EN LA COMUNIDAD DE MADRID a) Introducción: Para la confección de esta parte del informe se ha utilizado principalmente la fuente ya citada: “Estructura económica de Madrid” (segunda edición), Biblioteca Civitas Economía y Empresa. Director: Jose Luis García Delgado. b) Características La evolución reciente de la industria de bienes de equipo en la comunidad de Madrid durante el último ciclo económico (1990-2001) sigue una tendencia similar a la de los bienes de equipo en España, y también similar a la seguida para el conjunto de la economía madrileña. Se trata de una etapa de fuerte expansión durante el período 1994-2001. Tras los mínimos de 1993, la producción de bienes de equipo creció con fuerza en 1994 (10,9 por ciento) y 1995 (9,3 por ciento), si bien en 1996 y 1997 se produjo una desaceleración importante del crecimiento, aunque manteniéndose las tasas positivas. En los últimos años (2001 y 2002) se ha producido una ruptura del ciclo, generándose tasas de crecimiento negativas. El crecimiento sectorial de la industria de bienes de equipo de Madrid es muy heterogéneo, presentando comportamientos muy dispares. En el grupo de sectores con mayor crecimiento relativo se encuentran el material de transporte y los productos metálicos; mientras que en el grupo de actividades con menor crecimiento está el de la industria no metálica. En general, el crecimiento experimentado por la industria de bienes de equipo ha originado sensibles mejoras en las cuentas de resultados de sus empresas, con incrementos en la rentabilidad de los activos que, junto con el abaratamiento de la financiación derivada de las caídas de tipos de interés han contribuido a mejorar de manera notable la posición financiera de las empresas. La diferencia porcentual entre ambas magnitudes fue del 15 por ciento en 2000 (frente al –1 por ciento de 1994), lo cual ha resultado ser un elemento clave para la inversión empresarial, tan necesaria en un sector en que el desarrollo tecnológico y la gestión de I+D+I son factores de competitividad prioritarios. Las expectativas para el futuro son inciertas, esperándose una regreso a la senda del crecimiento y recuperación que no acaba de llegar, principalmente por el estancamiento en los niveles de demanda interna y la caída de la demanda exterior, esta última originada por la débil situación económica de Francia, Alemania y el conjunto de la Unión Europea. En el año 2000, el valor añadido bruto de la industria de bienes de equipo de la Comunidad de Madrid ascendió a 6.339 millones de euros (precios corrientes), que a precios constantes (base 1995) resultó 5.994 millones de euros. La remuneración de los asalariados de esta industria se elevó a 4.519 millones de euros en ese año, con un excedente bruto de explotación de 1.869 millones de euros. En la Comunidad de Madrid, la industria de bienes de equipo dio empleo a unas 154.300 personas, de las cuales unas 148.100 (el 96 por ciento) eran asalariados. La evolución del empleo en el sector ha sido positiva en el quinquenio 1995-2000, con un incremento aproximado de 22.400 empleos. Pese al fenómeno de reducción de empleo en el ámbito europeo antes mencionado, sin duda la sostenida caída del desempleo que se han producido en los últimos ocho años en España, y en la Comunidad de Madrid en particular, han contribuido a romper dicha tendencia. No obstante, si el análisis de la evolución del empleo se hace en una serie más larga (1990-2001), las conclusiones no serían tan positivas ya que la recesión experimentada en 1993 y 1994 extendió el proceso de destrucción de empleo hasta 1996. Cabe definir a Madrid como una comunidad con una fuerte especialización en la exportación de bienes de equipo, ya que del total de las exportaciones de la Comunidad, un 42,6 por ciento corresponden a este sector mientras que a nivel nacional, el porcentaje se sitúa en un 21,7 por ciento. c) Comercio exterior En el ámbito exterior, durante la última década el componente más dinámico de la demanda en la industria de la comunidad de Madrid ha sido la exportación. En el caso de los bienes de equipos, el comportamiento es similar, y se produce tanto en las grandes empresas como en las pymes, si bien en las empresas de menor dimensión la propensión exportadora es muy inferior a las de mayor tamaño. En actividades en que Madrid presenta una mayor especialización relativa como los segmentos de material de transporte, material eléctrico y material electrónico, la demanda se encuentra vinculada a los mercados internacionales, con una propensión exportadora media que alcanza el 40 por ciento en empresas de más de 200 trabajadores (menos de la mitad para el resto de empresas). El principal mercado de exportación es la Unión Europea, habiéndose intensificado el comercio durante la última década con motivo de la mayor integración lograda en dicho mercado. Destaca el mercado alemán, junto con Francia, Italia, México, Estados Unidos y Portugal. De los países candidatos a entrar en la UE, únicamente Polonia presenta una cierta importancia, pero muy por debajo de los países comunitarios. También con importancia menor pero con expectativas de buenas oportunidades de negocio, se encuentran países como China, Venezuela, Corea del sur, Taiwan, Turquía y Brasil. 5. ASOCIACIONES § SERCOBE, Asociación Nacional de Fabricantes de Bienes de Equipo. SERCOBE está integrada en las Organizaciones Empresariales españolas y europeas, colaborando activamente en la resolución de los problemas comunes a todo el empresariado español. Es miembro de CONFEMETAL (Confederación de Organizaciones Empresariales del Metal), estando así integrada en la cúpula empresarial CEOE (Confederación Española de Organizaciones Empresariales). Está presente en los órganos de gobierno de CONFEMETAL, Junta Directiva y Comité Ejecutivo, y una de las Vicepresidencias corresponde al Presidente de SERCOBE. Igualmente, está representada en los órganos directivos y comisiones de trabajo de la CEOE, donde actúa de portavoz de la industria de Bienes de Equipo. El entronque con las organizaciones europeas se realiza a través de ORGALIME, organismo que agrupa a las organizaciones nacionales de las Industrias Metalmecánicas y Eléctrico-Electrónicas de Europa, del cual SERCOBE es miembro de pleno derecho. ORGALIME, a su vez, colabora con WEM (West European Metal Trades Employers Organisation) en los temas sociolaborales, así como con UNICE, que agrupa las confederaciones de las industrias de la UE y ciertos países terceros en los temas más generales como política comercial y medio ambiente. SERCOBE ha mantenido los primeros contactos con el ICSCA (Industry Cooperation on Standards & Conformity Assessment) para su integración en él. Esta Organización está formada por empresas mayoritariamente de ámbito global y Asociaciones industriales que cubren las necesidades de las pequeñas y medianas empresas. El objetivo es incrementar el comercio a través de la aplicación de las normas, analizando la valoración de la conformidad con ellas. § AECIM La Asociación de Empresarios del Comercio e Industria del Metal de Madrid se constituyó el 13 de Junio de 1977. Desde su comienzo, AECIM tuvo como vocación la integración de todo el empresariado madrileño del Comercio, la Industria y los Servicios del Metal. Los fines fundamentales de la Asociación han sido siempre la coordinación, representación, gestión y defensa de los intereses comunes de sus miembros, favoreciendo las condiciones que hagan posible el normal desarrollo de la capacidad creadora del empresario, como elemento indispensable de una sociedad dinámica y próspera, inscrita en el marco de la Unión Europea. AECIM está integrada en CONFEMETAL, C.E.I.M., y FEMETAL, y a través de ellas en la Confederación Española de Organizaciones Empresariales (C.E.O.E.), formando parte de sus órganos de gobierno. Los principales objetivos de la Asociación de Empresarios del Metal son fomentar y defender el sistema de libre iniciativa privada, promover el desarrollo empresarial en beneficio del interés general de la sociedad y representar y gestionar los legítimos intereses empresariales del sector. La Asociación integra a empresas, profesionales y asociaciones dedicadas al comercio, industria y servicios del sector del metal de la Comunidad de Madrid. La mayoría de ellas se encuadran en lo que se denomina PYMES. En estos momentos, AECIM cuenta con más de 7.000 empresas asociadas, de las cuales un 70% pertenecen a los sectores de industria y servicios y el 30% restante al sector comercio. 6. FERIAS Ø Matelec Ø Maquitec 7. FUENTES § www.sercobe.es. Informe publicado en 2004, sobre el año 2003. § www.ine.es Anuario estadístico de España 2004, INE. § “Estructura económica de Madrid” (segunda edición), Biblioteca Civitas Economía y Empresa. Director: Jose Luis García Delgado. § www.aecim.org