Plantilla - Segunda Quincena Jun 2014

Anuncio

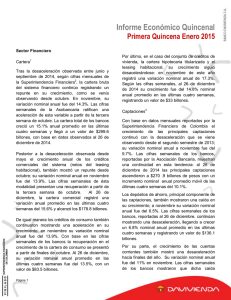

Informe Económico Quincenal Segunda Quincena Junio 2014 Sector Financiero Cartera1 Según cifras mensuales de la Superintendencia Financiera, posterior a la desaceleración observada en el último trimestre del año pasado, la cartera bruta2 del sistema financiero ha venido presentando un leve repunte en su crecimiento en 2014: su variación nominal anual en abril de 2014 fue de 14% frente al 12.7% de diciembre de 2013. Los créditos comerciales del sistema (netos del leasing habitacional) crecieron un 13.8% nominal anual. La modalidad de consumo, por su parte, registró una variación nominal anual de 11.5%. Por último, el conjunto de créditos de vivienda, la cartera hipotecaria titularizada y el leasing habitacional crecieron un 20.7% nominal anual. Según cifras semanales de la Asobancaria, la cartera total de los bancos al 13 de junio de 2014 creció un 15% anual promedio en las últimas cuatro semanas, alcanzando un valor de $275.5 billones. La cartera comercial comenzó a desacelerarse a partir de la última semana de mayo, luego de venir mostrando una tendencia positiva en su crecimiento desde comienzos de 2014. Registró una variación anual promedio en las últimas cuatro semanas del 14.6% alcanzando $164 billones. La modalidad de consumo, por su parte, aunque siguió registrando niveles de crecimiento muy bajos frente a los observados antes del segundo trimestre de 2012, este ha permanecido constante desde la segunda semana de marzo. Su variación nominal anual promedio en las últimas cuatro semanas fue de 11.4%, con un valor de $76.5 billones. Página 1 De otra parte, la cartera hipotecaria total (con titularizaciones) se ha mantenido constante desde mediados de marzo, posterior a la tendencia positiva que venía exhibiendo desde la tercera semana de octubre de 2013. Al 13 de junio de 2014, su crecimiento fue del 70% nominal anual promedio en las últimas cuatro semanas, registrando un valor de $30.7 billones. Captaciones3 Al 13 de junio de 2014, las principales captaciones de los bancos ascendieron a $254.5 billones, registrando una variación anual promedio de las últimas cuatro semanas de 13.1%. El crecimiento de las captaciones de los bancos continuó desacelerándose como lo venía haciendo desde marzo de 2014. Los depósitos de ahorro, principal componente de las captaciones, aumentaron un 15.7% anual promedio en las últimas cuatro semanas llegando a los $135.4 billones. Con la desaceleración que se viene presentando desde finales de marzo, el crecimiento de los depósitos de ahorro siguió situándose en niveles inferiores a los observados a principios del año. Asimismo, las captaciones en CDT registraron una variación de 8.3% anual promedio en las últimas cuatro semanas, sumando $75.8 billones. Posterior a la desaceleración que venía registrando desde principios de diciembre de 2013, su crecimiento ha mostrado un leve repunte desde la tercera semana de mayo. Finalmente, luego de volver a mostrar una tendencia positiva en el primer trimestre de 2014, el crecimiento de las cuentas corrientes en moneda legal ha continuado con la Informe Económico Quincenal Segunda Quincena Junio 2014 desaceleración que se venía observando desde finales de marzo: registraron una variación anual promedio en las últimas cuatro semanas de 18.8% y alcanzaron $42.5 billones. IBR y DTF Al 1 de julio, la IBR a tres meses nominal fue de 4.143%. Por su parte, el Banco de la República certificó una DTF de 4.01% E.A. para la semana entre el 30 de junio y el 6 de julio de 2014. Actividad Económica El Dane divulgó recientemente que la economía colombiana creció 6.4% real anual durante el primer trimestre de 2014. Este dato confirmó los estimativos sobre una aceleración de la actividad económica pero fue muy superior frente a la magnitud que se había considerado con respecto al promedio calculado por parte de los analistas. Por ramas de actividad económica pudo identificarse que el sector de la construcción fue el más dinámico: su valor agregado tuvo una variación de 17.2% real anual en el primer trimestre de 2014. Al interior de la actividad de la construcción el componente de edificaciones creció 7.9%, mientras el de obras civiles lo hizo a una tasa de 24.8%. La actividad de servicios sociales y comunales fue la segunda de mayor crecimiento. El valor agregado de este sector presentó una variación de 6.3%. El tercer lugar fue ocupado por la agricultura (6.1%) y el cuarto por los establecimientos financieros (6.0%). A nivel de las grandes ramas de actividad no se registraron disminuciones en el valor agregado. Página 2 Por el lado de la demanda agregada todos los componentes presentaron aceleraciones con respecto al primer trimestre de 2013. En el caso de la formación bruta de capital (inversión) la expansión fue de 16.9% real anual, lo que permitió que la participación de la inversión con respecto al PIB llegará al 26.4%. Por su parte, el consumo de los hogares, por primera vez desde el primer trimestre de 2012, volvió a crecer por encima del 5%, aunque levemente por encima de dicho referente. A su vez el gasto del gobierno presentó un crecimiento importante, 7.5%, una situación cuyo antecedente más próximo se había dado en el último trimestre de 2009. Respecto a las variables del sector externo se observó una aceleración pronunciada en las importaciones que tuvieron una variación de 16.3%, mientras un año atrás se incrementaron en 1.7%. Las exportaciones, mientras tanto, pasaron de crecer 0.7% en el primer trimestre de 2013 a 6.9% en el primer trimestre de 2014. Mercado Laboral La tasa de desempleo nacional para mayo registró 8.8%, la cifra más baja para un mayo desde la publicación mensual del dato, 0.6 puntos porcentuales (pp) por debajo del dato del mismo mes en 2013. La tasa de desempleo promedio de 12 meses se mantuvo estable en 9.3%, acumulando una caída de 0.5 pp en lo corrido del año. El número de desempleados disminuyó en 145. 418 individuos con respecto al mismo mes del año pasado, con lo cual la cifra de desocupados llega a 2’.068.371. Por otro lado, la tasa de desempleo en las trece principales ciudades fue 0.4 pp inferior al 10.4% de mayo de 2013, registrando un valor de 10.0%. Este nivel de desempleo no se observaba para un Informe Económico Quincenal Segunda Quincena Junio 2014 mes de mayo desde 2001 (datos mensuales). Estos datos consolidan la tendencia decreciente que se ha registrado desde 2013 tanto en el desempleo nacional como en el desempleo de 13 ciudades, lo que permite pensar en un cambio estructural favorable en materia de desempleo. A nivel de ciudad (trimestre móvil), en mayo de 2014, Cúcuta registró la mayor tasa de desempleo del país (15.8%) al tiempo que Barranquilla registró la más baja (7.4%). Armenia y Pereira son las ciudades con la mayor tasa de desempleo después de Cúcuta (15.7% y 14.5% respectivamente) y Bucaramanga la segunda con menor proporción de desocupados (8.1%). Sector Externo Siguiendo la tendencia observada en los últimos meses, en los primeros cuatro meses de 2014, las actividades de comercio exterior mostraron un comportamiento mixto. Por una parte, las exportaciones continúan en descenso, sumaron USD $ 17.791 millones FOB y registraron una caída de 6.8%, frente al mismo periodo del año 2013. Las ventas externas de petróleo y sus derivados registraron una disminución de 3.2% anual y es la principal causa del debilitamiento de las exportaciones totales. Los principales destinos de los productos colombianos siguen siendo Estados Unidos y China, con participaciones de 26.2% y 11.5% respectivamente. En cuanto a las importaciones, ascendieron a USD $20.214 millones CIF y mostraron un incremento de 4.5%, en comparación con los cuatro primeros meses del año anterior. Este incremento se dio como resultado de las mayores Página 3 compras externas de combustibles y manufacturas, que mostraron crecimientos de 28.7% y 1.3% respectivamente. Como principales orígenes de las importaciones colombianas, se mantienen Estados Unidos y China con participaciones correspondientes de 31.1% y 17.2%. Como resultado del continuo deterioro de las exportaciones, Colombia registró un déficit comercial de USD $1.496 millones FOB, en el periodo comprendido entre enero y abril de 2014. Tasa de cambio En la segunda quincena de junio la tasa de cambio se revaluó 0.53%. Abrió en $1.890 y cerró en $1.880. Entre los principales factores que explicaron la tendencia revaluacionista del peso colombiano se encuentran el buen ambiente internacional para los mercados emergentes, los reintegros del sector real para el pago de la tercera cuota de impuesto a la renta, la sorpresa positiva de crecimiento de Colombia en el 1T2014 y el incremento de la tasa de política monetaria el 20 del mes. Otro factor que pudo explicar este comportamiento es el ingreso de los inversionistas internacionales por el rebalanceo del índice de bonos GBI-EM de JP Morgan, pero aún no se ha publicado la información de inversión extranjera de portafolio, por lo que no es posible determinar su impacto. El anuncio del Banco de la República de duplicar para el tercer trimestre su meta de compras a USD$2.000 millones no modificó la tendencia de la tasa de cambio pues el Banco declaró que dicho incremento respondía a las perspectivas de Informe Económico Quincenal Segunda Quincena Junio 2014 una mayor oferta de dólares proveniente de los inversionistas extranjeros. En la quincena, el Banco de la República acumuló reservas internacionales por USD$171 millones, sumando, en el mes compras por USD$341,8 millones y en el año USD$1.599,9 millones. En la quincena, la curva de devaluaciones se empinó, por una caída en las tasas del segmento corto (1 a 30 días) de 184 pbs, cerrando con una tasa promedio de 1.41%; un desplazamiento a la baja promedio en el segmento de 60 a 180 días de 90 pbs hasta una tasa promedio de 2.87% y una corrección en el segmento mayor a 365 días de, en promedio, 6 pbs hasta una tasa promedio de 3.85%. Mercado de Renta Variable En junio las valorizaciones de la renta variable norteamericana continuaron, impulsadas principalmente por el discurso laxo de Janet Yellen después de la reunión de política monetaria del pasado 17 y 18 de junio. El S&P 500 se valorizó 1.3% en la quincena, cerrando el mes con un avance de 1.9% y un crecimiento de 6.1% en el primer semestre del año. Por otra parte, destacamos el movimiento en los principales índices accionarios europeos, los cuales presentaron un comportamiento negativo, como consecuencia de débiles datos económicos que han vuelto a generar temores sobre la frágil recuperación económica. Durante la segunda quincena de junio, el Colcap se desvalorizó 0.6%, movimiento en línea con lo observado en mercados accionarios de países emergentes que se desvalorizaron en promedio 0.8%, y de países desarrollados que cayeron Página 4 0.7%. A pesar de la desvalorización de la quincena, el Colcap logró cerrar junio con un avance de 2.8%. Durante el segundo trimestre del año, el Colcap presentó un avance de 1.05%, inferior al 5.1% del primer trimestre. El volumen promedio diario negociado en acciones durante la quincena se ubicó en COP 143,512 millones, 18.7% inferior a la quincena anterior y el más bajo de las últimas 11 quincenas. Isagen fue la acción más valorizada en la quincena, ya que los resultados electorales avivaron la expectativa sobre el proceso de venta. No obstante, se destacó la decisión del consorcio conformado por Cemig y EPM de no continuar participando en el proceso de venta. Las acciones petroleras se afectaron en la quincena como consecuencia de mayores atentados a la infraestructura y retrasos en la consecución de licencias ambientales, que llevaron al Gobierno Nacional a revisar sus metas de producción de petróleo 2014 y 2015 a la baja. Notas 1. Asobancaria publica información que cubre únicamente el comportamiento de los bancos con una periodicidad semanal. La cartera semanal de vivienda con titularizaciones es información proveniente del Banco de la República. 2. Incluye Leasing. 3. Hasta la edición del 18 de julio de 2013, correspondiente a la primera quincena de julio, las cifras de captaciones incluían bonos. A partir de esa edición las cifras de captaciones ya no incluirán este rubro. Informe Económico Quincenal Segunda Quincena Junio 2014 INDICADORES ECONÓMICOS Tasas de interés INDICADOR Tasa de intervención Banco de República FECHA ÚLTIMO DATO ÚLTIMO DATO DATO 8 DÍAS ANTES 3/ 20 de junio de 2014 4,00% 4,00% DTF 6 de julio de 2014 4,01% 3,95% IBR Overnight (NA) 1 de julio de 2014 3,891% 3,868% IBR 1 Mes (NA) 1 de julio de 2014 3,911% 3,900% IBR 3 Meses (NA) 1 de julio de 2014 4,130% 4,118% Entre 31 y 365 días 10,69% 10,75% Entre 366 y 1095 días 10,69% 11,00% Entre 1096 y 1825 días 11,65% 11,43% A más de 1825 días 9,12% 8,99% Entre 31 y 365 días 20,38% 19,05% Entre 366 y 1095 días 22,08% 22,65% Entre 1096 y 1825 días 17,71% 18,00% A más de 1825 días 15,47% 15,82% Construcción diferente de VIS (Pesos) 10,66% 10,10% Construcción diferente de VIS (UVR) 6,37% 6,42% Construcción VIS (Pesos) 11,60% 11,83% Tasa Colocación Com ercial (ordinario) 1/ Tasa Colocación Consum o 1/ Tasa Colocación de Vivienda 1/ 13 de junio de 2014 13 de junio de 2014 13 de junio de 2014 Construcción VIS (UVR) 6,83% 7,17% Adquisición diferente de VIS (Pesos) 11,29% 11,27% Adquisición diferente de VIS (UVR) 8,12% 8,15% Adquisición VIS (Pesos) 12,20% 12,17% Adquisición VIS (UVR) 8,95% 9,35% Trim estre anterior Tasa de Usura /2 (1,5*IBC) Julio-Septiem bre 2014 29,00% 29,45% Indicadores macroeconómicos y de mercado FECHA ÚLTIMO DATO ÚLTIMO DATO DATO MES ANTERIOR Inflación Mensual m ay-14 0,48% 0,46% Producción industrial (var% anual) abr-14 -2,0% 9,8% Ventas de com ercio m inorista (var% anual) abr-14 7,2% 8,3% Tasa de desem pleo (Total Nacional) m ay-14 8,8% INDICADOR Año anterior 9,4% Trim estre anterior Crecim iento económ ico (var% anual) I-14 6,4% 5,3% 15 días antes Tasa representativa del m ercado (TRM) 27 de junio de 2014 1.886,01 1.877,37 Indice de Capitalización de la BVC (Colcap) 27 de junio de 2014 1.705,99 1.728,28 AÑO CORRIDO A: ÚLTIMO DATO DATO AÑO ANTERIOR Exportaciones (var % anual en USD FOB) abr-14 -6,8% -6,9% Im portaciones (var % anual en USD CIF) abr-14 4,5% 4,7% Transf, Donaciones y Rem esas (USD Millones) m ay-14 1.944 2.143 Sector externo INDICADOR 1/ P ara el sistema bancario 3/ Co n respecto al último dato dispo nible 2/ M o dalidad Co nsumo y Ordinario 4/ No se registran desembo lso s para esta semana Fuentes: A so bancaria, Superfinanciera, Dane, B anco de la República y B lo o mberg. Página 5 Informe Económico Quincenal Segunda Quincena Junio 2014 Página 6 Informe Económico Quincenal Segunda Quincena Junio 2014 Los datos e información de este informe no deberán interpretarse como una asesoría, recomendación o sugerencia por parte de Banco Davivienda para la toma de decisiones de inversión o la realización de cualquier tipo de transacciones o negocios. Se pueden presentar errores sobre los cuales el Banco Davivienda no asume responsabilidad alguna, razón por la cual el uso de la información suministrada es de exclusiva responsabilidad del usuario. Los valores, tasas de interés y demás datos que allí se encuentren, son puramente informativos y no constituyen una oferta, ni una demanda en firme, para la realización de transacciones. Dirección de Estudios Económicos Grupo Bolívar Director: Andrés Langebaek Rueda alangebaek@davivienda.com Ext: 59100 Análisis Fiscal y Externo: María Isabel García migarciag@davivienda.com Ext: 59101 Jefe de Análisis de Mercados: Silvia Juliana Mera sjmera@davivienda.com Ext: 59130 Análisis de Perspectivas de Largo Plazo :Carlos Hernandez chernandezg@davivienda.com Ext: 59004 Análisis Sectorial: Rogelio Rodriguez rarodriguez@davivienda.com Ext: 59104 Análisis Sectorial: Daniel Rey dhreys@davivienda.com Ext: 59120 Análisis Sector Financiero: Ana Isabel Mejía aimejia@davivienda.com Ext: 59105 Análisis de Inflación y Mercado Laboral: Andrés Carrillo hacarrillo@davivienda.com Ext: 59103 Profesionales en Práctica: Carolina Blanco Lemus Oscar Cubillos Omar Suarez Triviño Teléfono: (571) 330 00 00 Dirección: Av. El Dorado No. 68C - 61 Piso 9 Bloomberg: DEEE <GO> / DAVI <GO> Página 7