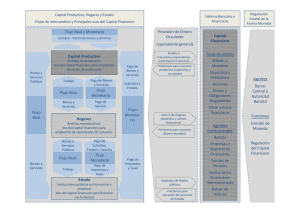

Capítulo 11: La cuenta financiera

Anuncio